現在の資産価格の上昇は負債を原動力とする興奮状態に過ぎない

日経平均が終値で2万円を超えてきた。異常低金利に支えられたバブル相場はまだしばらく続く。しかし、金融危機への対応として起こった中央銀行バブルは、最後には悲惨な結末を迎えるだろう。7年に及ぶ負債(借金経済)のバブル(現在の資産価格の上昇は負債を原動力とする興奮状態に過ぎない)の賞味期限に注意しながら、慎重に運用をしたい。バブル相場は人の気持ちを高揚させる、強気相場の終了時期を当てるのは困難だが、結果を作るバブル相場(人為的な価格形成)が崩壊するパターンを、そろそろイメージしておく必要はあるだろう。

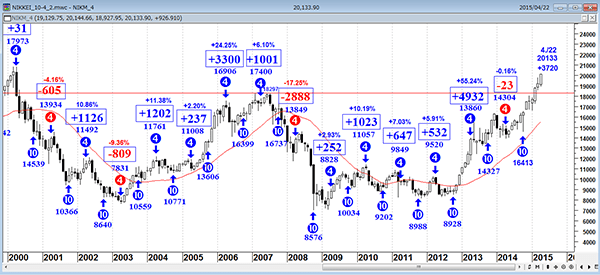

日経平均(月足) 15年ぶり2万円回復も通過点か・・

(出所:石原順)

日経平均の上昇は2万円程度では終わらないと思われる。27.2兆円の公的資金買い需要と、<ROE10%台への包囲網>に向けた自社株買い需要が4~5兆円あると言われながら、「相場がまだ走っていない」からだ。相場の急落の前には、相場の暴走がつきものである。日経平均の日足チャートで言えば、25日移動平均線+10%程度まで相場が上げないと、過熱感は出てこないだろう。

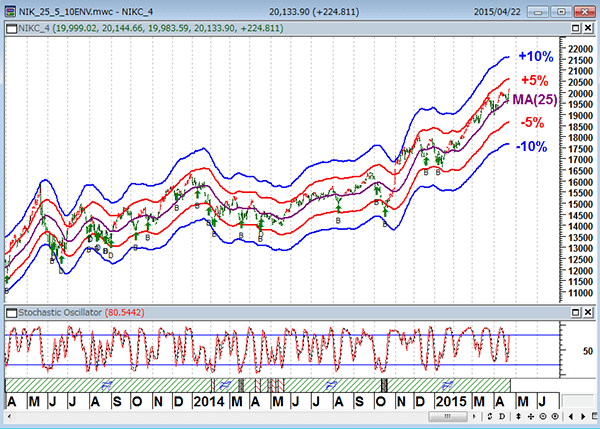

日経平均(日足) 25日エンベロープ ±5%乖離(赤)・±10%乖離(青)

海外ファンドもベンチマークを意識して日本株買いに動いている

(出所:石原順)

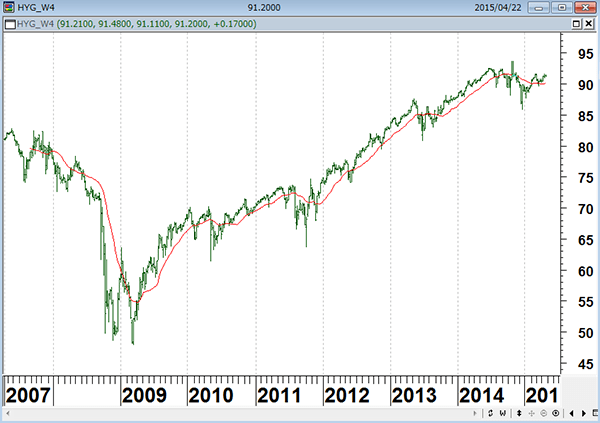

バブル相場の変調については、「炭鉱のカナリア」と呼ばれバブル相場の指標銘柄となっているハイイールド社債ETF (Iboxx $ High Yield Corporate Bd Ishares ティッカー:HYG)の動きをみておけばよいと思われる。

ハイイールド社債ETF(週足) バブル相場はどこまで延命するか?

(出所:石原順)

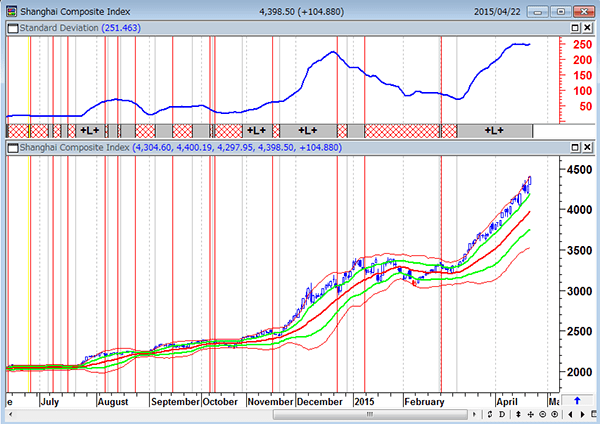

上海総合指数(日足) 利下げ余地のある中国も不景気の株高(信用取引31.6兆円という負債のバブル)が進行中

(出所:石原順)

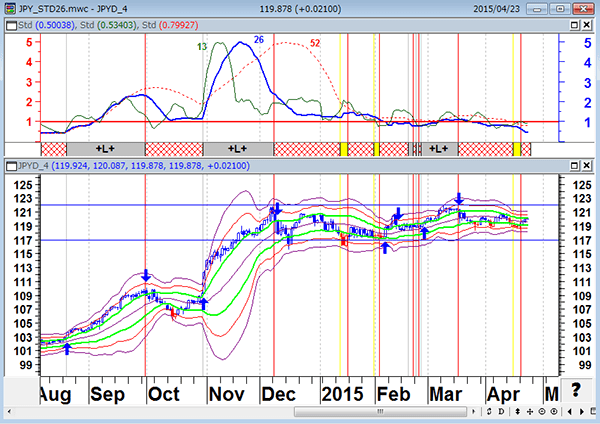

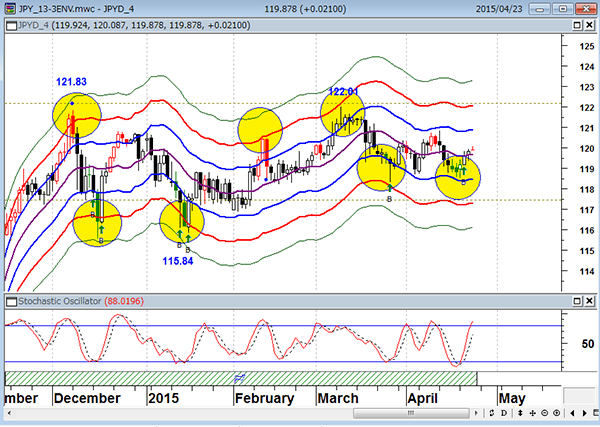

ドル/円は13日エンベロープの-1%付近で反転し120円台を回復したが・・

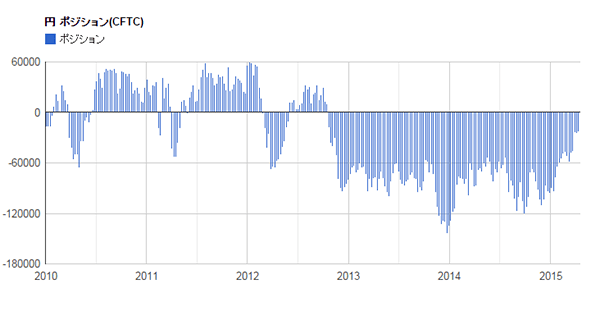

為替の話に移ろう。現在、投機資金が株式市場のバブルに向かっているため、ドル/円相場は117円~122円の長いレンジ相場が延々続いている。順張り派の投資家にとって、現在のようなドル/円の凪(なぎ)相場は最悪の事態である。そのため、シカゴの投機筋のポジションも大きく減少している。

ドル/円(日足) 調整相場

上段:26日標準偏差ボラティリティ(青)

下段:21日ボリンジャーバンド±1シグマ(緑)

(出所:石原順)

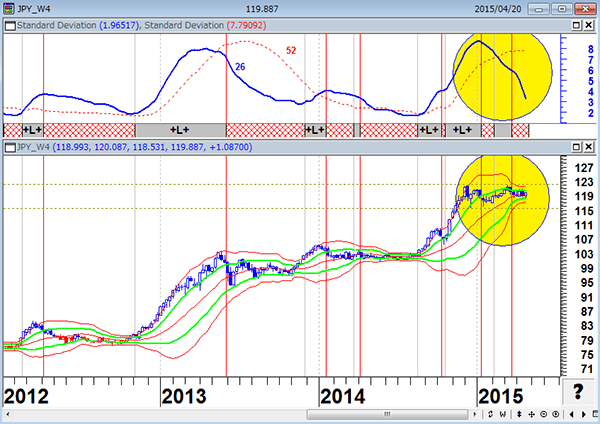

ドル/円(週足) 調整相場

上段:26週標準偏差ボラティリティ(青)

下段:21週ボリンジャーバンド±1シグマ(緑)

(出所:石原順)

シカゴIMM円のポジション(CFTC発表 4月14日時点)

投機筋の円売りポジションは減少中

(出所:石原順)

日足と週足の標準偏差ボラティリティを観ると相場はだいぶ煮詰まってきているが、まだ官製相場のレンジを脱するような動きにはならないのではないかと思われる。筆者は今年の相場では日足・週足に大きな円高トレンドが発生していないことを前提条件に、これまでエンベロープ(移動平均線乖離)を使った逆張りの円売りを続けてきた。

先週のレポート『円安牽制発言の真意は?ドル/円は第一弾の買い場に接近中』で、「ドル/円相場は筆者の注目している13日エンベロープ(移動平均線乖離)の-1%付近まで下落してきた。ここは、第一弾のドルの買い場(ストップ注文は必須)である」と書いたが、相場は13日エンベロープ(移動平均線乖離)の-1%付近で反転し、120円台を回復した。ここ数日の円安については、「4月30日の日銀の追加金融緩和期待」と報道されているが、そうであれば期間限定的な動きに注意すべきだろう。

ドル/円(日足)13日エンベロープ(移動平均線乖離) ±1%乖離(青)・±2%乖離(赤)・±3%乖離(緑) レンジ相場の中で相場の平均回帰運動が続いている

(出所:石原順)

4月22日に発表された3月の日本の貿易収支は2293億円の黒字となり、2年9カ月ぶりに黒字に転じた。『黒字基調が4月以降も続くかについて、財務省では「単月のことで正直分からない」(同省筋)としている。輸出は世界経済が底打ちつつあるなかで「持ち直しの傾向にある」(財務省筋)とみる一方で、輸入は、原油価格の大幅な低下のほか、中国の春節の影響や前年3月が消費税引き上げ前の駆け込み需要で輸入が大幅拡大した月であることなどの特殊要因が影響しているため』(22日ロイター)と報道されているが、貿易赤字の減少は誰の目にも明らかになってきており、実需の円売りの減少を気にする投機筋も出てきている。実需の円売りの減少分は公的なマネーが埋めると思われるが、公的資金の玉が尽きた時が正念場となるだろう。

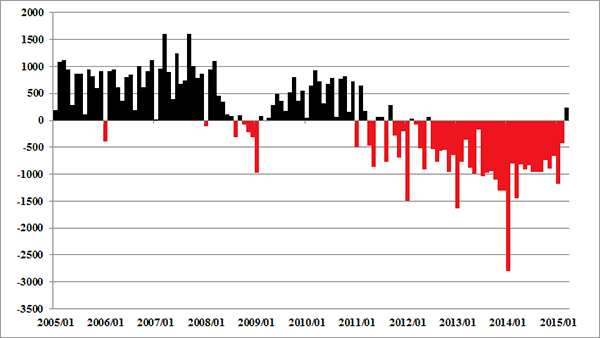

日本の貿易収支(単位:10億円) 中長期の為替相場は実需が決める?黒字基調は定着するのか・・

(出所:石原順)

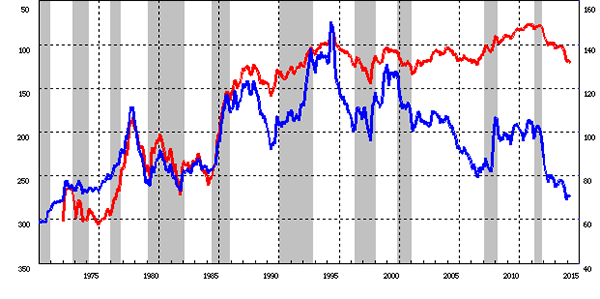

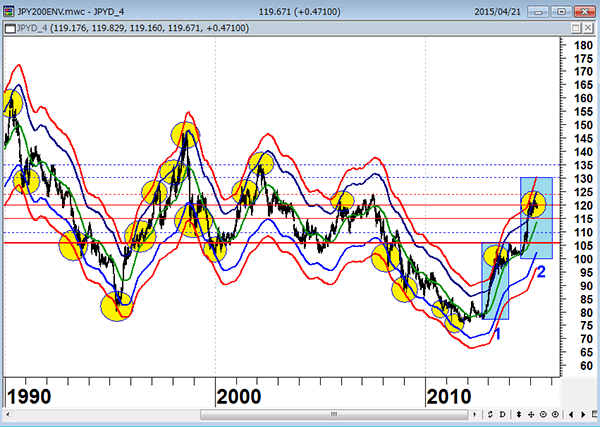

米国がドル高に神経質になってきている現在、円の実質実効レートを観ると、<良い円安>は限界に近づいていると思われる。125円超の円安が進むとすれば、それは<悪い円安>だろう。また、ドル/円は昨年末に相場の限界といわれる200日移動平均線+15%乖離水準まで上昇しており、日銀の追加金融緩和がない限りは一段の上値を追いにくい状況にある。

ドル/円スポット(赤)・円の実質実効レート(青)・景気後退期(灰色)

良い円安は限界に近づいている?

(出所:日本銀行)

ドル/円(日足)200日エンベロープ(移動平均線乖離) 10%乖離(青)・15%乖離(赤)

(出所:石原順)

ECBと日銀の金融緩和の違い

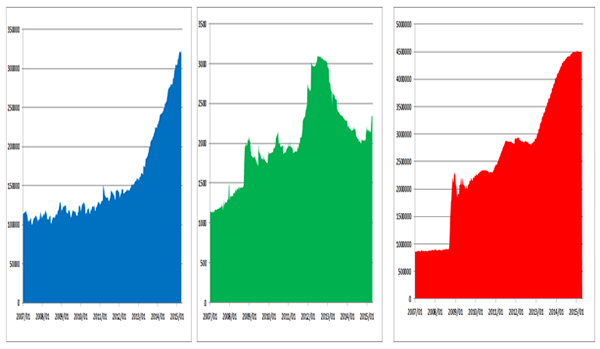

その日銀の追加金融緩和だが、マイナス金利の欧州と違って日銀の当座預金に金利がつくため、市中にお金が回らないスキームとなっている。日銀は異次元緩和で金融機関の保有する国債を大量に買い上げているが、その分、<ブタ積み>と呼ばれる日銀の当座預金勘定が増えているだけだ。

超過準備部分の当座預金に対しては、日銀は0.1%の金利を付けている。(ちなみに、個人が1年物定期に預金しても、0.025%程度の金利しかつかない)この付利がなくならないので、「日本は欧州ほど真剣に景気回復を望んでいない。金利が上がるのが恐いのだろう」という見方が、ファンド運用者との会話で目立ってきている。これ以上、追加緩和で国債を買っても、それは財政ファイナンスとしか映らないだろう。

金融機関のカネ余りが続く一方で、日銀当座預金残高が増えても、市中のマネーが増えるわけではない。上記の事情から日本の追加金融緩和の実際の効果も疑念を持たれてきており、もうしばらくドル/円はレンジ相場が続くのではないだろうか?そうであれば、逆張りが依然有効となろう。

中央銀行の総資産

日銀(左 単位:10億円)・ECB(中央 単位:10億ユーロ)・FRB(右 単位:100万ドル)

(出所:石原順)

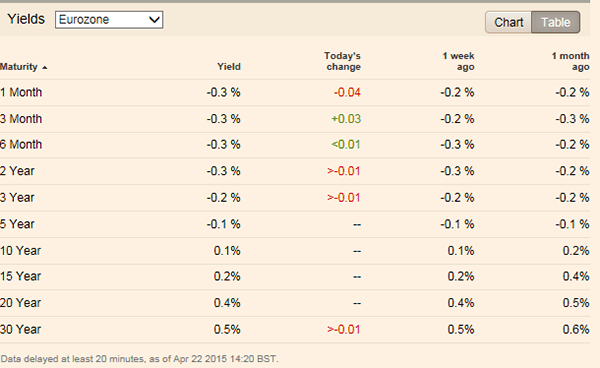

ユーロ圏の金利

マイナス金利が示唆するのは、預金者・投資家が資本コストに見合うリターンを得られないことである

(出所:フィナンシャルタイムズ)

日々の相場動向についてはブログ『石原順の日々の泡』を参照されたい。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。