ドル高相場の調整へ

先週から今週にかけて相場の潮目が変わったようだ。週足などの中期トレンドをみるとドル高の流れは変わっていないが、少なくとも日足ベースの相場では、強いドル高相場に陰りが出てきたのは明確である。

筆者の順張り(相場についていく)トレードの基本形は以下の通りである。

- トレンドの発生(保合離れの判定方法)26日標準偏差と14日ADXが共に上昇しはじめた時

- 新規建玉のポイントエントリー(新規注文)は相場が21日ボリンジャーバンド±1シグマの外に飛び出した時

- 損失を限定しつつ利益を伸ばす手仕舞いのポイント手仕舞い(エグジット)は相場が21日ボリンジャーバンド±1シグマの内側に入った時

既に10月2日のレポートに書いたように、ドル/円相場は10月1日のNYクローズで相場が21日ボリンジャーバンド±1シグマの内側に入ったので、筆者は8月に構築したドル買いポジションを手仕舞った。

昨日10月8日には、ユーロ/ドル、ドル/スイスなどの相場もNYクローズで相場が21日ボリンジャーバンド±1シグマの内側に入った。これで、主要通貨ペアの強いドル高トレンドはいったん終了し、今後はドル高トレンドの後の調整相場に入ったと考えている。

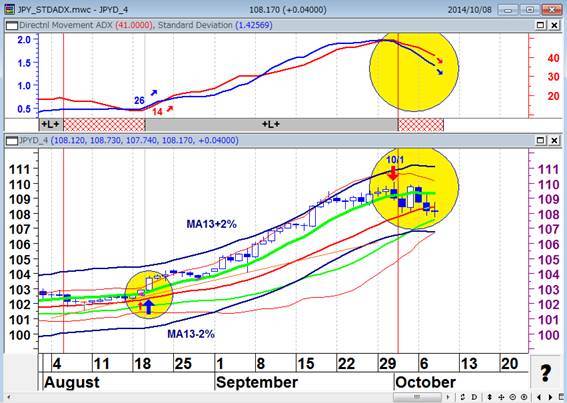

ドル/円(日足)

上段:14日ADX(赤)・26日標準偏差ボラティリティ(青)

下段:21日ボリンジャーバンド±1シグマ(緑)

(出所:石原順)

ユーロ/ドル(日足)

上段:14日ADX(赤)・26日標準偏差ボラティリティ(青)

下段:21日ボリンジャーバンド±1シグマ(緑)

(出所:石原順)

ドル/スイス(日足)

上段:14日ADX(赤)・26日標準偏差ボラティリティ(青)

下段:21日ボリンジャーバンド±1シグマ(緑)

(出所:石原順)

豪ドル/ドル(日足)

上段:14日ADX(赤)・26日標準偏差ボラティリティ(青)

下段:21日ボリンジャーバンド±1シグマ(緑)

(出所:石原順)

「金融抑圧政策」が続く

FRBが昨日8日に公表した9月16-17日開催のFOMCの議事要旨を見たある米国債の運用者は、「議事要旨はFRBのインフレファイターとしての信認を失わない範囲でハト派的な政策を継続するということだろう。ハト派的というより、金融抑圧的な匂いがする。FRBのハト派・低金利政策の恩恵を最も享受するのは巨額の負債をかかえる政府部門である」と、事の本質を言い当てている。

筆者は「金融抑圧政策」、「長期停滞論」といった米国当局の政策やMITコンセンサス(バブル必要論)のなかで、米国の金利が利上げ前倒し観測で急激に上がっていくような事態はありえないと言い続けてきたが、米長期金利は10月8日に2.3080%まで低下している。

バーナンキ前FRB議長は10月8日に「米国の株式相場も住宅市況も歴史的な水準から乖離していない。2008年の金融危機後、FRBの超低金利政策は7年目に入ったが、バブルなどの副作用は生じていないとの考えを示した」(10月8日 ロイター)と報道されているが、やはりMIT学派はバブル必要論のようである。

米10年債金利(日足) 潜在成長率の低下から長期金利は上がらない?

(出所:石原順)

シカゴ連銀のエバンズ総裁は10月8日の講演で、「近い将来の利上げはFRBにとって重大な過ちになる」との持論を繰り返したと報道されている。「自分の意見では、最も深刻かつ代償の大きい下振れリスクは、『平時の』金融政策への回帰を性急に行うことにある。利上げを早まれば(景気回復の)進展にブレーキがかかり、数年前の経済状況に逆戻りする恐れがある」(10月9日 ウォールストリートジャーナル)と語り、米国経済を日本化(ジャパナイゼーション)させないことが大事だということを強調している。

米労働省が10月3日に発表した9月の雇用統計は、非農業部門の雇用者数が24万8000人増と市場予想を上回り、失業率も5.9%と6年ぶりの低水準となったが、市場の好感は1日で終わっている。もはや、米雇用統計の表の数字は米国の実態経済を映していないことは明らかだ。オバマケアの影響で多くの中間層が職を失い、今はパートタイム労働などの短期労働者が増加しているだけである。賃金はまったく上昇していない。

こうしたなか、10月1日にFRBが「10月6日から労働市場情勢指数(LMCI)と呼ばれる新たな労働関連指標を毎月公表する」ことを明らかにした。LTCIは失業率や企業の採用計画など、【19の指標】(9つのダッシュボードより多い)で構成され、労働市場全体が改善しているかどうかを見る単一指標をつくることが目的とされているが、こんな指標を見るなら、フードスタンプ受給者の増減を見ている方が米国経済の実態がよくわかるだろう。労働市場情勢指数(LMCI)は、FRBが金融抑圧政策を続けるための方便(大義名分)であることは明らかだ。

ドル/円の押し目買いのタイミングは?

いずれにせよ、好調な米雇用統計を受けても金利が上がらなかったので、ドル高相場はしばらく調整相場に移行しそうだ。調整相場のフォーメーションはジグザグ、フラット、トライアングル、複合型など多義にわたる。トレンド相場と違い、ここからの調整相場(修正)は本当に読みにくい。

ドル/円は日足のテクニカル指標で最も重要な21日移動平均線(1カ月の市場参加者のコスト・10月9日現在108円49銭)を下回ってきており、目先はここを抵抗線としたドル買いのポジションの整理売りや短期筋の損切りが出そうだ。

<米国のQEの終了>や<11月決算ファンドの解約45日ルール>を考えると、ドル/円の調整期間は、強いドル高トレンドが終了した10月1日から短ければ2週間、長ければ1カ月程度となるだろう。ドル/円の押し目のメドは投機筋が注目している13日移動平均線-2%乖離がひとつの目処となるのではないだろうか?

ドル/円(日足)とフィボナッチのリトレースメント

上段:13日移動平均線±2%乖離(緑)・移動平均リボン(赤)

下段:14日RSI(赤)

(出所:石原順)

日本の失われた20年、即ち、デフレの最大要因は円高

IMFは10月7日に発表した最新の世界経済見通しで、今年の日本の経済成長率予想を0.9%とし、7月時点の予想から0.7ポイント引き下げた。日本は先進国の中で最も大きな下方修正をされている。そうしたなか、「悪い円安論」が世間をにぎわせている。

日本の失われた20年、即ち、デフレの最大要因は円高であった。少し円安になると、今度は悪い円安論がはびこっている。全く馬鹿げた話である。円高を放置すれば、いつまでたっても、国際比較をすれば日本人の給料や日本の不動産は高いままである。だから、海外から日本への投資が一向に増えないばかりか、日本人の方が日本から出ていく空洞化が進んでいる。

円相場に影響を与えずに日本独自でやるべきだったのは、庶民が年収の2倍とか3倍程度で家を買えるように不動産価格を下げること(可処分所得を上げること)だったのあるが、失われた20年間に日本政府がやってきたことは、不動産価格を下げさせないようにすることばかりだった。不動産価格が下がると不良債権が増えるので、公的資金を金融機関に注入し、あるいはゼロ金利や量的緩和などで市中へジャブジャブに資金を供給して、不動産が不良債権として処理されるのを防いできたのである。

電気代・ガス代などの公共料金、あるいは距離で比較すればガソリン代の倍もする高速料金なども、海外から見れば異常な高さであり、法人税を多少下げたところで海外企業は日本に進出してこないのである。40年にも及ぶ円高で、国内では貧困ライン上の給料でも国際的にはまだ高いという、極めていびつな構造になってしまっている。こうした日本の高コスト体質を是正するには、円安にしてドルベースでコストを下げるしかないだろう。

金融界の誰もが認めるクオリティーペーパーである英フィナンシャルタイムズは、アベノミクスの矢は3本ではなく1本(円安)しかないと酷評した。黒田日銀総裁は経済のファンダメンタルズに即した為替の変動はむしろプラスとの考えを明らかにしているが、「日銀の金融政策スタンスが変わらない以上、円安基調はまだ継続する」との見方がファンド

運用者には多い。筆者はドル/円(月足)の20カ月移動平均線(10月8日現在101円41銭)を相場が割り込まない限り、円安基調が継続していると考えている。

ドル/円(月足)と20カ月移動平均線(赤) 10月8日現在101円41銭

(出所:石原順)

日々の相場動向についてはブログ『石原順の日々の泡』を参照されたい。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。