バブル崩壊か否か

年初から株式市場が大荒れになっている。1月21日の日経平均の終値は、16,017.26円と、昨年末から見て率にして15.84%もの下落となった。昨年6月に付けた高値20,952.71円から23.56%の下落であり、「高値から20%」を目処として上げ相場の終了を判断する慣例からすると、「一相場終わった」との判断もあり得る。

筆者は、昨年を通して、米国の利上げは、一連のアベノミクスに伴う上げ相場を終了させるに足る大きな材料だと警戒してきたが、率直に言って、米利上げの前にもう少し株価が上がる局面が訪れて(例えば日経平均で2万3千円くらいの株価)、その後に、利上げの悪影響が現れて、その後に、一相場が終わるような展開をイメージしていた。「甘い見方」として批判されるべきだろう。

さて、現状を、どう見るべきだろうか。

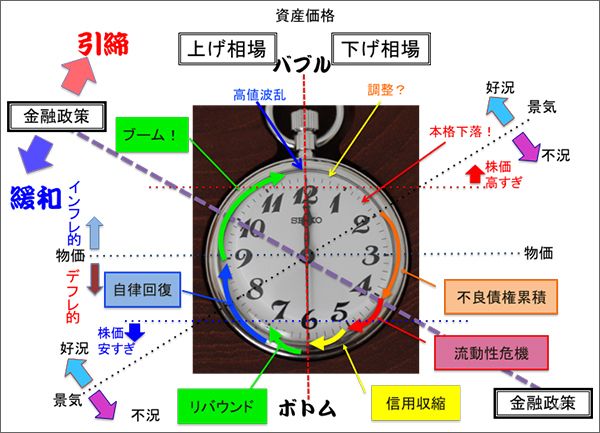

図1は、暫定的に「山崎式経済時計」と名付けているが、筆者が、マーケットと経済の循環を考えるモデルとしている枠組みだ(見方については、過去の本連載で何度か説明しているので、参照して頂きたい。第161回、162回「経済循環と運用を時計で考える 上・下」)。

表1は、経済時計のそれぞれの局面に於ける資産選択(お金の置き場所として適する資産)を示したものだ(11時〜12時の資産選択を最近修正した。流動性を考えると不動産をバブルのピークまで持つのは危険だ)。

図1 山崎式経済時計

表1 経済時計の時間と典型的資産選択

米国利上げの前の段階で、筆者の経済時計の読み方は、「日本が11時」、「米国が12時」、「中国が4時」、「欧州が7時半」といったものだった。当時、米国は、経済が好調であるが、株価は割高で、来るはずの利上げで資産価格が下落する局面に入るだろうと考えていた。中国については、不動産価格に続いて、昨年株価も大きく下げたので、4時で異論のないところだろう。

日本のマーケットを考える上では、日本の時刻に、外国の影響を加味する必要がある。

米国の時刻は、「12時」から進んで「1時」程度と見るべきだろう。NYダウベースでは、昨年5月に付けた高値からの下落率が14%強なので、まだ「一相場終わった」という区切り感はないが、今後は緩やかではあっても利上げが続くことを想定すると、当面高値を更新するような方向は想定しにくい。

中国も含めて新興国では、自国通貨が下落して、今後、企業やプロジェクト単位でドル建ての債務返済に苦しむケースが出て来ることが想定され、金融的なトラブルが起こる可能性がある。中国の時刻を「4時」よりも進めて読むか否かは、金融システムに問題が起こるような状況か否かによるが、時刻が進みつつあることは間違いない。

海外の影響は、概ねマイナス方向に変化している。日本の経済及びマーケットが単独で好調を維持するのは難しい。

日本の経済時刻は?

さて、あらためて日本の経済時刻をどう読むべきだろうか。

一つの見方は、天井が高くなる前に、資産価格の下落局面を迎えた(「11時」だと思っていた状況は、実は12時過ぎだった)と解釈して、「1時」ないし「2時」に針を進める解釈だ。「一相場終わった」のであり、今後、不良債権が発生して経済が停滞する時期に向かう。

もう一つの解釈は、資産価格が割高になる局面の手前である「11時」まで来ていた日本の経済とマーケットの時計の針は、海外の悪影響を集中的に受けて「10時」程度まで戻されてしまったと考える見方だ。2006年のゼロ金利解除による不適切な金融引き締めのようなことが起こらなければ、針は逆行しないと考えるのが、もともと経済時計を考えた時の見方だったが、日本の場合、外国の影響力が大きいので、「外国要因」による逆行は可能性として排除出来ない。

読者は、どう思われるだろうか。

筆者は、現在、後者の見方を採りたいと思っている。

その根拠は、今回の株価下落には、バブルとその崩壊に伴う将来不良債権の発生につながるような信用の拡大が伴っていないことだ。もちろん、マーケットのことなので、株価はまだ下がることがあるかも知れないが、その場合も、現状では、金融的な問題が起こるような状況ではない。

現在、東証一部の平均PERは14倍台であり、益利回りは約7%だ。日銀の国債買い入れで、長期金利が比較対照用の指標として十分機能しなくなっているが、現在の株価が「割高」だということはなさそうだ。

但し、外国の状況を見ると、円高はもう少し進む可能性があり、その場合に、株価が下がるリスクはある。

「10時」なのだとすると、資産としての株式は「売り」ではなく、「持続」が正解だろう。7%の益利回りに、2%の配当利回りは、資産として十分魅力的だ。

今後に起こり得る、プラス材料は、一つは原油価格下落に伴う実質所得の増加効果であり、もう一つは経済政策の変更だ。前者は、比較的確実に表れるはずだが、後者には不確実性がある。

デフレ脱却に有効な「追加緩和」の手段としては、2017年に予定されている消費税率の引き上げを再延期することが望ましいし、効果的だと考える。7月に参院選を控える政治状況を考えると、これは十分あり得る政策変更だろう。

逆に、消費税率を予定通り引き上げることに固執すると、経済時計は「9時」、最悪の場合は「9時」以前に逆行しかねないし、この場合、「デフレ脱却」も頓挫してしまうことになる。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。