このレポートの要旨

- [直近のマーケット] 原油続落。地政学的リスクの高まりより安全資産が意識され貴金属上昇

- [値位置]は、金は反発、白金・とうもろこしは横ばい、ガソリンは55,000円割れ

- [トピックス] ガソリン小売価格はNY原油価格の一ヶ月後を行く?

[直近のマーケット] 原油続落。

地政学的リスクの高まりより安全資産が意識され貴金属上昇

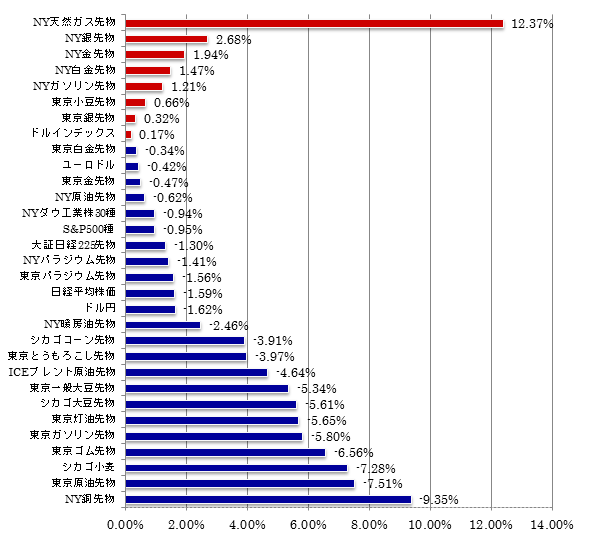

図1 2015年1月8日(木)始値と1月14日(水)終値の騰落率

出所:筆者作成

値動きのポイントは以下のとおり。

- 貴金属:フランスのテロなどを背景に、安全資産として意識され金・銀を中心に強含む展開。ドル円が円高方向へ推移したことで円建ての貴金属は弱含んだ。このほか、1月15日(木)にはスイス中央銀行のスイスフラン上限撤廃のアナウンスを受け、対スイスフランでの主要国通貨の下落なども反発の材料となった。

- 石油:大幅続落。世界経済の見通しが下方修正されるなど、将来の需要の弱さが意識され続落する展開。ドル円の円高方向への推移により円建てのエネルギーの下落幅が大きくなった。

- 穀物:米農務省による発表などで需給の弱さが浮き彫りになりとうもろこし、大豆ともに弱含んだ。小麦の下落も下落の一因となった模様。

- 株・通貨:世界経済の見通しが弱含む中、足元の株価は軟調に推移する展開となった。ドル円の円高方向の推移を受け、国内株式の弱含みが目立った。

[値位置]は、金は反発、白金・とうもろこしは横ばい、ガソリンは55,000円割れ

チャートはすべて以下の条件で掲載

限月:期先(先限)

種類:日足

移動平均線:紫「9日」・緑「26日」

出所:商品先物取引ツール「Formula(フォーミュラ)」より筆者作成

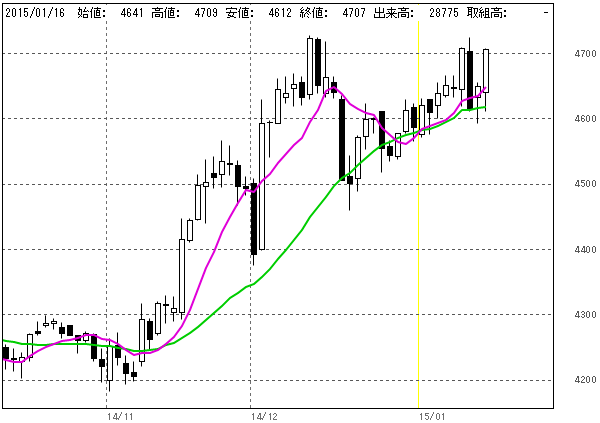

図2 東京金 (単位:円/グラム)

・直近高値4,700円台をつけた後、すぐ反落。その後また反発。

・短期・中期移動平均線はともに右上がりの形状。

・両移動平均線の乖離は小さく、トレンドの発生を示唆するものとは考えにくい。

図3東京白金 (単位:円/グラム)

・4,690円台から4,790円台でのレンジ相場。

・短期・中期の両移動平均線はともに右上がりだが、乖離が小さい。

・両移動平均線、4,700円の心理的節目にサポートされている格好。

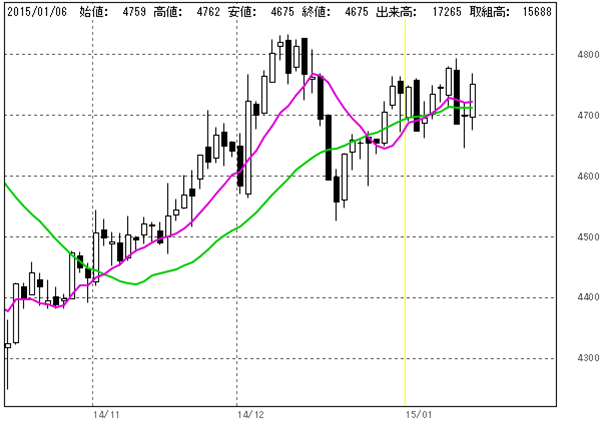

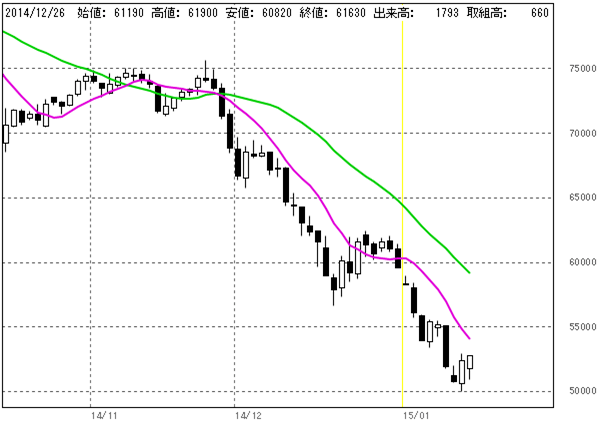

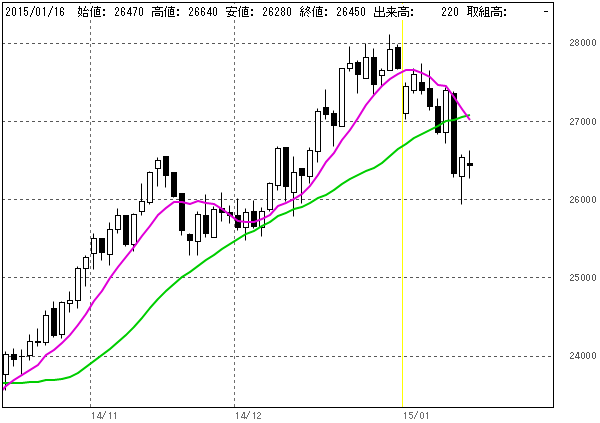

図4東京ガソリン (単位:円/キロリットル)

・50,000円を割れず。

・短期・中期の両移動平均線はともに右下がり。価格の下落トレンド継続を示唆か。

図5東京とうもろこし (単位:円/トン)

・27,000円の節目を大きく割り込む。

・中期移動平均線のサポートを割り込む。

・短期移動平均線は右上がりの中期移動平均線を下抜けたが26,000円がサポートラインとなり反発。

[トピックス] ガソリン小売価格はNY原油価格の一ヶ月後を行く

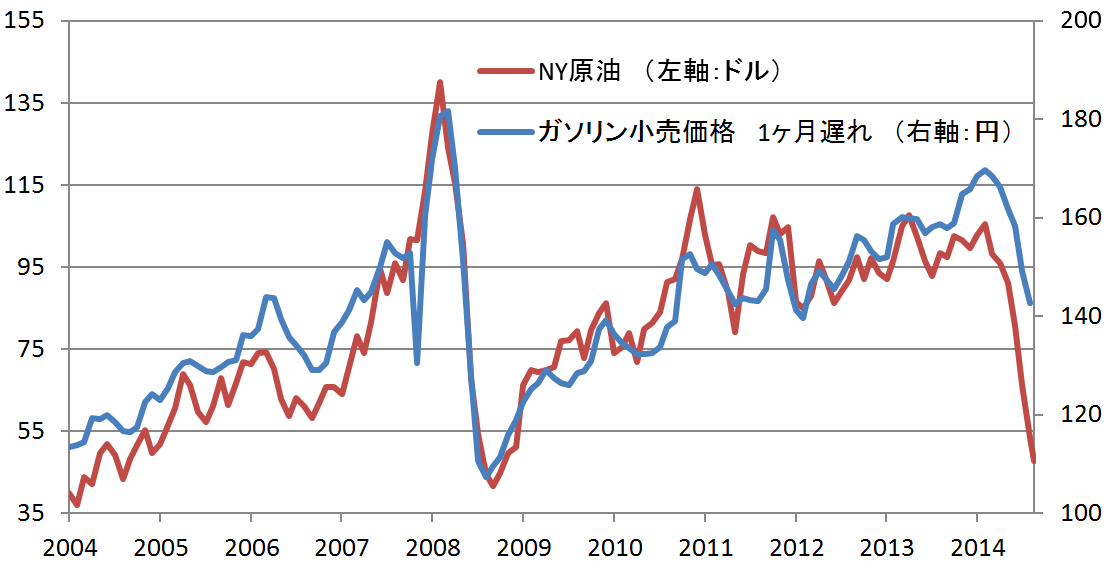

図6 「ガソリン小売価格1ヶ月遅れ」とNY原油価格

出所:楽天証券作成

図6は、NY原油価格と、ガソリン小売価格を1ヶ月遅らせた(左にずらした)グラフである。

2つの価格の山と谷はおおむね一致。同期間の2つの相関係数は+0.89となり、1ヶ月遅らせない通常のパターンよりも連動性が高いことがわかる。(通常のパターンでの相関係数は+0.82)

1ヶ月遅れのガソリン小売価格とNY原油価格が同じような動きになっている背景の一つに、ガソリンのもととなる原油が産油国から日本に届けられるまで約1ヶ月間かかる時間差があげられる。

NY原油は日本国内のガソリン小売価格の1ヶ月先行する先行指標と考えることができよう。

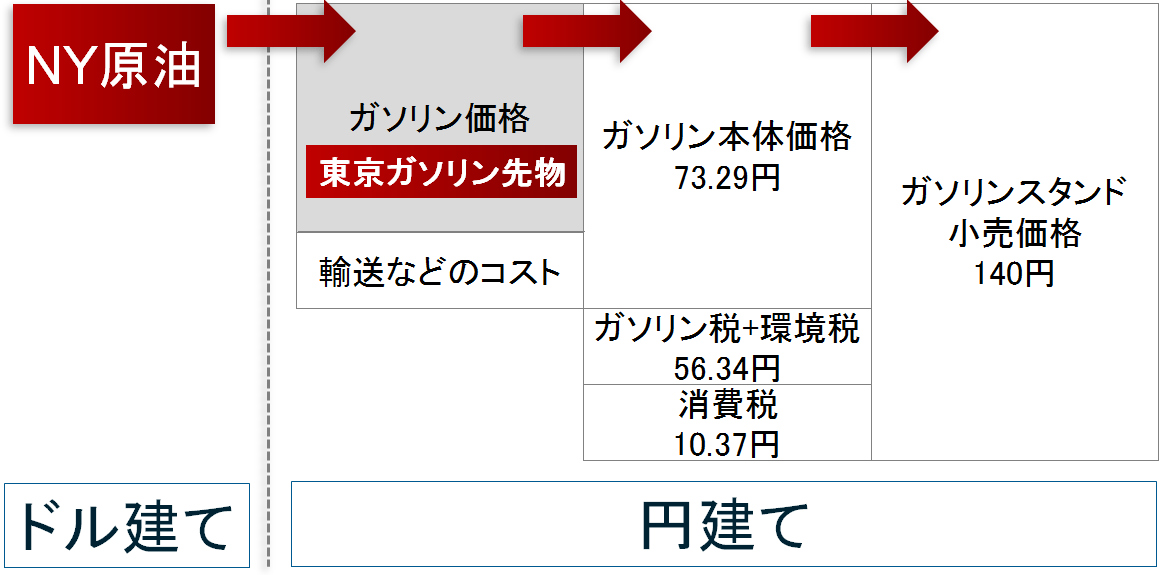

図7はNY原油と東京ガソリン、ガソリン小売価格との関連を示したものである。

出所:楽天証券作成

ここで留意したい点は、NY原油の価格変動が直接ガソリンスタンドのガソリン小売価格に影響を及ぼすのではなく、NY原油は国内のガソリン価格に影響し、そのガソリン価格がガソリン本体・ガソリンスタンド価格に影響しているということである。

こうした精製後のガソリンがスタンドで販売されるまでの工程にかかる日数も、先述のNY原油価格とガソリン小売価格の値動きに1ヶ月の差が生じる一因であると思われる。

さて、前回のこのトピックで書いたように、夏場の需要期にかけてガソリン価格は小売・先物ともに上昇する傾向がある。

ここで思いつくのが、ガソリン小売価格の上昇によって生じたコストを、NY原油先物あるいは東京ガソリン先物の取引でまかなえないか?というアイディアである。

個人レベルで商品価格上昇をヘッジするということである。

一つの考え方として、国内のガソリンスタンド価格の値上がりをヘッジする際は、小売とNY原油の値動きに1ヶ月の時間差(小売がNY原油より1ヶ月遅れて動く)があるため、NY原油は小売のヘッジとしてはなじまない。

であれば、同じガソリンで同じ円建てである東京ガソリン先物がその候補にあがるのではないだろうか。

東京ガソリン先物(毎年8月限)の値動きを見てみたいと思う。

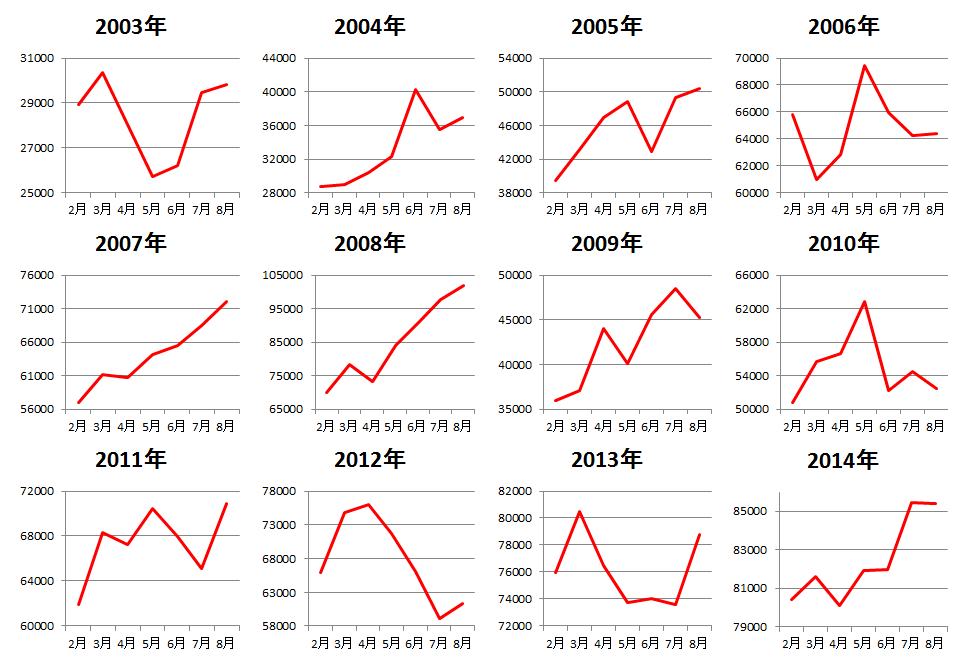

図8 東京ガソリン先物(8月限)の各年の値動き

2000年から2014年までの15ヵ年

各年1月下旬と7月中旬の価格を比較

単位:円 1キロリットルあたり

限月は8月限

出所:楽天証券作成

以下がその要約である。

- 上昇回数 13回

- 下落回数 2回

- 過去5年平均変動幅 約+2,300円

参考までに、ガソリン小売価格が夏場に向けて上昇した際、その上昇の度合いにも差が出るが、大きく上昇する年、小幅に上昇する年のパターンに分け、どれくらいのガソリン購入のためのコストが異なるかをシミュレーションしてみた。

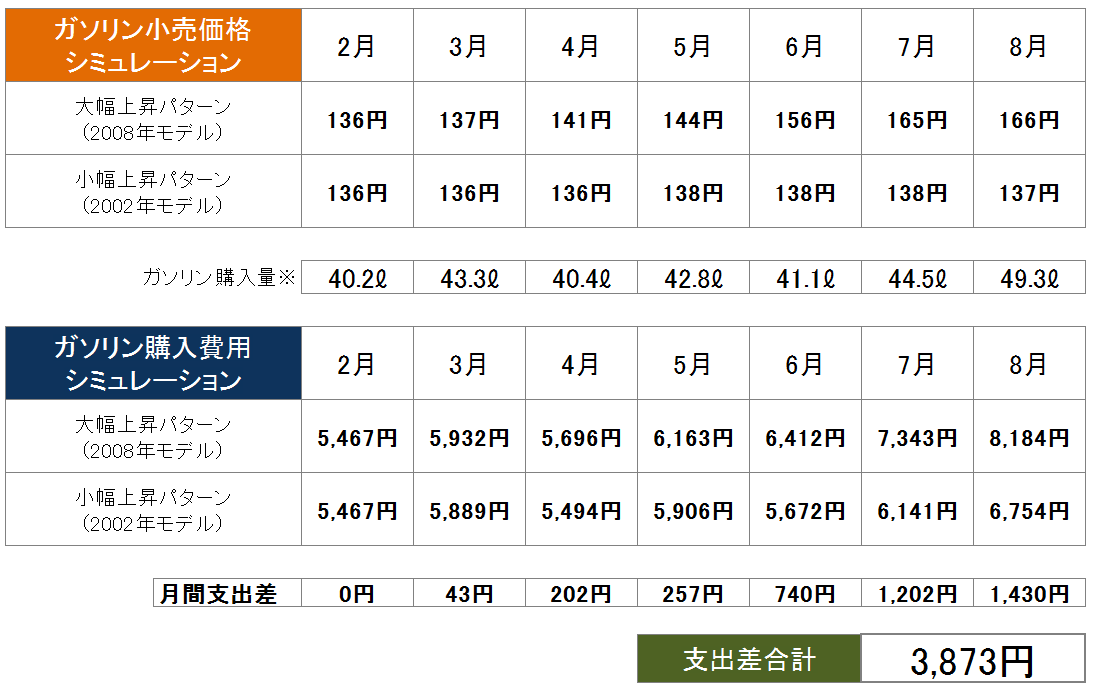

図9 ガソリン小売価格と購入費用のシミュレーション

出所:楽天証券作成

大幅上昇した2008年を大幅上昇パターン、小幅に上昇した2002年を小幅上昇パターンとした。

2015年1月15日時点のガソリン全国平均を2月の価格と仮置きし、その後、パターン毎の前月上昇分を加算してモデル化した。

そして、総務省統計局が発表している「1世帯当たりのガソリンの購入量の月別(平成22~24年平均)」を購入量として当てはめ、購入にかかる費用をシミュレーションしている。

大幅上昇と小幅上昇の2つのパターンでの支出の差は3,873円となった。

支出差の3,873円に売買手数料640円(楽天証券での取引にて 税込1枚あたり2015年1月16日現在の通常手数料)加算した4,513円をまかなうには、東京ガソリン先物の取引(取引枚数1枚)で最低100円の値幅を取る必要がある。

東京ガソリン先物の倍率は50倍。4,513円÷50倍→90.26円

東京ガソリン先物の先述のとおり、過去5年間の1月下旬から7月中旬までの平均変動幅が約+2,300円。

大幅上昇となった2008年はリーマンショック前の価格急騰時である。

今年、NY原油が不安定な中、ガソリン価格(小売・先物ともに)は夏場に向けてどのような値動きになるかわからないが、これまでの傾向を参考に、生活の中のコスト増加分を投資という手段を用い、ヘッジしてみるという試みも一計ではなかろうか。

※レポート内で使用しているデータについて

特にことわりがない限り、国内商品先物銘柄は6番目の限月(期先)を、海外商品先物はその時点で取引量が最も多い限月(中心限月)のデータを採用。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。