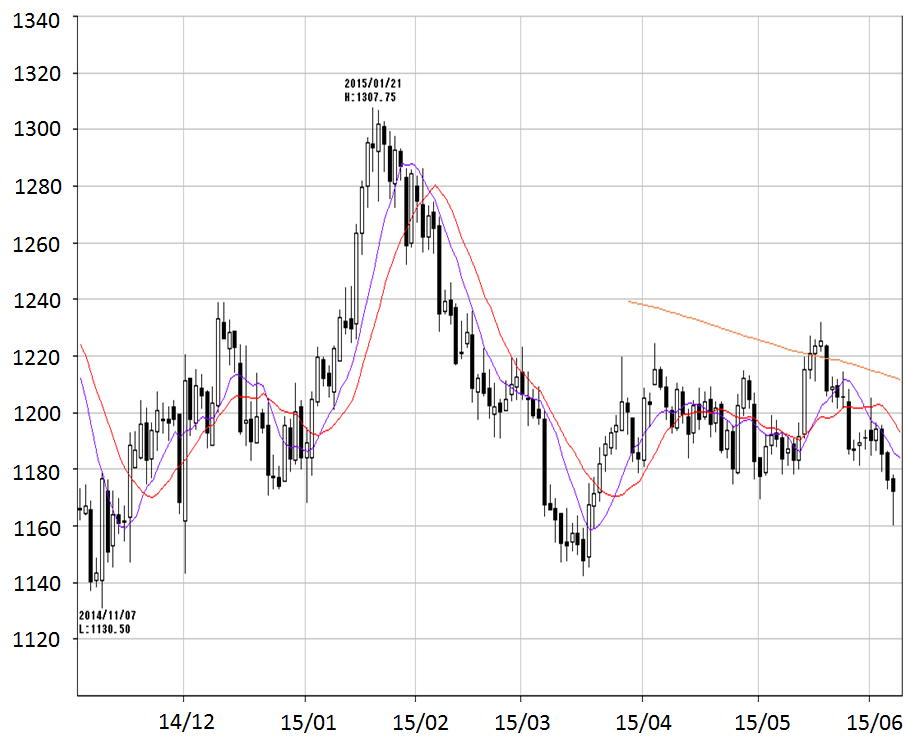

図1:NY金 先物 (期近)日足チャート

単位:ドル / トロイオンス

チャート出所:マーケットスピードより楽天証券作成

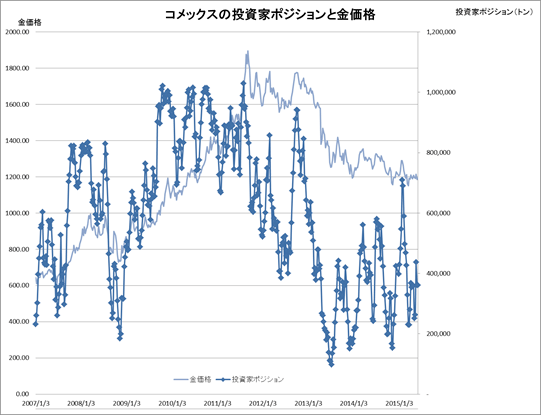

金曜日の雇用統計。それまでにゴールドは1,175ドルの現在のレンジの下限まで下げており、そのレベルでこのイベントを迎えることは非常に興味深いものでした。過去3ヶ月間どうしても破れていない1,175-1,230ドルのレンジを下に突き破り新たな取引レベルを模索するのか、もしくはやはりこのレンジは健在で結局またもとに戻るのか、注目されました。発表された雇用統計はNFPが市場予想の22万6,000人に対して発表は28万人増となり、予想を大きく上回る良い数字となり、すでに1,173ドル近辺まで下がっていたゴールドは瞬間的に1,162ドルまで10ドルの下げを演じ、とうとうレンジのブレイクかと思われましたが、その後はじわじわと値を戻し、ほぼ雇用統計発表前のレベル1,172ドルに戻して一週間が終わりました。レンジはやはりまたも破れずという判断になるでしょうか。ゴールドはETFが減り続けており、今年も前半増加してようやく減少傾向も終わりかと思われましたが、2月後半から投資家の売りが大きくなり、今週は今年増えた分をすべて売り、純減へと転じました。2013年の最大残高2,600トンを越えたものが、現在は約1,600トンとわずか2年の間に1,000トンもの売りがETFから出たことになります。1,800ドルから1,200ドル割れまでゴールドが下がったことの最大の直接的要因はゴールドETFの売りであったと言っても過言ではないでしょう。そしてまだ続いているこのETFの売りがゴールドの頭を抑えていると言えます。そしてドル金利は大きく上昇、ドル円は125円後半まで下落。それでも下げ渋っているというところがゴールドに弱気に慣れない理由だとも言えるのです。ドル建てゴールドはしぶとく粘り、円建てゴールドは円安の分上がるということになりそうな気がします。

CFTC Commitments of Traders Report as of 2 Jun 2015(6月8日(月)掲載分より)

図2.NY金価格と投資家ポジションの推移

出所:筆者執筆「Bruce Report(ブルースレポート)」6月8日掲載分より

投資家ロングは362トンから360トンへほとんど変化なし。投機筋は様子見でした。

レンジ下限で雇用統計待ち(2015年6月5日(金)掲載分より)

昨日はじわじわと下げました。ゴールドは1,185ドルで始まり、アジアではまたあまり動きませんでしたがニューヨークで一時1,172ドル台まで下げました。現在のレンジの下限レベルまできました。問題はここを確実にブレイクできるかです。今晩9:30の雇用統計を前にして面白いレベルまで下がってきたといえます。NFPの市場予想は226千人増というところのようです。

シルバー、プラチナ、今回はパラジウムもゴールドと同じくこのところのレンジの下限まで来ました。今晩のゴールドの動き次第でそれを下にブレイクするのか、またここで支えられるのか決まりそうです。ゴールドの下値目途はやはり1,130-40レベル、シルバー15ドル、プラチナはもうこの辺りが底っぽい気がしますが、1,080ドルの前回の安値から下はちょっと何も無い感じ。パラジウムは750ドル割れは拾いどころだと思ってます。

減少を続けるGold ETF残高(2015年6月4日(木)掲載分より)

またアジアはほとんど動きなし。本当に静かなマーケットです。なんにもインタレストもなくなってしまった感じ。価格も動かないので余計に何もないという循環が続いています。6月の初旬がこんなに静かなのは、初めてと言っているアナリストがいるくらいです。目覚ましがないと起きていられないと。わかります。笑。ニューヨークの午後に1,190ドルを切ったところでストップと思われる売りが発動、1,179ドルまで下げ、その後1,185ドルまで戻して終わりました。明日雇用統計でどちらかに動くでしょうか。

減少するゴールドETF(2015年6月4日(木)掲載分より)

今年前半は残高を増やしたETFでしたが、2月後半をピークに減少に転じ、とうとう2009年以来の低水準(1,594トン)まで残高が減少してきました。最大のSPDRも710トンとあともう少しで700トンを割り込みそうです。2013年のピークで2,600トンあったので2年とちょっとでETFから1,000トンもの売りが出たことになり、1,900ドルから1,200ドル割れまで下がった大きな要因となっています。投資家はゴールドに関しては弱気が続いているということですね。

米国債下落でゴールドにも買い(2015年6月3日(水)掲載分より)

相変わらずのレンジ内の動きが続いています。アジアはほとんど動かず。欧米でユーロが大きく上昇。欧州で国債が売られ、米国債も大きく下落(金利は上昇)、ギリシャのデフォルト回避への取組が評価されドイツ国債が下落、そしてその影響と米国の年内利上げ観測も強くなり、米国債も売られました。

ゴールドはそれにつれて1,190ドル台へ上昇。ユーロゾーンのインフレを示すCPI指数が6ヵ月ぶりにプラスとなり、ECBの経済刺激政策が功を奏しているという見方も加わりユーロが買われました。それ以外は特に目立った動きはありませんでした。まだまだレンジ内ですな。

Option絡みで行って来い(2015年6月2日(火)掲載分より)

ゴールドは1,990ドル近辺でほとんど動かなかったアジアのあと、ニューヨークで波乱がありました。オプションのexpiryが昨日でありおそらくそれが原因で日本時間の夜9時過ぎに急激に買われて1,185ドルから90分の間に1,204ドルまで急騰しました。しかし一時的なものでNY午後には債券が下落(金利が上昇)し、ドルが強くなり、ゴールドはきっぱりと戻ってきてまた1,180ドル台まで下落、まさに行って来いでした。変な動きですが、余計に動かないということを証明した形ですね。

他のメタルもすべて行って来いで、基本的にゴールドと同じ動きでした。ドルは強くその分円建てのメタルは若干上昇で終わっていますが、プラチナはドル建てが安く引けたために円建ても若干安となっています。これだけはぱっとしないですね。PT-AUのスプレッドは現在86ドルと先週からどんどん広がっています。やはりプラチナウイークでも注目された「地上在庫」の重しがマーケットに意識されているのでしょうね。円建てでもプラチナはゴールドよりも350円近く安くなっています。しばらくプラチナ安は続きそうですが、これだけ安かったらゴールドよりもプラチナ買いますねえ。少なくとも僕は。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。