チャートでみるエントリー(新規建玉)とイグジット(手仕舞い)のポイント

標準偏差ボラティリティトレードが依然好調である。現在の相場は循環的なうねりが発生しており、特に4時間足以下のタイムフレーム(4時間・1時間・30分・15分・5分)では収益期待の高い相場が延々続いている。レポートでは紙面分量の関係ですべてを掲載できないが、通貨・株価インデックスの多くの商品で美しい形状のトレンド相場が展開されている。ぜひ、ブログ『石原順の日々の泡』を参照していただきたい。

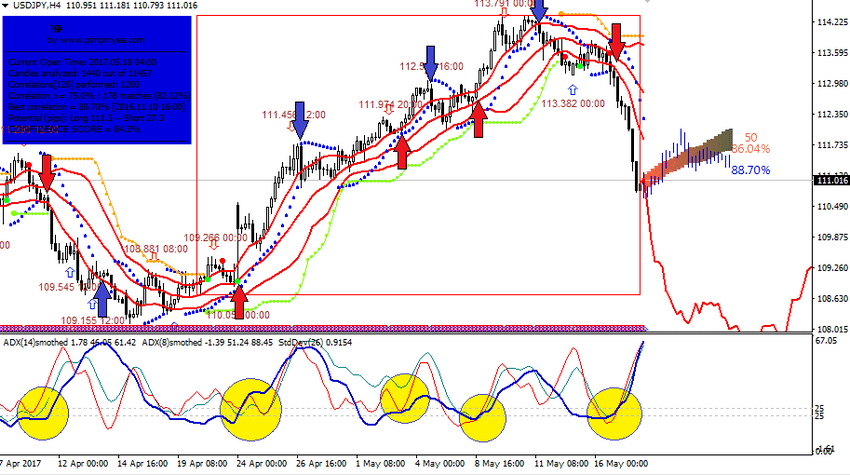

標準偏差ボラティリティトレード(サンプル:ドル/円4時間足)

エントリー(新規建玉)とイグジット(手仕舞い)のポイント

エントリーポイント(新規建玉)=赤の矢印・イグジット(手仕舞い)=青の矢印

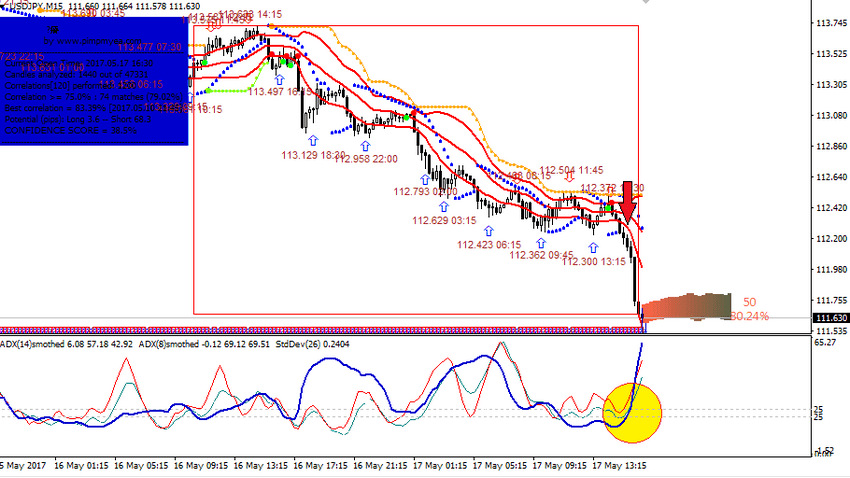

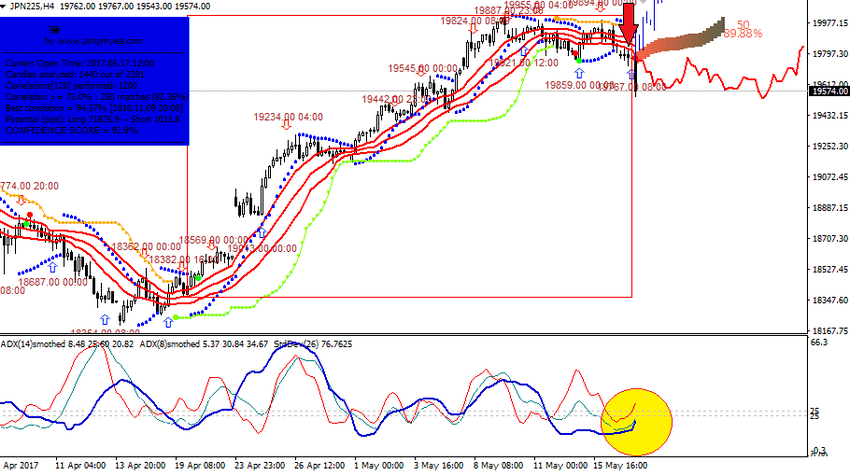

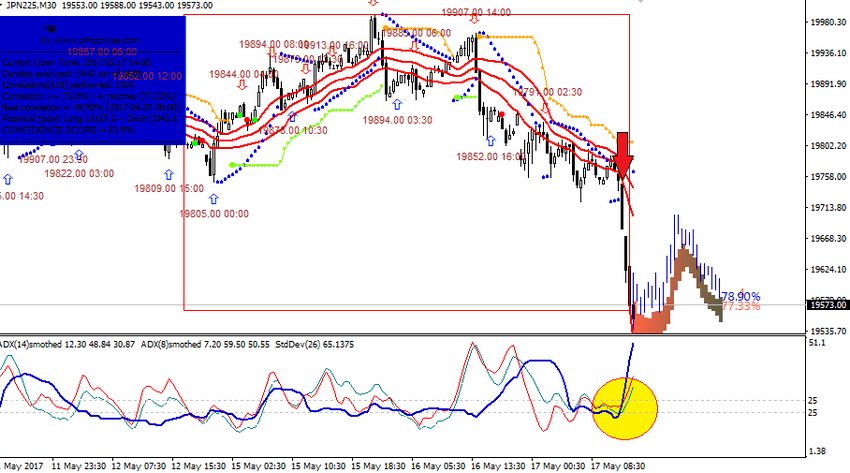

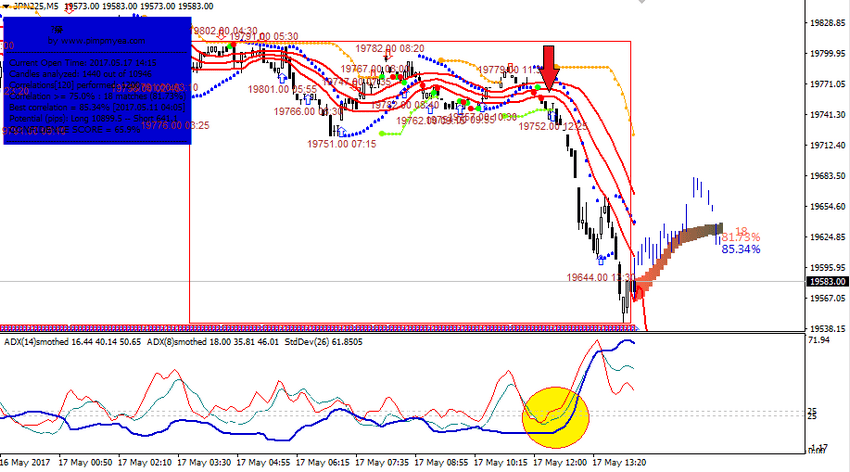

*相場にエントリーするうえで重要なのは、チャートの下段のADX(8)、ADX(14)、標準偏差ボラティリティ(26)の3本のライン(ADX14と標準偏差26の2本でも可)が一緒に上がっている局面を狙うことだ。3本のラインが一緒に上がっている局面(黄色の丸で囲った部分)はトレンドが大きくなる可能性を秘めている。

(出所:MT4 テンプレート 『DVD相場で道をひらく7つの戦略「トレード戦略編」 石原順』)

標準偏差ボラティリティトレードの概要は以下の通りである。

- チャートにパラメータ21のボリンジャーバンドを表示させる

(株式インデックスは±0.6シグマ・通貨は±1シグマ) - チャートにパラメータ26の標準偏差とパラメータ14のADXを表示させる

- トレンドの発生(保ち合い離れの判定方法)

標準偏差とADXが一緒に上昇しはじめた時 - 新規建玉のポイント

エントリー(新規注文)は相場がボリンジャーバンド±1シグマ(株式インデックスは±0.6シグマ)の外に飛び出した時 - 損失を限定しつつ利益を伸ばす手仕舞いのポイント

手仕舞い(エグジット)は相場がボリンジャーバンド±1シグマ(株式インデックスは±0.6シグマ)の内側に入った時

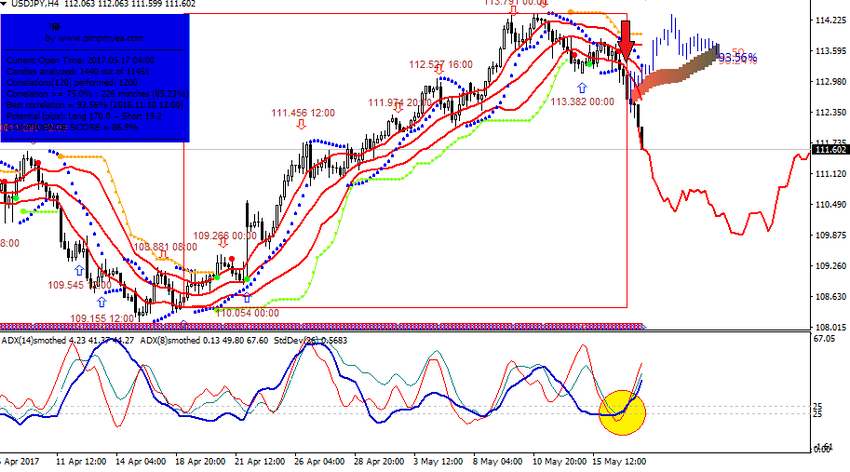

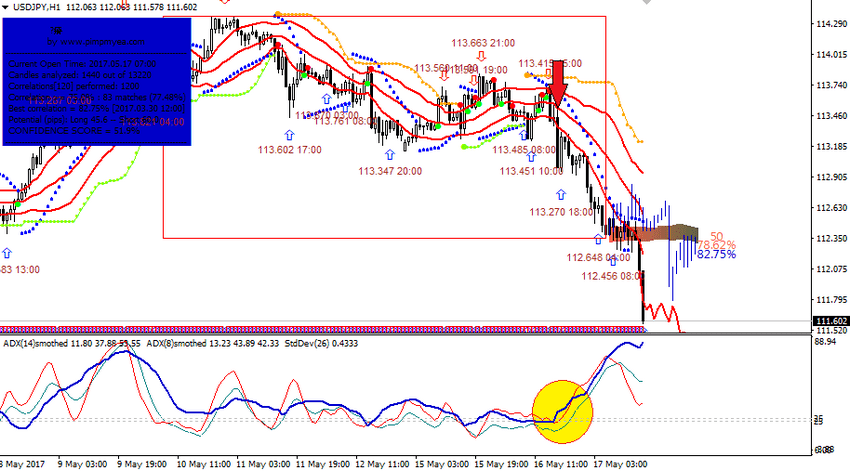

以下のチャートは昨晩(17日PM10時頃)のドル/円と日経平均CFDの動きである。赤の矢印が直近の相場のエントリー(新規建玉)ポイントである。黄色の丸で囲った部分が、ADX(8)、ADX(14)、標準偏差ボラティリティ(26)の3本のライン(ADX14と標準偏差26の2本でも可)が一緒に上がっている局面である。

ドル/円(4時間足) 赤の矢印が直近の相場のエントリー(新規建玉)ポイント

上段:ボリンジャーバンド(21)±1シグマ=赤のバンド

下段:標準偏差ボラティリティ(26)=青いライン

(出所:MT4 テンプレート 『DVD相場で道をひらく7つの戦略「トレード戦略編」 石原順』)

ドル/円(1時間足) 赤の矢印が直近の相場のエントリー(新規建玉)ポイント

上段:ボリンジャーバンド(21)±1シグマ=赤のバンド

下段:標準偏差ボラティリティ(26)=青いライン

(出所:MT4 テンプレート 『DVD相場で道をひらく7つの戦略「トレード戦略編」 石原順』)

ドル/円(15分足) 赤の矢印が直近の相場のエントリー(新規建玉)ポイント

上段:ボリンジャーバンド(21)±1シグマ=赤のバンド

下段:標準偏差ボラティリティ(26)=青いライン

(出所:MT4 テンプレート 『DVD相場で道をひらく7つの戦略「トレード戦略編」 石原順』)

日経平均CFD(4時間足) 赤の矢印が直近の相場のエントリー(新規建玉)ポイント

上段:ボリンジャーバンド(21)±1シグマ=赤のバンド

下段:標準偏差ボラティリティ(26)=青いライン

(出所:MT4 テンプレート 『DVD相場で道をひらく7つの戦略「トレード戦略編」 石原順』)

日経平均CFD(30分足) 赤の矢印が直近の相場のエントリー(新規建玉)ポイント

上段:ボリンジャーバンド(21)±1シグマ=赤のバンド

下段:標準偏差ボラティリティ(26)=青いライン

(出所:MT4 テンプレート 『DVD相場で道をひらく7つの戦略「トレード戦略編」 石原順』)

日経平均CFD(5分足) 赤の矢印が直近の相場のエントリー(新規建玉)ポイント

上段:ボリンジャーバンド(21)±1シグマ=赤のバンド

下段:標準偏差ボラティリティ(26)=青いライン

(出所:MT4 テンプレート 『DVD相場で道をひらく7つの戦略「トレード戦略編」 石原順』)

ラリー・ウィリアムズの円高予測と日経平均ピーク予測

筆者は先週にラジオ等で、「目先の日経平均は総楽観でピークに近い」と申し上げてきたが、総楽観相場の中で昨晩からの円高・日経平均株安を予測していたのは著名投資家のラリー・ウィリアムズである。

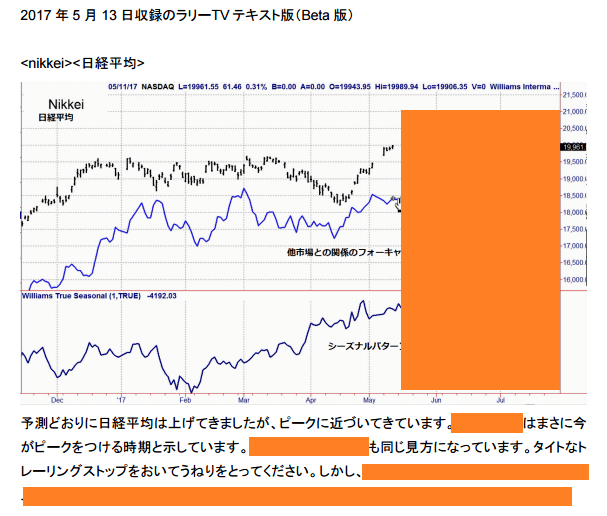

ラリー・ウィリアムズの日経平均予測(5月13日時点)

「予想通り日経平均は上げてきましたが、ピークに近づいています」

(出所:ラリー・ウィリアムズの週刊マーケット分析(ラリーTV)2017年5月15日 ラリー・ウィリアムズおよび国内代理店掲載許可をとって掲載)

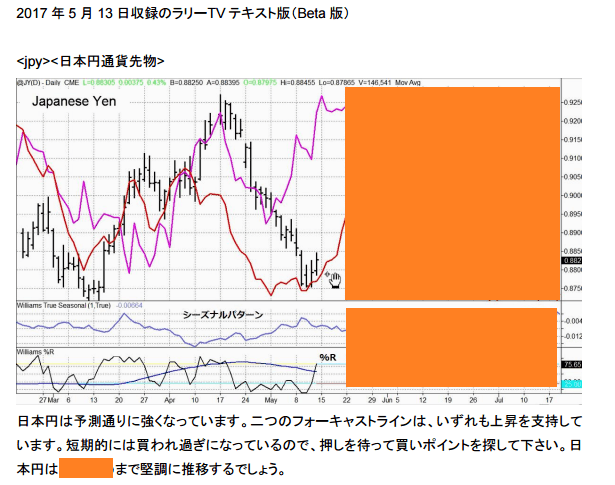

CME 日本円通貨先物(日足) 2つのフォーキャストラインはいずれも円高示唆

(日本円通貨先物のチャートは1円あたり何ドルなのか表示されており、チャートの上昇は円高、下落は円安)

(出所:ラリー・ウィリアムズの週刊マーケット分析(ラリーTV)2017年5月15日 ラリー・ウィリアムズおよび国内代理店掲載許可をとって掲載)

現在の円高・株安の発端は15日に「トランプ大統領のラブロフ露外相に対する情報漏洩疑惑の情報提供元がイスラエルであった」とのワシントンポストの報道だと言われているが、トランプのロシア疑惑は連日報道されており、今に始まったことではない。相場が調整すべき時期であったということだろう。

株式運用の答えは出ている?インデックスには勝てない?

株式運用の種類を大雑把に分けると次の5つになる。

アクティブ運用

インデックス(日経平均やTOPIXなど)に勝とうとする運用で、投信や年金など大きなファンドの運用で一般的なもの(割安株投信とか成長株投信といったもの)。但し、ファンドの半分以上はインデックスに連動するポートフォリオを組み、残りの部分でインデックスに勝とうとインデックスとは異なるポートフォリオを作るのが一般的。個別銘柄の選定や売買頻度が高いことなどから、コストが高い。

パッシブ運用

インデックス通りのパフォーマンス(利回り)でよいとする運用。インデックス投信やETF、株式先物の買い持ちなど。一旦インデックスに連動するようポートフォリオを組めば、後は若干の入れ替えがある程度なのでコストは安い。

ディーリング的運用

株式の先物取引や、個別株では材料株などを短期間に売買して収益を上げようとするハイリスク・ハイリターン運用。テクニカル・アプローチが主流になるが、自分の投資スタイル(使用するテクニカル指標など)を確立することが必要。また、ストップロスの設定も重要になる。

自分でポートフォリオを組む運用

高配当利回り銘柄とか純資産倍率1倍以下の銘柄、或いはPER10倍以下の銘柄、といった自分独自の基準でポートフォリオを組む運用。組入れや入れ替えの基準が重要で、また⼗分なリスク分散を行う場合は比較的大きな資金が必要になる。

ファンドに投資する運用

資金が少額だとかノウハウがないとかで、自分でポートフォリオを作るのが難しいために既存のファンド等に投資する形の運用。大手の運用会社でもノウハウや調査能⼒がないためにファンド・オブ・ファンズのような形で販売用のファンドを作っている。過去のパフォーマンスや運用者の評判などから投資するファンドを選ぶケースが多いが、これらは将来を保証するものでは決してないので、どうやってファンドを選ぶのか、その選定基準が最も重要

チャールズ・エリスが『敗者のゲーム』という本で、「市場に勝とうとすることは無意味で、過去20年間で8割のファンドマネージャーがベンチマークに勝てなかった。投資家はこの平均株価という商品に投資すれば、市場平均に負けることはありません」と述べてから、どこくらいの時間が経っただろうか?

サルにダーツを投げさせて当たった銘柄を保有する。プロの投資家に選んでもらった銘柄を保有する。チャールズ・エリスは、サルとプロの投資のパフォーマンスは同じだと述べている。

近年、アクティブ投信の欠点が指摘されているが、それは以下のことに集約されるだろう。

- アクティブ運用の投信やファンドの3分の2はインデックス運用に負けている(これは日本だけのことではなく世界的な傾向で、時期によって多少の上下はあっても平均するとそうなる)

- 投資顧問会社にアクティブ運用を委託する年金基金やアクティブ投信に投資する個人投資家などは「葱を背負った鴨」

- アクティブ投信が売れている最大の理由が運用手数料が高いから(こうした投信を販売する証券会社や銀行が手数料収⼊を増やしたいために、運用手数料が高い投信ほど熱心に販売する)

- 株式投信の主流であるアクティブ投信は質の悪い、高コスト低パフォーマンスの投信が多い

「欧米と比較すると、日本は手数料獲得のための金融商品販売が明らかに多い。私は顧客に満足を与えられる金融機関だけが生き残るべきだと思います」と金融庁長官が発言し、現在、日本の金融庁も資産運用の大改革に取り組んでいる。

上記で述べたように、市場平均を保有する投資手法は「インデックス投資=パッシブ運用」と呼ばれている。ウォーレン・バフェットは高い手数料をとるヘッジファンドを批判し、「インデックス投資=パッシブ運用」が最も有効な投資手法であると発言している。また、世界最大のヘッジファンドであるブリッジウォーターのレイ・ダリオも米国株の90%をETFで運用している。

インデックス投資ブームとその危険性

筆者も「株式投資はインデックスに勝てない」と20年以上述べてきたが、インデックス投資の優位性が広まるにつれて、最近では猫も杓子もインデックス運用やインデックスETFに投資するというインデックス投資ブームが到来している。

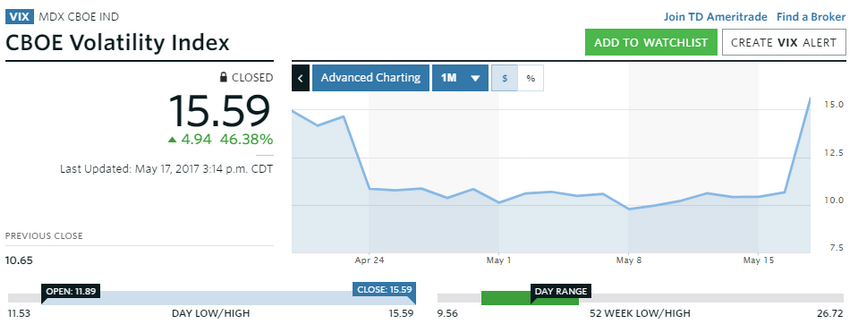

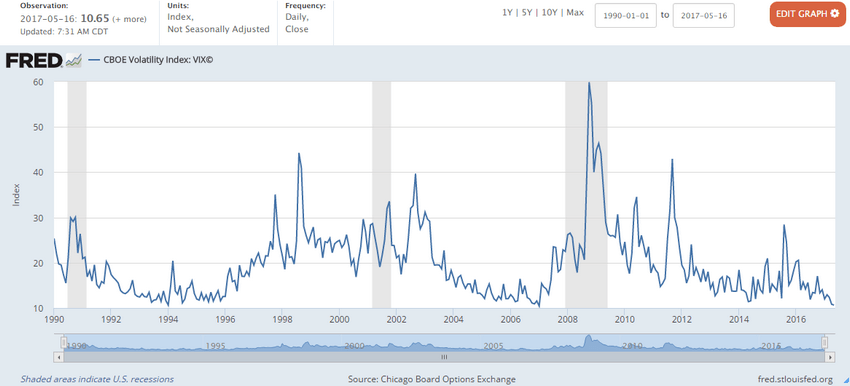

このインデックス投資ブームの結果、起こっているのがボラティリティの低下と市場の総楽観だ。恐怖指数と呼ばれるvolatility index= VIX指数は、シカゴ・オプション取引所(CBOE)が、S&P500を対象とするオプション取引のボラティリティを元に算出、公表している指数で、数値が高いほど投資家が相場の先行きに不透明感を持っているとされる。

直近のVIX指数は終値ベースで9.56まで低下し1993年以来の水準まで低下した。相場は総楽観で、下げに対するヘッジ(準備)が全くない状態であった。昨日のトランプのロシア疑惑報道で一気に15.59まで上げたが、総楽観の中で冷や水をかけられた格好になっている。VIX指数の低下は地政学的リスクの後退が後講釈の理由になっているようだが、運用者の間では、「VIX指数が上がらない(株が下がらない)のはインデックス投資ブームだからだ」という指摘が増えている。

CBOE VIX指数(日足)

(出所:マーケットウォッチ)

VIX指数1990年~2017年5月16日

(出所:セントルイス連銀)

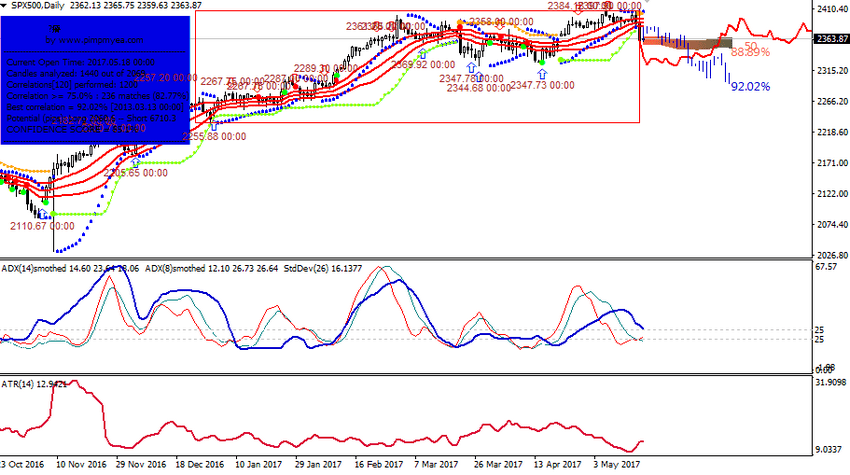

S&P500CFD(日足)

上段:ボリンジャーバンド(21)±0.6シグマ=赤のバンド

中段:標準偏差ボラティリティ(26)=青いライン

下段:14日ATR(アベレージ・トゥルー・レンジ(真の値幅))

(出所:MT4 テンプレート 『DVD相場で道をひらく7つの戦略「トレード戦略編」 石原順』)

4月28日、ブルームバーグに興味深い報道が出ていた。『ETFは「大量破壊兵器」とFPAキャピタル-市場ゆがめ熾烈な売りも』という記事である。

【上場投資信託(ETF)は株価をゆがめ、市場急落の可能性を生み出している大量破壊兵器だとFPAキャピタル・ファンドのマネジャーらが指摘した。運用資産7億8900万ドル(約877億円)のアクティブ型ファンドを運営するアリク・アヒトフ、デニス・ブライアン両氏は6日付の投資家宛てレターで、「ファンダメンタル調査の必要はなく、バリュエーションを顧みずにインデックスファンドやETFをやみくもに投資家が購入できると世間が判断している今こそ、恐ろしいと感じるべきだ。パッシブ運用商品へのおびただしい資金流入が、株価を一斉に同じ方向に動かし、基本的なファンダメンタルズから市場をますます乖離(かいり)させていると両氏は分析した。ブルームバーグのデータによれば、ETFには今年に入り1600億ドル余りの新規資金が流れ込んだ。ブライアン氏は電話取材に対し、パッシブ投資家が今ほど重要な存在となる状況の下で、株式市場が深刻な下落を経験したことはかつてないとの見方を示し、この新たな市場の構造が試される局面でわれわれは熾烈(しれつ)な売りに見舞われる可能性があると語った】(ETFs Are ‘Weapons of Mass Destruction,’ FPA Capital Managers Say 4月28日ブルームバーグ)

こうした総楽観のインデックス運用への大量資金流入は危険な兆候で、「おそらく、年後半相場で反動の調整売りに見舞われるだろう」と観ている株式運用者は少なくない。

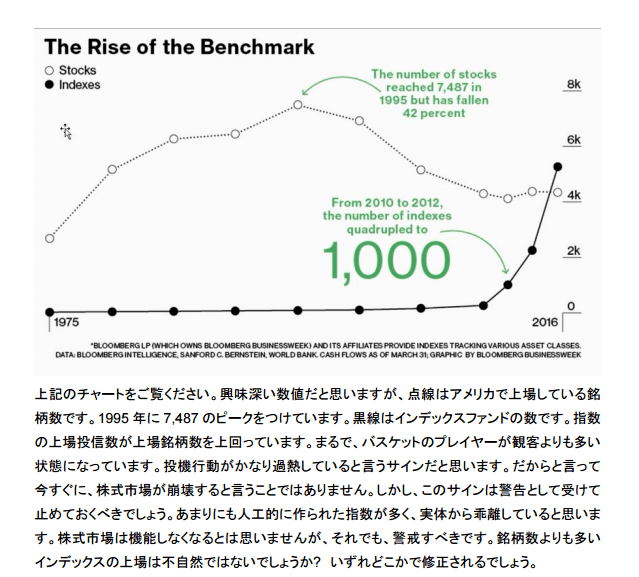

インデックス投資に関しては、米著名投資家ラリー・ウィリアムズが「ラリー・ウィリアムズの週刊マーケット分析(ラリーTV)」の5月15日号で鋭い指摘をおこなっている。以下のチャートを参照されたい。

The Rise of the Benchmark

(出所:ラリー・ウィリアムズの週刊マーケット分析(ラリーTV)5月15日号 ラリー・ウィリアムズおよび国内代理店掲載許可をとって掲載)

ラリー・ウィリアムズだけではない。「受動運用(パッシブ運用)の指数バブルが最終局面にある。これから5年は積極運用(アクティブ運用)マネジャーが受動運用マネジャーを上回る成績を出す絶好の機会となるだろう」とネッド・デービス・リサーチ社(主に運用会社向けの独立系調査会社)が分析している。

これを受けて、陰鬱博士と呼ばれる運用者マーク・ファーバーもThe Gloom, Boom & Doom Report2017年5月号で、

【NDR(ネッド・デービス・リサーチ)社の報告書で注目されるのは「あらゆる相場の天井で、行き過ぎを正当化する流行りの物語があり、投資家は常にそれにしがみつく」という事実である。次は受動投資で、それがみられるだろう。「ファンダメンタルズや価値については心配しなくてよい。タイミングは心配しなくてよい。ただ、市場で買って保有するだけなのだ」という台詞のある物語に投資家がしがみついているのだ。

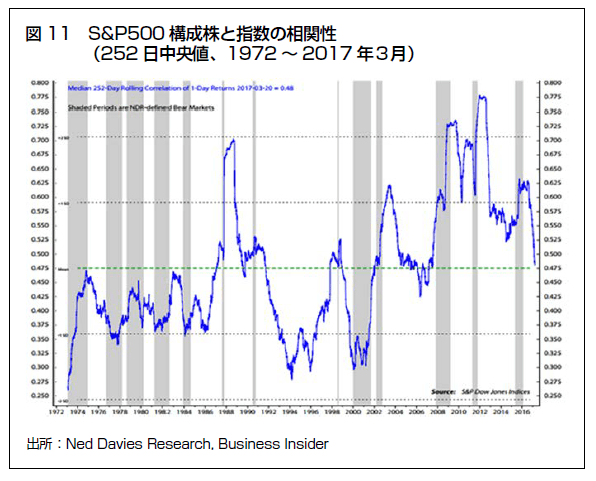

しかし、NDR社はこの流れが終わりに差し掛かっていると考えている。具体的には、S&P500の構成銘柄と指数の相関性が低下しており、それは積極運用マネジャーの失われた権威をいくらか取り戻し始める兆しになるかもしれないとの指摘だ(図11 S&P500構成株と指数の相関性参照)。相場は繰り返される。したがって、受動的指数が難しい状況にあるときは、積極運用マネジャーが成功するだろう。

NDR社の調査では「現在、受動投資が増加しているおかげで、S&P500を構成する全銘柄が過大評価されている。対してドットコムバブルでは、成長株だけに需要があり、割安株は安値にみえた」と指摘している。

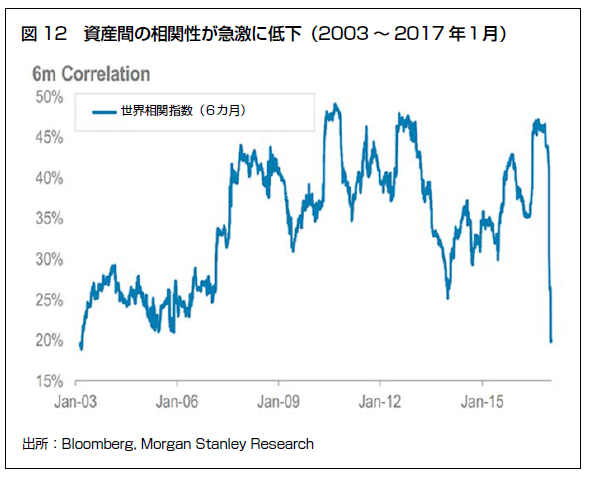

現在、安値にみえる株式は、ほとんどない。上げ潮によって、すべてが引き上げられたからだ。2000年には、ミューチュアルファンド運用総資産の90%超が成長株ファンドに流れていた。対して、現在はS&P500が記録的高値で取引されているにもかかわらず、成長株ファンドの資産価値が20年平均の57%を大幅に下回っている。NDR社のアナリストは、このバブルが間もなく弾けるだろうとの考えだ。その最大の理由が資産間での相関性の崩壊である】(出所:マーク・ファーバー博士の月刊マーケットレポート5月号・日本のレポート代理店の掲載許可をとって掲載)

と、インデックス投資バブルに警鐘を鳴らしている。

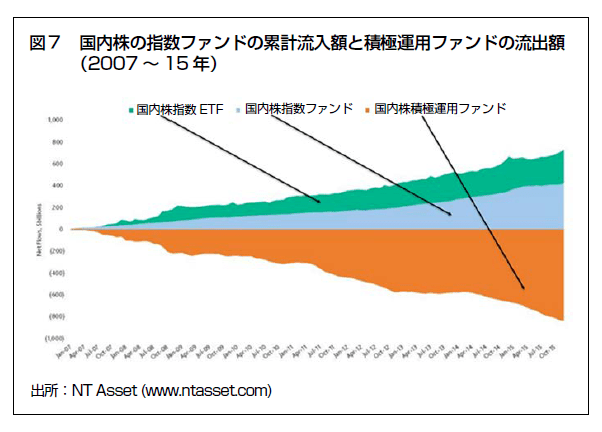

米国株の指数ファンドの累計流入額と積極運用ファンドの流出額(2007年~2015年)

アクティブ運用は否定されパッシブ(インデックス)運用に大量の資金が流入

(出所:マーク・ファーバー博士の月刊マーケットレポート5月号「積極運用マネジャーに有望な未来」)

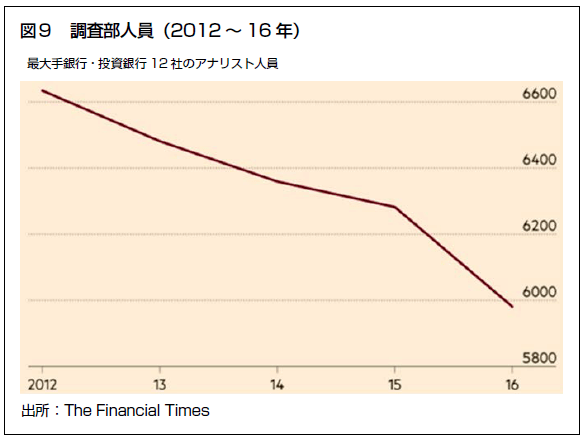

最大手銀行・投資銀行12社の調査部人員数の推移

「ファンダメンタルズや価値については心配しなくてよい。タイミングは心配しなくてよい。ただ、市場で買って保有するだけなのだ・・」だから、アナリストはいらない?

(出所:マーク・ファーバー博士の月刊マーケットレポート5月号「積極運用マネジャーに有望な未来」)

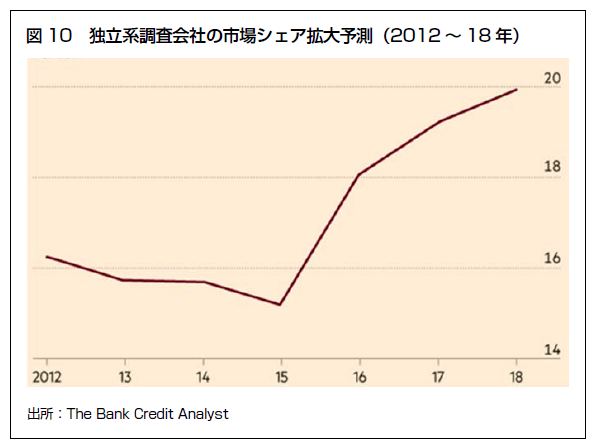

独立系調査会社の市場シェア拡大予想

金融機関の調査部門の衰退とはうらはらに、ネッド・デービス・リサーチ社のような独立系調査会社の市場シェアが拡大していくだろう。

(出所:マーク・ファーバー博士の月刊マーケットレポート5月号「積極運用マネジャーに有望な未来」)

S&P500構成株と指数の相関性(1972年~2017年3月)

昨年、他の資産クラスとS&P500 の相関性は最高0.5から0.28にまで急降下した。S&P500構成銘柄と指数の相関性も2013 年の最高0.775 から現在の最低0.475にまで低下している。

(出所:マーク・ファーバー博士の月刊マーケットレポート5月号「積極運用マネジャーに有望な未来」)

資産間の相関性が急激に低下(2013年~2017年1月)

モルガンスタンレーのファニキラン・ナラパラジュは「相関性の崩壊は通常、景気サイクルの最終局面に起きる」と述べている。景気サイクルの最終局面では、各資産が特有の事象に大きな影響を受けやすくなり、また景気悪化への懸念の高まりに影響を受けにくくなるという。つまり、市場の変動要素が多様化し、各資産間の連鎖が崩れるのだ。

(出所:マーク・ファーバー博士の月刊マーケットレポート5月号「積極運用マネジャーに有望な未来」)

長年相場に携わってきた相場巧者やリサーチ会社が指摘しているインデックスバブルの崩壊に、今年の後半は気を付けるべきであろう。機会が訪れたときのため、万全の備えをしておくことだ。

「人生で成功する秘訣、それは機会が訪れたときのため、万全の備えをしておくことだ」(ベンジャミン・ディズレーリ)

「失敗と成功の境目は、あまりにも微妙すぎるため、そこを通り過ぎたことに、めったに気づかない。あまりにも微妙すぎるので、何度その境目に立っても、それに気づかないのだ」(エルバート・ハバード)

新しいDVD『相場で道をひらく7つの戦略-トレード戦略編』(石原順) が楽天ブックスで好評発売中です。

日々の相場動向についてはブログ『石原順の日々の泡』を参照されたい。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。