FP式キャッシュフロー表の項目を見る

ファイナンシャル・プランナー(FP)が行う「相談」がどのように行われているのかを、実際にコンサルティングを行っている上級のFPを主に対象とした雑誌「FA」(近代セールス社)の2017年4月号を参考に検討してみた。この雑誌は、これまで「ファイナンシャル・アドバイザー」という名前で刊行されてきたが、タイトルも含めてリニューアルがなされた最初の号だ。特集は「『顧客本位の提案』できてますか? ニーズに合った運用アドバイスの組み立て方」とあって、金融庁のフィデューシャリー・デューティー(顧客本位の業務運営)重視路線を強く意識したものになっている。

多くのページを割いて、モデル・ケース別のお金の相談(運用だけでなく、保険、住宅、教育費、相続、などについて)、アドバイスの考え方が載っている。この号のアドバイス方法の中核を成すのは、キャッシュフロー表と呼ばれる、将来に想定されるお金の動きを、項目毎、一年毎に並べて想定した数多くの数字が載っている表だ。

あるFPによると、FP資格を取るためには、こうした表を作ることが出来るようになることが求められ、こうした表を作ることに特化したソフトウェアがかなり前から存在するとのことだ。

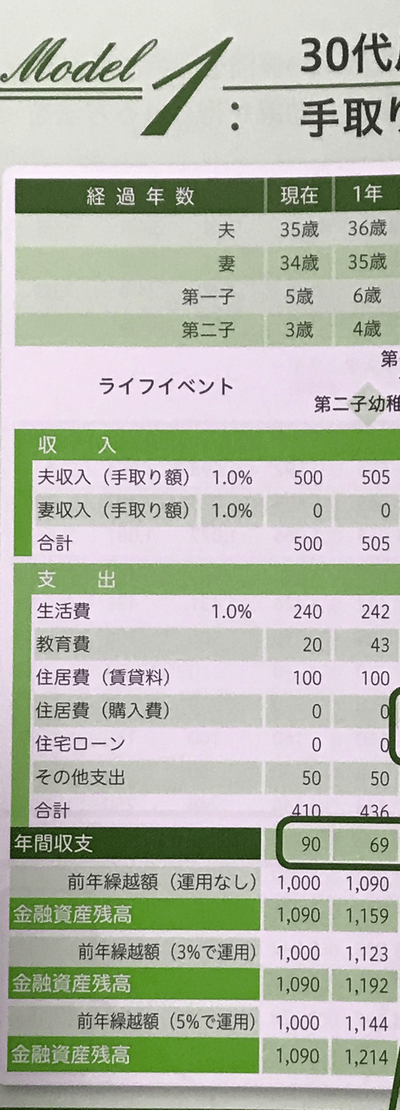

著作権の問題もあるので、『FA』の4月号で説明されていた表のごく一部だけを(図1)で見て頂こう。この表は「30代片働き・子ども2人:手取り年収(夫)500万円」の家計を分析する想定で作られたものだ。

項目として上から家族(夫・妻・第一子・第二子)の年齢、「第一子小学校入学」、「住宅購入」といったライフイベント、夫・妻の予想収入額、支出として生活費・教育費・住宅費(賃貸料)・住宅費(購入費)・住宅ローン・その他支出が並び、「年間収支・前年繰越額」のセットが「運用なし」・「3%で運用」・「5%で運用」の3つのケース別に並んでいる。

上記は表の縦方向の項目であり、雑誌のページでは、横方向には「経過年数」が「現在」から「20年後」まで並んでいる。

将来の生活費や支出を予想するのは、相当に大変な事だろうと推察されるが、表を見ると、「夫の収入(手取額)」や「生活費」は年率1%で増加するような自動計算が可能なソフトで表が作成されているようだ。

(図1)典型的と思われるキャッシュフロー表の項目例

(『FA』(2017年4月号、近代セールス社。P15より)

「20年も先まで、1年、1年を想定するとは大変な事だな…」と思って表を眺めてみたのだが、よくよく見ると、教育費や住宅ローンの金額がそれぞれのイベント時点で大凡想定されているだけで、収入や生活費など、今後の努力・工夫・運などで変化する重要項目については、単に現状の延長(この場合年率1%成長で)が記載されているに過ぎない。

数字は多く載っていて、将来時点でのお金の出入りを示しているという意味では具体的なイメージが湧きやすい表なのだが、率直に言って実質的な情報量はそう多くない。将来の多くの重要項目が現状からの単純な延長(年1%で増えるとか、「3%で運用」とか)で予想されている。

それにしても、「住宅購入」が2年後に想定されているのには少し驚いた。「たぶん買う、として仮置きしてみた」ということなのかも知れないが、2年後の不動産市況の状況や金融環境などを判断する以前に、ともかく住宅を買うという前提なのであれば、些か心配だ。

ちなみに、本文の解説では、「住宅ローンは手取りの25%以内での検討を」という根拠から、年間120万円の返済を仮定して、頭金500万円、住宅ローンが3500万円で、4000万円程度の物件を買うと想定している。

旧来型FP式キャッシュフロー表に基づくアドバイスの問題点

さて、『FA』(2017年4月号)誌の特集には、先の図1のケース以外に、「30代共働き・子ども2人」、「40代共働き・子ども2人」、「60代標準世帯のセカンドライフ」、「60代共働き世帯のセカンドライフ」、「60代シングル女性・手取り年収590万円→200万円」、「30代片働きの夫(手取り年収500万円)が5年後に亡くなった場合」、といった多様なケースに関するアドバイスの考え方が紹介されている

ちなみに、最後のケースは、図1のケースの夫が5年後に亡くなる場合を想定したものだ。このケースに関しては、妻の平均余命である54年後の「金融資産残高」の試算が載っていて(約8千万円のマイナス)、「妻の平均余命時のマイナス分が必要保障額となる」と解説されている。

もちろん、現実に多くのFPさんが、こうしたキャッシュフロー表「のみ」で相談・コンサルティングを行っていると考えるのは、過剰な決め付けになるだろうが、この種のキャッシュフロー表に基づく相談(「旧来型FP式」と名付けることにする)が陥りやすいと思われる問題点を幾つか指摘したい。

生命保険の過剰加入

端的に言って、旧来型FPのキャッシュフロー表は、生命保険会社のコンサルティング的な営業で用いるコンサルティング・ソフトウェアと極めてよく似ている。先の例で言うと、30代の夫が5年後に亡くなる場合を想定した30代の妻は、ソフトウェアが計算する「必要保障額」(生命保険業界で頻出する用語だ)を参考に生命保険の加入を考えるケースが多かろう。FPのコンサルティング用のソフトウェアでも、(生保業界的)「必要保障額」や、これに対応する保険の提案を行うことができるものがよくあるようだ。

確かに、図1の「第一子が5歳、第二子が3歳」のご家庭の場合、ある程度の生命保険が必要かも知れない。確率の問題として夫が5年後に亡くなることは滅多になかろうが、起きた場合に対応出来るようにしておかなければならないケースではある。

しかし、夫が亡くなった場合、妻も遠からず働くようになるだろうし、夫妻の親のどちらかの援助を得られる場合もあろう。また、団体信用生命保険でローン残高がゼロになって妻の所有物となった住宅を処分することで得られるお金もあるだろう。

端的に言って、新しい生活形態に移行するまでのしばらくの間をつなぐことが出来る(夫の)死亡保障のある生命保険があれば十分だ。妻が一生働かなくても暮らせるような金額の保険金が入る保険は不要だ。

しかし、この項目には、「どれだけの期間、どの程度の保障が必要なのかがひと目でわかるため、保険加入にもつながりやすい」という説明が本文にある。保険の加入自体は、加入者にとって損な契約なのであり、少なくとも単純に望ましいことだとは言えない筈なのだが、どうして「保険加入につながりやすい」ことがいいことのように語られるのだろうか。

因みに、必要最小限の保険は、ネット生保あるいは共済などの、できるだけシンプルで保険料の安い、基本的には掛け捨ての保険に10年か、せいぜい長くても20年程度加入することで確保することが合理的だ。この間に金融資産を貯蓄と運用で増やして、本質として「損な賭け」である保険を早く卒業できるようにすることが望ましい。

図1のケースだと、35歳で手取り500万円の夫は、貯蓄を1000万円(年収の2年分)持っているので、貯蓄実績的にはまずまず優秀な人だ。夫婦共にがん保険のような無駄な保険に入らずに(健康保険に入っていれば不要だし、不利だから「無駄だ」と言っている)、保険に使ったかも知れないお金も貯蓄・投資に回して安心できる金融資産を早く作り、生命保険を卒業することを目指すのが正しい方向性だろう(「卒保のススメ!」)。

尚、このこと自体は厳密にはキャッシュフロー表に基づくアドバイスの問題ではないのだが、顧客の相談・コンサルティングを受けているFPの中には、生命保険の代理店業務を併営しているケースが少なくない。

法令に違反するわけではないし、顧客が事情をよく理解して利用するなら構わないのだが、「保険商品を扱って手数料を得る可能性があるFP」と「保険商品を扱わずに、相談料だけを収入とするFP」との実質的な差は小さくない。顧客の側では、両者に対する接し方を画然と区別するべきだと筆者は考えている。同様の問題が、FPが投資信託などの証券取引を仲介するケースにも存在するし、FPが不動産購入を促して不動産関連の収入を得る場合にも起こりうる。

筆者は、FPにも「フィデューシャリー・デューティー宣言」が必要だと考えている。

運用利回りを仮定する危険

図1の「項目」を見た時に、現在の金融事情・運用事情を知っておられる読者は、驚かれたのではなかろうか。計算上の運用利回りとして「3%」と「5%」の場合が計算されているが、5%はもちろん、3%も決して「安定運用」として簡単に達成できると想定できるような利回りではない。

現在、多くの機関投資家が想定するように、大まかに5%を株式の利回り、債券・預金はほぼ0%と考えると。年率3%の期待リターンを得るためには、ざっと6割の株式投資比率が必要な計算だ。これは、率直に言って普通の投資家が想定する「ミドル・リスク」よりも大きいのではないだろうか。

加えて、「コンセンサス的」だとはいっても、リスク資産の期待リターンは確実に実現するようなものではない。そして、「3%」とか「5%」といっても、これらは「将来予想の平均値として」という程度の意味の数字であって、これに達しない場合(「平均」未満なのだから、50%くらい起こりうると考えるべきだろう)について、現実の生活者は想定しておく必要がある。

また、将来が不運であった場合にあって、それがどれくらいのものでどの程度の影響をもたらすものなのかについて、つまりリスクについて、図1のようなキャッシュフロー表は何も語らない。

過去の本連載でも述べたことだが、個人の場合、リスクを取った運用の利回りが得られることを想定して貯蓄額をセーブするのではなく、運用益を期待しない場合に必要な程度の貯蓄ペースをキープしながら、現実に金融資産の運用が上手く行った場合に、あらためて必要な貯蓄額を計算し直すような保守的なアプローチが現実的に適切であるように思う。

年金基金などと異なり、個人の場合は、運用に失敗しても、積立不足額を第三者が(企業年金なら母体企業が)補填してくれるわけではない。

変化とリスクが扱いにくい

毎年のお金の出入りを将来にわたって一年単位で予想するキャッシュフロー表方式だと、将来の収入・支出の変化は反映できるが、(1)それで将来の長期的な辻褄が合うのか、(2)現在どの程度のリスクを取ることが出来るのか、等の把握や、状況に対応した行動の指針が得にくいように思う。

キャッシュフロー表を平均寿命あるいはその10年先程度迄想定することは可能なので、(1)を考える事は出来るが、大まかな将来の辻褄を考えるには、キャッシュフロー表は不必要に詳細であり、大掛かりだ。

また、債務の残高や資産運用に関するリスクに関わる記載が無いので、「3%」や「5%」といった利回りを目指す運用をすることが適切なのかどうなのかが分かりにくい。

特に、資産運用でどれだけのリスクを取るかという問題は、キャッシュフロー表を詳細に眺めても具体的な指針を得ることが出来にくい。

対案としての3点セット

キャッシュフロー表と既存のソフトを中心にお金の扱い方のアドバイスを受けると、資産運用計画に自信が持てず、しかし、不動産購入や保険の加入に誘導されやすいことが心配だと分かった。

それでは、より現実的なアドバイスを行うには、或いはアドバイス以前に本人が自分でお金の問題を解決するには、どのような方法を使うといいのだろうか。

これは、いわば旧来型FPの相談方法全体への「対案」を考えるというなかなか難しい問題だが、現在、筆者は以下のように考えている。

例えば、手元にそれなりの余剰資金を抱える企業の場合、バランスシート(B/S)や損益計算書(P/L)の状況と、財務指標を見ながら、余剰資金の運用でどの程度のリスクを取るかを、想定可能な程度の将来(せいぜい数年であることが多い)を考えつつも、「その都度、その都度」考えるだろう。現実には、ビジネスの状況・環境は頻繁に変化するし、その時々に必要な手を打たねばならないし、変化に対応して戦略を練るのが現実的だ。

個人の場合、企業よりも失敗に対する許容度が小さくなる場合があるかも知れないが、(1)家計のバランスシート(簡単なものでいい)と損益計算書(要は年間収支)でどの程度のリスクを取ることが出来るかを検討し、(2)将来の必要性に対して必要な貯蓄がいくらであるかを計算して貯蓄を実行し、(1)、(2)を踏まえた上で、手元にある金融資産については、その都度、(3)適当な運用を行えばいい。

そして、「適当な運用」は、実は、資金の使途、運用期間、運用金額、と概ね独立に決めることが出来る。人により、家計により、異なるのは、運用金額とその中でリスク資産投資に回す金額だけで概ねよい。

運用の成果は(失敗の場合でも)人生設計の基本公式を通じて必要貯蓄額に反映させて、ある程度の期間に亘って、稼ぎなり、支出のコントロールなりで吸収すればいい。

個人用の簡易B/S、P/Lの作り方や「人生設計の基本公式」については、過去の本連載で既に取り上げている。

また、特に「人生設計の基本公式」とお金の運用の方法については、FPの岩城みずほ氏と共著の拙著「人生にお金はいくら必要か」(東洋経済新報社)で詳しくご説明したので、ご興味のある方はご一読頂けるとありがたい。

①「簡易B/S、P/L」、②「人生設計の基本公式」、③「簡易版マネー運用法」をいわば3点セットとするお金の体系的な扱い方については、本連載でも引き続き取り上げて、ブラッシュ・アップを重ねて行きたいと思っている。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。