日本には数千もの投資信託がありますが、その中から本当に自分に合った投資信託を選ぶことは簡単ではありません。そこで、投信を利用した資産運用における注意点を紹介しましょう。

あなたの投信選び、本当に大丈夫ですか?

次の3つの間違った投資信託選びを行っている場合、投資信託で損をするケースが多くなると考えています。

その3つとは、

①人気のテーマ型投資信託

②分配型投資信託

③フル投資型投資信託

を選ぶことです。

あまり馴染みのない言葉もあるかもしれません。これらの投資信託選びの何が問題なのでしょう。そのうえで、不安定な市場環境において、どのような投資信託が有効なのかを考えていきます。

まず1つ目の間違った投資信託の選び方として、①人気のテーマ型投資信託について解説をします。テーマ型投資信託の問題点は、高値掴みとなるリスクが高い投資と言えるからです。

「テーマ型投資信託」は、その時々の相場の人気テーマを投資対象とする投資信託です。その時々のホットな話題への投資であることから、投資家も飛びつきやすく、人気化しやすい特徴があります。日本の人気投資信託の上位に、テーマ型投資信託が登場することも少なくありません。

なぜ人気(テーマ型)の投資信託は高値掴みになりやすいのか

結論から申し上げると以下のような投資循環があるからです。

成長性・テーマ性がある

↓

資金が流入し始める

↓

話題になり注目・商品化される

↓

さらに多額の資金が流入し割高になる

人気投信=すでに大勢が注目・投資しているという認識が必要です。

株式相場には「噂で買って事実で売る」という格言があります。また新聞でも頻繁に「織り込み済/材料出尽くし」という言葉を目にします。

一例をあげます。2015年12月に米国で利上げが実施されましたが、当時、「米国が利上げするからドル高になる。今が買いです」という主旨の解説をする専門家が多くいました。

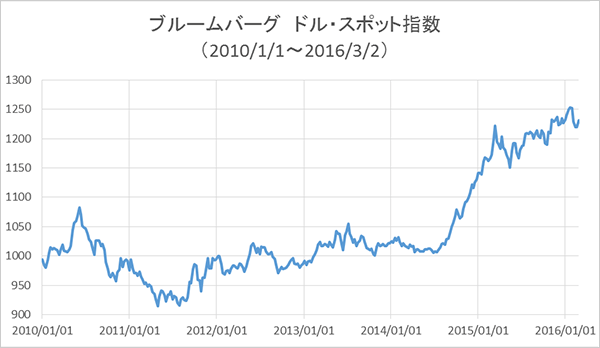

しかし実際には2015年6月に125円を突破していたドル/円相場は、利上げが決定した12月には122円台、その後は円高傾向となり、2016年2月には一時110円台にまで下落しました。

理論的には、利上げはその通貨の上昇要因となります(高インフレ懸念が強い場合などを除く)が、なぜ2015年12月の利上げ後に米ドルは大幅に下落をしたのでしょうか。それは「すでに米国の利上げを織り込んでいたから」です。実際にドルインデックス(ドルの価値を総合的に表す指標)は2014年夏から上昇し続けていました。

これは利上げを見越して投資家が先回りの買いを入れていた結果と言えます。

■2014年夏以降、利上げを事前に織り込み、米ドルは各国通貨に対して上昇

出所)ブルームバーグ

先回りに成功した投資家は、その後利上げが決定的(材料出尽くし)になり、狙い通りドルが上昇したら利益を確定します。「噂で買って事実で売る」のです。

過去の例でも「オリンピックがある/成長性がある」という話題性から中国株やブラジル関連の投資信託を購入して高値掴みになった投資家は大勢います。市場価格にはそうした思惑がすでに織り込まれていないか検証することが必要なのです。

ラーメン屋は人気店舗の方がおいしいケースが多いですが、人気の投資商品には注意すべきでしょう。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。