※このレポートは、YouTube動画で視聴いただくこともできます。

著者の愛宕 伸康が解説しています。以下のリンクよりご視聴ください。

「トランプ氏勝利でドル買い・円売りは正しいのか~日本の輸出物価から見た米製造業のやばい状況~」

トランプ氏勝利でドル買い・円売りは正しいのか

5日の米大統領選挙で共和党のトランプ前大統領が勝利すると、市場はドル買い・円売りで反応するといわれていますが、それって正しい反応なのでしょうか。このレポートが出るころには、選挙結果も市場の反応も判明しているかもしれませんし、接戦の結果、判明していないかもしれませんが、少なくとも現時点では違和感を覚えます。そんな単純か?と。

気になるのが米製造業の低迷です。2024年7-9月期の実質GDP(国内総生産)が前期比年率2.8%と堅調を持続し、アトランタ連邦準備銀行のGDPナウキャストは10-12月期を前期比年率2.3%(11月1日現在)と予測するなど、米景気は相変わらず強いように見えますが、製造業だけ見るとかなり様相が違います。

例えば、1日にISM(米サプライマネジメント協会)が発表した10月の製造業景況感指数。結果は46.5と、前月から0.7ポイント悪化し、報道などでは機械的に「好不況の分かれ目の50を7カ月連続で割り込みました」などとコメントしているわけですが、データをよく見るべきです。

実は、今年の3月に50.3と辛うじて50を超えた以外、2022年11月から2年間、ずっと50を下回って推移しています。50を下回るのは、新型コロナ禍が10カ月、リーマンショック時が18カ月でしたから、今回の低迷がいかに長引いているか分かるでしょう。

市場予想を上回る伸びとなった9月の小売売上高も、中身をみれば家電製品や家具の販売は低調で、自動車販売も減少傾向をたどっています。こうした耐久消費財の不調は、ISM製造業景況感指数の低迷と整合的です。

トランプ氏が勝ち、法人税減税や規制緩和が実施されれば、低迷する製造業にはプラスかもしれません。しかし、新たな関税などでインフレが助長されれば消費がますます痛み、とはいえインフレで利下げはままならず、景気が崩れる可能性があります。それでドル買い・円売り?財政赤字拡大が「悪い金利上昇」につながればなおさら疑問です。

ISM製造業景況感指数は輸入物価の先行指標

上述した通り、ISM製造業景況感指数は、今年3月の50.3を除くと2022年11月からずっと50を下回って推移しているわけですが、ISM製造業景況感指数は景気の先行指標であることから、物価に先行して変動する傾向があります。

図表1は、ISM製造業景況感指数と米国の輸入物価の前年比を比較したものですが、前者が後者に先んじて動いていることが分かります。足元を見ると、今年4月以降、ISM製造業景況感指数が悪化しているのに対して輸入物価が上昇していますが、両者の関係性を踏まえると、今後輸入物価が下落に転じる可能性が高いと思われます。

図表1 ISM製造業景況感指数と米国の輸入物価

(出所)米BLS、ブルームバーグ、楽天証券経済研究所作成

米国の自動車市場に変調?~日本の輸出物価は米国の輸入物価と連動する~

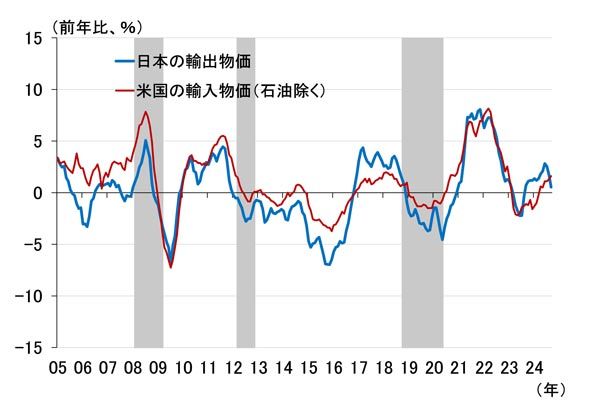

さらに、これまでこのレポートでも何度か紹介したことがありますが、日本の輸出物価は貿易を通じて米国の輸入物価と似たような動きをします(図表2)。

図表2 米国の輸入物価と日本の輸出物価

(出所)日本銀行、内閣府、米BLS、楽天証券経済研究所作成

もちろん、日本の輸出相手は米国だけではありませんが、輸出ウエートの高い米国の輸入物価と日本の輸出物価が同調するのは自然なこと。その意味で、日本の北米向けの輸出価格は、現地の経済情勢を反映していると考えることができます。

そうした観点から最近気になっているのが、乗用車の北米向け輸出価格の急落です。図表3は、日本銀行が作成している輸出物価(契約通貨ベース)のうち、「乗用車」の「北米向け」および「除く北米向け」の推移です。

図表3 日本の「乗用車」の「北米向け」および「除く北米向け」輸出価格

これを見ると、「北米向け」が今年の5月以降、急落している姿が確認できます。「除く北米向け」もプラス幅が縮小傾向にあるのですが、この尋常でない「北米向け」の急落は、現地自動車市場の急激な変調を示唆している可能性があります。

FRBは11月に利下げ、日銀は12月に利上げ

以上の薄気味悪いデータの動きや、すでに市場が11月利下げを織り込んでいることを踏まえると、FRB(米連邦準備制度理事会)は11月6~7日に開催するFOMC(米連邦公開市場委員会)で、0.25%の利下げを実施するとみられます。CME(シカゴ・マーカンタイル取引所)のフェド・ウオッチによると、市場が織り込む11月の0.25%利下げ確率は98%となっています。

一方の日銀ですが、10月31日に予想通り現状維持を決めた後の総裁記者会見の内容を踏まえると、12月追加利上げの蓋然(がいぜん)性が高まったとみています。

ポイントは二つ。まず、9月の金融政策決定会合の後の記者会見で、植田和男総裁は以下のように述べていました。

10月を中心とするサービス価格、そこが多くの企業の改定時期に当たりますので、そこで好調な賃金動向がどれくらい反映されるかというのが、強い関心を持っている一つの点です。

(出所)日本銀行

10月のサービス価格というのは、素直に考えれば10月CPI(全国消費者物価)の「サービス」であり、その最大のヒントである東京都区部の10月CPIが10月25日に発表されました(その結果については先週のレポートで詳しく紹介済み)。植田総裁はそれについて以下のように述べています。

東京CPIが出て検討したところですけれども、ある程度サービス価格への転嫁の動きが広がっているということは確認できました。国内のデータについては、賃金、物価の動きは、見通しどおりのものが一応続いているということかなあと思います。

(出所)日本銀行

すなわち、11月22日に発表される10月の全国CPIでも、「サービス」を含め、日銀が見通しに沿って(オントラックで)推移していると評価する可能性が高まったとみています。加えて、9月、10月と現状維持を決定した主因である金融市場動向に関して植田総裁は、

米国など海外要因については、…少しその霧が晴れつつある。

時間的余裕を持ってみていくという表現は不要になるのではないかというふうに考え、今日も使ってない。

(出所)日本銀行

と述べ、市場動向が追加利上げを判断する障害にならないよう、手を打ちました。もちろん、米大統領選の結果、市場が再び荒れる可能性があるため、その行方を見定める必要はありますが、日銀としては、コミュニケーション上、12月利上げの準備を整えたと評価することが可能です。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。