※このレポートは、YouTube動画で視聴いただくこともできます。

著者の今中 能夫が解説しています。以下のリンクよりご視聴ください。

「決算レポート:ディスコ(生成AI向けグラインダが順調)」

「セクターレポート:半導体セクターの最近の動向(AI半導体が好調で業界を牽引)」

毎週月曜日午後掲載

本レポートに掲載した銘柄:ディスコ(6146、東証プライム)、TSMC(TSM、台湾、NYSE ADR)、エヌビディア(NVDA、NASDAQ)、アドバンテスト(6857、東証プライム)、東京エレクトロン(8035、東証プライム)、レーザーテック(6920、東証プライム)、ASMLホールディング(ASML、アムステルダム、NASDAQ)、アプライド・マテリアルズ(AMAT、NASDAQ)

ディスコ

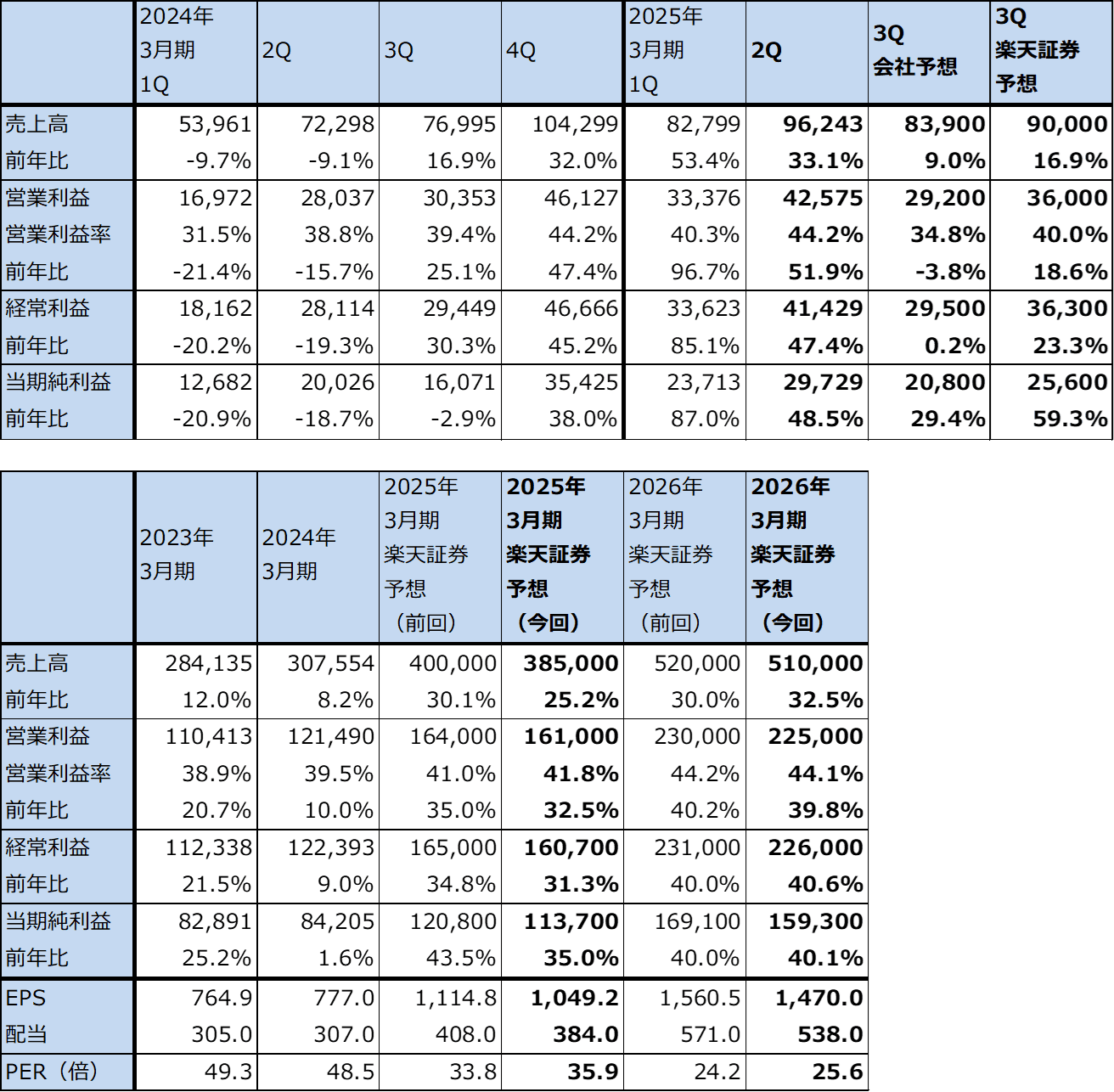

1.ディスコの2025年3月期2Qは、33.1%増収、51.9%営業増益

ディスコの2025年3月期2Q(2024年7-9月期、以下今2Q)は、売上高962.43億円(前年比33.1%増)、営業利益425.75億円(同51.9%増)となりました。検収が進んだため、前年比では大幅増収増益、今1Q比でも二桁増収増益となりました。営業利益率も、今1Q40.3%から今2Q44.2%に上昇しました。

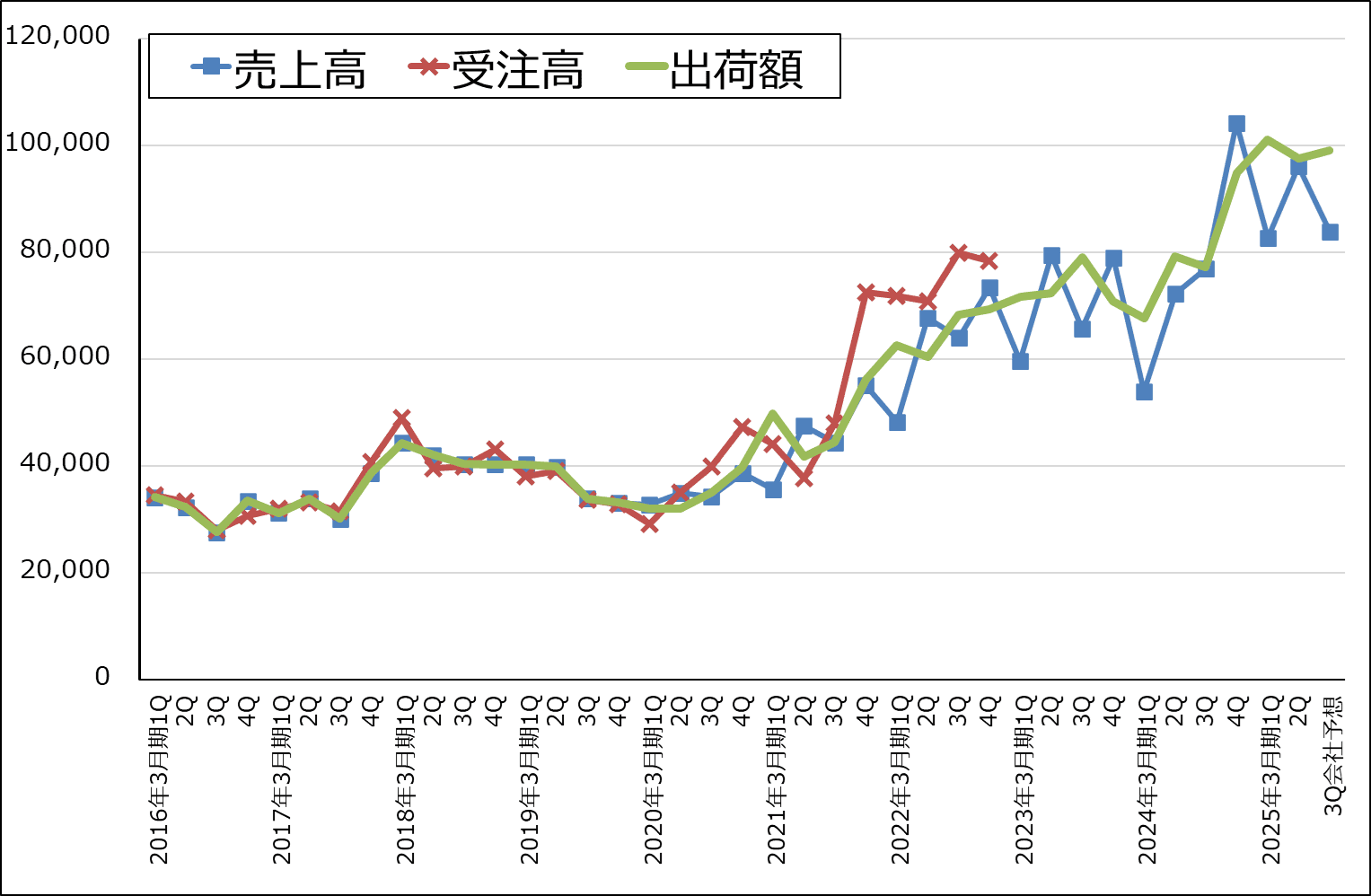

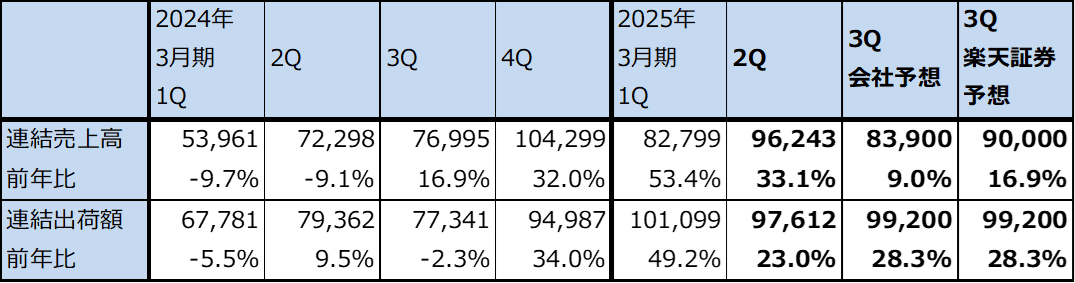

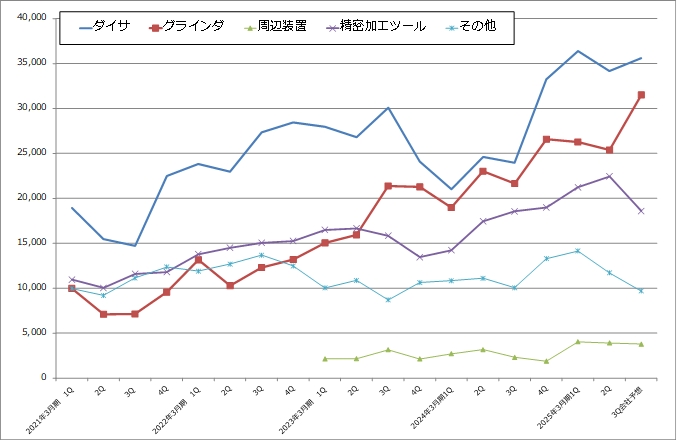

一方で、連結出荷額は976.12億円(前年比23.0%増、前期比3.4%減)となり、会社予想の1,009億円を下回りました。機械装置のうち、生成AI向けダイサ(シリコンウェハに描かれた半導体を四角いチップに切り出す。ディスコの市場シェアは70~80%)、グラインダ(シリコンウェハの底面を薄く削る。市場シェアは70~80%)は高水準で堅調でしたが、ダイサのSiCパワー半導体向けが軟調になりました。今3Qへの期ズレもありますが、SiCパワー半導体の設備投資が軟調になってきたという事情もあります。

表1 ディスコの業績

時価総額 4,085,361百万円(2024/10/25)

発行済み株数 108,365千株

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:発行済み株数は自己株式を除いたもの。

注3:2023年4月1日付けで1対3の株式分割を実施。これに対応して過去の配当額を遡及修正している。

グラフ1 ディスコ:売上高、受注高、出荷額(連結ベース)

表2 ディスコ:連結売上高、連結出荷額

出所:会社資料より楽天証券作成

2.楽天証券の 2025年3月期、2026年3月期業績予想を若干下方修正する

会社側は今3Qを売上高839億円(前年比9.0%増)、営業利益292億円(同3.8%減)と予想しています。前年比で一桁増収減益、今2Q比では二桁減収減益となり、特に営業利益は今2Q比大幅減益となる見込みですが、これは検収の進捗を保守的に見たためです。実際には、会社予想より早く検収が進む可能性があります。楽天証券では、今3Qを売上高900億円(同16.9%増)、営業利益360億円(同18.6%増)と予想します。

また、ディスコの実質的な業績トレンドを表す連結出荷額の会社予想は、今2Q比1.6%増の992億円です。大きな伸びではありませんが堅調が予想されます。会社側では、生成AI向け等のグラインダの伸びを予想しています。

楽天証券の2025年3月期、2026年3月期業績予想を前回予想からやや下方修正します。2025年3月期は売上高3,850億円(同25.2%増)、営業利益1,610億円(同32.5%増)、2026年3月期は売上高5,100億円(同32.5%増)、営業利益2,250億円(同39.8%増)と予想します。前回予想は、2025年3月期は売上高4,000億円、営業利益1,640億円、2026年3月期は売上高5,200億円、営業利益2,300億円でした。

今期、来期ともディスコの成長ドライバーは生成AIになると思われます。生成AI向けは、まず、HBM向けグラインダであり、DRAMの最新規格DDR5を8層ないし12層重ねてHBMを生産するときに、グラインダでウェハを薄く削ります。このHBM向けグラインダは現在ディスコが独占的に供給している模様です。

次に、生成AI用GPUとHBMをパッケージングするときに使うダイサとグラインダです。AI半導体のパッケージングは2023年頃から2.5次元パッケージング(TSMCのCoWoS)が導入されており、2024年末からエヌビディアの新型AI半導体「Blackwell」の本格出荷が始まるため、今後2.5次元パッケージング向けグラインダ、ダイサの需要も増加すると思われます。この中で2.5次元パッケージング用グラインダはディスコが大きなシェアを持っていますが、東京精密も供給しています。

この結果、生成AI向け売上高は今期、来期とも順調に伸びると予想されます。半導体ブームの中でディスコの営業利益率は上昇してきましたが、特に生成AI向けが業績に寄与し始めた2023年3月期からの営業利益率上昇には、生成AI向けグラインダの価格が従来の後工程向けグラインダよりも大幅に上昇したことが寄与しています。従来の後工程向けグラインダは1台約1億円ですが、クリーン度の高い場所で動かすHBMの生産工程で使うグラインダは4~5億円する模様です。

また2.5次元パッケージングでは、HBM向けグラインダほど価格は上昇していませんが、工程が複雑になっているため、従来の後工程よりも価格が高いダイサ、グラインダが数多く導入されている模様です。生成AIが牽引役となってディスコの高い業績成長は今後も続くと予想されます。

ただしSiCパワー半導体向けは、これまで中国などで大きな設備投資が行われてきたため、その反動が現在出ていると思われます。長期的には自動車の電動化は重要なテーマなのでSiCパワー半導体の設備投資はいずれは回復すると思われます。

また、スマートフォン向け、パソコン向けが低調になるリスクもあります。これについては先端半導体市場への影響が大きいアップルのiPhoneの売れ行きに注目する必要があります。

これらのことを総合的に判断して、今期、来期の楽天証券業績予想を下方修正しますが、ディスコの高成長は今後も続くと予想されます。

グラフ2 ディスコの製品別出荷額

3.ディスコの今後6~12カ月間の目標株価は、前回の5万3,000円を維持する

ディスコの今後6~12カ月間の目標株価は、前回の5万3,000円を維持します。

楽天証券の2026年3月期予想EPS(1株当たり利益)1,470円、楽天証券の2026年3月期予想営業増益率39.8%に対して、半導体後工程特有の需要変動、日本の金利上昇等のリスクを考慮してPEG=0.9倍前後として、想定PER(株価収益率)を35~40倍としました。

引き続き投資妙味を感じます。

半導体セクターの最近の動向

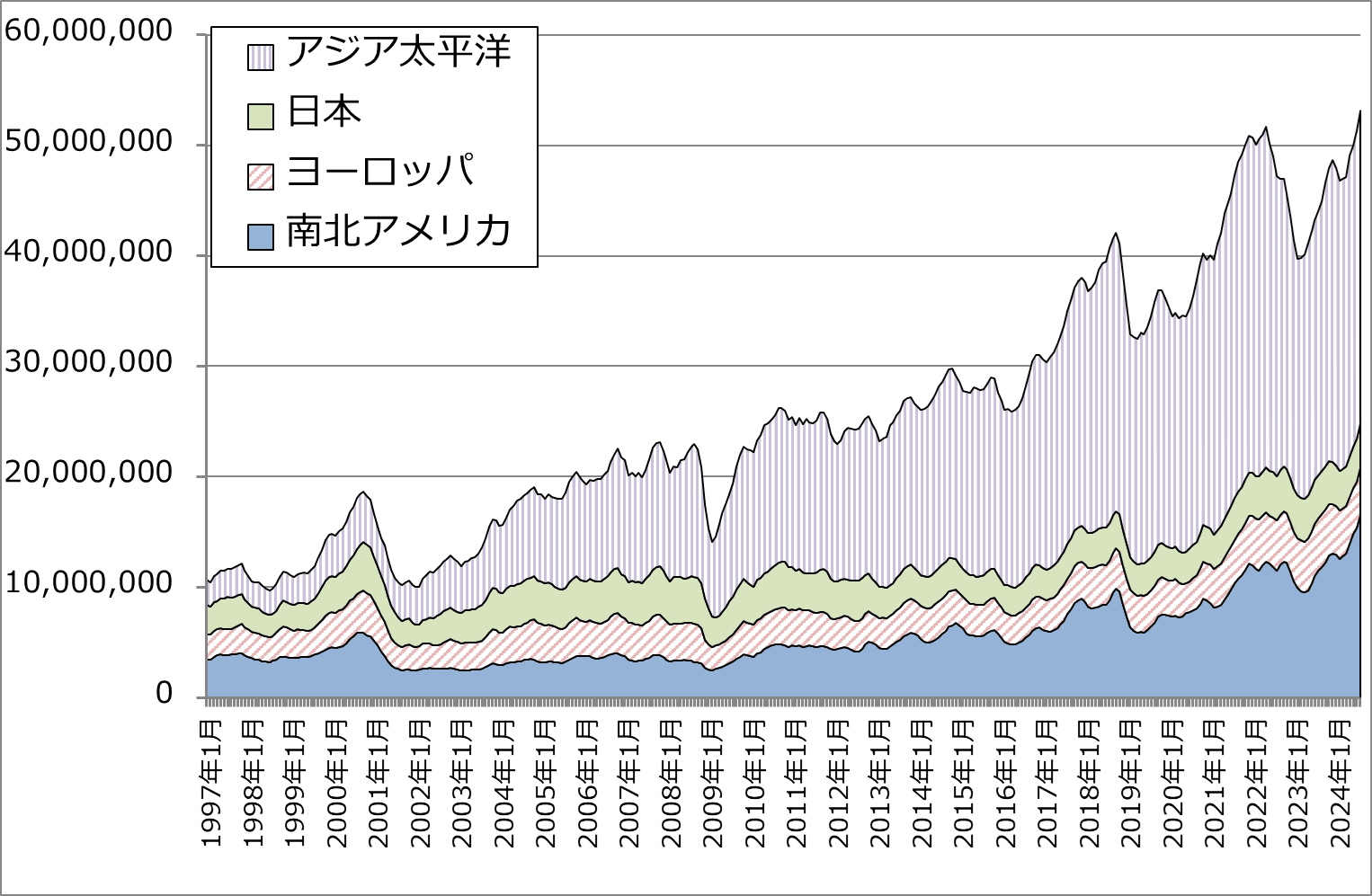

1.世界半導体出荷金額は2024年8月に過去最高を更新

2024年10月11日の週にTSMC、ASMLホールディング、ディスコの2024年7-9月期決算発表がありました。10月28日の週以降は、有力な半導体ユーザーである、マイクロソフト、アマゾン・ドット・コム、アルファベット、メタ・プラットフォームズ、アップルと、AMD、アドバンテスト、レーザーテックなどの半導体デバイス、半導体製造装置の2024年7-9月期決算発表が続きます。そして、11月20日のエヌビディアの2024年8-10月期決算発表が今回の決算シーズンの半導体、ITセクターのまとめとなります。

今回は、決算シーズンに入ったところで、足元の半導体セクターの動きを確認したいと思います。

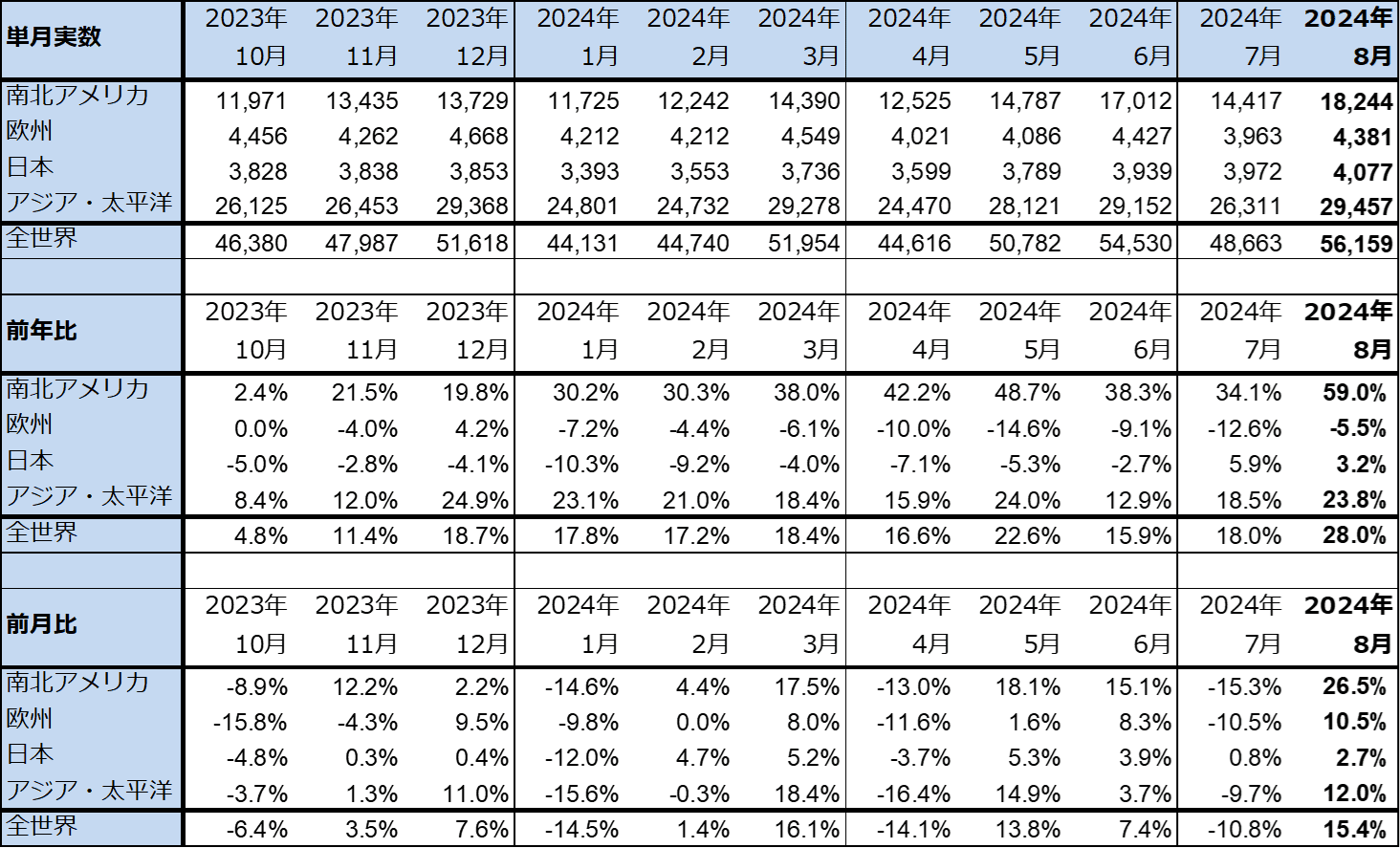

まず、半導体デバイスの動きから。2024年8月の世界半導体出荷金額は3カ月移動平均、単月ともに過去最高を更新しました(グラフ3、表3)。TSMCの月次売上高の動き(グラフ4)と合わせて考えると、牽引役はAI半導体ですが、9月発売のiPhone16シリーズ向けのチップセットが7-9月期の出荷に上乗せされていると思われます。ちなみに、AI半導体の出荷が増加するに先立ってHBMの出荷も増加していると思われるため、この増加にはHBMの寄与もあると思われます。

グラフ3 世界半導体出荷金額(3カ月移動平均)

表3 世界半導体出荷金額(単月)

出所:WSTSより楽天証券作成。

グラフ4 TSMCの月次売上高

2.半導体製造装置は、中国向けとiPhoneの売れ行きが懸念材料

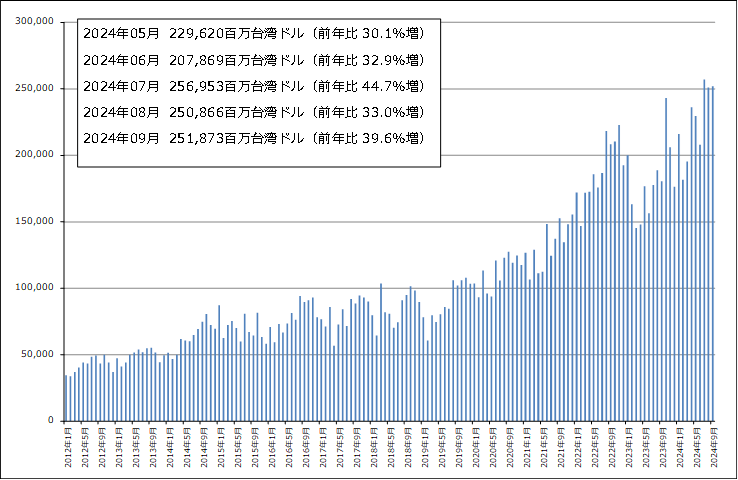

2024年9月の日本製半導体製造装置販売高は3,695.98億円(前年比23.4%増、前月比5.3%増)となりました。グラフ5を見ると、波を描きながらも上昇波動が続いているように見えます。

ただし、ASMLホールディングの決算発表で会社側から説明があったように、ASMLホールディングの中国向けは今後減少に向かう見込みです。会社側は2025年12月期の中国向けを全売上高の約20%になると予想しています。楽天証券の予想ではASMLの中国向け売上高は2024年12月期101億ユーロから2025年12月期は65億ユーロに減少する見込みです。東京エレクトロン、アプライド・マテリアルズは、中国向けはピークに達したが、今後は緩やかに減少すると説明していましたが、ASMLの中国向けの減少率は緩やかではないと思われます。この動きは露光装置の周辺に配置されてウェハ処理を行う前工程装置の中国向けにも影響を与えると思われます。

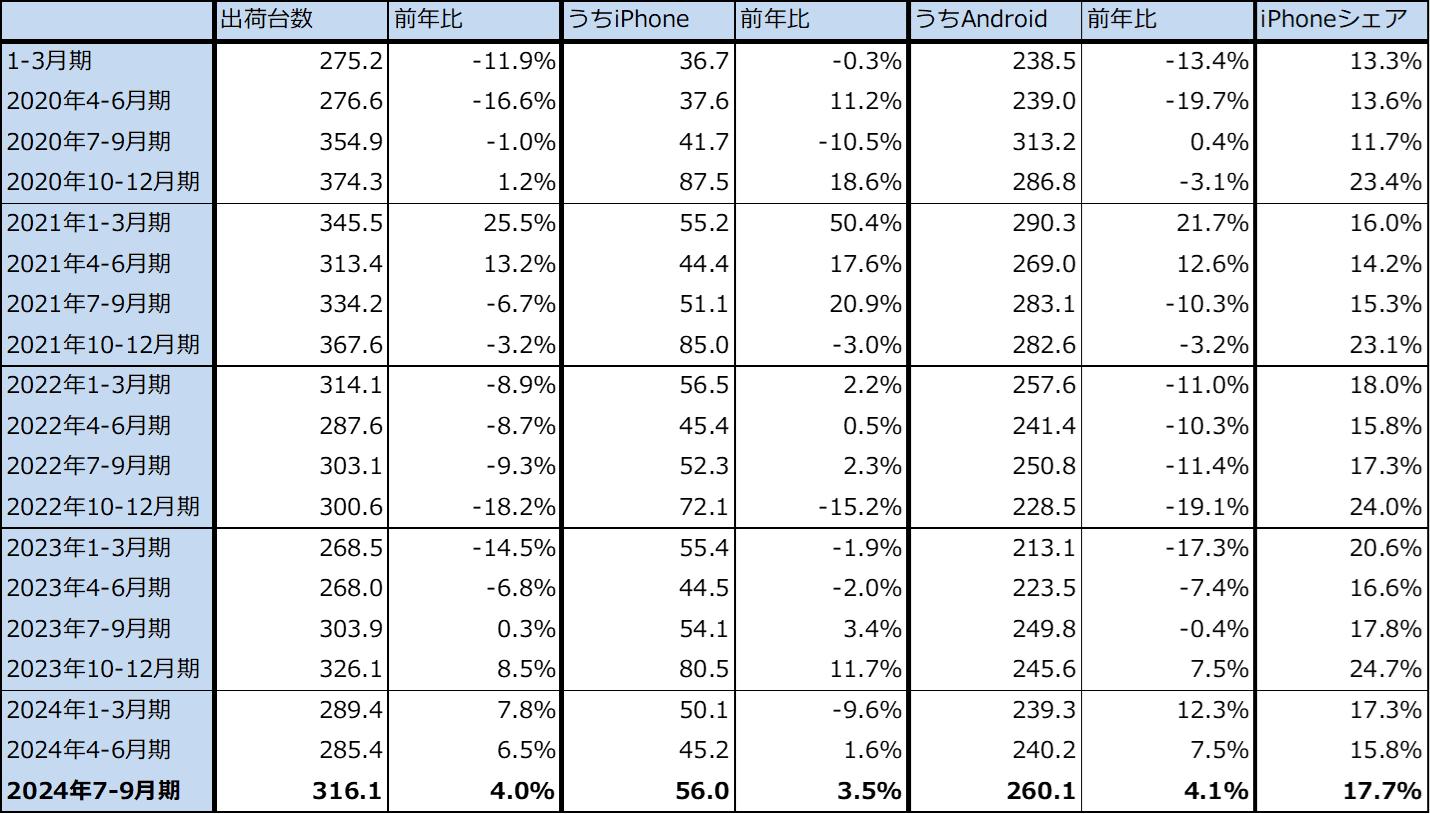

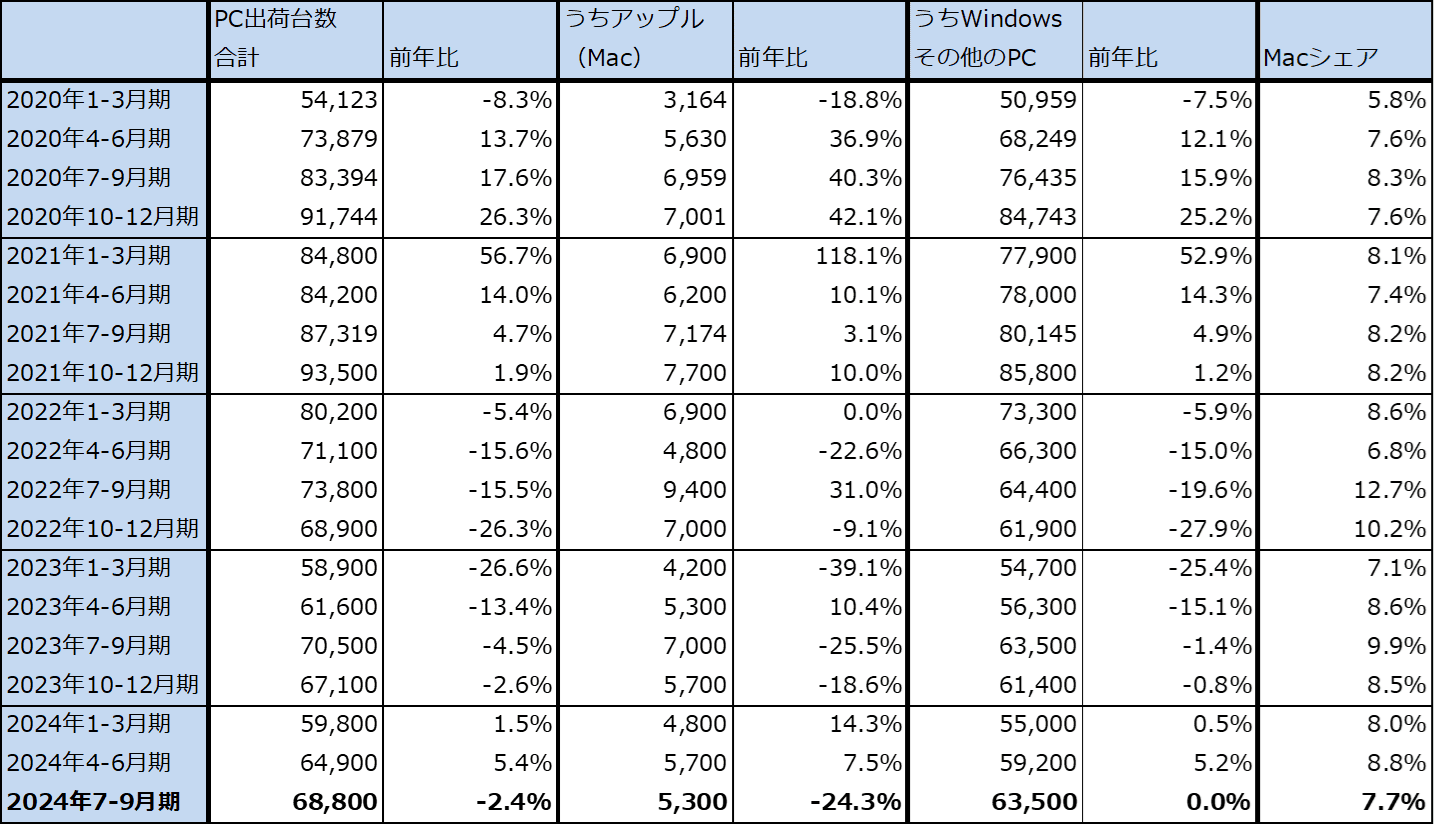

半導体製造装置には別の問題もあります。先週の楽天証券投資WEEKLYでも指摘しましたが、アップルが2024年9月に発売したiPhone16シリーズの売れ行きが振るわず、2025年9月に発売されると予想される新型iPhoneも売れ行きが振るわない場合、2025年末から量産開始(ウェハ投入開始)予定の2ナノの設備投資が、現在考えられているよりも慎重なものになる可能性があります。調査会社のiDCのデータを見ると、2024年7-9月期のiPhone販売台数は前年比3.5%増ですが、年初から中国で値引き販売を行っているため、アップルの決算でiPhone販売の状況を確認する必要があります。

グラフ5 日本製半導体製造装置販売高(3カ月移動平均)

3.半導体デバイス、ファウンドリ、半導体製造装置の関係が変化?

1)微細化を進めることで半導体メーカーが大きな収益を上げた時代はいったん終わったか

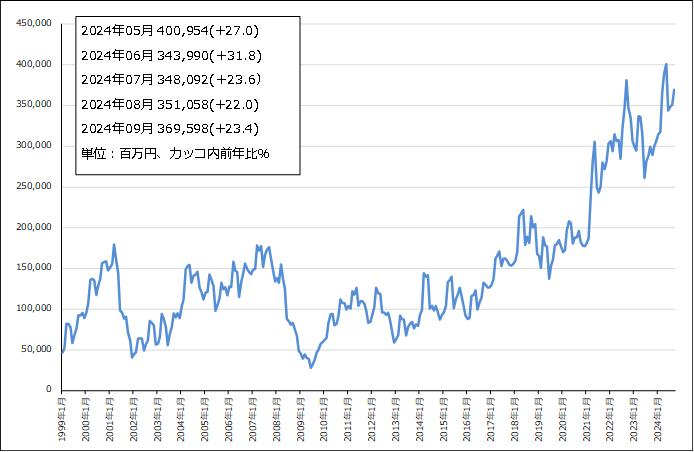

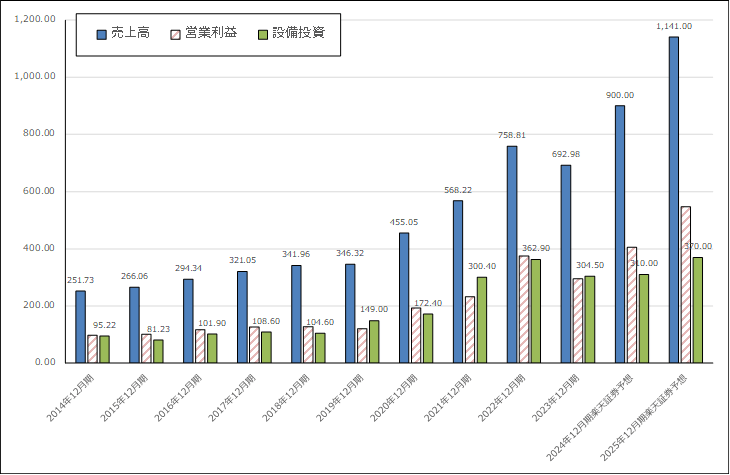

グラフ6、7はTSMCの売上高、営業利益と設備投資の関係を表したものです。

TSMCは2018年7-9月期に出荷開始された7ナノ(2018年9月発売のiPhoneXSシリーズに搭載)から一桁ナノ台の半導体生産に最大限の経営努力を行ってきました。2020年7-9月期出荷開始の5ナノ(2020年10月発売のiPhone12シリーズに搭載)、2023年7-9月期出荷開始の3ナノ(2023年9月発売のiPhone15 Pro、同ProMaxに搭載)に見られるように、微細化の進展に注力してきました。最新型チップセットを搭載したiPhoneの販売が好調で、iPhoneに続いて高性能チップを搭載するスマートフォンメーカー、パソコンメーカー、サーバーメーカーが現れたため、微細化を徹底的に追及することこそが、大きな収益を上げてそれを増やしていくことにつながったのです。

このトレンドは、半導体製造装置メーカーに大きな利益をもたらしました。前工程では一桁ナノ台の経済生産に必要なEUV露光装置が本格的に普及し、その周辺でウェハ処理を行う各種の前工程装置の需要が増えました。いずれも高額装置になります。また、後工程においても、半導体の中身が複雑化するにしたがってテスト時間が長時間化し、必要なテスタ台数が増えました。最先端の一桁ナノ台のチップセットを搭載したのが、iPhoneをはじめとする消費者向けのスマートフォンやパソコンだったため、一桁ナノ台のチップが大量生産されたため、テスタ、ダイサ、グラインダの需要も増加しました。

グラフ6 TSMCの売上高、営業利益と設備投資

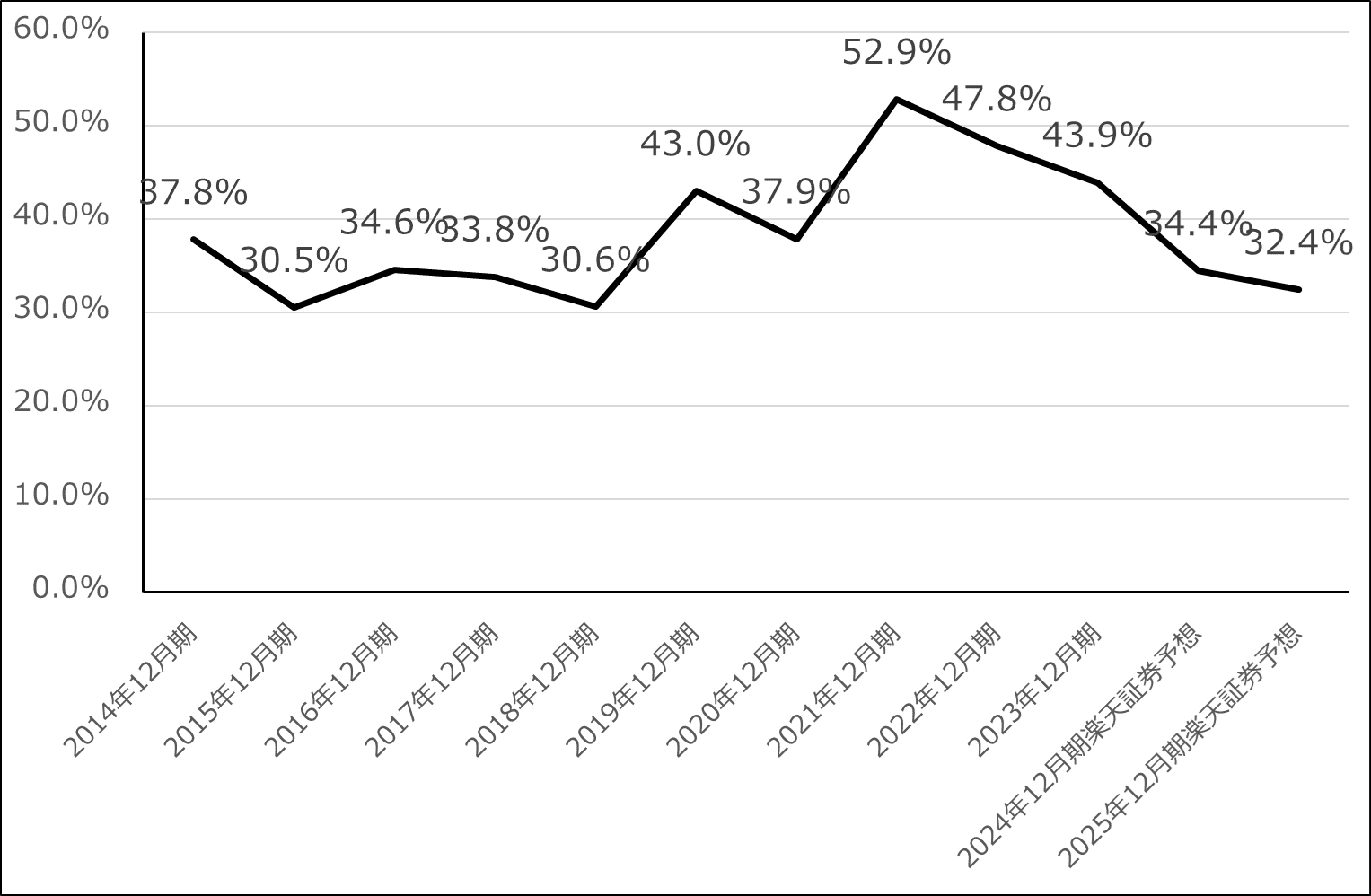

グラフ7 TSMC:年間設備投資/年間売上高

2)生成AIとAI半導体が半導体メーカーの設備投資の在り方を変え始めている

ところが、2022年11月31日に公開された生成AI「ChatGPT」によって生成AIの大ブームが起きると、AI半導体が半導体市場の牽引役になりました。

反対にiPhoneの販売台数は2022年から一桁増ないし横ばいとなりました。2022年は新型コロナによる中国の一部工場のロックダウン、2023年の伸び悩みは人気機種である上位機種のiPhone15Pro、同ProMaxの生産不足によるものですが、2024年に入ってからの低い伸び率はiPhone人気の低下によるものである可能性があります。

また、2024年は前述のように年初から中国で値引き販売をおこなっているため、金額ベースでの売上動向はアップルの2024年7-9月期決算を確認する必要があります。

表4 世界スマートフォン出荷台数:四半期ベース

出所:iDCプレスリリースより楽天証券作成

表5 世界パソコン出荷台数:四半期ベース

出所:iDCプレスリリースより楽天証券作成

3)ファブレス半導体メーカー、ファウンドリ、半導体製造装置メーカーの利益配分が変わってきたのか

このように、半導体デバイス市場の牽引役がiPhoneからAI半導体に移行しつつあるとすると、これは半導体製造装置市場に大きな影響を与えることになると思われます。エヌビディアのAI半導体は、現在の主力機種「H100」とその拡張版「H200」、新型で今年末から本格出荷が開始される「Blackwell」はTSMC4ナノ(5ナノの拡張版)で、AMDのAI半導体はTSMC5ナノ、6ナノで生産されています。また、AMDは2025年に投入する予定の新型AI半導体から3ナノへ移行するとしています。エヌビディアの微細化スケジュールは不明ですが、2026年投入が予定されている「Rubin(ルービン)」から3ナノに移行する可能性があります。

ただし、3ナノはすでに量産体制の整備が進んでおり、もし「Rubin」が3ナノになる場合でも、iPhoneの売れ行きが振るわず2ナノ投資が慎重なものになった場合に、2ナノの量産投資のためにEUV露光装置や高額な前工程装置を揃えるよりも、2025年、2026年のTSMCの設備投資はお金がかからないものになる可能性があります。AI半導体の生産工程の「キモ」は微細化ではなく、大きいダイ(半導体チップをダイと呼ぶ)を作るため大きいチップ同士の接合技術、大きなチップに対する露光技術、フォトマスク等の検査技術、HBMの製造技術、GPUとHBMのパッケージング技術などで、生産工程は複雑ですが、最先端の微細化技術ほど高額製造装置を大量に買う必要はないと思われます。

TSMCの設備投資動向をグラフ6から見ると、2022年12月期までは売上高の伸びと同等かそれ以上に設備投資が増加しました。しかし、2023年12月期、2024年12月期は売上高の伸びに対して設備投資は横ばいです。2025年12月期の設備投資は会社側は増加するとコメントしていますが、どの程度増加するのかはiPhoneの売れ行き次第と思われます。

AI半導体の活況が続く中で、iPhoneの売れ行きが今後も伸び悩む場合は、TSMCの売上高にとっては減額要因になりますが、大きな設備投資を行わずに済むため、TSMCの利益増額要因になると思われます。

つまり、AI半導体が半導体市場の牽引役になり、iPhoneの伸び悩みが続く場合、エヌビディア、AMDのようなファブレス半導体メーカーとファウンドリ(半導体受託生産事業者)に利益が集中する傾向が出てくる可能性があります。

この場合、半導体製造装置株は選別が重要になります。

ただし、このような動きが中長期の動きなのか、短期的なものなのかはまだわかりません。引き続き半導体セクターの動きを注視したいと思います。

4.半導体セクターの注目企業

これまで述べてきたことから、ファブレス半導体メーカーの中でエヌビディア、AMD、ファウンドリではTSMCに引き続き注目したいと思います。

半導体製造装置メーカーでは、半導体の中身が複雑になりテスト時間が長くなっているため

テスタの需要が増えているアドバンテストに注目したいと思います。また、アップル向け半導体のテストはテラダインのテスタで行っていると言われており、iPhoneの伸び悩みはアドバンテストには関係ありません。

今回の決算レポートに取り上げたディスコにも注目したいと思います。

東京エレクトロンは、中国向けの減少、2ナノ投資が従来予想されているものよりも小さくなる可能性がありますが、HBM投資(DRAM投資)、HBM向けボンディング装置、3ナノ投資など業績改善要因もあります。

一方で、ASMLホールディング、レーザーテックはEUV露光装置需要に業績が左右される傾向が強いため、当面は投資妙味を感じません。アプライド・マテリアルズも中国向けが懸念材料です。

本レポートに掲載した銘柄:ディスコ(6146、東証プライム)、TSMC(TSM、台湾、NYSE ADR)、エヌビディア(NVDA、NASDAQ)、アドバンテスト(6857、東証プライム)、東京エレクトロン(8035、東証プライム)、レーザーテック(6920、東証プライム)、ASMLホールディング(ASML、アムステルダム、NASDAQ)、アプライド・マテリアルズ(AMAT、NASDAQ)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。