「クイズでわかる!資産形成」(毎週土曜日に掲載)の第52回をお届けします。資産形成をきちんと学びたい方に、ぜひお読みいただきたい内容です。

今日のクイズ

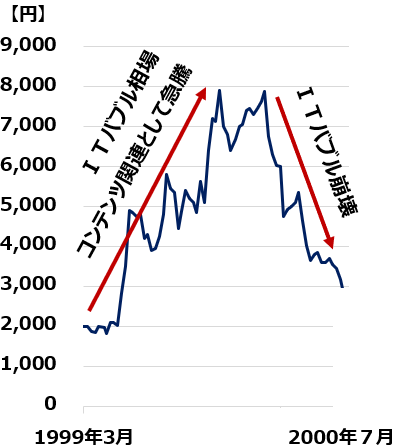

S社の1999年3月から2000年7月までの株価チャートをご覧ください。以下の説明文を読んだ上で、S社をここで買ってよいか買うべきでないか、判断してください。S社は実在の上場企業です。

<S社株価チャート:1999年3月~2000年7月>

- S社事業内容

観光ガイドブックなど出版事業を行っているが、これから電子地図事業を本格展開する。2000年時点で、電子地図で詳細な全国地図を完成して本格展開しているのは、S社とライバルのZ社の2社のみ。 - 1999年に株価急騰

S社株は、1999年にインターネット・コンテンツ関連株として急騰した。電子地図事業はまだ赤字だったが、インターネットが本格的に普及する時代に急成長が見込まれていたので、インターネット関連株ならなんでも急騰する「ITバブル相場」で株価が急騰した。 - 2000年に株価急落

2000年に入ってから、1999年に急騰した「IT関連株」が一斉に暴落し、「ITバブル崩壊」と言われた。その中で、S社株も急落した。

1999年の「ITバブル相場」を振り返る

1999年は「IT(通信技術)革命」という言葉がはやり「ITに乗り遅れるな」という熱気が世界中に広がりました。そういう熱気の中、日本および欧米の株式市場で「ITバブル相場」と呼ばれる極端な二極化相場がありました。IT関連株・インターネット関連株が軒並み急騰する中、IT関連ビジネスをやっていない銘柄は軒並み売られました。

まだ利益が出ていない売上100億円にも満たない新興IT企業が、とんでもない高値に値を飛ばしました。一方、安定高収益をあげている老舗大企業でも、ITに関連するビジネスをやっていないと軒並み売り込まれました。

ただし、そういう極端な二極化は長続きしませんでした。2000年に入ると、IT関連株は軒並み急落して、「ITバブル崩壊」と呼ばれました。2001年に、米国・日本は「ITバブル崩壊不況」に入りました。

今、「ITバブル」と「ITバブル崩壊」を振り返ると、次のことが言えます。

- ITが世界を変える、という考えは正しかった。

- 株式市場は、先走りし過ぎていた。まだ利益がほとんど出ていないIT関連株を、とんでもない高値まで買い上げたのは間違いだった。

あれから24年がたちました。IT革命→インターネット革命→AI(人工知能)革命と、言葉は変わっていったものの、ITやAIを使った産業革新は一段と加速しています。これからも、IT、インターネット、AI関連株の成長は続くと考えられます。

ただし、株式市場は往々にして「先走りする」「行き過ぎる」ので、これからもバブル・バブル崩壊を繰り返す可能性があり、注意が必要です。

正解

S社をここで買うべきではありません。株価チャートを見ていると、株価は真っ逆さまに下落している最中です。株価底入れの兆しがありません。「こんなに下がったんだから、そろそろいいだろう」という感覚で買いに行くのは危険です。

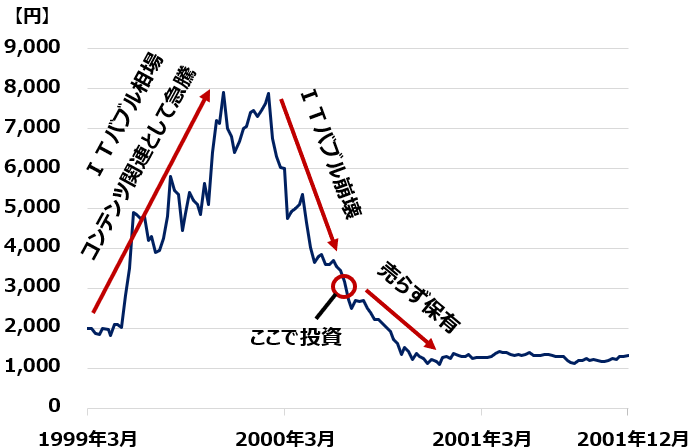

S社は、昭文社ホールディングス(9475)(当時の上場企業名は昭文社)です。株価はその後、以下の通り、さらに大きく下がりました。

<S社株価チャート、その後:1999年3月~2001年12月>

「落ちてくるナイフをつかむな(Don’t catch falling knife)」(欧米の相場格言)と言います。「急落中の銘柄を買うと、そこからさらに大きく下がってケガをすることがあるので注意しろ」という意味です。買うならばナイフが床に刺さってから、つまり、株価が下げ止まってからにしろ」という助言です。

素早い損切りを徹底していたのに、半値になるまで売れなかった昭文社

S社(昭文社)は、私が日本株ファンドマネージャーをやっていた時の、大失敗銘柄です。

小型成長株は値動きが荒いので、私は当時、小型成長株への投資では、「失敗したら早めの損切り」を徹底していました。

保有している小型成長株が、突然、急落する時は、理由を考える前に、問答無用の売りを出していました。理由は後から分かることが多く、分かってから売っていたのでは遅すぎるからです。

すばやく損切りすることに自信があったので、勢いよく上がっていく成長株に飛び乗ることもできました。高値づかみと気づいたら、すばやく売ることを徹底していました。それが、長期的な運用で好パフォーマンスを維持するのに重要でした。当時、失敗した小型株が半値になるまで持ち続けることは、ほぼあり得ませんでした。

ところが、そんな私が小型成長株で大失敗したのが、昭文社です。値下がりが続き、半値になるまで保有を続けてしまいました。ただ、持っていただけでなく、下がる過程で何回か買い増しし、最後にまとめて損切りする時、大きな損失が出ました。「下がる小型株は、問答無用で損切り」を信念としていた私としては、とんでもない失態です。

なぜ、私はずるずる値下がりが続く昭文社株をすぐ売らなかったのか? 昭文社が、将来大きく成長すると確信していたことが敗因です。思い込みが激しかったので、間違いに気づくのに時間がかかりました。

昭文社は「成長の3条件を満たしている」と思い込んだ

小型成長株に投資する時、私はなるべく実際に取材して、企業内容をよく理解してから投資することにしていました。当時は、年間200社あまりの企業を取材して投資先を選んでいました。昭文社もそのように、実際に取材して選んだ銘柄です。

私は、成長株として投資を実行する前に、三つの条件をチェックしていました。

<成長の3条件>

- 市場の成長性が高い

- 市場シェア(占有率)が高い

- 参入障壁が高い

2番目までの成長条件(高成長市場で高シェア)を満たす株は、けっこうたくさん見つけることができます。ただし、3番目の条件(参入障壁が高い)まで満たす株は、簡単には見つかりません。

今までなかった新しいネットサービスを始め、需要が急増しているネット企業があると、投資家はそれを成長株としてはやします。そうなると、株価が大きく上昇します。ただし、その後が問題です。新規参入が増えて、あっという間に過当競争になり、利益が稼げなくなることも、けっこうよくあります。そうなると、株価は暴落します。

参入障壁が低いビジネスで成長できる期間はとても短くなっています。だから私は、成長株の調査を行う時、3番目の条件(高い参入障壁)が満たされるか、念入りにチェックします。

昭文社の話に戻ります。昭文社は、2000年当時、出版ビジネスをメインとしていましたが、新規に電子地図ビジネスを始め、成長させる意欲を持っていました。株式市場では当時、昭文社を、コンテンツ関連株(インターネット上で需要が拡大するコンテンツを供給する会社)として期待していました。

出版ビジネスは、将来的に徐々に縮小していくと懸念されていましたが、代わって電子地図事業が急成長すると期待されていました。そこで、私は昭文社に取材に行きました。電子地図事業が三つの成長条件を満たしているか、調べるためです。

その時の取材で私が出した結論は、以下のようなものです。

- 電子地図の需要は将来、急増する(カーナビに採用されると大きいと期待されていた)

- 市場シェアが高い(当時、きちんとした電子地図を作れるのはゼンリン・昭文社の2社だけだった)

- 参入障壁も高い(国土地理院の地図を買ってきて電子化するだけなら誰でもできる。ただし、全国に調査員を置いて、地図に出ていない情報の書き込みや、再開発による地図の修正をきめ細かに実施しているのは、ゼンリン・昭文社の2社だけだった)

三つの成長条件を満たす企業と確信してから、買い出動したために、昭文社の株価がずるずる下げ続けていても、売りが実行できませんでした。

昭文社は、電子地図ビジネスで稼ぐことができなかった

昭文社は、わずかな黒字か赤字を繰り返す構造不振企業となってしまいました。同社の電子地図は成長せず、出版事業は縮小を続けました。私の判断の何が間違えていたのでしょうか?

- 電子地図の需要は急拡大しました。ただし、もっとも有望だったカーナビでの採用は、ゼンリンに先を越されました。

- シェアは高いままだったと思います。参入障壁もそれなりに高かったはずです。全国に調査員を置いて、地図を修正することも、誰もができることではありません。

ところが、昭文社は電子地図で大もうけすることはできませんでした。ネット上で、無料の電子地図がいくらでも利用できる時代になったためです。昭文社は、自らが持つ貴重な電子地図データを囲い込んで大もうけすることなく、安価な価格でネットでの使用を認めてしまいました。そのおかげで、利用者は自由に電子地図を使える恩恵を受けられるようになりましたが、昭文社は利益を拡大することができませんでした。

ずるずる下げる小型株は、どんな事情があろうと、いったん「売り」

ここから得られる教訓ですが、どんな事情があろうと、急落する小型株はいったん売り、頭を冷やしてから考え直すということです。企業内容をきちんと調べることが重要であるのは言うまでもありませんが、それでも、企業の未来を正確に予想することはできません。リスク管理の重要性を再認識しました。

株式投資で堅実に資産を増やすには、いかに急騰銘柄を見つけるかより、いかに暴落する銘柄をつかまないようにするか、が大切です。投資で百発百中はありません。いろいろな銘柄に投資していれば、いつか暴落する銘柄に行き当たるものです。そうした時、いかにすばやく損切りを決断できるかが、長期的なパフォーマンス改善に大きな影響を及ぼします。

テクニカル・ファンダメンタルズ分析を詳しく学びたい方へ

8月1日に、私の「株トレ」新刊が、ダイヤモンド社より出版されました。

「2000億円超を運用した伝説のファンドマネジャーの株トレ ファンダメンタルズ編」

一問一答形式で、株式投資のファンダメンタルズ分析を学ぶ内容です。

2021年12月出版の前作「2000億円超を運用した伝説のファンドマネジャーの株トレ」の続編です。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。