※このレポートは、YouTube動画で視聴いただくこともできます。

著者の田中泰輔が解説しています。以下のリンクよりご視聴ください。

「【どうなる米日株/ドル円】米景気 また強いってよ」

今回のサマリー

●10月公表の米雇用統計が一気に強振れて、米景気悪化不安はいったん一気に解消

●米経済はこの2年間、強弱感の揺らぎを数カ月ごとに繰り返している

●足元の米景気指標の強振れに季節調整のゆがみが影響しているかもしれない

●米景況感の強弱揺らぎに対応する投資の構え方は…

米雇用強振れサプライズ

本稿のタイトルは、朝井リョウさんの小説で映画化もされた「桐島、部活やめるってよ」からのインスピレーションです。桐島はほとんど姿を見せませんが、部活をやめたといううわさに、周囲がざわつき、人間関係が揺らぎ、校内のヒエラルキーが軋んでいく様を描いています。同じように、米国も景気という要の実態がつかめず、数カ月ごとに揺れ動くたびに、市場はどうなるかとざわつき、折々にバランスを崩します。

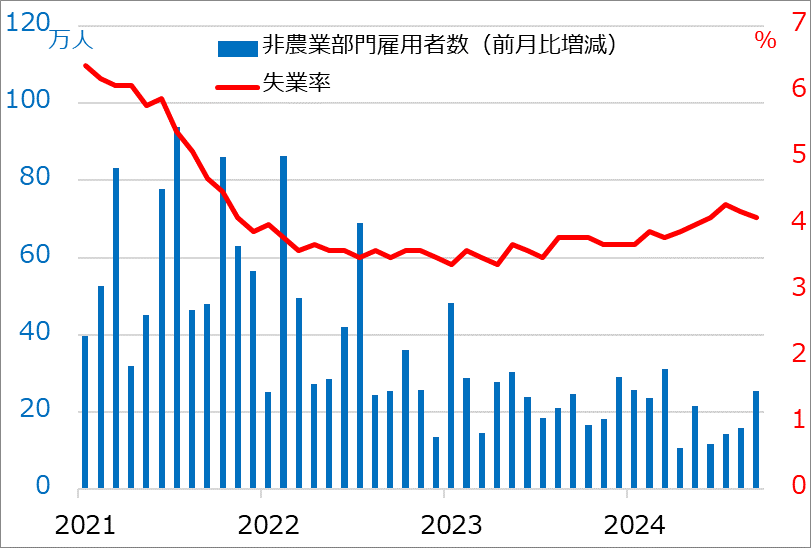

10月4日公表の米雇用統計は、予想外に強振れて、市場の景況感を一変させました。非農業部門雇用者数は前月比+25.4万人(予想+15万人、前月+14.2万人から+15.9万人に上方修正)に加速し、失業率は4.1%(予想4.2%、前月4.2%)と景気中立水準を下回り、労働市場の堅調さを示しました(図1)。賃金は前月比+0.4%(予想+0.3%、前月+0.5%に0.1%pt上方修正)と、インフレ鎮静に逆行気味です。

8月公表の雇用統計では、雇用者数の伸びが鈍化、失業率は4.3%に上昇、賃金も鈍化と、市場の景気悪化懸念をあおるサプライズになりました。米株価は急落し、米金利の急低下はドル/円急落を招き、翌週明けの日本株に歴史的な相場なだれを発生させたことは、記憶に新しいところです。

本稿では、あの時の先行き不安はいったい何だったのか、この米景気観を手のひら返しさせる指標の強振れをどこまで信用していいのか、相場にはどのような影響があり得るのかを、整理します。

図1:米非農業雇用者数と失業率

米景況感の強弱揺らぎ

米国では2022年から、コロナ禍後のインフレ急伸に対処すべく、FRB(米連邦準備制度理事会)が強烈な利上げを進めました。それにもかかわらず、米景気はなかなか悪化せず、今日に至っています。しかし、米国の金利と景気が天井圏にとどまる間、市場では、景気下降観測が数カ月ごとに出ては消え、金利も軟化と揺り返しを繰り返しています。

2022年暮れからは、米景気はいよいよピークアウトかと金利低下観測が強まり、ドル/円が敏感に147円から127円まで低下しました。2023年に入ると、1~2月には景気の底堅さが再認識されましたが、3月に地方銀行破綻による金融不安が高まり、景況感は再び下降。ところが、この時の金融緩和の助けもあってか、7~10月には景気は異様なほど強振れし、10月には長期金利が5%に達しました。

11~12月には一転して景気・物価指標は弱振れ、FRBもディスインフレへの自信を見せました。12月FOMC(米連邦公開市場委員会)が示したドットチャートでは、2024年の利下げは3回とされ、市場はそれ以上に6回を織り込みました。それが年明けには、経済指標が再び堅調になり、4月には利下げ見通し解消どころか、年内追加利上げ観測まで出る始末。しかし5~8月には一転、景気・物価指標は下振れて、景気後退観測が浮上する事態に。それが足元では、また景気堅調に切り替わりました。

景気3シナリオ併存戦術

筆者は、8月以降の景気悪化不安が高まる中でも、景気の先行きについて(1)軟着陸、(2)下降、(3)しばし堅調の3シナリオを併存させて、相場に臨むように呼びかけてきました。それは、前段で見た数カ月ごとの景況感の揺らぎの延長線上で、FRB当局であっても、景気・金利動向についての判断は依然として「データ次第」にならざるを得ないという理解からでした。

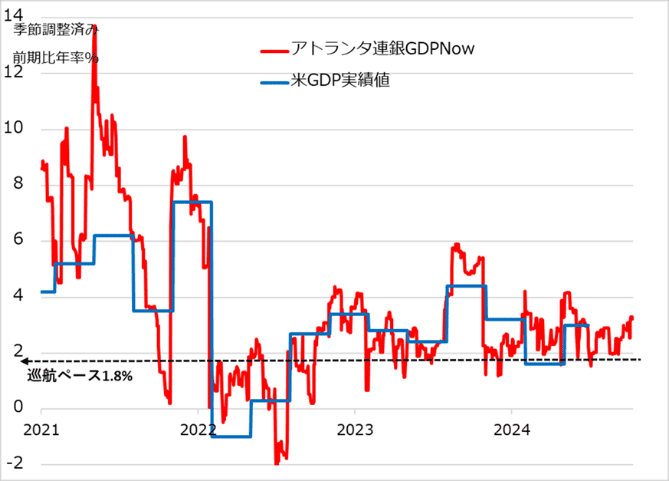

実は、5月以降に景気指標に陰りが出ていても、その水準自体は悪化見通しを正当化できるほど弱くはなかったのです。GDPNow(図2)を見ても、7-9月期を通して、巡行成長ペース+1.8%を上回っている場面がほとんどでした。今後いくつかの数字がしっかりめに出るだけで、米景気はまだまだしっかりしているというセンチメントの転換リスクを排除できなかったのです。

景気シナリオが、上か下か真ん中かとなれば、「それはどれか当たるだろうに」と揶揄(やゆ)する声が聞こえそうです。しかし、当たり外れの問題ではないのです。FRBも市場も、景気シナリオを決め打ち困難で、「データ次第」で対応せざるを得ない状況が実際にそこにあるという、適切な情勢判断なのです。

こういう先行き不透明な状況になると、決まって、強弱の予想をズバリと語る「専門家」も出てきますが、ロジカルに評価すれば、「ファンダメンタルズの裏打ちはなく不十分だけれども、人の不安心理にはうまく刺さる話術」という類です。

ただし、どっちつかずの3シナリオを今すぐ一つに決め打ちしなくても、投資への落とし込みは可能とご案内してきました。株式相場は8~9月低迷後、10月に仕込み時期模索、11~12月にはラリーを期待するイメージで、一定の勝算があり得るという見立てでした。

図2:米GDPとGDPNow

季節調整のゆがみが原因なら

筆者が、景気指標の揺らぎを警戒し続けている理由は、コロナ禍後の特殊事情や、サイクル天井圏の方向感の欠如ばかりではありません。もう一つ、米景気指標の季節調整にゆがみが生じているかもしれないという問題意識があります。これは、2020年3~5月にコロナ禍で経済活動が停止させられて、景気指標が劇的に落ち込み、6月以降に劇的に切り返した後から、指摘してきたことです。

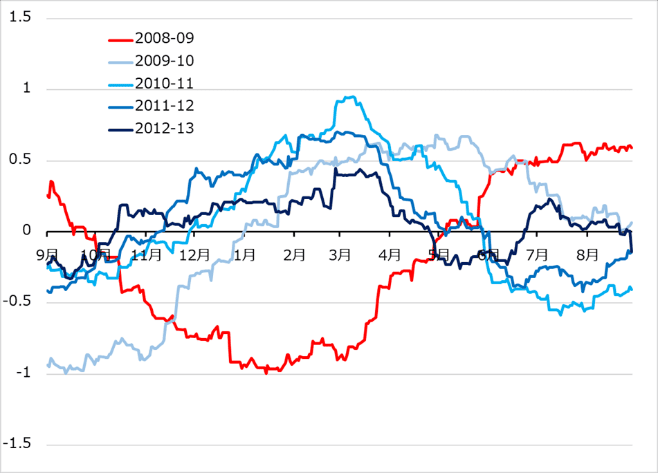

米経済サプライズ指数(市場予想から発表値がプラス・マイナスどちらに振れたかを指数化したもの)で、2008年9月のリーマン・ブラザーズ破綻に伴う金融危機後を見てみましょう(図3)。この年の年末にかけて経済指標は劇的に落ち込みましたが、年明け後の足踏みを経て、春先以降に指標は急反発しました(図3赤線)。

米経済指標は基本的に、季節的な変動を統計的に補正して、基調的な変化を読み取れるように公表されます。ところが、季節的変動以外の特殊なショックなどで指標が大きくぶれると、季節調整でうまく消化できずに、季節調整によって発表値がゆがんでしまう恐れも排除できません。

図3で、2009年、2010年、2011年、2012年の9月から年末年始にかけての指標は、2008年9月から年末年始にかけて落ち込みと逆に強振れて、景気回復の期待をあおりました。そして、2009年春先からの指標回復との同時期は、数年にわたって指標が弱振れて、市場の景況感を失望させました。市場がこのパターンを意識し、季節調整を疑い始めたのは3年目だったと記憶します。

図3:米経済サプライズ指数:2008年リーマン危機~

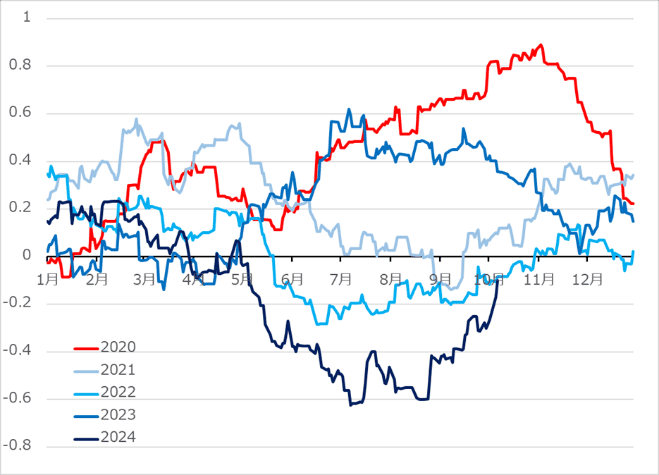

コロナ禍後の2021年、2022年にも、2020年の指標の激しい振れと逆サイドに指標が振れがちなことが観察されました(図4)。ただし2023年は、地銀破綻の金融危機の影響か、それ以外の要因によるものか、むしろ2020年と似た振れ方になっています。この結果を受けて、2023年に季節調整のゆがみを脱したと見るべきか、2020年と似た振れ方によって2024年にまた2021年、2022年のゆがみが再度強化されるのか、両にらみで観察してきました。

現時点の判定は、後者の2021年、2022年に見たゆがみのパターンかもしれないということです。確かに5~7月に指標は下振れ、8~9月に下げ止まり、10月に強振れるという流れになっています。

図4:米経済サプライズ指数:2020年コロナ禍~

米景気観の揺らぎに乗る

季節調整のゆがみという漠然とした理由に肩入れして、投資戦略を立てることには慎重さも必要です。しかし、景況感が数カ月ごとに揺らぎ、FRBも市場も振らされる昨今の地合いを勘案すると、一つの視点として取り込むことには、一定の意味合いはあると考えています。

前段で紹介した季節調整のゆがみを単純に延長すると、今後の経済指標は10~11月には予想よりしっかりめ、年明け後はどっちつかずではあるものの底堅く、5~8月にはまただれるという流れのイメージになります。FRBの利下げ見通しは、11月後退、12月前進、1~3月どっちつかずから4月後退、そして5月以降に再強化といったところです。

もちろん、景気サイクル自体が下向く展開になれば、こうした季節調整のアヤにこだわることなく、景気の基調観を優先しなければなりません。

米景気の行方は、同国の金利、株価の動向を左右します。特に米景気悪化ケースでは、金利低下がドル/円の下落を促し、米株安とともに、日本株を厳しい状況に追い込む恐れがあります。それだけに、季節調整のゆがみであれ、米景況感が向こう数カ月しっかりで、利下げ期待が後退し、一方で米株がサポートされる巡り合わせは、日本市場にしばしの安堵(あんど)をもたらすかもしれません。米景気動向は、引き続き最優先でチェックしましょう。

■著者・田中泰輔の『逃げて勝つ 投資の鉄則』(日本経済新聞出版刊)が発売中です!

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。