※このレポートは、YouTube動画で視聴いただくこともできます。

著者の今中 能夫が解説しています。以下のリンクよりご視聴ください。

「セクターレポート:アメリカの住宅セクター(利下げの効果とアメリカ新政権の住宅政策に注目したい。D.R.ホートン、トール・ブラザーズ)」

毎週月曜日午後掲載

本レポートに掲載した銘柄:D.R.ホートン(DHI、NYSE)、トール・ブラザーズ(TOL、NYSE)

1.回復、再成長に向かうアメリカ住宅セクター

今回はアメリカの住宅セクターを取り上げます。

アメリカには様々な成長セクターがありますが、住宅セクターもその一つです。アメリカはOECD加盟国の中で例外的に人口が増えている国です。2020年のアメリカの人口は3.097億人、2024年10月推計は3.372億人です。この間、日本は減少しており、EU(欧州連合)は増えてはいますがアメリカほどではありません。

アメリカの人口が増えているのは移民が多く、移民の出生数が多いためです。このため、手頃な価格の優良な住宅が常に不足している状態にあります。

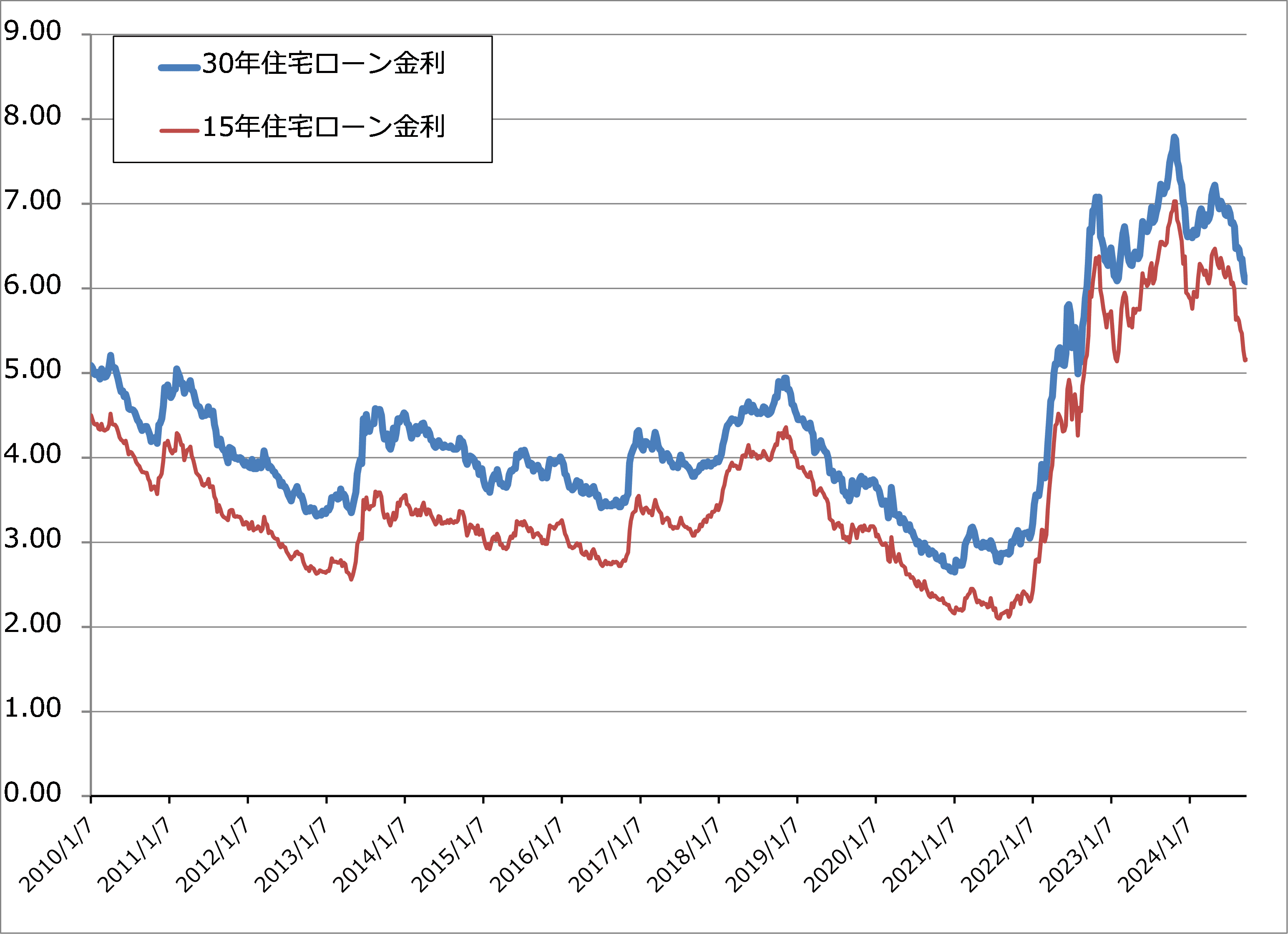

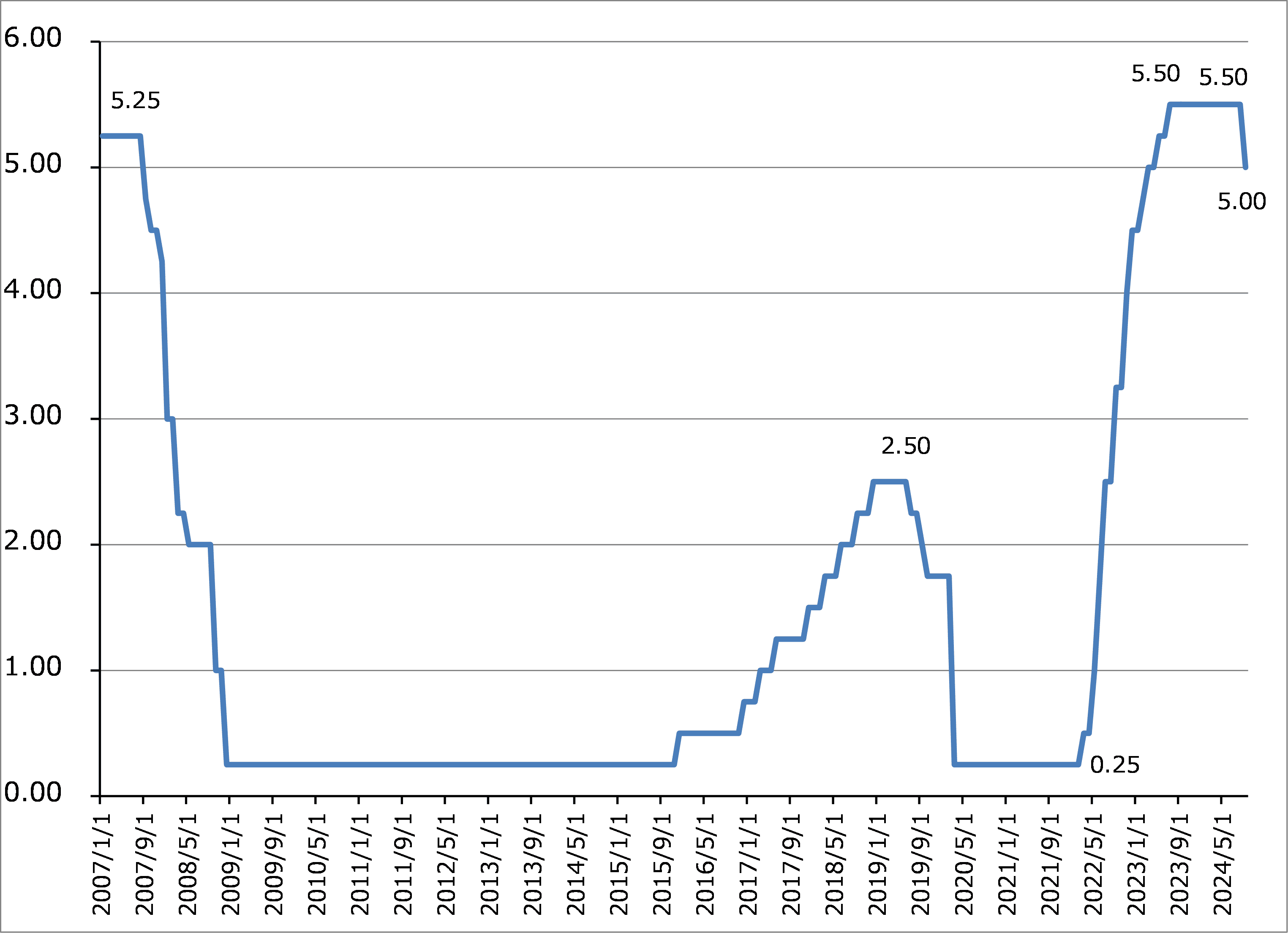

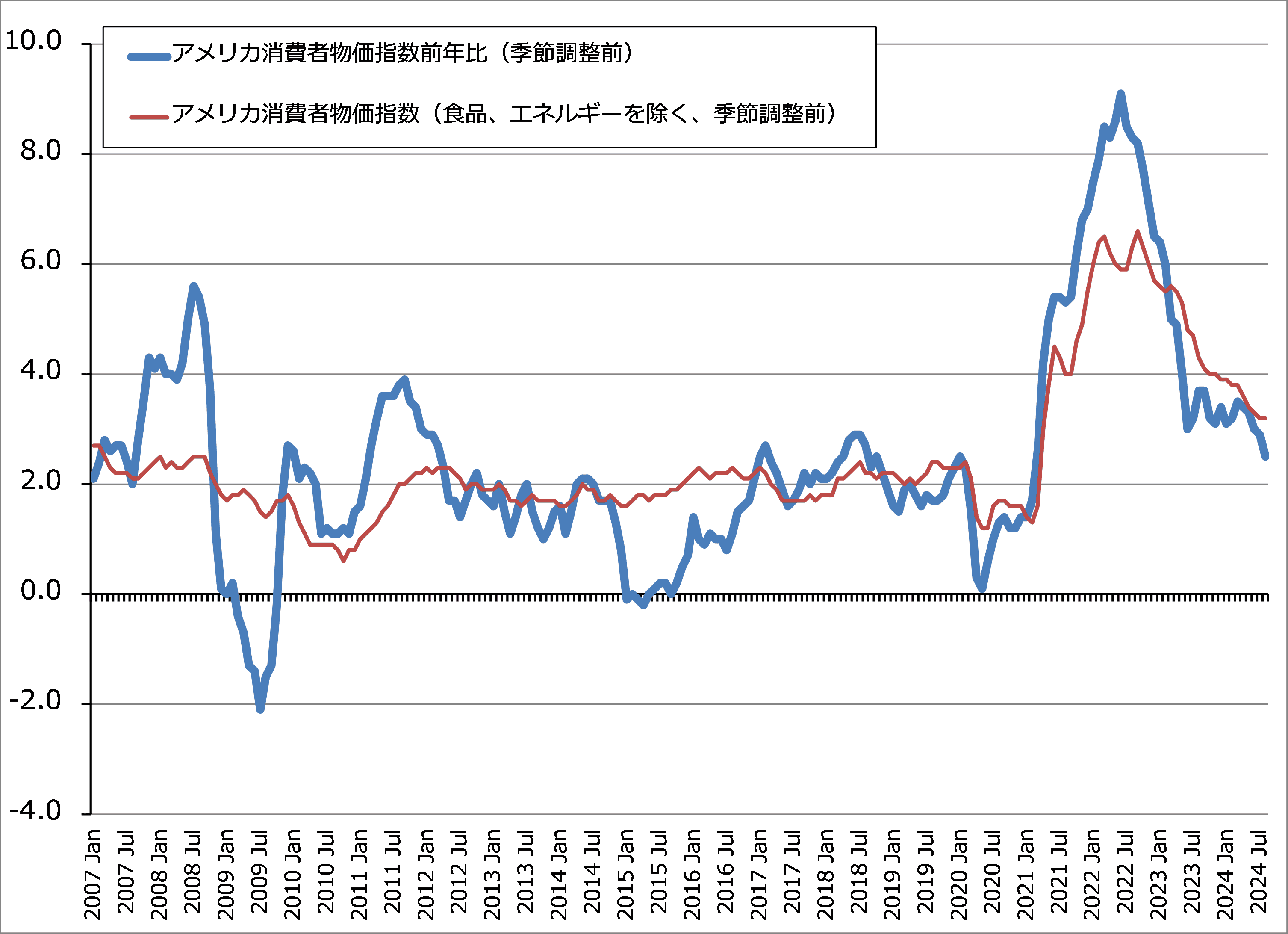

手頃な価格の優良な住宅が不足している状態は、2022年3月からのアメリカの利上げ局面とその原因である2021年前半からの物価上昇によってさらにひどくなりました。高金利によって住宅ローン金利が上昇し、資材価格上昇と賃金上昇によって住宅価格も上昇しました。

また、低金利時代に低利の住宅ローンで家を購入した人たちが高金利の住宅ローンで借り換えるのを嫌ってそのまま住み続けているため、中古住宅の供給が減少し、売りに出た中古住宅も以前に比べ古いものが多くなっています。

そのため、新築住宅への需要が増えています。アメリカの株高によって、頭金を多めに準備できる人や、手持ち資金で住宅を買うことができる人たちも多くなっています。そういった人たちが高金利、高価格の中で新築住宅を買っています。そのため、住宅メーカーの業績は売上高の伸びは鈍化し、減益にはなっていますが、意外に堅調な業績になっています。

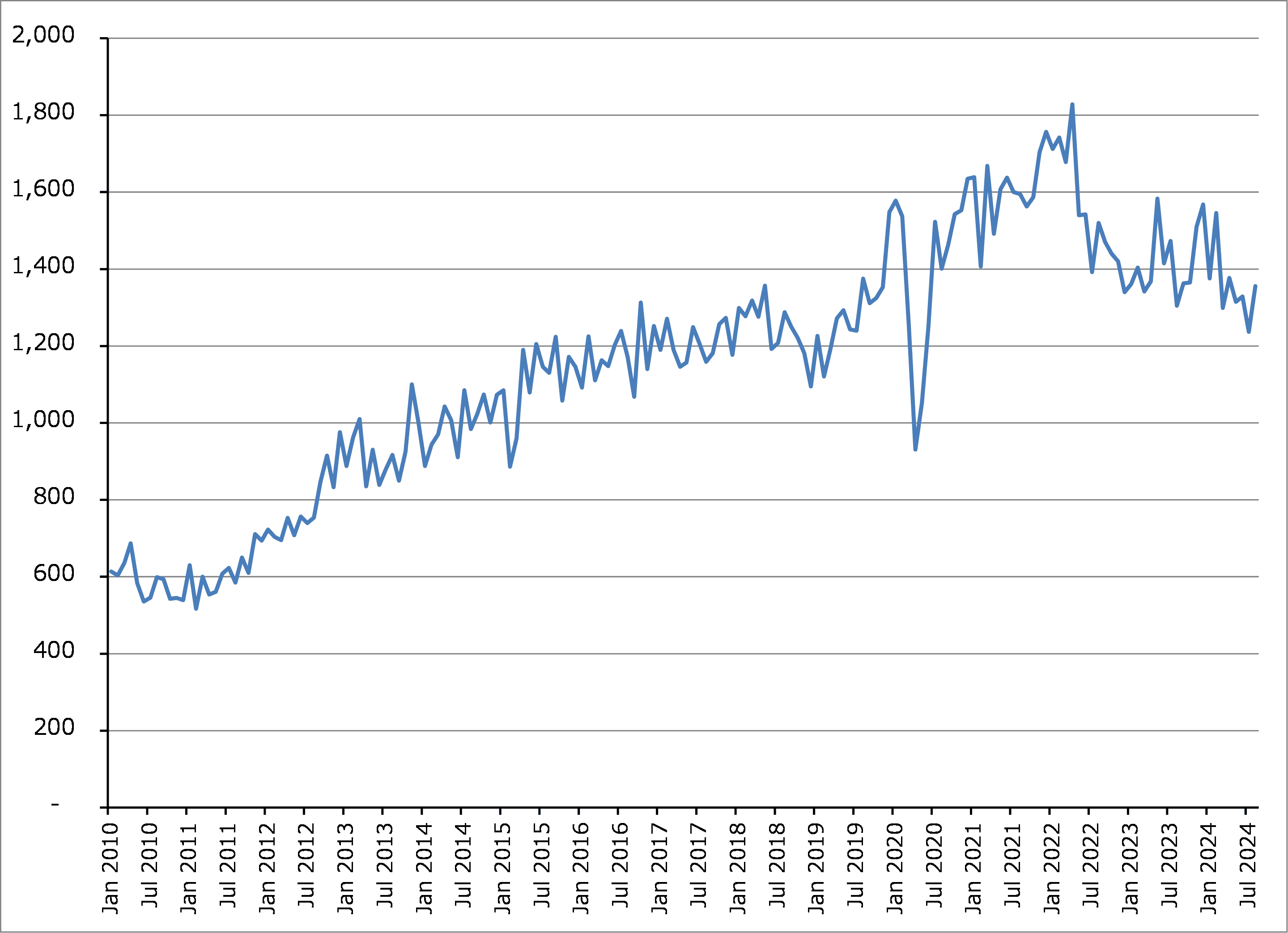

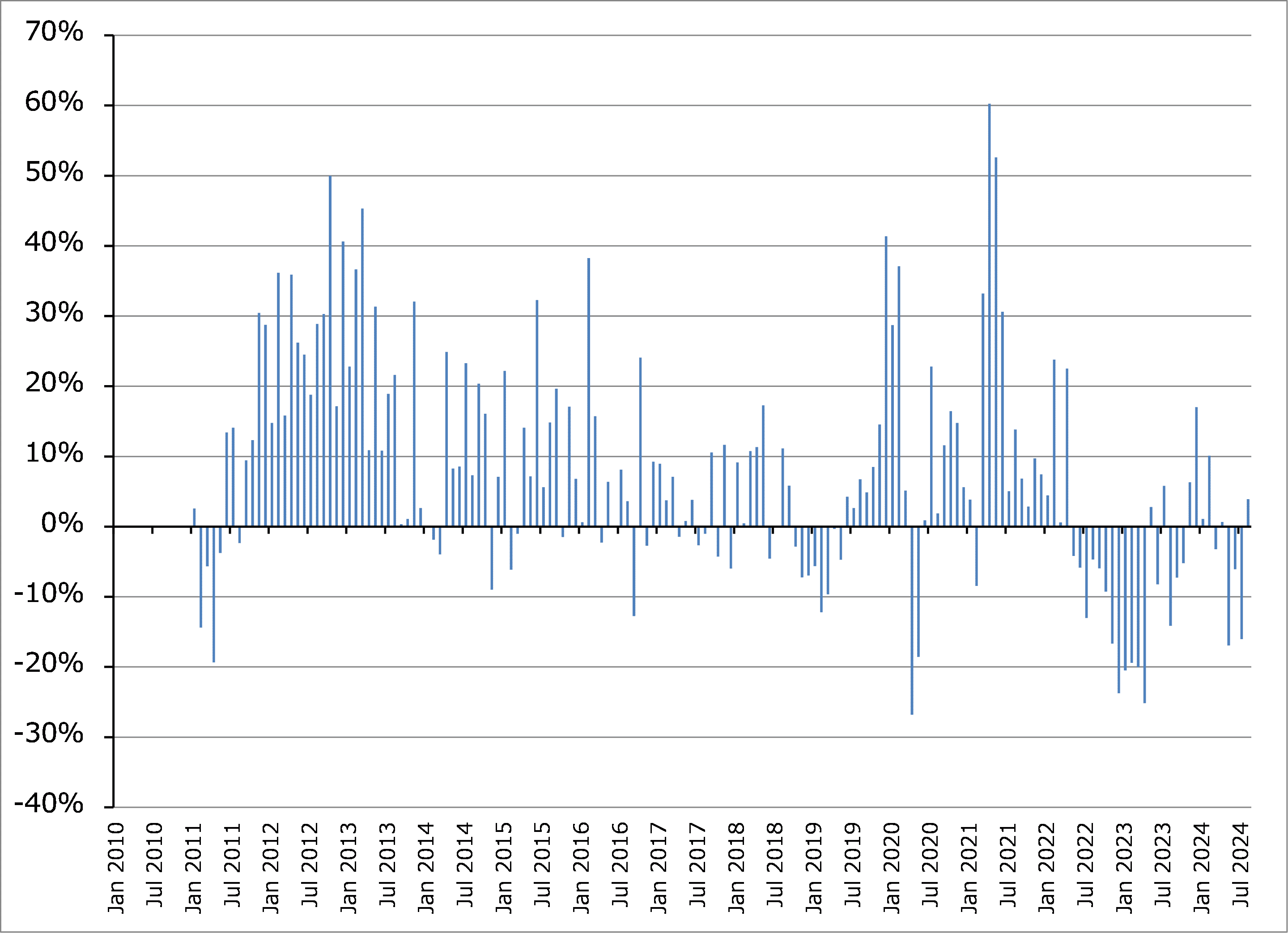

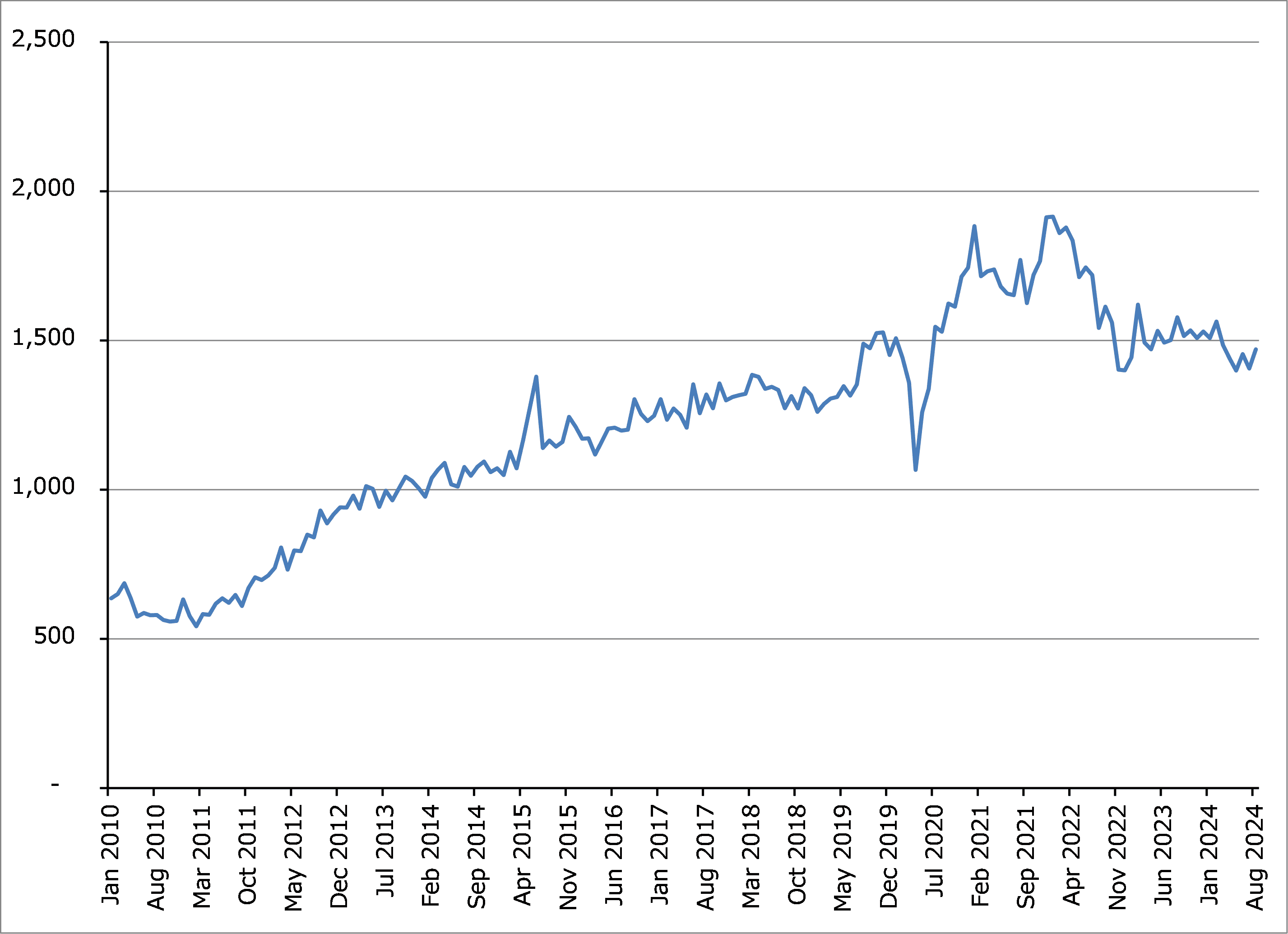

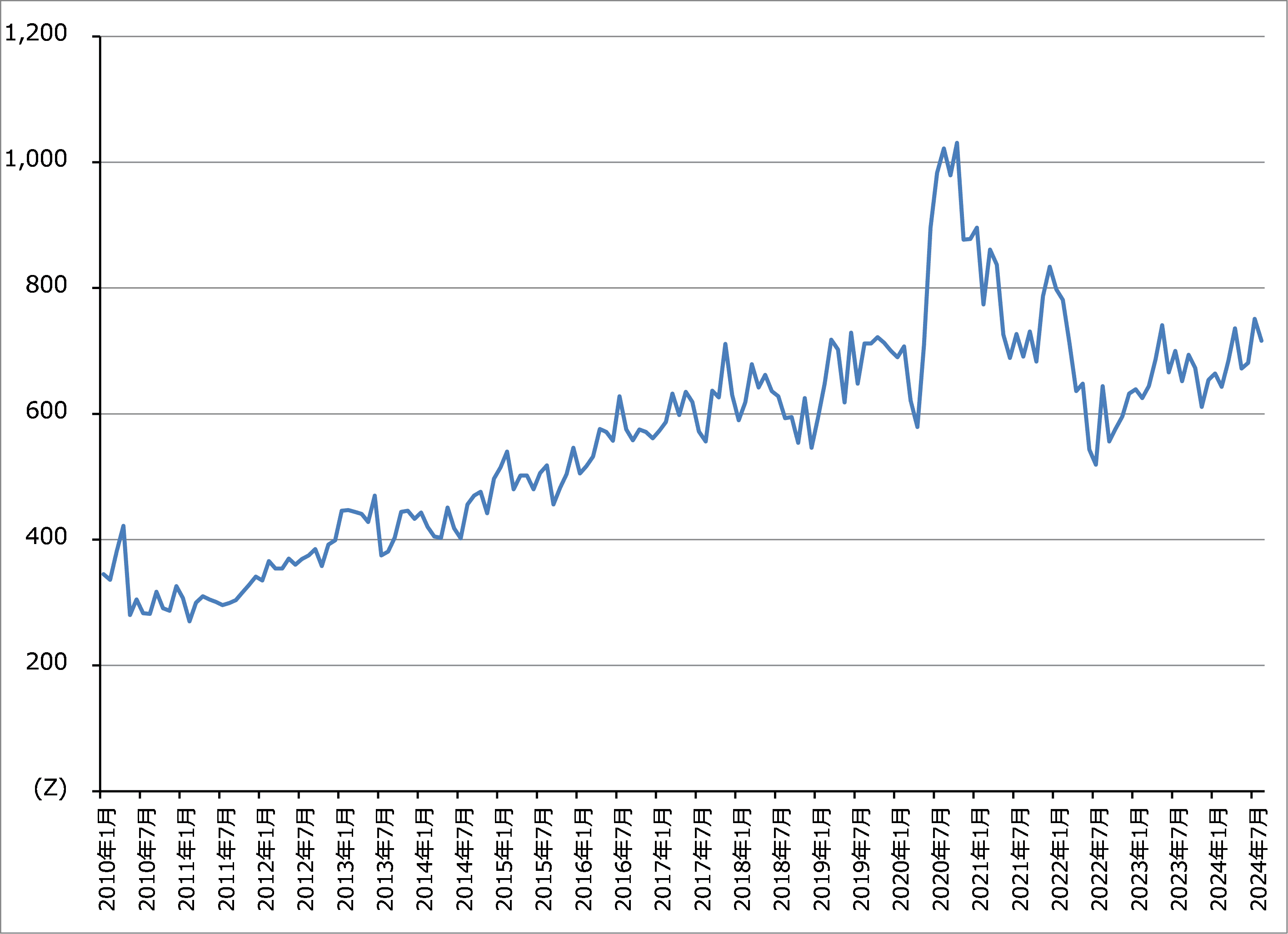

また、グラフ1以降のグラフでアメリカの住宅市場の動向を見ると、アメリカの住宅市場はこの夏で底打ちしたと考えられます。

このような状況下で、2024年9月にFRB(米連邦準備制度理事会)は利下げ、それも0.5%ポイントという大幅利下げを行いました。2022年2月からのFRBの利上げによって、アメリカの物価上昇率が抑えられた結果、住宅価格の上昇率も抑えられるようになりました。年内にもう1回の利下げがあると予想されていますが、すでに住宅ローン金利のベースになるモーゲージローン金利は大きく下落しています。今後は、利下げと新築住宅価格のピークアウトが、住宅市場の回復と再成長に結びつくと思われます。ただし、新築住宅価格が今後下がるのか、当面は横ばいで推移するのか、あるいは再び上昇する可能性があるのかを見極めるには、金利、住宅需要とアメリカ大統領選挙後の新政権の住宅政策を観察する必要があります。

グラフ1 アメリカ住宅着工件数

グラフ2 アメリカ住宅着工件数:前年比

グラフ3 アメリカ住宅着工許可件数

グラフ4 アメリカ:新築住宅販売件数(季節調整済み、年率換算)

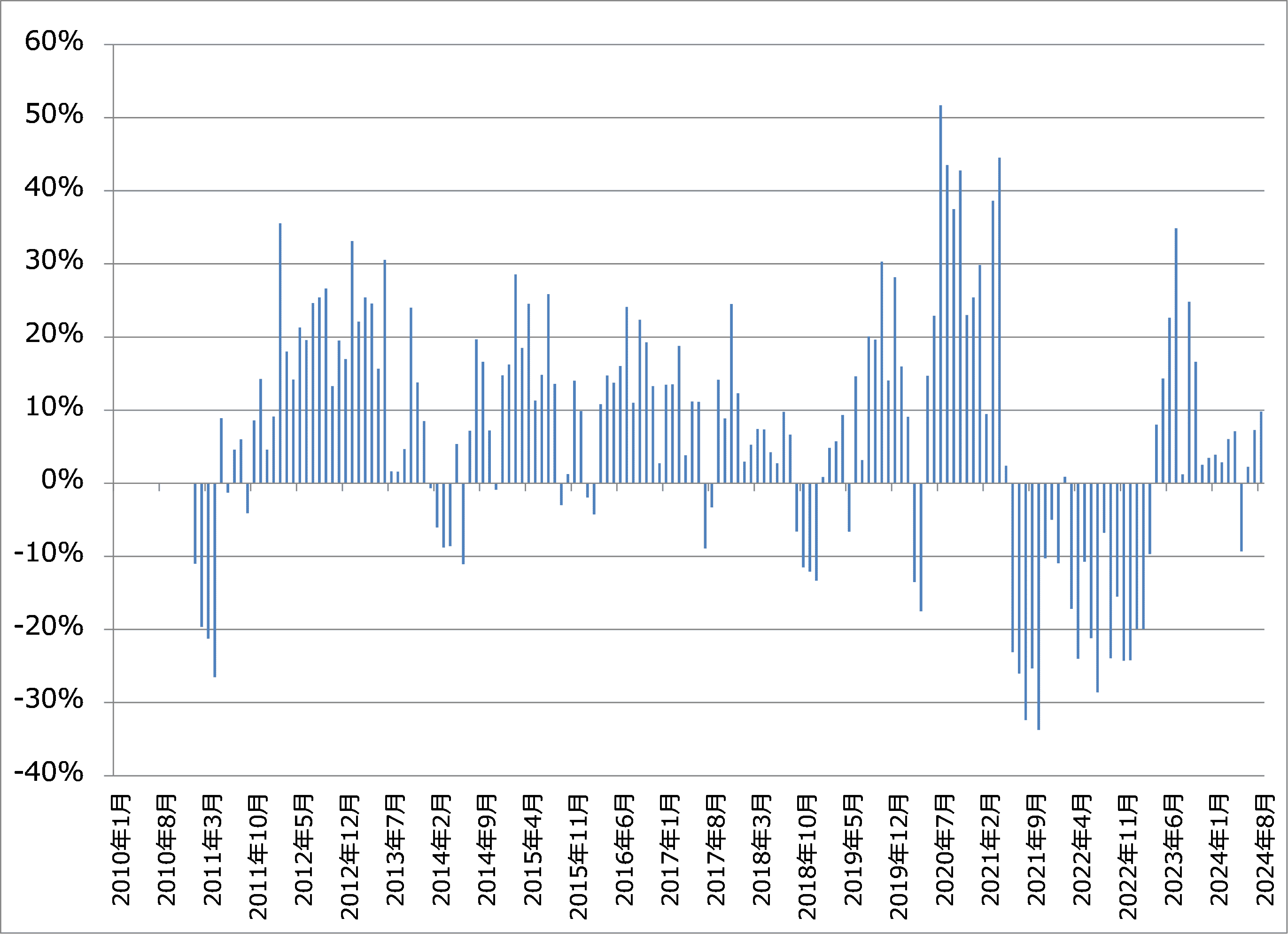

グラフ5 アメリカ:新築住宅販売件数(季節調整済み、年率換算)前年比

グラフ6 アメリカ:新築住宅販売件数(季節調整前、単月)

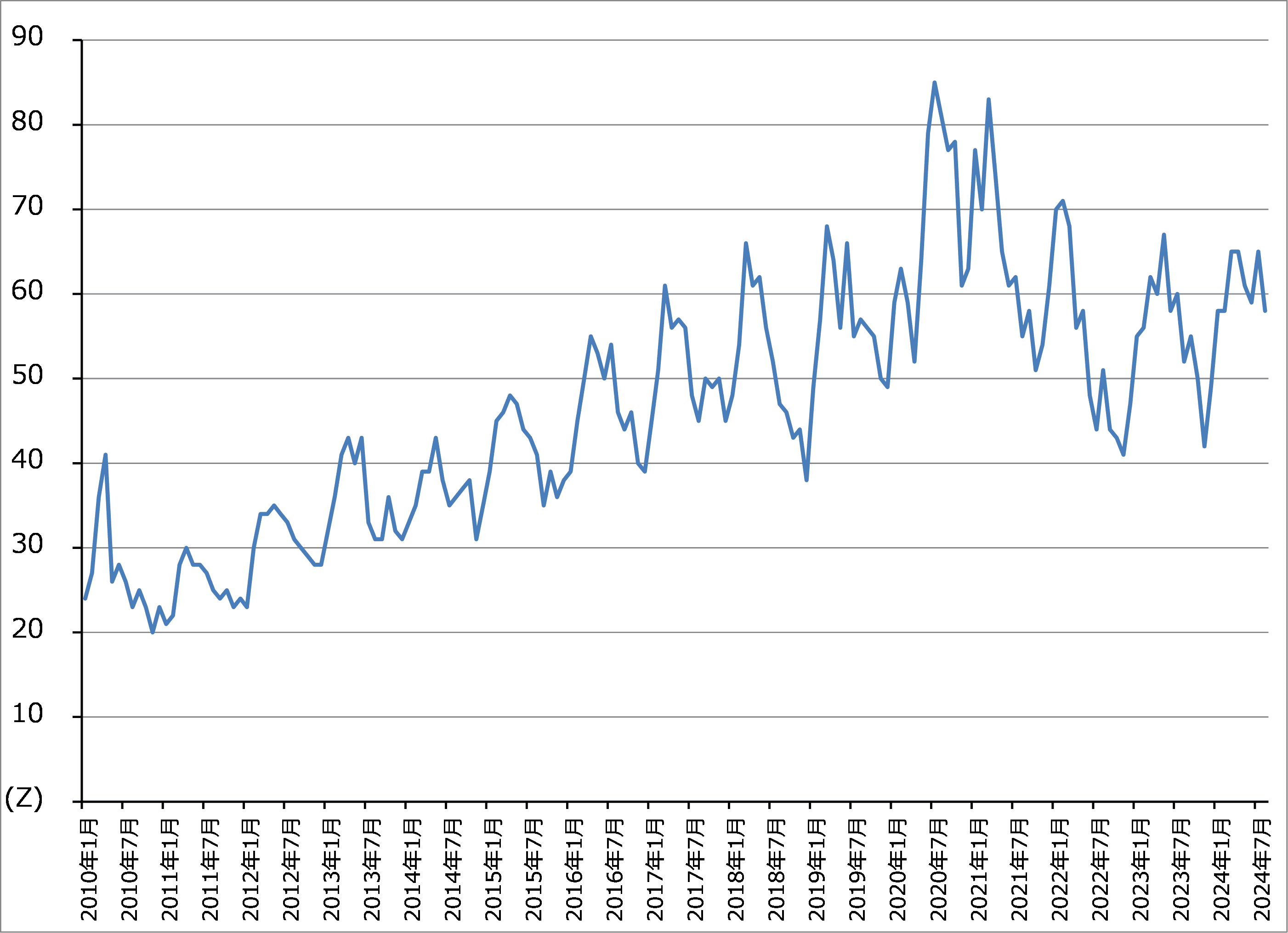

グラフ7 アメリカ:中古住宅販売件数

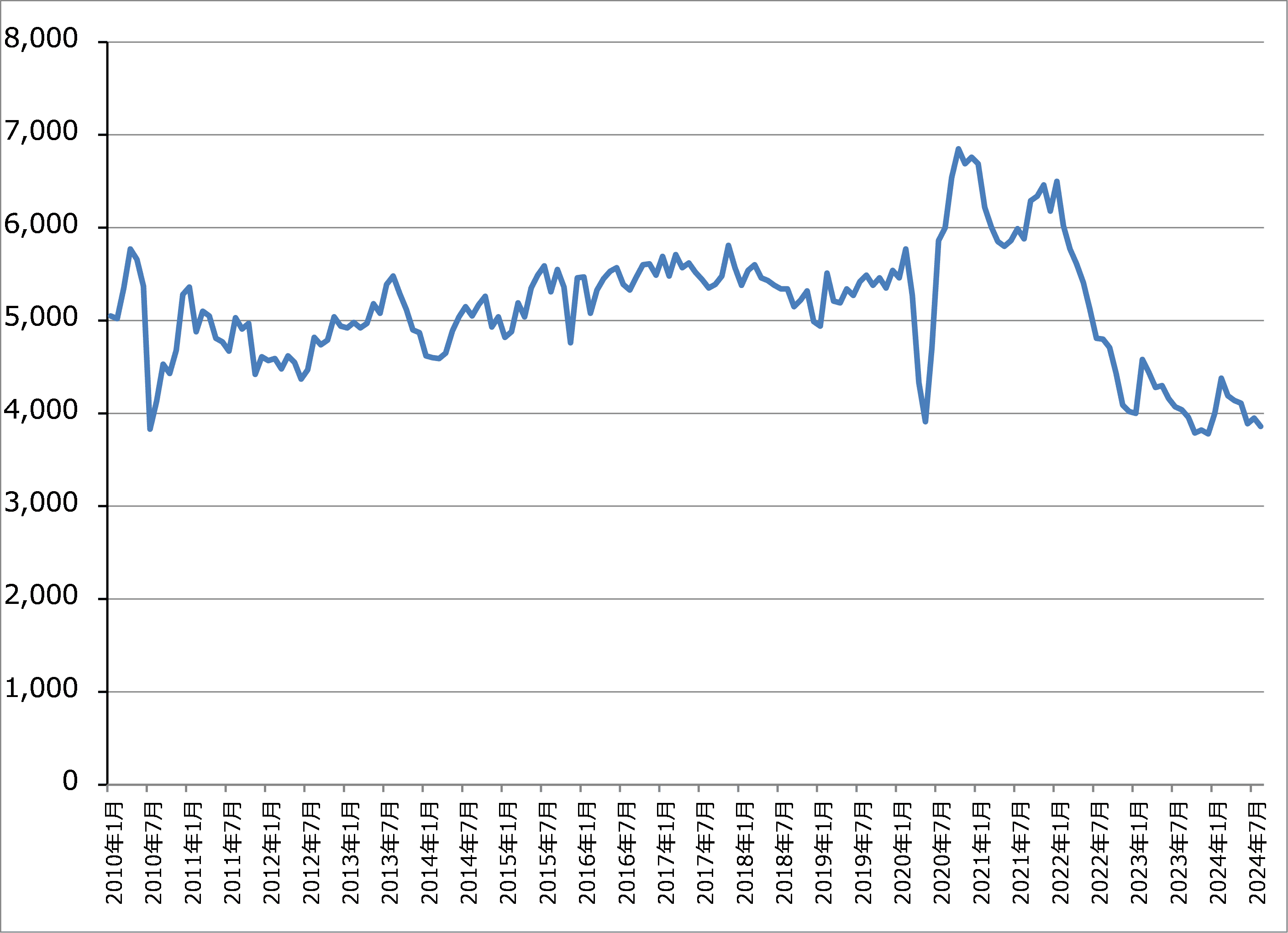

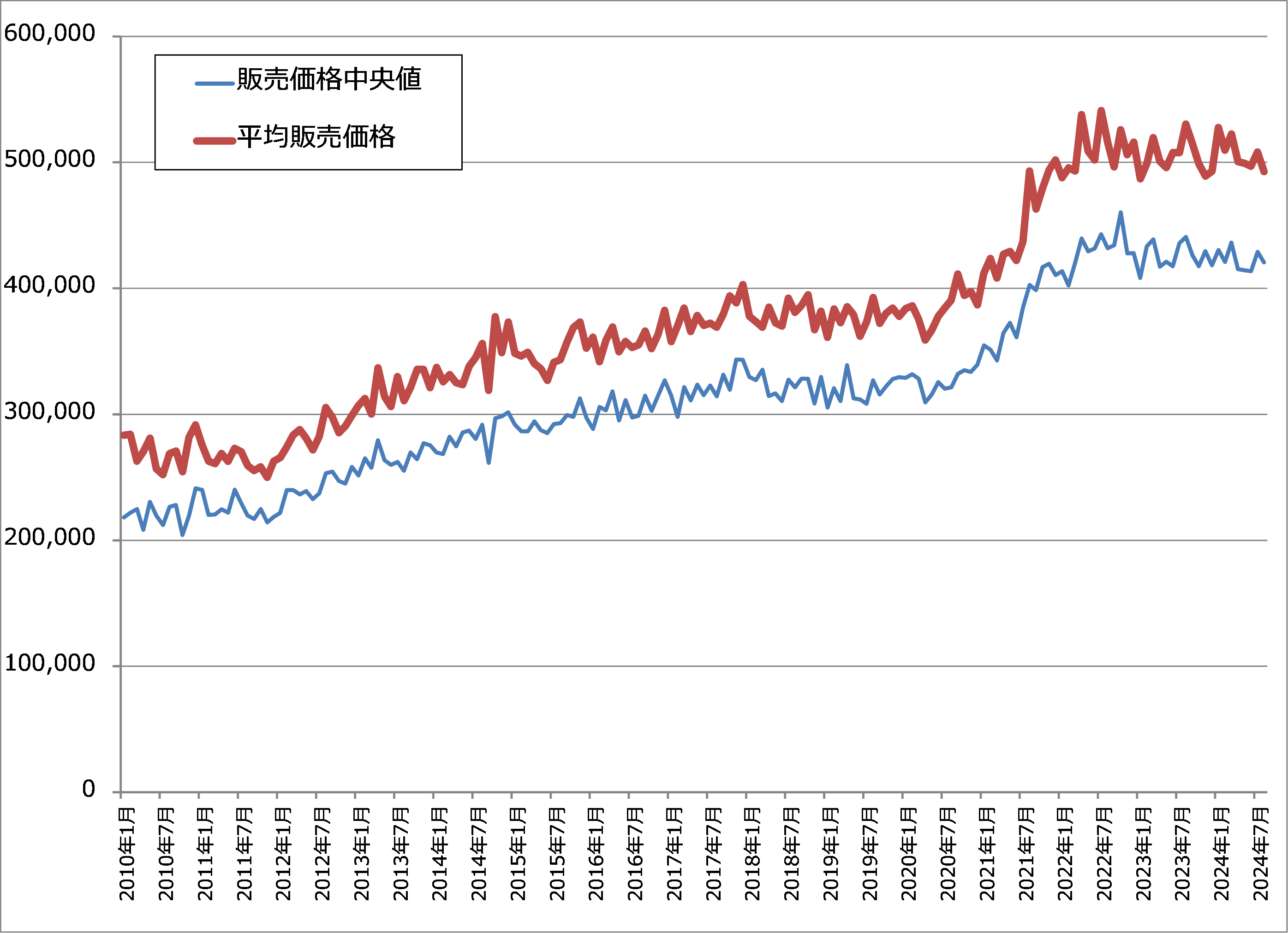

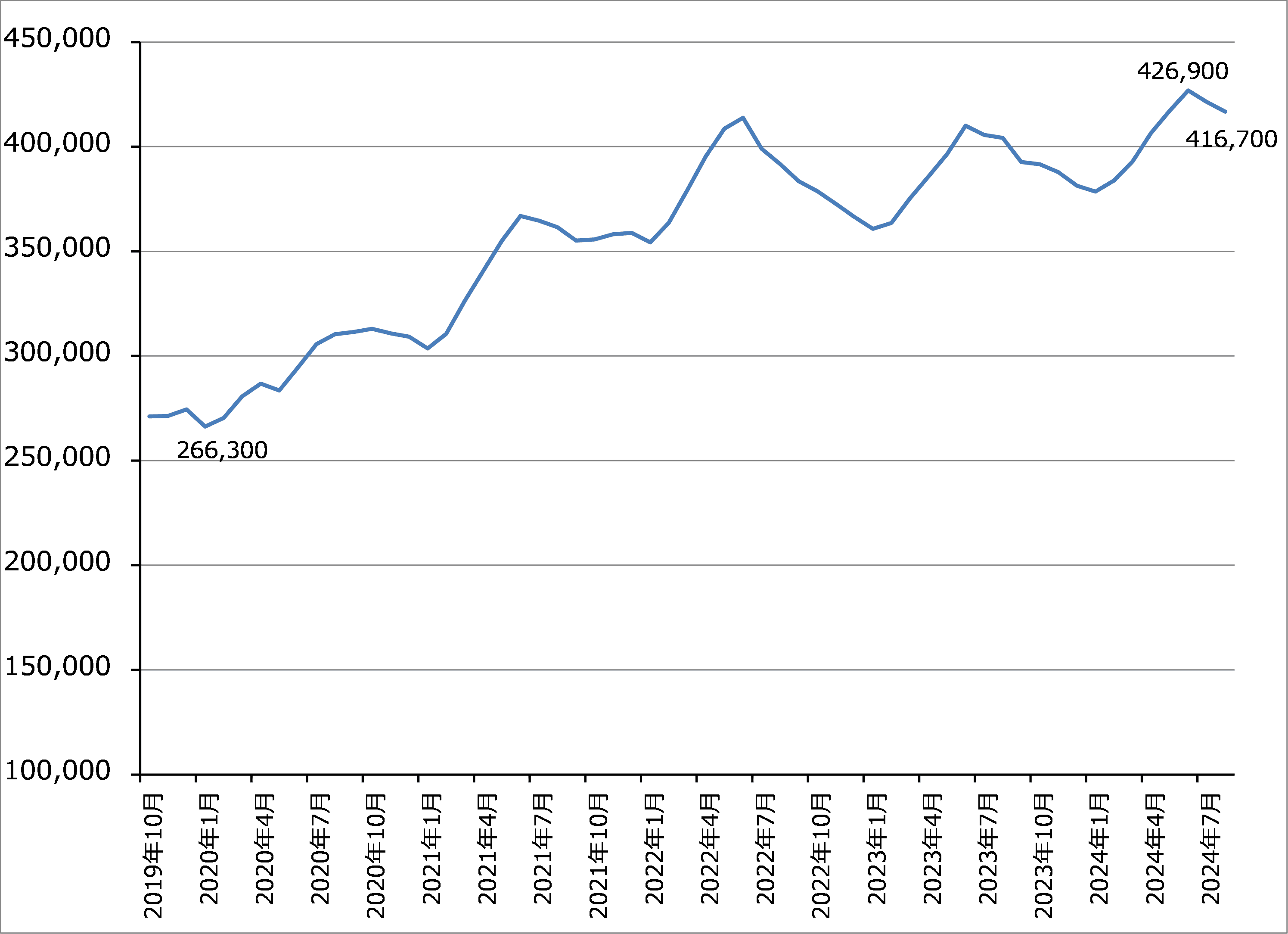

グラフ8 アメリカ:新築住宅販売価格

グラフ9 アメリカ中古住宅販売価格:中央値

グラフ10 アメリカの住宅ローン金利(モーゲージ金利)

グラフ11 アメリカの政策金利

グラフ12 アメリカの消費者物価指数:前年比

2.アメリカの次期政権の住宅政策は?

今後のアメリカの住宅市場を見る上で重要なのが、アメリカ大統領選挙です。

8月に選挙戦からの撤退を表明したバイデン大統領に代わって民主党の大統領候補になったカマラ・ハリス氏は、8月16日にノースカロライナ州で行われた選挙集会で積極的な住宅政策を表明しました。内容は以下の通りです。

- 初めての購入者向けの住宅を建設する業者に対する新たな税額控除。

- 初めての住宅購入者を対象とした2万5,000ドルの頭金補助。

- この2つの支援を通じ、任期の4年間で300万戸の住宅を新たに建設する。

- 地方政府による手頃な価格の住宅建設を奨励するため400億ドルの基金を提案。

- 規制簡素化や家賃補助拡大。

これに対して、共和党のトランプ候補は、頭金支援で住宅の供給不足が加速し、価格が上がる恐れがあるとしています。頭金の確保に苦労している人には別の支援策を講じる可能性を示唆しましたが、明確な住宅政策を示していません。ただし、共和党の綱領では、税額控除や規制撤廃を通じて住宅所有率を高めるとしています。

ハリス氏の住宅政策には大きな予算が必要になると思われるため、ハリス氏が次の大統領になったとしても、全て政策が実現するわけではないと思われます。ただし、アメリカの住宅着工件数は2021年160.1万戸、2022年155.3万戸、2023年141.3万戸です。4年間300万戸の新築住宅建設は、一般向けの普及価格帯の住宅になると思われますが、住宅市場にとってもアメリカ経済にとっても十分に大きいものです。

仮に次の大統領がトランプ氏になっても、選挙戦で住宅政策がテーマになったことはトランプ政権の政策にも影響すると思われます。アメリカの住宅政策に注目したいと思います。

3.アメリカの金余りと利下げで、投資対象としての住宅にも注目したい

住宅を購入する人は自分が住むためにのみ購入するわけではありません。多くの国で住宅は賃貸、転売するための重要な投資対象です。

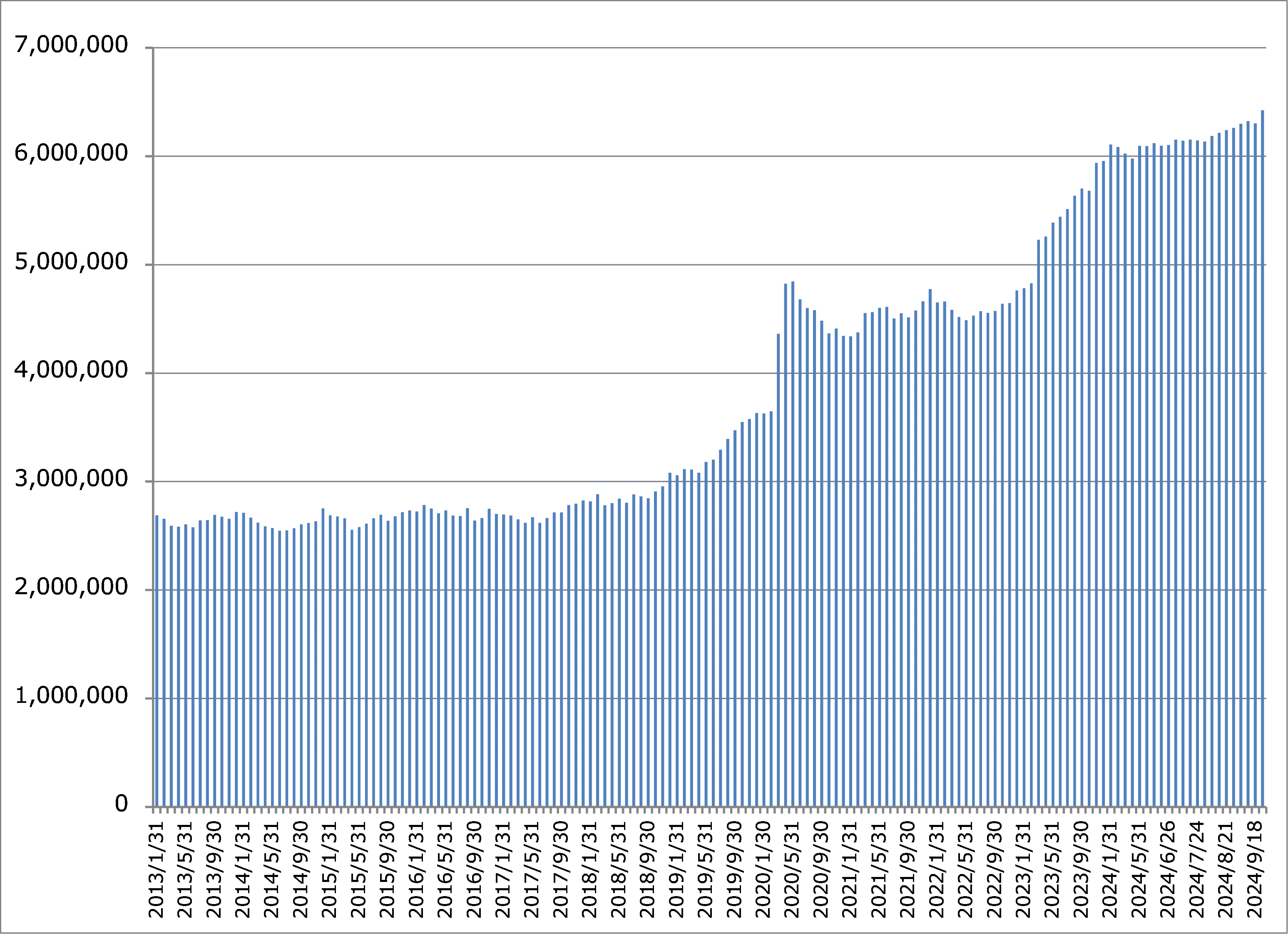

アメリカでも住宅への投資は盛んです。FRBの利下げとともに、アメリカでMMFの残高が6.4兆ドル(1ドル=146円換算で934兆円)という巨額の待機資金があることが注目されます。FRBの大幅利下げは、これらの資金にとって、株式市場、住宅・不動産市場に資金を振り向ける重要な契機になると思われます。

グラフ13 アメリカのマネーマーケットファンド(MMF)残高

4.アメリカの住宅メーカーランキング

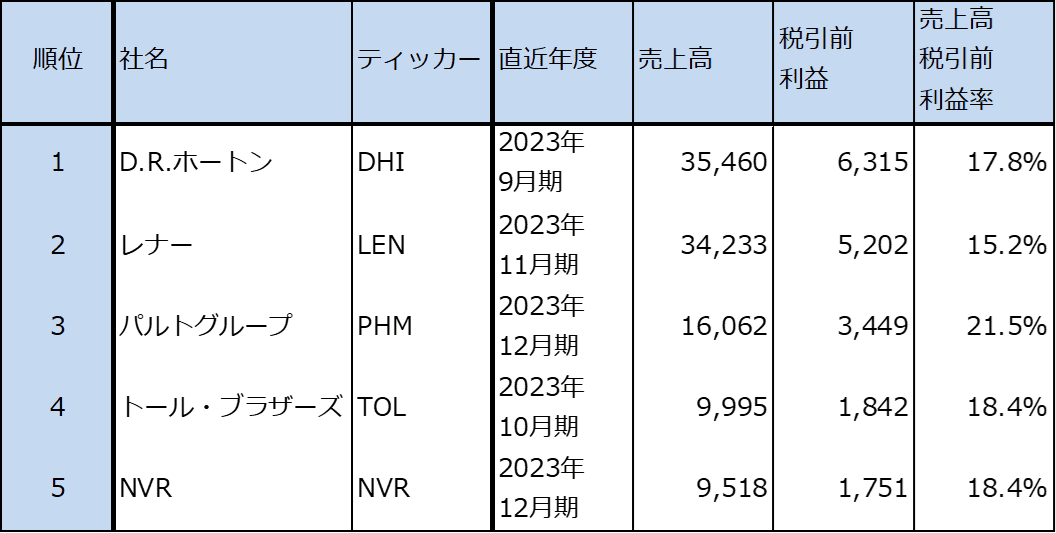

アメリカには沢山の住宅メーカーがあります。売上高ランキング上位5社を表1に示しました。この5社はアメリカ全国で活動しているメーカーでもあります。今回は、この5社の中でトップ企業のD.R.ホートンと、高級住宅専門メーカーであるトール・ブラザーズを取り上げます。

アメリカの住宅関連企業には、住宅メーカーのほかに、DIYのホームセンターがあります。住宅関連が注目されるときに注目されるDIY銘柄は、ホームセンタートップのホームデポと2位のロウズです。アメリカはDIYが盛んで、新築、中古を問わず、住宅を買った人がDIYで自分の家に手を入れます。これについては、別の機会に取り上げます。

表1 アメリカの大手住宅メーカー

出所:会社資料より楽天証券作成

5.注目銘柄

D.R.ホートン(DHI、NYSE)

1)アメリカ最大手の住宅メーカー

D.R.ホートンはアメリカの住宅メーカーとして最大手です。中所得者向けの普及価格帯の住宅中心に、幅広い価格帯、幅広い所得層向けの住宅を扱っています。過去12カ月間の価格帯別売上構成比は、住宅価格30万ドルまでが23%、30.1~35.0万ドルが25%、35.1~40.0万ドルが21%、40.1~50.0万ドルが20%、50万ドルよりも高価格帯が11%となっており、比較的バランスがとれています。平均的な購入者の年間世帯所得は約10万ドルです。

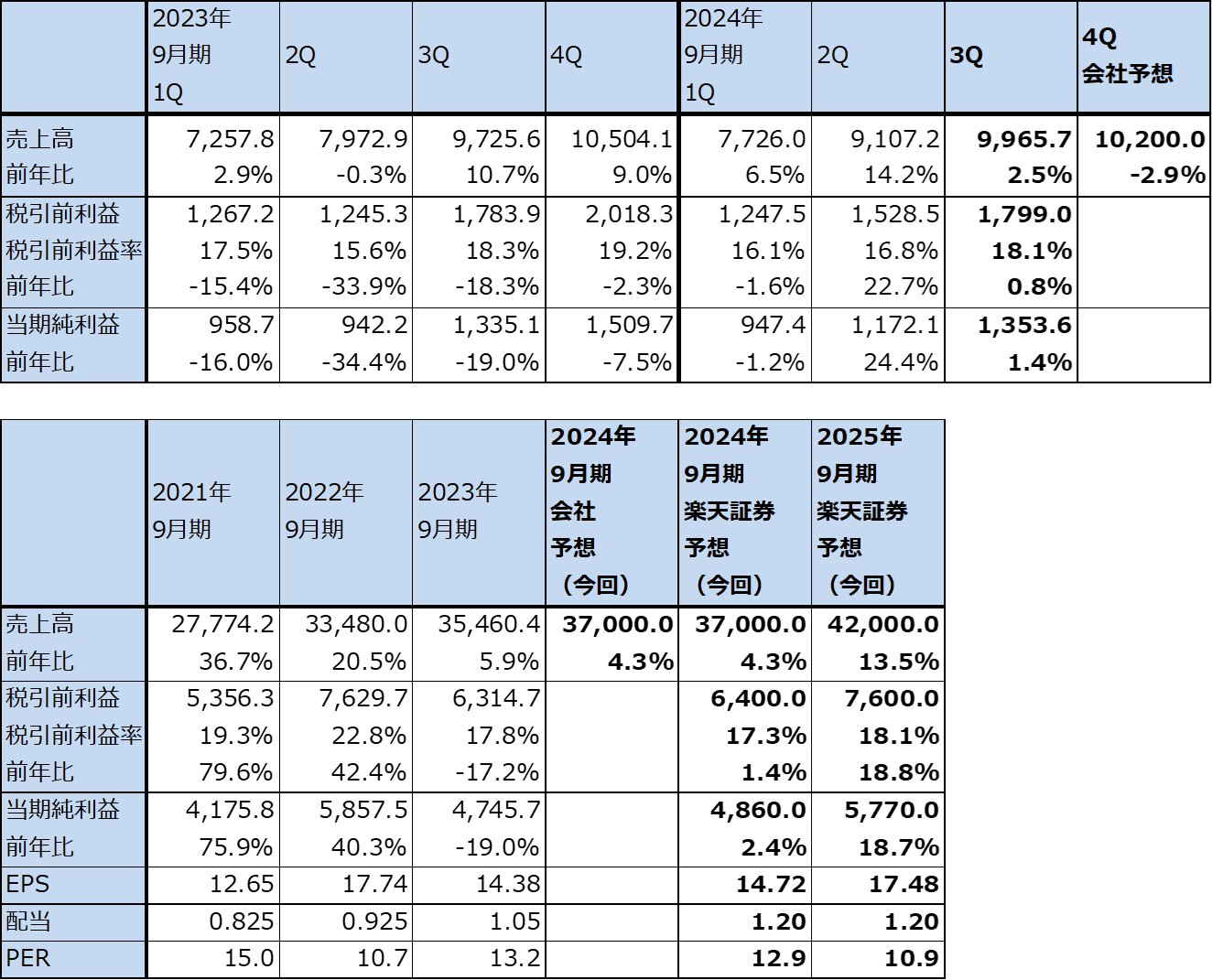

2024年9月期3Q(2024年4-6月期、以下今3Q)は、売上高99.657億ドル(前年比2.5%増)、税引前利益17.990億ドル(同0.8%増)となりました。前年比でほぼ横ばいで、今2Q比では増収増益となりましたが、これは季節性によるものと思われます。高金利とインフレで停滞していた2024年4-6月期のアメリカの住宅市場の中では堅調な業績だったと言えます。

今3Qの受注は、2万3,001戸(前年比0.5%増)、87.157億ドル(同0.0%増)と横ばいでした。

また、今3Q決算発表時に最大40億ドルの自社株買いを発表しました。

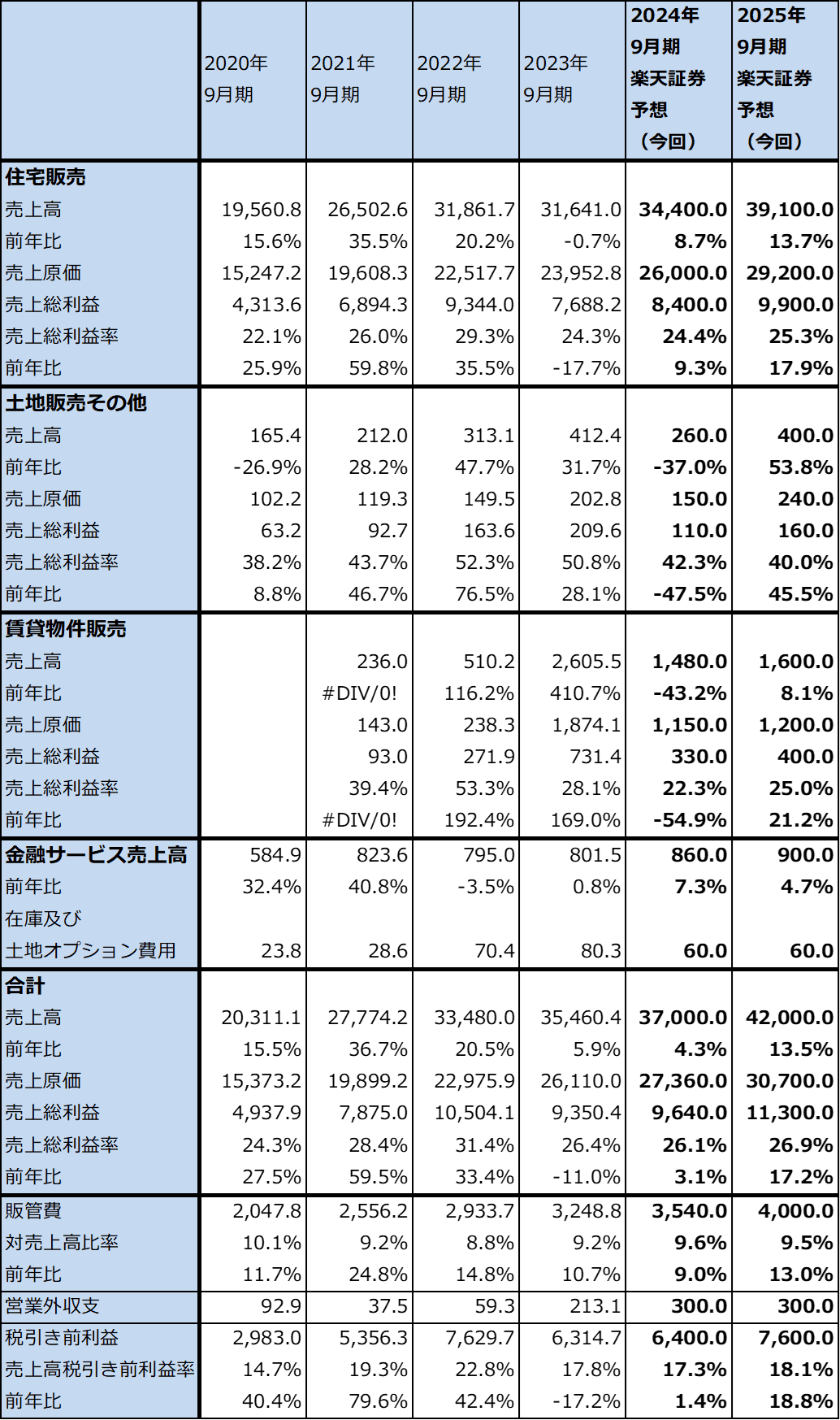

表2 D.R.ホートンの業績

時価総額 62,465百万ドル(2024年10月3日)

発行済株数 330.1百万株(完全希薄化後、Diluted)

発行済株数 328.4百万株(完全希薄化前、Basic)

単位:百万ドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後(Diluted)発行済株数で計算。ただし、時価総額は完全希薄化前(Basic)で計算。

注3:会社予想は予想レンジの平均値。

表3 D.R.ホートン:セグメント別業績(四半期)

出所:会社資料より楽天証券作成

2)今4Qは一桁減益か。2025年9月期は業績回復が予想される

今4Qは会社側の売上高ガイダンスは100~104億ドル、レンジ平均値は102億ドル(前年比2.9%減)です。住宅販売の売上総利益率(金利修正後)見通しは24%前後と今3Qの横ばいになる見通しです(今3Qの損益計算書上の住宅販売売上総利益率は24.8%だが、会社側が提示する住宅販売にかかる金利を差し引いた修正後売上総利益率は24%になる)。ここから予想すると今4Qの税引前利益は一桁台の減益になると予想されます。

また、2024年9月期通期の会社側売上高ガイダンスは368~372億ドル、レンジ平均値は370億ドル(同4.3%増)です。

ただし、来期2025年9月期になると、9月のFRBの0.5%ポイントの利下げと、(もしあればですが)株式市場、債券市場で予想されている追加利下げによる住宅ローン金利の低下、新築住宅価格が緩やかな下落トレンドに入るか、少なくとも今の水準を維持することによって、住宅販売が二桁増収となり、業績は回復に向かうと予想されます。

楽天証券では、2024年9月期を売上高370億ドル(前年比4.3%増)、税引前利益64億ドル(同1.4%増)、2025年9月期を売上高420億ドル(同13.5%増)、税引前利益76億ドル(同18.8%増)と予想します。

アメリカの次期大統領がハリス氏になり、前述のハリス氏の住宅政策が実現した場合、D.R.ホートンの購入者の平均世帯所得約10万ドルから見て、新しい住宅政策の恩恵を受けると思われます。

表4 D.R.ホートン:セグメント別業績(通期)

出所:会社資料より楽天証券作成

3)今後6~12カ月間の目標株価を240ドルとする

今後6~12カ月間の目標株価を240ドルとします。

楽天証券の2025年9月期予想EPS(1株当たり利益)17.48ドルに、成長性と業績が金利に左右されやすく低PER(株価収益率)株であることも考慮して、想定PER10~15倍を当てはめました。

中長期で投資妙味を感じます。

トール・ブラザーズ(TOL、NYSE)

1)高級住宅の専門メーカー

トール・ブラザーズは、高級住宅専門の住宅メーカーです。平均販売価格が100万ドル前後と他社に比べ高く、「邸宅」クラスの大型高級住宅を建設、販売していることが特色です。

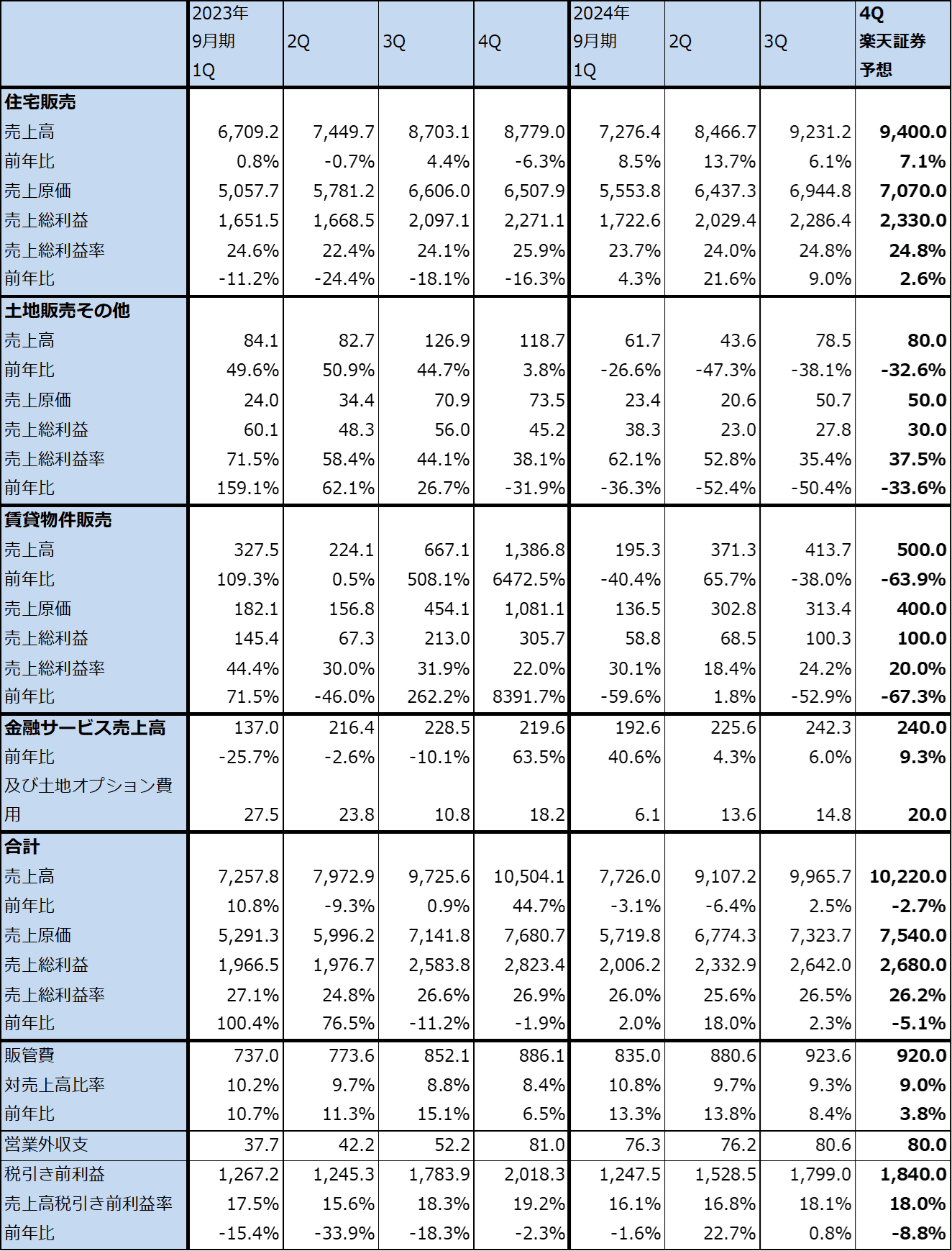

2024年10月期3Q(2024年4-7月期、以下今3Q)は、売上高27.28億ドル(前年比1.5%増)、営業利益4.97億ドル(同3.5%減)となりました。

販売戸数は今3Q2,814件(前年比11.5%増)、平均販売価格は96.78万ドル(前3Q105.91万ドル)となり、1年前に比べて平均販売価格は低下しました。これが減益要因となったと思われます。ちなみに、高価格帯の住宅では300~500万ドル以上の住宅を扱っています。

一方で、販売契約は今3Q2,490戸(前年比10.9%増)、契約額は同24.075億ドル(同11.3%増)、平均契約価格は96.69万ドル(前3Q96.37万ドル)と1年前に比べほぼ横ばいでした。

今3Qの契約の54%と納入の49%はトール・ブラザーズのスペック住宅でした。スペック住宅とは、トール・ブラザーズでは、購入者がいない基礎ポート付き住宅で、建設の様々な段階で購入者自ら一定の選択肢の下でカスタマイズするものです。これによって、建設の効率化を実現しています。

購入者は富裕層が多く、今3Qは購入者の28%が全額を現金で支払いました。これは今2Qと同じ比率で、過去の平均の20%を上回っています。残りの72%の購入者は住宅ローンを組んでいますが、これらの購入者は平均31%の頭金を支払っています。

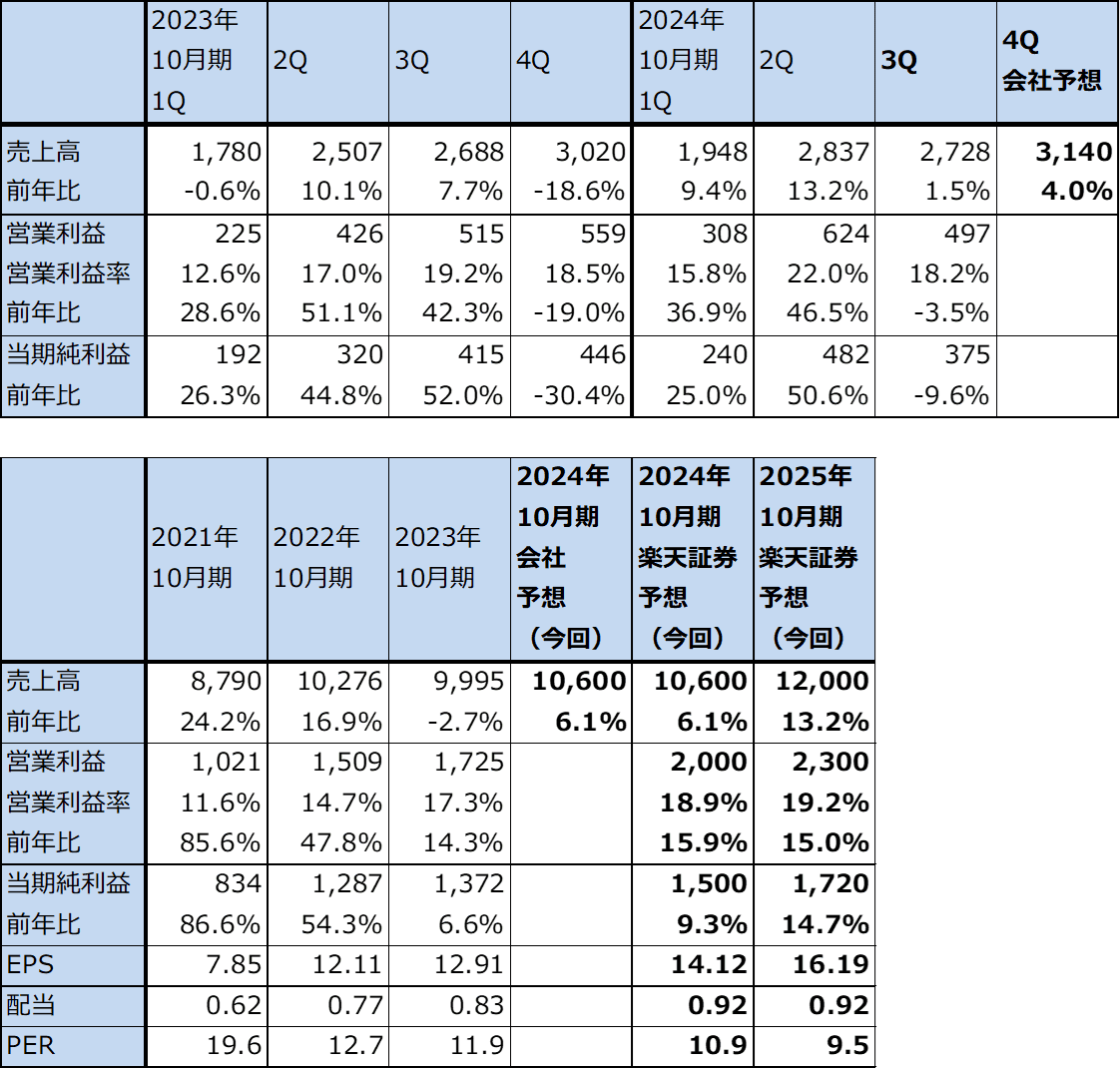

表5 トール・ブラザーズの業績

時価総額 16,161百万ドル(2024年10月3日)

発行済株数 106.265百万株(完全希薄化後、Diluted)

発行済株数 105.122百万株(完全希薄化前、Basic)

単位:百万ドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後(Diluted)発行済株数で計算。ただし、時価総額は完全希薄化前(Basic)で計算。

注3:会社予想は予想レンジの平均値。

2)2025年10月期は業績回復へ

会社側の今4Q売上高ガイダンスは、引き渡しが3,275~3,375戸、平均引き渡し価格94~95万ドルです。ここから計算すると、今4Qの売上高見通しは31.4億ドル(前年比4.0%増)となる見込みです。2024年10月期通期では、売上高106億ドルとなる見込みです。

この会社側ガイダンスを参考にして、楽天証券では2024年10月期を売上高106億ドル(前年比6.1%増)、営業利益20億ドル(同15.9%増)と予想します。

また、顧客に富裕層が多いこと、金利低下が住む需要、投資需要の両方を刺激すると思われることなどを考慮して、2025年10月期を売上高120億ドル(同13.2%増)、営業利益23億ドル(同15.0%増)と予想します。営業増益率を低く見積もった理由は、最近の業績では通期で20%以上の営業利益率を実現したことがないためです。

2025年10月期は業績回復が予想されます。

3)今後6~12カ月間の目標株価を200ドルとする

トール・ブラザーズの今後6~12カ月間の目標株価を200ドルとします。

楽天証券の2025年10月期予想EPS16.19ドルに想定PER10-15倍を当てはめました。アメリカの富裕層の多さとカネ余りが今も続いていることから、住居需要、投資需要ともに高級住宅需要が増加していると思われることを評価しました。

中長期で投資妙味を感じます。

本レポートに掲載した銘柄:D.R.ホートン(DHI、NYSE)、トール・ブラザーズ(TOL、NYSE)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。