※このレポートは、YouTube動画で視聴いただくこともできます。

著者の土信田 雅之が解説しています。以下のリンクよりご視聴ください。

「緊迫化する中東情勢は市場の脅威となるか?~米大統領選が影響する可能性も~」

「月またぎ」で10月相場入りとなった今週の株式市場ですが、これまでのところ、国内外でまちまちの展開となっています。このレポートが掲載されるのは4日(金)の朝ですが、注目の米9月雇用統計の公表を今晩に控え、動きづらい面がありながらも、市場全体では楽観ムードが優勢の印象となっています。

温度差はあるも国内外の株式市場は楽観ムードが優勢

先週の自民党総裁選を経て、1日に石破茂新政権が誕生しました。国内株市場で、日経平均株価は先週末にかけて上昇した分を剥落させて大幅下落でスタートとなりましたが、石破首相の発言トーンの変化などから、市場が経済・金融政策に対する軌道修正を感じ取る格好でその後は持ち直していきました。

さらに、今後の衆院解散総選挙への思惑なども絡めて、3万8,000円台や75日移動平均線を意識しながらの値動きとなっています。3日(木)の終値も、何だかんだで3万8,500円あたりまで値を戻しています。

<図1>日経平均(日足)の動き(2024年10月3日時点)

また、先週に大規模な金融緩和策や不動産・証券支援策を発表した中国株市場は大きく上昇し、週初の10月2日の取引終了時点の香港ハンセン指数終値は2万2,443pとなりました。

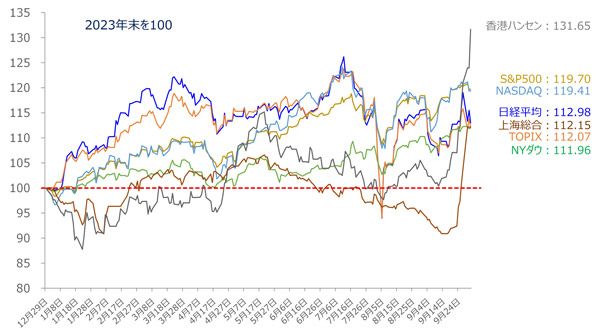

下の図2を見ても分かるように、香港ハンセン指数の昨年末比からのパフォーマンスは、気がついたら日米の主要株価指数を上回るところまで来ています。

<図2>日米中の主要株価指数のパフォーマンス比較(昨年末を100)(10月2日時点)

今回の中国の経済政策の効果に対する見方は、前回のレポートでも述べたように、ポジティブとネガティブで分かれていますが、中国当局がようやく重い腰を上げ、「少なくとも、最悪期は脱した」ということで、買い戻しに勢いが出ていると思われます。

中国上海市場は、国慶節で来週7日(月)まで休場となっていますが、休場明けもこうした中国株買いの流れが続くかもしれません。ただし、中国株の上昇は、海外マネーがこれまでの中国株から日本株へシフトする動きの巻き戻しを伴う可能性があり、政治的な不透明感の漂う日本株にとっては、今後の上値トライの足かせになるかもしれません。

一方、米国株市場ですが、ダウ工業株30種平均(NYダウ)やS&P500種指数は最高値圏に位置しています。

0.5%の大幅利下げが決定された米FOMC(連邦公開市場委員会)以降、米景気のソフトランディング(軟着陸)見通しと追加利下げ期待を前提に、NYダウは4万2,000ドル、S&P500は5,700pの節目を突破し、先週までは最高値を更新する場面が増えていました。

報道などでも「連日の最高値更新」と字面は良いのですが、実は、節目を突破してからの上げ幅はさほど大きくはなく、高揚感はありません。

このように、「下落から切り返しているが方向感の出ない日本株」、「上昇の勢いを増してきた中国株」、「盛り上がりに欠けているが、高値圏を維持している米国株」といった具合に、温度差はあるものの、全体的には楽観ムードが維持されている格好です。

とはいえ、10月相場を迎えて、このままの相場基調が続くのかについては、「好事魔多し」の如く、気を付けておきたい「危うさ」を抱えているのかもしれません。

相場は「不安の崖」を駆け上がれるか?

まず、最初の関門となるのは、今晩発表の米9月雇用統計です。

先ほども述べたように、米FOMC以降の株式市場は、米経済の「ソフトランディング」シナリオを前提に動いてはいるものの、米国の景況感への不安は根強く、今晩の米雇用統計をはじめ、今後の経済指標や企業業績の動向次第では容易に「ハードランディング」シナリオや、「スタグフレーション」シナリオへと移りやすい状況でもあります。

そのため、今回の雇用統計の結果が市場予想通りであれば問題ないのですが、失業率が予想以上に伸びるなどのサプライズがあった際には注意が必要です。

その場合、米国の追加利下げの期待が高まり、米株市場を支える可能性もありそうですが、日米金利差縮小による円高要因で日本株によって向かい風になることや、次回のFOMC(11月6~7日)までかなり時間があるため、相場の地合いが目先の景況感の変化に対して過剰に反応しやすくなってしまうことも考えられます。

このほか、米国の景気やインフレについては、先月26日に米国に上陸し、各地を襲ったハリケーン「へリーン」の被害状況や、米東海岸やメキシコ湾岸で10月1日に始まった労働者のストライキが長期化することによる影響なども気掛かりな材料です。

さらに、10月下旬に見込まれている国内総選挙と、11月5日の米大統領選挙といった日米の政治イベントがくしくも近い時期に行われることで「政治の季節」を迎えたことや、ここに来て中東情勢がにわかに緊迫化してきたことなど、相場を取り巻く外部の環境はあまり好ましくない状況になりつつあります。

確かに、「相場は不安の崖を登る」「遠くの戦争は買い」という相場格言がある一方、10月は「オクトーバーサプライズ」で相場が荒れやすいタイミングでもあり、これまでの強気相場が正念場を迎え、しばらくは値動きの荒い展開も覚悟しておく必要がありそうです。

緊迫化する中東情勢は市場の脅威となるか?

その中でも、中東情勢については気を付けておいた方が良いかもしれません。

今週の10月1日に、イランがイスラエルへ200発近いミサイル攻撃を行い、対するイスラエルも「近いうちに報復する」姿勢を示したことで、中東情勢の緊張感が一気に高まりました。

これを受けた国内外の市場は、株安や債券高のほか、原油と金の価格上昇、為替のドル安(円高)で反応したものの、すぐに値を戻しており、足元の市場はあまり脅威として受け止めていない印象です。

市場が現在の中東情勢を深刻なリスクとして捉えていない理由として、「似たような事」が4月にも起こっていたことが挙げられます。

経緯をもう少し詳しく見て行くと、4月14日に、イランがイスラエル対してドローン数百機と弾道ミサイルによる攻撃を行いました。この日は日曜日だったのですが、これを受けた週明けの市場は数日にわたってリスクオフムードとなりました。

日経平均も4月12日の3万9,523円から、イスラエルが報復としてイランの軍事施設にミサイル攻撃を実施した19日には3万6,733円の安値をつけるまで下落して行きました。

その後はイランからの再報復が無く、さらなる事態の悪化や、イランとイスラエルの全面戦争を避けられたということで、市場は落ち着きを取り戻していったわけですが、足元の状況についても、「前回と同様の展開になるのでは?」という見通しが多いようです。

その根拠として挙げられるのは、イランとしても、「イスラエルと全面戦争へ発展しそうな状況となって、米国が参入してしまう事態を避けたい」という思惑があると見做されているからです。つまり、適度なところで手打ちをし、「一線を超えない」ようにするだろうという見方になります。

しかしながら、イランとイスラエルとの応酬を時系列で捉えると、少し違った景色が見えてきます。

<図3>2024年4月以降のイランとイスラエルの状況

上の図3で、事象を時系列に追っていくと、イスラエルの方が積極的に行動し、イランを挑発しているようにも見えます。少なくとも、昨年(2023年)にイスラエル南部のレイムの音楽フェスに、パレスチナの武装組織ハマスが襲撃し、多数の死者と人質をとったことから始まった事件からすると、情勢がかなり様変わりしていることが分かります。

ちなみに、図3でイスラエルの攻撃対象となっている、ハマスやヒズボラといった武装集団はイスラエルをけん制するためのイランの代理勢力と見なされています。

とりわけ、イスラエルによる在シリアのイラン大使館への空爆については、攻撃対象が大使館という国家主権の侵害に関わる場所であることや、イラン革命軍の司令官などの幹部が殺害された実害も含めると、政治外交的には宣戦布告と受け止められてもおかしくない事件だったと言えます。

そんな中で、イランは全面戦争に至らないギリギリの範囲で報復しているようにも見えます。

次はイスラエルの報復攻撃が予想されていますが。攻撃対象が軍事施設なのか、核関連施設なのか、そしてその規模がどのくらいなのかが注目されます。

そして、中東情勢は、佳境を迎える米大統領選挙とも密接に絡み合っています。

現政権を踏襲するとされるハリス氏が勝利すれば、イランが歩み寄る余地も生まれると思われ、停戦に向けた動きが期待されるものの、すでに現バイデン政権がイスラエルを制しきれていないことからすると、事態の改善に時間が掛かり、今の状況が継続することが考えられます。

その一方、親イスラエルとされるトランプ氏が勝利した場合には、積極的にイスラエルに協力し、戦闘が激化してしまう可能性が出てきます。

状況が悪化すれば、イランが世界の石油輸送の要衝とされるホルムズ海峡の封鎖を強行する展開もあり得るため、その場合には世界経済への影響も出てきます。

現時点では、まだ積極的に中東リスクを織り込む段階ではありませんが、「十分に市場の脅威となる火種」であることを念頭に置いて、情勢をウオッチして行く必要がありそうです。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。