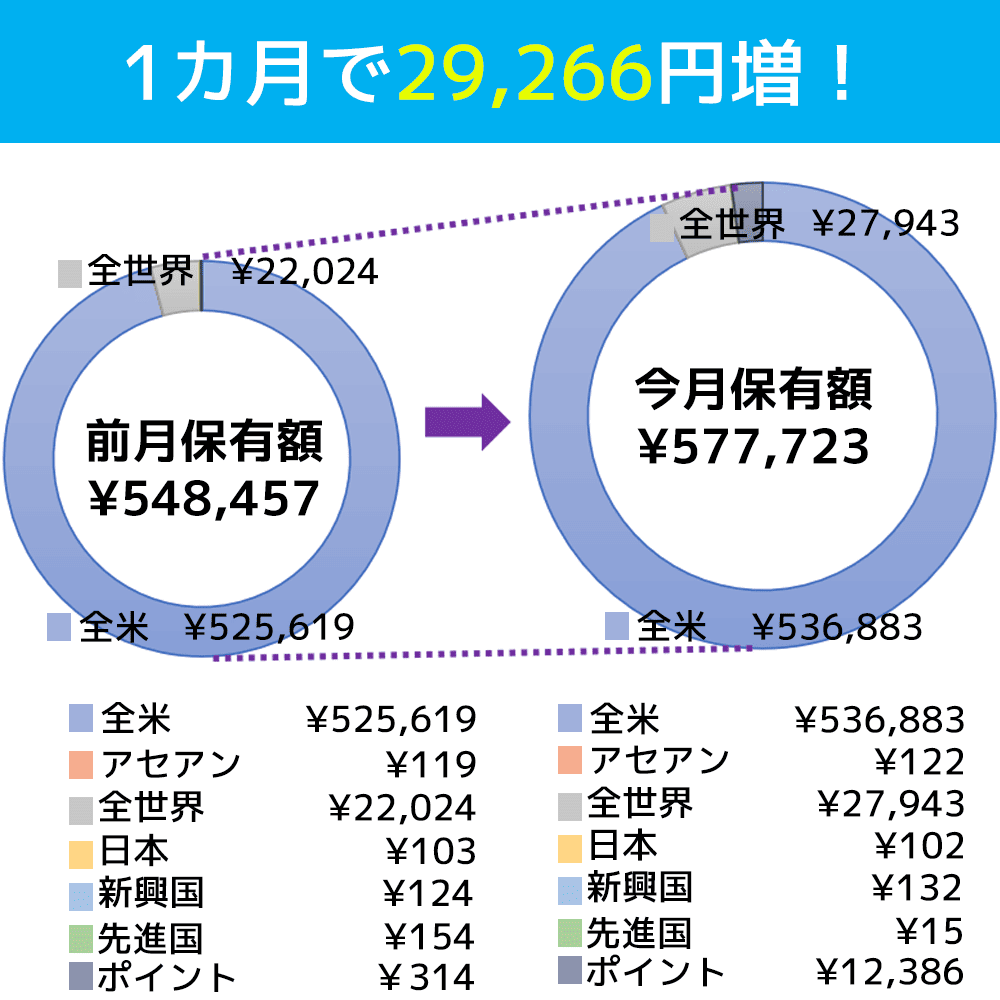

2024年9月の保有額:57万7,723円

先月、先々月はマイナスでしたが、9月でようやく反撃開始です! 保有投資信託の9月の運用損益÷前月末残高の月間騰落率は+2.58%となり、楽天・オールカントリー株式インデックス・ファンドの+1.47%を上回りました。

連載開始からのトータルリターンは+87.75%で、e MAXIS Slim全世界株式(オール・カントリー)の+50.43%を大きくアウトパフォームしています。

米国株はソフトランディング期待から上昇していますが、ドル/円は円高傾向が続き、為替ヘッジをかけていないと、資産を削られる展開が続いています。日本株は相変わらずボラティリティが高い展開が続いており、投資信託は買付日によって成績が大きく変動します。

米国大統領選挙の年は10月が軟調な傾向であることが通例なので、来月半ばまでは注意が必要です。ただし、選挙日の前が底となり、年末にかけて上昇するパターンが多いので、私としては「下落したら押し目買いの好機」という認識です。

なお、FRB(米連邦準備制度理事会)の最初の利下げから1年後のS&P500種指数は、過去10回中8回上昇しました。平均+8.0%/中央値+11.4%と堅調です。

景気後退時期に利下げからする場合、株価は軟調ですが、今回のような予防的利下げは、プラスと考えられます。

2024年9月時点の、エリア別ポートフォリオを解説!

9月は世界株投信を中心として購入し、少し米国株投信も買いました。10月は軟調な季節特性があるので、下落を警戒しています。ただし、11~12月は堅調という想定です。

足元では米国の30年住宅ローン金利が急低下しており、過去、この現象が発生した場合、S&P500は高パフォーマンスになる傾向があります。

また、米国市場でIPO(新規株式公開)僅少の年が2年以上続くと、その後、株価は上昇傾向になるコトが多いです。さらに、米国MMF(比較的安全性が高い、公社債などを中心とした投資信託)がピークアウトすると、その後S&P500は上昇する傾向であり、金利低下に伴ってMMFから他の資産へのシフトが期待できます。

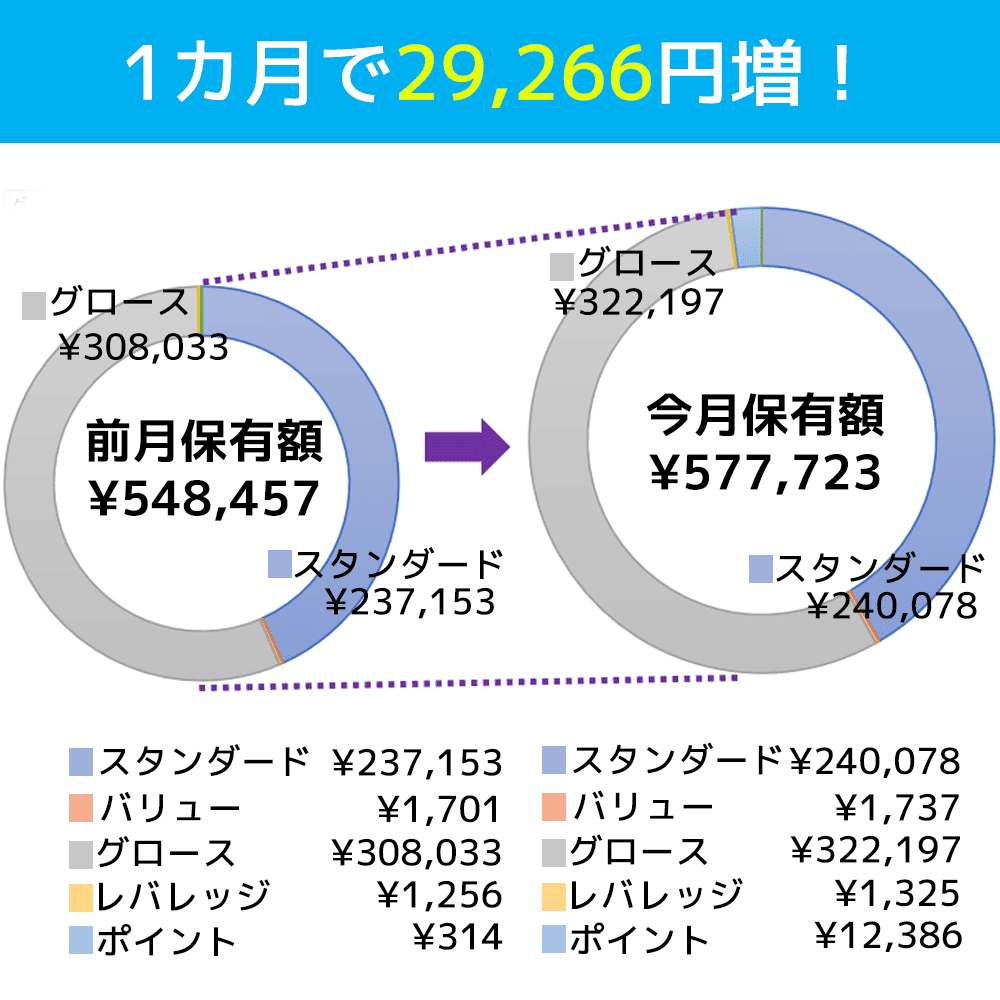

2024年9月時点の、タイプ別ポートフォリオを解説!

9月は引き続き、*半導体のビッグサイクルから最後のラリーがあると想定している、半導体関連の世界株投信を主に購入しました。

無難に行くならS&P500連動の投信がおすすめです。S&P500が1~9月の8カ月間でプラスだと、10~12月も堅調な傾向となっています。1950年以降のデータでは、第4四半期は平均+6.6%となり、全平均+4.3%と比較して高パフォーマンスです。

また、9月は、ダウ工業株30種平均(NYダウ)が最高値を更新するなど、ニューヨーク証券取引所の90%の株式が上昇し、かつ取引量が増加しました。過去この現象が発生した場合、S&P500は1年後28回中25回上昇し、平均+14.3%と好調でした。

*半導体のビッグサイクル…半導体セクターには、好況と不況が4年程度の周期で入れ替わる「シリコンサイクル」という景気循環があり、2024年は半導体市場が非常に活気づいている

2024年9月の保有投資信託~騰落率ベスト10

2024年9月1~30日までに、新たに購入した投資信託のうち、*騰落率ランキングをご紹介します。NISA(ニーサ:少額投資非課税制度)成長投資枠で購入できるもの、NISAつみたて投資枠で購入できるもの、[iDeCo(イデコ:個人型確定拠出年金)]で購入できるものに、それぞれマークを付けています。ご参考ください!

*騰落率:投資信託が、一定期間内にどれだけ値上がり・値下がりしたかを知るために、価格の変化率を計算したもの。

1位:楽天・新興国株式インデックス・ファンド(楽天・VWO)[NISA成長投資枠]

騰落率:6.89%

どんなファンド?:新興国株のインデックス投信で、組み入れ上位銘柄は、半導体大手のTSMC、テンセント、中国のIT企業であるアリババ、リライアンス・インダストリーズ(石油化学を主体としたインド最大のコングロマリット)、HDFC Bank(インドの大手銀行)、PDDホールディングス(多国籍商業グループ)、インフォシス(インドのITコンサルティング企業)、メイトゥアン(中国籍の大手IT&生活関連サービス企業)、鴻海精密工業(ホンハイ:シャープを買収した中国のIT企業)、China Construction Bank(中国建設銀行:中国の4大銀行の一つ)です。

まつのすけコメント:*FTSEエマージング・マーケッツ・オールキャップ(含む中国A株)・インデックス(円換算ベース)に連動する投信で、為替ヘッジはありません。円安はプラス、円高はマイナスとなります。9月は中国株の猛烈な反発が、高いリターンに寄与しました。

*FTSEエマージング・マーケッツ・オールキャップ…新興国株式の大型株、中型株、小型株全体のパフォーマンスを表す時価総額加重平均指数

2位:iFreeレバレッジ FANG+

騰落率:6.72%

どんなファンド?:米国株のレバレッジ投信で、組み入れ銘柄は、アップル、マイクロソフト、エヌビディア、Amazon.com、ブロードコム(半導体大手)、メタ・プラットフォームズ(Facebook・Instagramなど)、アルファベット(Google・YouTubeなど)、ネットフリックス、クラウドストライク・ホールディングス(米国のサイバーセキュリティ企業)、サービスナウ(企業向けエンタープライズクラウドプラットフォームを提供する米国のIT大手)です。

まつのすけコメント:日々の値動きがNYSE FANG+指数(米ドルベース)の2倍となることを目指す投信で、為替ヘッジがあります。10銘柄に集中投資するのが特徴で、9月の定期リバランスでは、テスラとスノーフレイクが除外され、クラウドストライクHDとサービスナウが新規採用されました。

3位:たわらノーロード フォーカス AI[NISA成長投資枠]

騰落率:6.28%

どんなファンド?:世界株のインデックス投信で、組み入れ上位銘柄は、メルカド・リブレ(中南米地域では最大級の人気ECサイトを持つ、米国で法人化した、アルゼンチン本社のEコマース企業)、ワークデイ(米国の財務管理・人財管理系ソフトウエアベンダー)、富士通、IBM、サービスナウ、アクセンチュア、SAP SE(ドイツ本社の欧州最大のソフトウエア会社)、メタ・プラットフォームズ、コンステレーション・ソフトウエア(カナダ本社のソフトウエア企業)、アリババです。

まつのすけコメント:*Solactive Global Artificial Intelligence Index(円換算ベース、配当込み、為替ヘッジなし)に連動する投信です。9月は幅広いハイテク関連株が堅調で、独自性のある銘柄ウエートがプラス寄与しました。

*Solactive Global Artificial Intelligence Index:AI関連企業の株価を平均化した指数

4位:楽天レバレッジNASDAQ-100(レバナス)

騰落率:5.79%

どんなファンド?:米国株のレバレッジ投信で、組み入れ上位銘柄は、アップル、マイクロソフト、エヌビディア、Amazon.com、ブロードコム、メタ・プラットフォームズ、テスラ、アルファベット、コストコホールセールです。

まつのすけコメント:日々の値動きがNASDAQ-100指数(米ドルベース)の2倍となることを目指す投信で、為替ヘッジがあります。7~8月は米国ハイテク銘柄が軟調となっていましたが、9月は反発しました。11~12月の年末ラリーに期待が高まります。

5位:イノベーション・インデックス・AI[NISAつみたて投資枠][NISA成長投資枠]

騰落率:5.72%

どんなファンド?:世界株のインデックス投信で、組み入れ上位銘柄は、メタ・プラットフォームズ、マイクロソフト、アルファベット、エヌビディア、エクイニクス(米国本社、データセンターの保有・リースおよび関連サービスを行う多国籍企業)、デジタル・リアルティ・トラスト(米国本社、データセンターの保有・リースなどを行うREIT(リート:不動産投資信託)・管理会社)、オラクル、マーベル・テクノロジー(米国の半導体大手)、AMD、スノーフレイク(AIを積極活用したIT大手)です。

まつのすけコメント:*STOXXグローバルAIインデックス(ネット・リターン、円換算ベース)に連動する投信で、為替ヘッジはありません。メガテックの中で好調なメタ・プラットフォームズの組み入れ比率が高く、主要指数より堅調な成果となりました。

*STOXXグローバルAIインデックス:ドイツ取引所の子会社が算出しており、AIを支える基礎技術、AIの応用・活用など、AIの発展による恩恵を享受できる企業を投資対象とする株価指数

6位以下はこちら

6位:米国大型テクノロジー株式 ファンド(マグニフィセント・セブン)[NISA成長投資枠]

7位:米国インフラ・ビルダー株式ファンド(為替ヘッジなし)

8位:Tracers S&P500ゴールドプラス

9位:Tracers グローバル2倍株(地球コンプリート)

10位:iFreeレバレッジS&P500

まつのすけ、今月の注目銘柄!

楽天・高配当株式・米国ファンド(四半期決算型)[NISA成長投資枠]

どんなファンド?:「ダウ・ジョーンズUSディビデンド100インデックス」(米国の高配当100銘柄で構成される米国株価指数)に連動する投資成果を目指す投信です。原則として為替ヘッジはありません。購入手数料は無料で、信託報酬は年0.132%(税込)、実質的に負担する運用管理費用の概算は年0.192%です。

まつのすけコメント:ダウ・ジョーンズUSディビデンド100インデックスは、米国の配当利回りの高い100銘柄で構成されている株価指数です。幅広い業種の高配当米国株に分散投資できます。

2024年8月末現在の構成上位10銘柄は、ロッキード・マーチン(セキュリティ・航空宇宙)、アッヴィ(バイオ医薬品)、ブラックロック(資産運用)、コカ・コーラ、ホームデポ(ホームセンター)、シスコシステムズ(ネット向け機器)、アムジェン(バイオテクノロジー)、テキサス・インスツルメンツ(半導体)、ブリストル・マイヤーズ スクイブ(バイオ医薬品)、ベライゾン・コミュニケーションズ(情報通信)です。

まつのすけ、今月のがっかり

9月は中国株が強烈にリバウンドしましたが、わずかに持っている新興国投信の一部に組み入れられているだけで、ほとんど中国株の上昇に乗れなかったのが残念です。

ただし、日本のバブル崩壊後の事例を考慮すると、リバウンドは短命に終わって再下落するリスクもあると考えます。無難なのは米国株、世界全体の投信だと想定しています。

S&P500の株価が史上最高値から2%までのゾーンで、FRBが利下げすると、過去20回中20回上昇しました。1年後は平均+13.9%と堅調です。

また、S&P500がマイナス3%となった週の翌週に+3%となりました。1960年以降は1年後1回を除き全てプラスリターンで、平均+16.2%となっています。

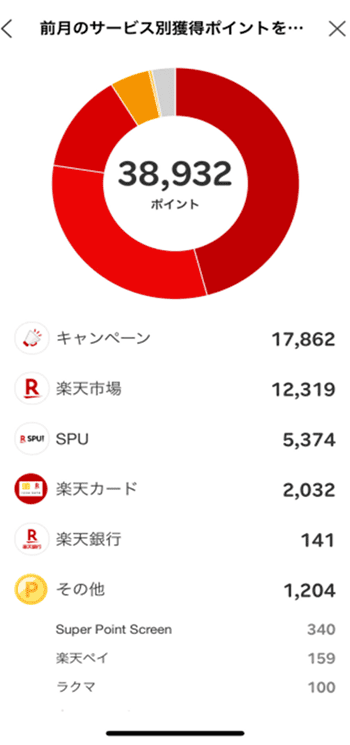

9月のポイ活実績:3万8,932ポイント

9月はキャンペーンを中心に、楽天市場でのお買い物でポイントをゲット。その他、楽天銀行、楽天スーパーポイントスクリーンなどのコツコツ系でポイントを「ちりつもゲット」しています。

しまむらの公式オンラインストアで楽天ペイが使えるようになり、より一層便利になりました。

また、楽天ポイントカードは2024年10月中に、10周年を記念したキャンペーンを開催しています。ポイントを大量ゲットできるチャンスなので要チェックです!

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。