2024年からのNISA(ニーサ:少額投資非課税制度)ではつみたて投資枠と成長投資枠という二つの枠を同時に使っていくことが可能になりました。使い勝手が向上したともいえますが、どのように使い分けていくべきか、迷ってしまう人もいるのではないでしょうか。

今回は、NISAのつみたて投資枠および成長投資枠の基本と、それぞれの使い分け、そしてライフイベント別に資金を区別していく方法についてご説明します。

NISAのつみたて投資枠と成長投資枠

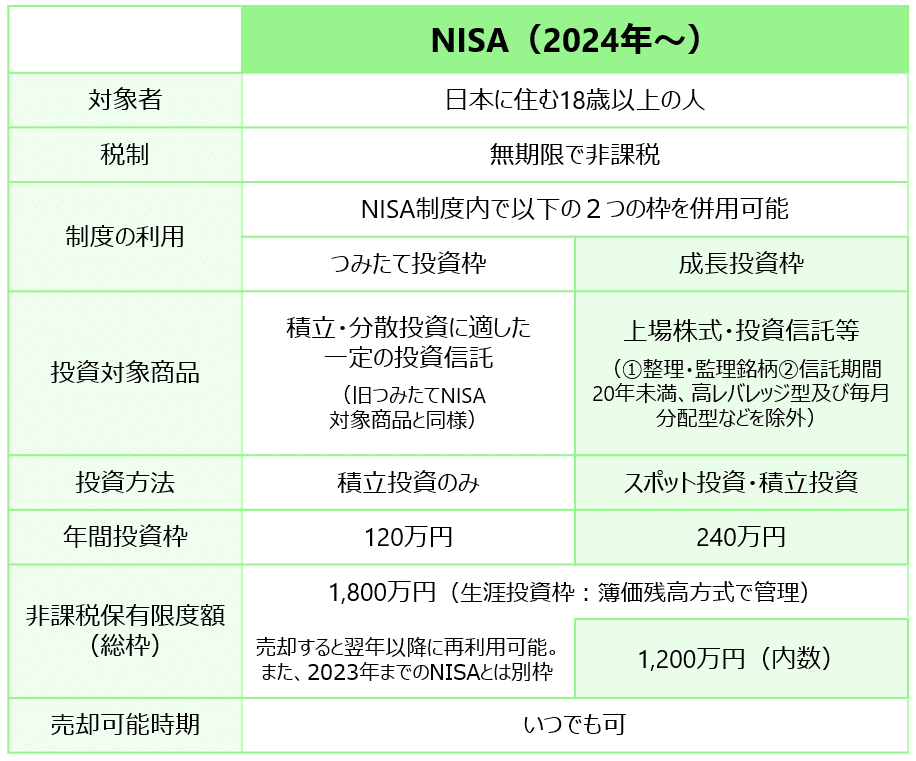

2024年からの新しいNISA制度の概要は次のようになっています。

NISAの概要

2023年までの旧制度(つみたてNISA/一般NISA)との大きな違いの一つは、つみたて投資枠、成長投資枠という二つの枠を同時に利用していけることです。

つみたて投資枠の対象商品は、積立・分散投資に適した一定の投資信託で、現在300本(2024年9月17日時点)あります。一方、成長投資枠では上場株式や投資信託などと、幅広い銘柄が対象となっており、投資信託およびREIT(リート:不動産投資信託)で約2,300本が対象となっています。

投資方法は、つみたて投資枠では積立投資のみですが、成長投資枠では積立投資に加えて通常の買い付け(スポット投資などとも呼ばれ、30万円など、買いたい時にその都度指定した金額を購入する方法)も可能です。

それぞれの年間投資枠は、つみたて投資枠が120万円、成長投資枠が240万円ですから、両枠を併用すると最大で360万円(月額に換算すると30万円)まで投資することが可能です。もちろん必ずしも最大まで使う必要はありませんので、各ご家庭の家計状況に応じて、月々1万円、5万円などそれぞれのペースで使っていけばよいでしょう。

非課税保有限度額は1,800万円だが、成長投資枠には上限あり

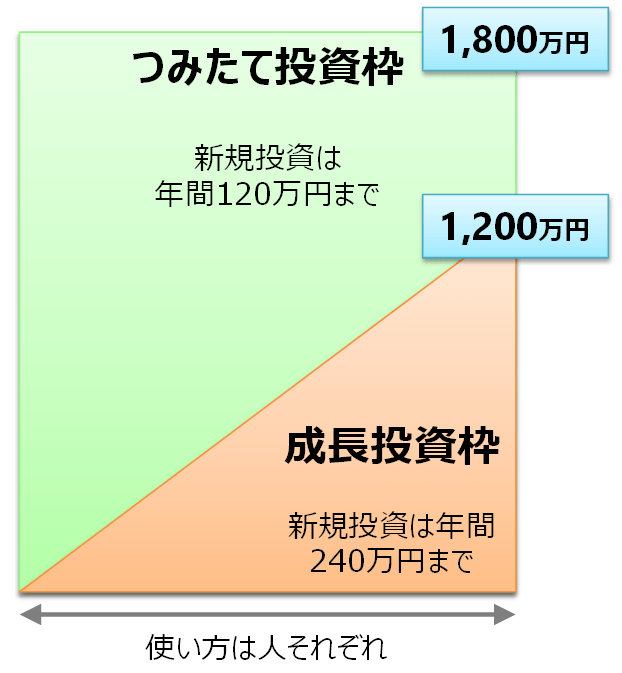

年間投資枠に加えて、一人当たりの非課税保有限度額、つまり累計での投資上限額が定められており、1,800万円となっています。つみたて投資枠だけで1,800万円を使い切ることは可能なのですが、成長投資枠には1,200万円の上限があるため、実際の使い方としては次のグラフのようになります。

つみたて投資枠と成長投資枠の使い方

成長投資枠を最大限使う場合は上限が1,200万円ですから、1,800万円を最大限使いたい場合は残り600万円はつみたて投資枠で使うことになります。一方、つみたて投資枠だけを使っていく場合には最大1,800万円まで使えますから、成長投資枠を一切使うことなく、最大1,800万円まで使っていくことも可能です。

20~40代の方など、これから長期的に積立投資をしていきたい方であれば、つみたて投資枠で投資したい商品があるなら、年間120万円までのつみたて投資枠でも十分かもしれません。一方、退職金を受け取ったなど、手元にまとまったお金があるといった方の場合は、年間240万円まで投資可能な成長投資枠も併用しながら早めに資金を投下してしまうことも選択肢になります。

長期的な資産形成なら、つみたて投資枠対象商品に積立投資がおすすめ

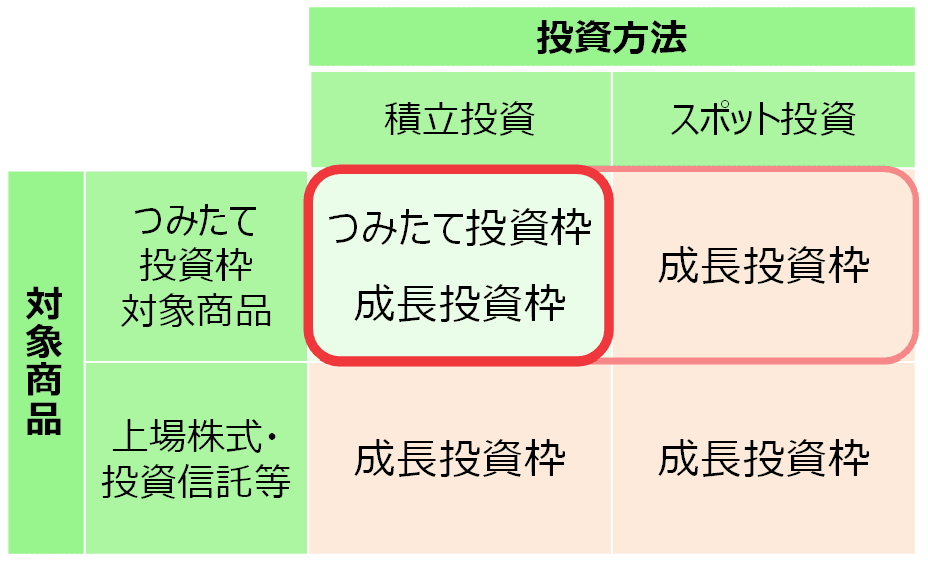

対象商品と買い付け方法という二つの観点からつみたて投資枠と成長投資枠を整理すると、次の表のようになります。

投資方法と対象商品による、つみたて投資枠と成長投資枠の位置づけ

よくある勘違いの一つが「成長投資枠では上場株式やアクティブファンドなどが対象商品になっていて、つみたて投資枠対象商品はつみたて投資枠のみで購入できる」というものです。実際には、一定の条件のもと、長期資産形成に適している商品とされるつみたて投資枠対象商品は成長投資枠でも投資可能となっています。

また成長投資枠は、上場株式などをスポット投資するイメージをお持ちの方もいらっしゃいますが、つみたて投資枠対象商品を積立投資していくことも可能です。

上場株式は日本株式だけでも4,000銘柄近くありますが、基本的に外国株式も成長投資枠の対象です。また、先ほども触れましたが、成長投資枠で購入可能な投資信託やREITは2,300銘柄近くありますが、こういった中から資産形成に最適な商品を選んでいくことは至難の業ではないでしょうか。

長期的な資産形成を目的としてNISAを活用していくのであれば、つみたて投資枠対象商品の中から世界の幅広い株式に投資できる低コストのインデックスファンドを1本選び、積立投資していくのがおすすめです。

ライフイベントに応じたつみたて投資枠と成長投資枠、および複数商品の使い分け

長期的な資産形成が目的であれば、つみたて投資枠であろうと、成長投資枠であろうと、ご自身の積立予算に応じて、つみたて投資枠対象商品の積立投資をしていくのがよいと考えていますが、あえてこれら二つの枠を使い分けるという考え方もあります。

それはライフイベント別に分けるというものです。例えば、投資する商品は同じだとしても、つみたて投資枠での積み立ては老後資金、成長投資枠での積み立ては子どもの教育費といった形で使い分けるものです。夫婦であれば合計四つの枠が利用可能です。ライフイベントに応じて積立金額を設定して、別々の枠を利用していくことで、お金を区別して管理することが可能といえます。

ただ、これは枠を区別しなくても、商品を別々のものにすることでも対応可能です。例えば、MSCI ACWI(オール・カントリー・ワールド・インデックス)という全世界株式インデックスに連動するインデックスファンドは複数存在しています。

信託報酬などの手数料は多少異なるかもしれませんが、同じインデックスをベンチマークとするインデックスファンドであれば、長期的なパフォーマンスにそれほど大きな差は生まれないと考えられます。商品Aは老後資金、商品Bは長男の教育費、商品Cは次男の教育費、商品Dはマイカーの買い替え資金…といった具合で区別して管理することもできます。

今年から始まったNISAは、恒久化され、無期限で非課税となる制度です。ご自身の状況に応じて、つみたて投資枠や成長投資枠を上手に使いながらぜひ活用していただければと思います。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。