※このレポートは、YouTube動画で視聴いただくこともできます。

著者の土信田 雅之が解説しています。以下のリンクよりご視聴ください。

「【テクニカル分析】今週の株式市場 一進一退ムードの中、株価下落時の見極めがカギ~注目は「あの米国企業」の決算~<チャートで振り返る先週の株式市場と今週の見通し>」

日経平均は「レンジ相場」抜けを想定するタイミング?

先週末11月15日(金)の日経平均株価は3万8,642円で取引を終えました。

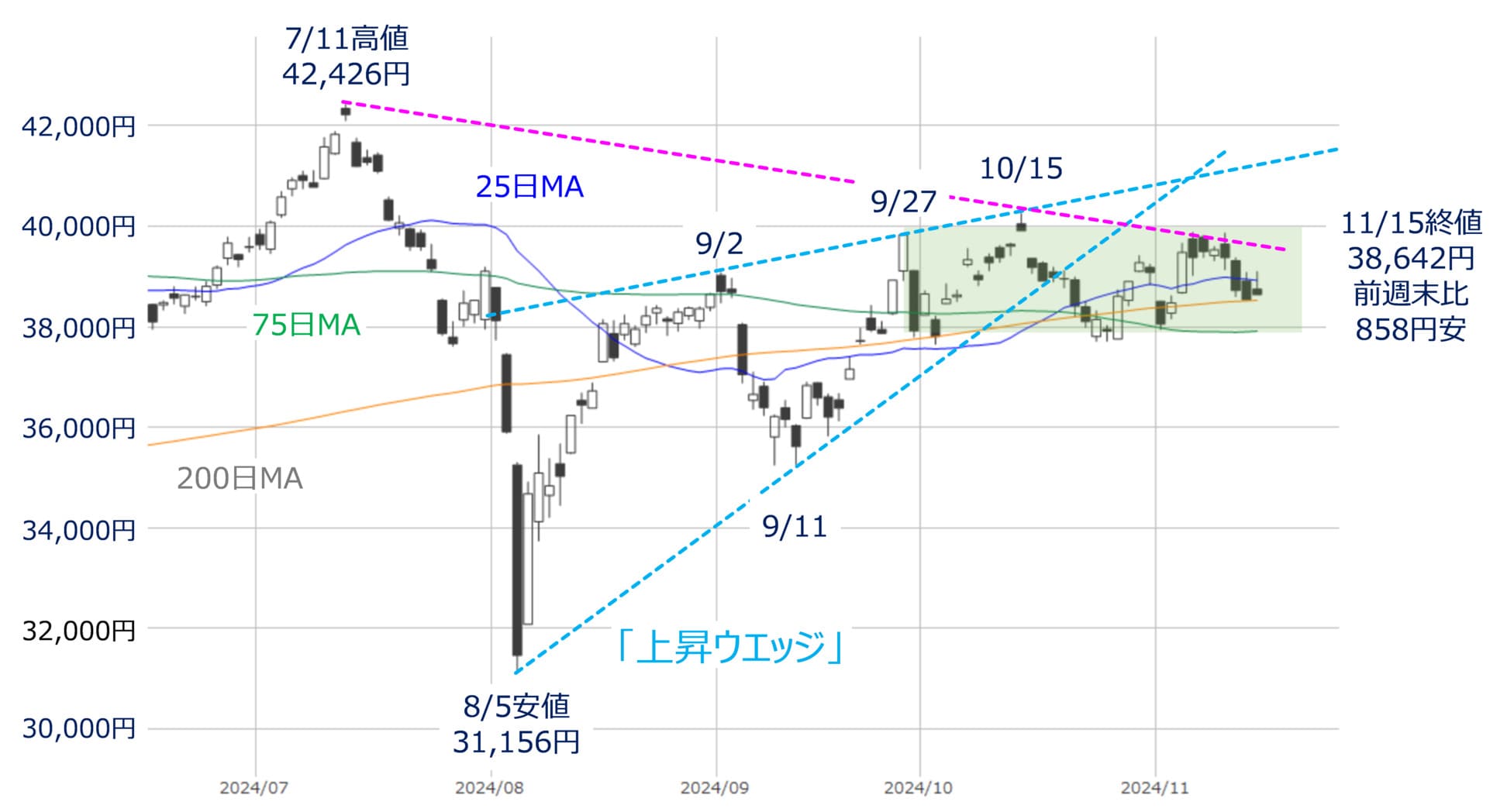

図1 日経平均(日足)の動き(2024年11月15日時点)

前週末終値(3万9,500円)からは858円安、週間ベースでは3週ぶりに下落に転じていますが、上の図1や、これまでのレポートでも述べてきたように、「3万8,000円から4万円のレンジ相場」という状況に変わりはありませんでした。

ただし、この日の取引終了後にオープンした、日経225先物取引のナイトセッションでは、大取(大阪取引所)で3万7,780円、シカゴCMEで3万7,775円といった具合に、レンジ相場の下限とされる3万8,000円台を下回るところまで下落する場面がありました(下の図2)。

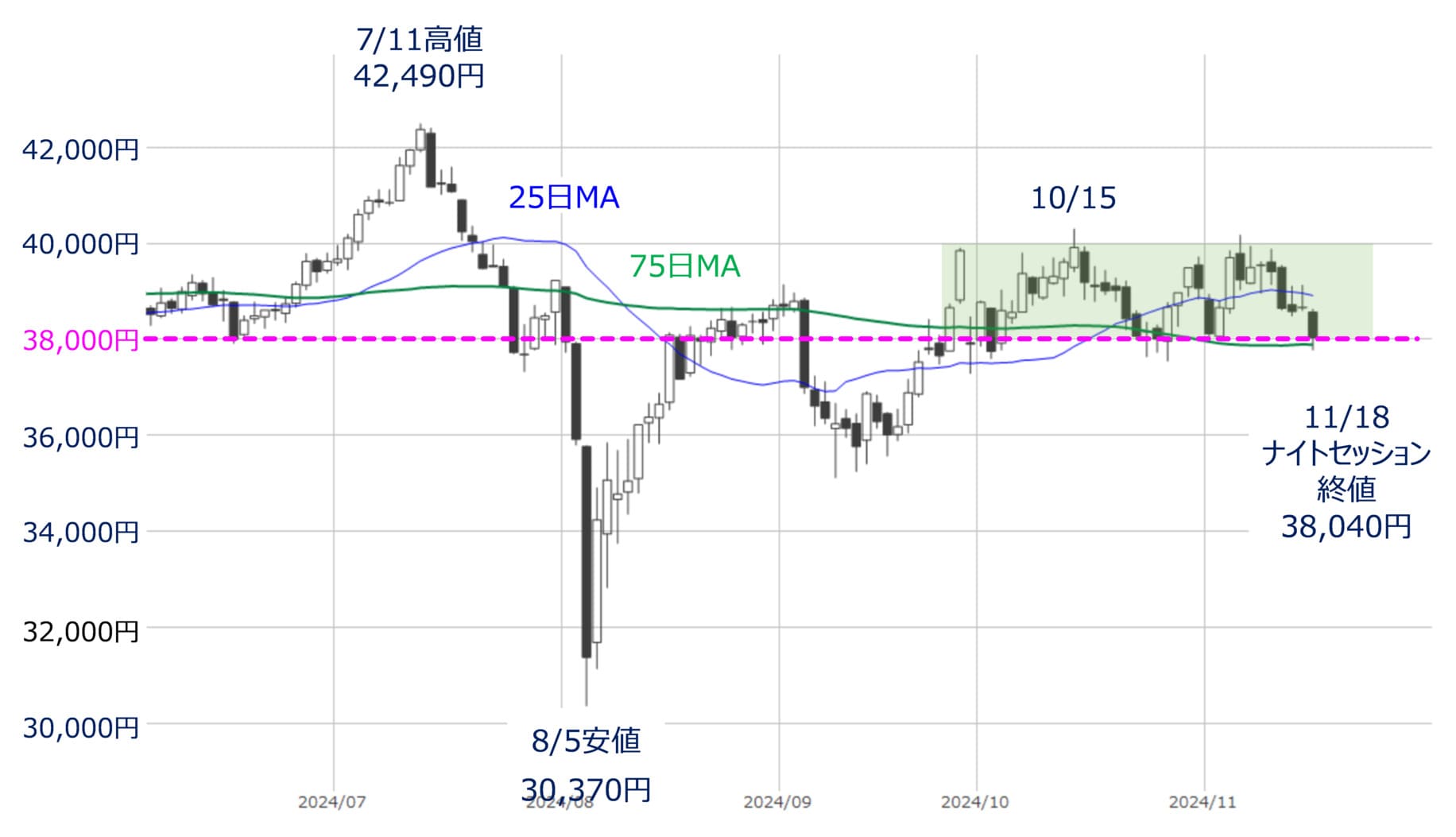

図2 日経225先物(中心限月)日足の動き(2024年11月18日ナイトセッション終了時)

そのため、今週は約1カ月半にわたって続いたレンジ相場から「下抜け」した場合のシナリオを想定しておく必要が出てきたと言えます。

また、想定通りにレンジを下抜ける展開となった場合、果たして、株価の下落が「調整」にとどまるのか、それとも「下落トレンド」入りしてしまうのかが気になるところです。

そこで、今回は今週の株価が下落した際のテクニカル分析的な見極めポイントと、今週の株価材料などについて考えて行きたいと思います。

日経平均が下落した場合、52週移動平均線が焦点

まずはテクニカル分析的に見た日経平均のトレンドについてです。

図3 日経平均(週足)とエリオット波動(2024年11月15日時点)

上の図3は前回のレポートでも紹介しましたが、日経平均の週足チャートに「エリオット波動」を重ね合わせたものです。エリオット波動は、株価の動きを「波」として捉えることで、相場のトレンドやリズムを探るための参考材料として使われます。

あらためて、上の図3を見ると、現在は「B波」の途中に位置していますが、今後の日経平均が下落していくのであれば、トレンドがB波から「C波」へと移行していくことになります。もちろん、まだしばらくB波が続き、もう一度高値をトライする展開も考えられますが、その場合でも次の相場のリズムはC波へと向かっていきます。

そのため、どちらの展開になったとしても、いずれはチャート上にもあるように、いわゆる「トリプル・トップ(3番天井)」を形成していくことになります。

図4 日経平均(週足)の動き(2024年11月15日時点)

一般的に、トリプル・トップは3回高値をとりに行く過程で株価がいったん下落した押し目どうしを結んだ「ネックライン」を下回ることで完成します。

ここで問題になってくるのが、上の図4を見ても分かるように、8月9週の株価下落が大きかったことです。つまり、セオリー通りならば、(1)と(2)がネックラインの候補になるわけですが、足元の株価位置からかなり下落しないと完成しません。

となると、「トリプル・トップの完成を待って天井を確認する」というのは現実的ではなく、もっと早い段階でトレンドの転換を把握するために、ネックラインの代替となる「節目」が意識されることになります。

そのひとつが、冒頭でも述べた3万8,000円の株価水準であり、そして、これから重要になってくると思われるのが52週移動平均線になります。ちなみに、先週末15日(金)時点の52週移動平均線の値は3万7,675円です。

今週の日経平均が下落し、3万8,000円台を下回ったとしても、52週移動平均線より上をキープ、もしくは下回ってもすぐに回復することができれば、株価下落は「調整」ということになり、ある程度の株価反発も見込めることになります。

反対に、図4のピンク色の線のように、株価が52週移動平均線を下抜け、再び回復することができなければ、チャート上における52週移動平均線という「節目」の役割が、株価のサポート(支持)からレジスタンス(抵抗)へと変わります。そして、「トレンドの転換」となって、下方向への動きが強まってくることが考えられます。

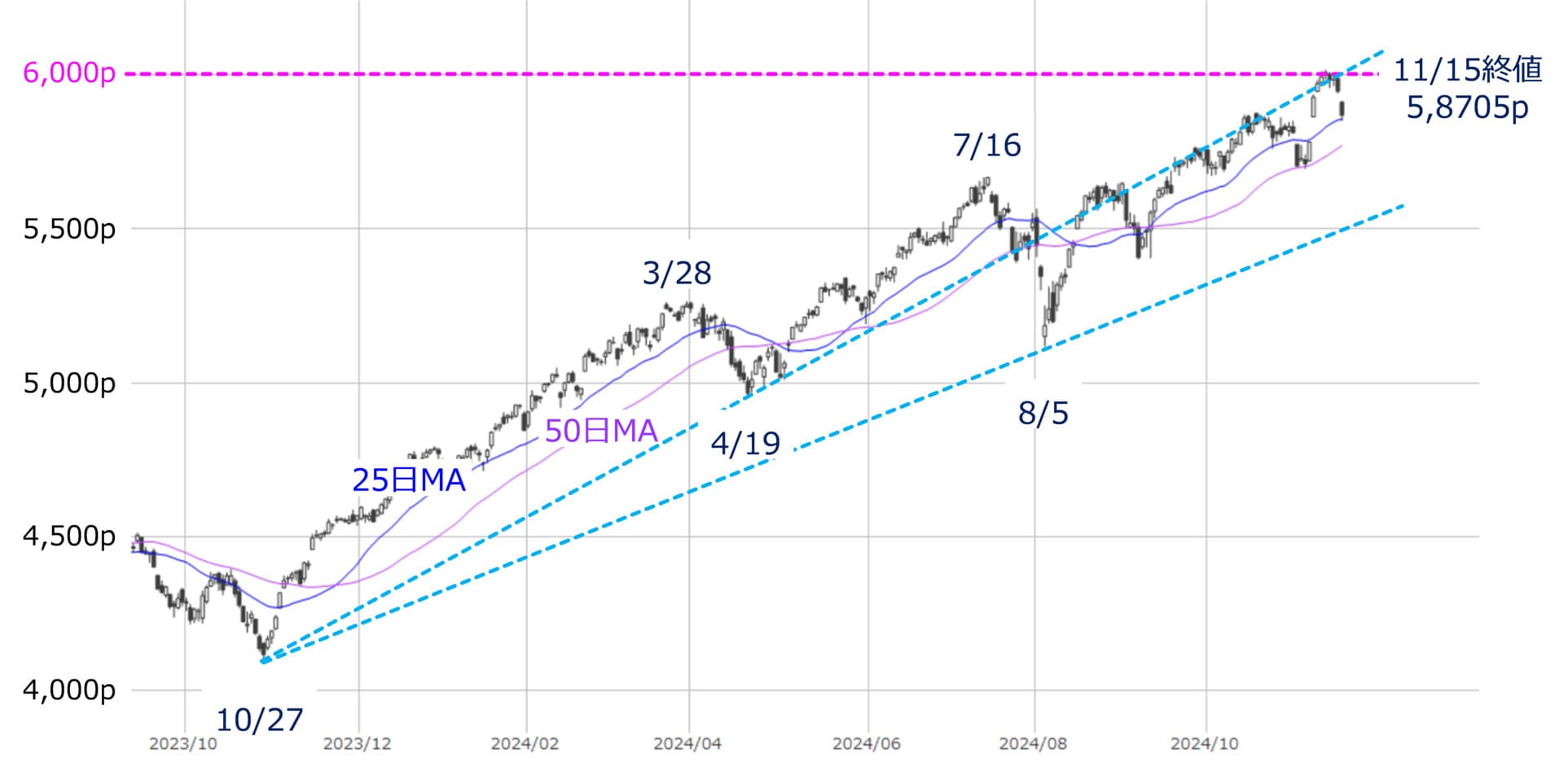

米主要株価指数も「節目」の攻防

続いて、米国株市場の動きについても確認していきます。これまで見てきた通り、日経平均は52週移動平均線が「節目」として意識されますが、先週の米主要株価指数も、ダウ工業株30種平均が4万4,000ドル、S&P500種指数が6,000p、ナスダック総合指数が1万9,000pを挟んだ動きとなっており、株価水準が「節目」として意識されていることが分かります(下の図5から図7)。

図5 米NYダウ(日足)の動き(2024年11月15日時点)

図6 米S&P500(日足)の動き(2024年11月15日時点)

図7 米ナスダック(日足)とMACDの動き(2024年11月15日時点)

今週の注目ポイントは?あの米国企業の決算がカギ

以上のように、テクニカル分析的には日米株式市場の両方で、「節目」を意識しながら、株価が調整含みで推移しそうであることを見てきましたが、最後にイベントなどの材料面についてもチェックしていきたいと思います。

今週は、日米ともに注目の経済指標の発表が少ないほか、いわゆる「トランプトレード」も一服しつつあります。そんな中で、相場の方向性に影響を与えそうなものとしてカギを握るのが、米企業決算の動向で、具体的には半導体大手のエヌビディア(NVDA)と、小売り大手のウォルマート(WMT)になります。

図8 米エヌビディア(NVDA)日足の動き(2024年11月15日時点)

エヌビディアは今週20日(水)に決算を発表する予定です。図8を見ても、過去において、決算をきっかけに株価が動意づいていることが確認でき、今回も同様の展開が見込まれます。

さらに、エヌビディアは、NYダウの構成銘柄に採用されてから初めて迎える決算になります。実は最高値の149ドルをつけた11月8日が組み入れ開始日でした。足元の株価も140ドル台を維持しています。

決算を発表する前に株価がすでに高値圏に位置しているため、決算を受けてさらに上値を伸ばしていくには、材料出尽くし感とならないような、期待以上の業績と強気の見通しを出してくる必要があります。

また、テクニカル分析面では、株価とMACDの「逆行現象」が出現し、目先のトレンド転換の兆しがあるほか、足元の株価も25日移動平均線あたりに位置している点には注意しておいた方が良さそうです。

図9 米ウォルマート(WMT)日足の動き(2004年11月15日時点)

そして、エヌビディアと共に注目を集めそうなのがウォルマートです。19日(火)に決算を発表するウォルマートは米小売業でも「勝ち組」とされ、上の図9のチャートを見ても分かるように、同社株は上場基調が続いていることが分かります。

また、過去3回の決算では、発表前に株価が調整し、決算後に上昇基調を描くリズムとなっていますが、ウォルマート株は先週13日(水)に最高値を更新しているだけに、決算後の反応が注目されます。逆行現象が出現している点もエヌビディアと共通しています。

なお、今週はウォルマートだけでなく、同じ小売業のロウズ・カンパニーズ(LOW)やダラー・ツリー(DLTR)、ターゲット(TGT)、ロス・ストアーズ(ROST)も決算を発表します。

ここではチャートを紹介しませんが、ロウズ・カンパニーズはウォルマートと同じように上昇基調を描いている一方、ダラー・ツリーとターゲットの株価推移は低迷するなど二極化しています。来週末29日(金)は「ブラック・フライデー」で、クリスマス商戦が本格化するタイミングでもあり、消費関連株に動きが出てくるかもしれません。

ここ1カ月半の日経平均は、衆議院総選挙や米大統領選、FOMC(米連邦公開市場委員会)、そして日本銀行会合など、株価を大きく動かしそうなビッグイベントが相次ぎながらも、結局は3万8,000円から4万円のレンジ相場が続いていました。

一方、今週は比較的注目材料が少なく、ポイントが明確な週でもあるため、却ってあっさりレンジを脱することも考えられ、意外に(?)重要な週になるかもしれません。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。