※このレポートは、YouTube動画で視聴いただくこともできます。

著者の今中 能夫が解説しています。以下のリンクよりご視聴ください。

「決算レポート:マイクロン・テクノロジー(業績急回復中。HBMの出荷が急増へ)」

「決算レポート:スポティファイ・テクノロジー(音楽ストリーミングサービス世界最大手。プレミアム会員の増加とリストラ効果で営業利益拡大中)」

毎週月曜日午後掲載

本レポートに掲載した銘柄:マイクロン・テクノロジー(MU、NASDAQ)、スポティファイ・テクノロジー(SPOT、NYSE)

マイクロン・テクノロジー

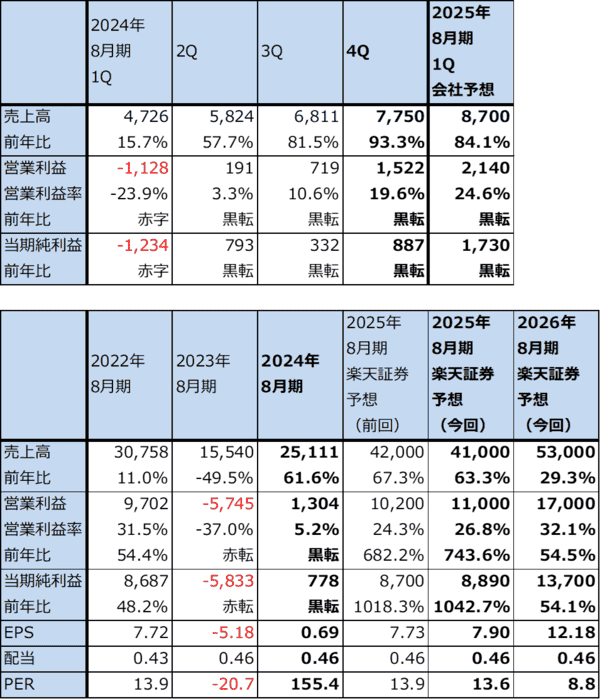

1.2024年8月期4Qは、93.3%増収、営業損益は黒字転換

マイクロン・テクノロジー(以下マイクロン)の2024年8月期4Q(2024年6-8月期、以下前4Q)は、売上高77.50億ドル(前年比93.3%増)、営業利益15.22億ドル(前年同期は14.72億ドルの赤字)となりました。売上総利益率が2023年8月期4Qマイナス10.8%、2024年8月期3Q26.9%から2024年8月期4Q35.3%へ大幅に改善したことが寄与しましたが、これはDRAM、NANDとも価格上昇(販売価格の引き上げ)と製品構成の改善によります。

この結果、2024年8月期通期は、売上高251.11億ドル(前年比61.6%増)、営業利益13.04億ドル(前年同期は57.45億ドルの赤字)となりました。

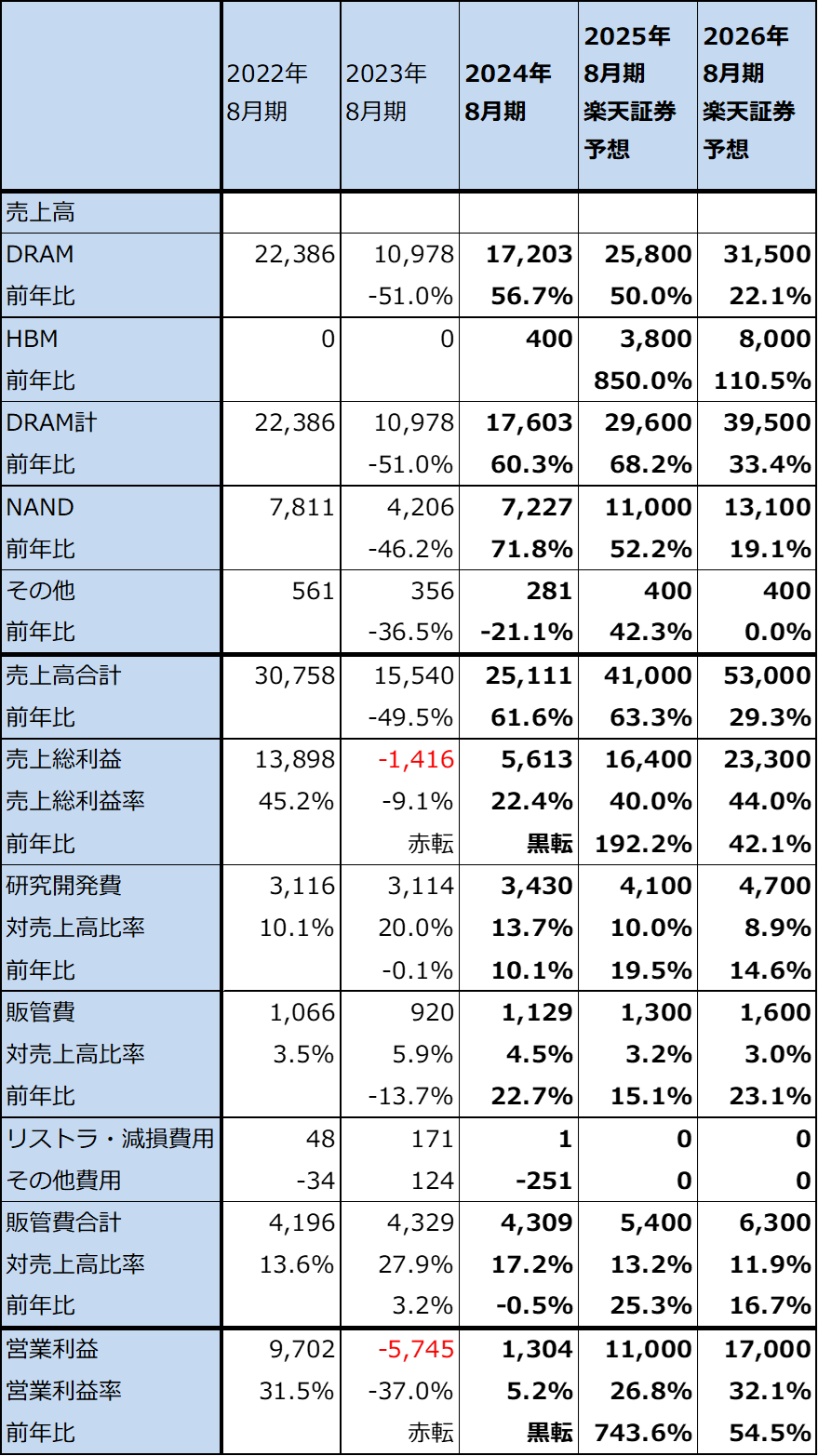

表1 マイクロン・テクノロジーの業績

時価総額 119,110百万ドル(2024年9月27日)

発行済株数 1,125百万株(希薄化後、Diluted)

発行済株数 1,108百万株(希薄化前、Basic)

単位:100万ドル、%

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後(Diluted)発行済株数で計算。ただし、時価総額は完全希薄化前(Basic)で計算。

注3:会社予想は予想レンジの平均値。

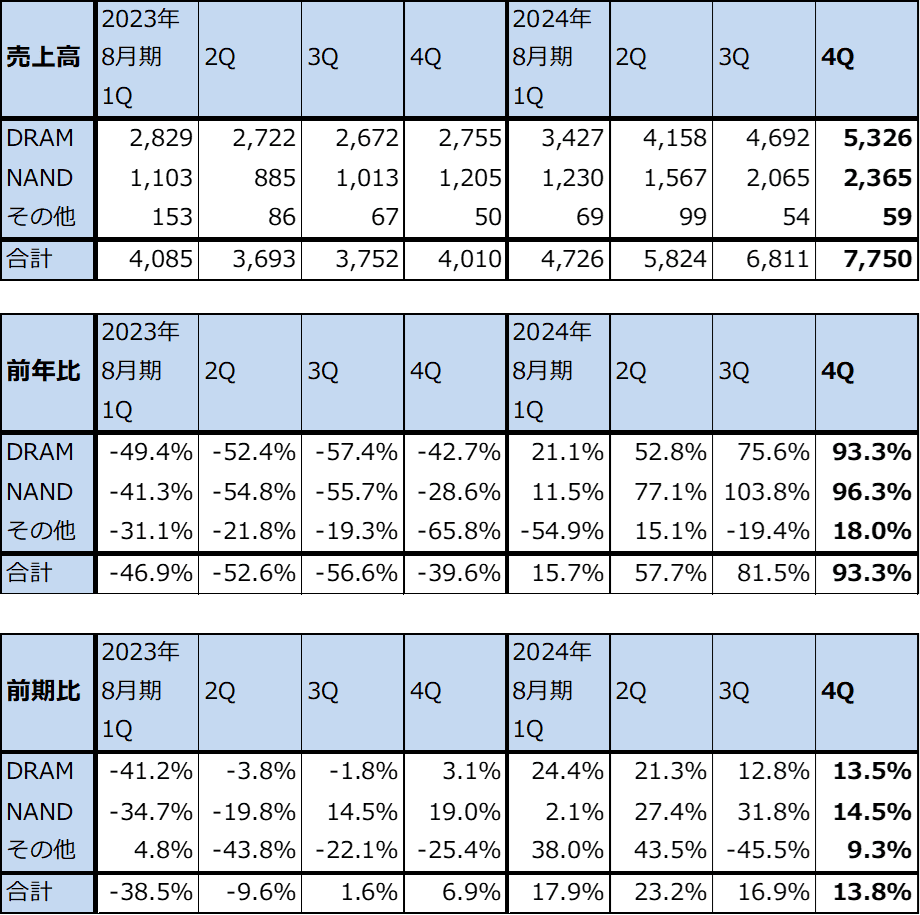

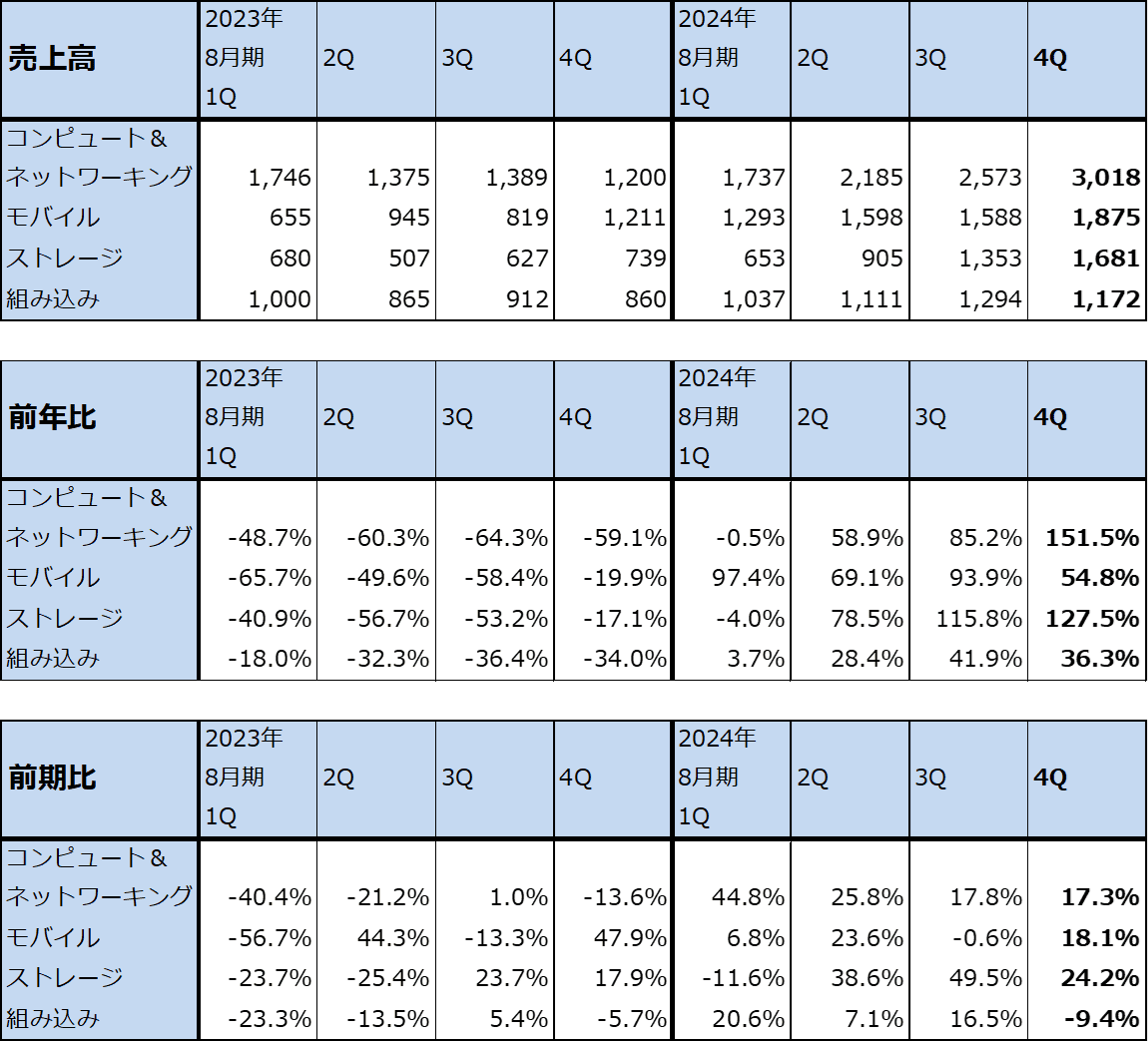

2.テクノロジー別、ビジネスユニット別売上高

前4Qのテクノロジー別売上高を見ると、DRAMが53.26億ドル(前年比93.3%増)、前期比(前四半期比)でも13.5%増と好調でした。DRAMの最新規格「DDR5」の出荷増加、新製品の強気の価格設定(販売価格引き上げ)と、それによる平均単価上昇が寄与しました。DRAM全体ではビット出荷量は前期比横ばいで、ビット単価は10%台半ばの上昇がありました。マイクロンの前3Qから前4Qにかけての営業利益増加の多くはビット単価上昇によるものと思われます。

DDR5の増加には、AIサーバー向けの寄与が含まれています。AI半導体に不可欠のHBM(最新型の「HBM3e」)の出荷は2024年8月期数億ドル(楽天証券推定約4億ドル)で、前4Qの段階では業績への寄与は限られたものですが、2025年8月期、2026年8月期はHBMの業績寄与が拡大すると予想されます。

NANDも23.65億ドル(前年比96.3%増)となり、前期比14.5%増とこれも好調でした。ビット出荷量、ビット単価ともに前期比で一桁台後半の増加でした。ここでもAIサーバー向けの寄与がありました。

ビジネスユニット別売上高を見ると、コンピュート&ネットワーキングが30.18億ドル(前年比2.52倍、前期比17.3%増)となりました。AIサーバー向け、データセンター向けの大容量DRAMとHBMが寄与しました。モバイルは18.75億ドル(前年比54.8%増、前期比18.1%増)となりました。季節的にスマートフォン出荷が増えたことによります。ストレージ向けは16.81億ドル(前年比2.28倍、前期比24.2%増)となりました。これもAIサーバー向け、データセンター向けが増えました。

一方で、組み込みは11.72億ドル(前年比36.3%増、前期比9.4%減)と前期比で減少し、停滞しました。自動車向けが在庫調整中です。会社側は2025年8月期下期に在庫調整から回復すると予想しています。

前4Qに、主要顧客に対して量産可能な「HBM3e」12層36GBユニットの出荷を開始しました。マイクロンではこの「HBM3e」12層36GB版は、競合他社の「HBM3e」 8層24GB版よりも50%容量が多く、消費電力は20%減るとしています。マイクロンでは、2025 年初頭に「HBM3e」12層の生産を増やす計画です。

HBMについて、マイクロンは競合するSKハイニックス、サムスン電子に対して出遅れており、前2Qまではほぼシェアが取れていませんでした。そこでマイクロンは、SKハイニックス、サムスン電子が生産している「HBM2e」(エヌビディアの主力AI半導体「H100」の普及版に搭載)、「HBM3」(「H100」の上級版に搭載)の上位機種である「HBM3e」(エヌビディアのAI半導体「H200」(「H100」の拡張版)、次世代機「Blackwell」に搭載される)に集中することとし、「HBM3e」の生産出荷を前3Qから始めました。前3QのHBM売上高は1億ドル以上、2024年8月期は会社側では数億ドル(楽天証券推定約4億ドル)としており、拡大中です。会社側はHBM売上高と採算についての詳細を開示していませんが、今後のHBMの急拡大はDRAM事業と全社業績に大きく貢献すると予想されます。

表2 マイクロン・テクノロジー:テクノロジー別売上高

出所:会社資料より楽天証券作成

表3 マイクロン・テクノロジー:ビジネスユニット別売上高

出所:会社資料より楽天証券作成

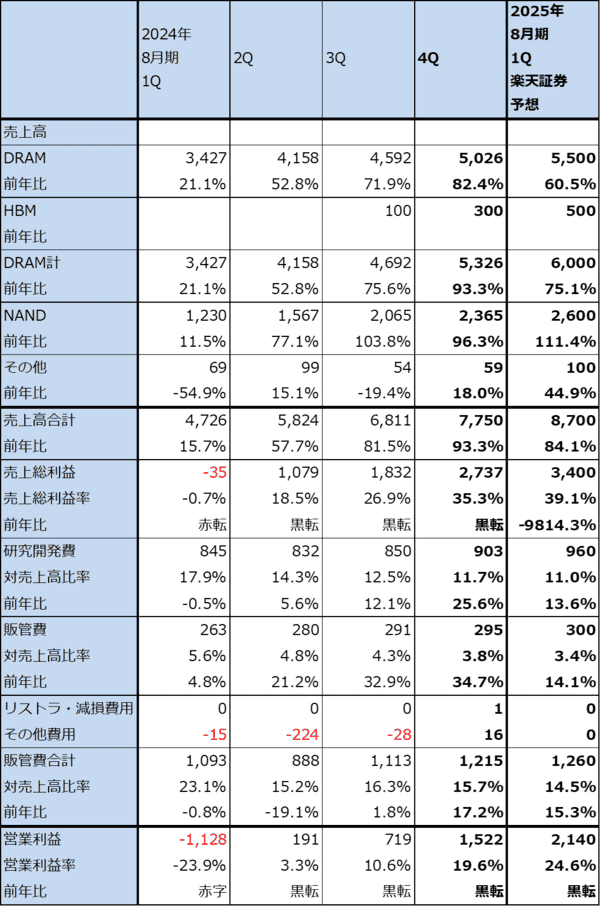

3.2025年8月期1Q、2025年8月期通期も大幅増収増益へ

2025年8月期1Qの会社側ガイダンスは、売上高87億ドル±2億ドル、売上総利益率38.5%±1.0%、営業費用12.11億ドル±1,500万ドル、完全希薄化EPS(1株当たり利益)1.54ドル±0.08ドルです。ここからレンジ平均値を計算すると、売上高87億ドル(前年比84.1%増)、営業利益21.40億ドル(前年同期は11.28億ドルの赤字)となります。

また、楽天証券では、2025年8月期を売上高410億ドル(前年比63.3%増)、営業利益110億ドル(同8.44倍)、2026年8月期を売上高530億ドル(同29.5%増)、営業利益170億ドル(同54.5%増)と予想します。

今期、来期のポイントは、次の3点です。

1.DDR5の出荷数量増加と、DDR5の中でも先端品と低電力タイプの構成比の上昇(いずれも単価が高い)による売上高増加と売上総利益率の上昇が予想されること。

2.HBM売上高は、会社側によれば、2024年8月期数億ドル(楽天証券推定約4億ドル)、2025年8月期はDRAMシェアと同等のHBMシェアを獲得することを目指していますが、HBMの需給が逼迫している業界環境(2025年分までのHBMは出荷先と価格がすでに決まっている)と設備投資を増加させる会社側の計画から見て、この目標は達成可能と思われます。

会社側の予想ではHBMのTAM(Total Available Market。獲得可能な最大市場規模)は、2023年暦年約40億ドルから2025年暦年250億ドル以上に拡大する見込みです。前回の決算電話会議では、会社側は前3QのHBM売上高を1億ドル以上としたので、2024年8月期は楽天証券推定で約4億ドル。今年1-6月のマイクロンのDRAM市場シェアは約20%なので、2025年暦年のHBM市場が最大規模になると想定すると、暦年でマイクロンのHBM売上高は約50億ドルになると思われます。マイクロンは8月決算なので暦年を2025年8月期に補正して、2025年8月期のHBM売上高を38億ドルと予想します。また2026年8月期は80億ドルと予想します。2026年にはエヌビディアの新型AI半導体「Rubin」が出荷開始となる計画ですが、これには「HBM4」が搭載される予定であり、マイクロンも2026年に「HBM4」を出荷開始する計画です。

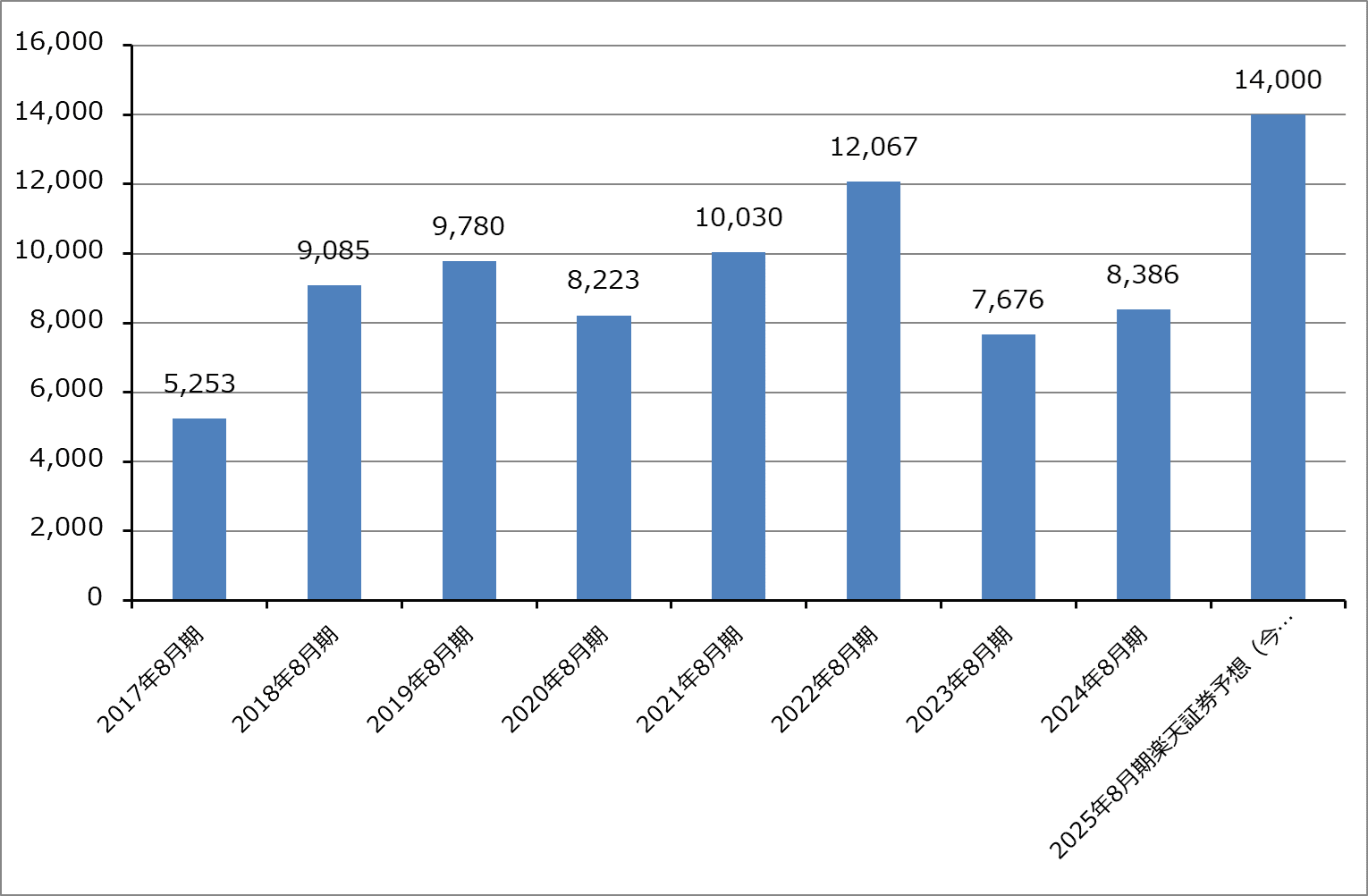

3.2025年8月期設備投資は会社側は売上高の30%台半ばの比率になるとしています。HBMへの投資が優先されます。設備投資は2024年8月期83.86億ドルから2025年8月期140億ドルに増加すると思われますが、これに伴う減価償却費の増加が予想されます。また、研究開発費や人件費の増加も予想されます。

これらのプラス要因、マイナス要因を勘案し、楽天証券では2025年8月期を売上高410億ドル(前年比63.3%増)、営業利益110億ドル(同8.44倍)、2026年8月期を売上高530億ドル(同29.3%増)、営業利益170億ドル(同54.5%増)と予想します。

表4 マイクロン・テクノロジーの四半期業績詳細

出所:会社資料より楽天証券作成。

注:HBM売上高の実績数字は、楽天証券推定。

表5 マイクロン・テクノロジーの業績予想詳細

出所:会社資料より楽天証券作成。

注:HBM売上高の実績数字は、楽天証券推定。

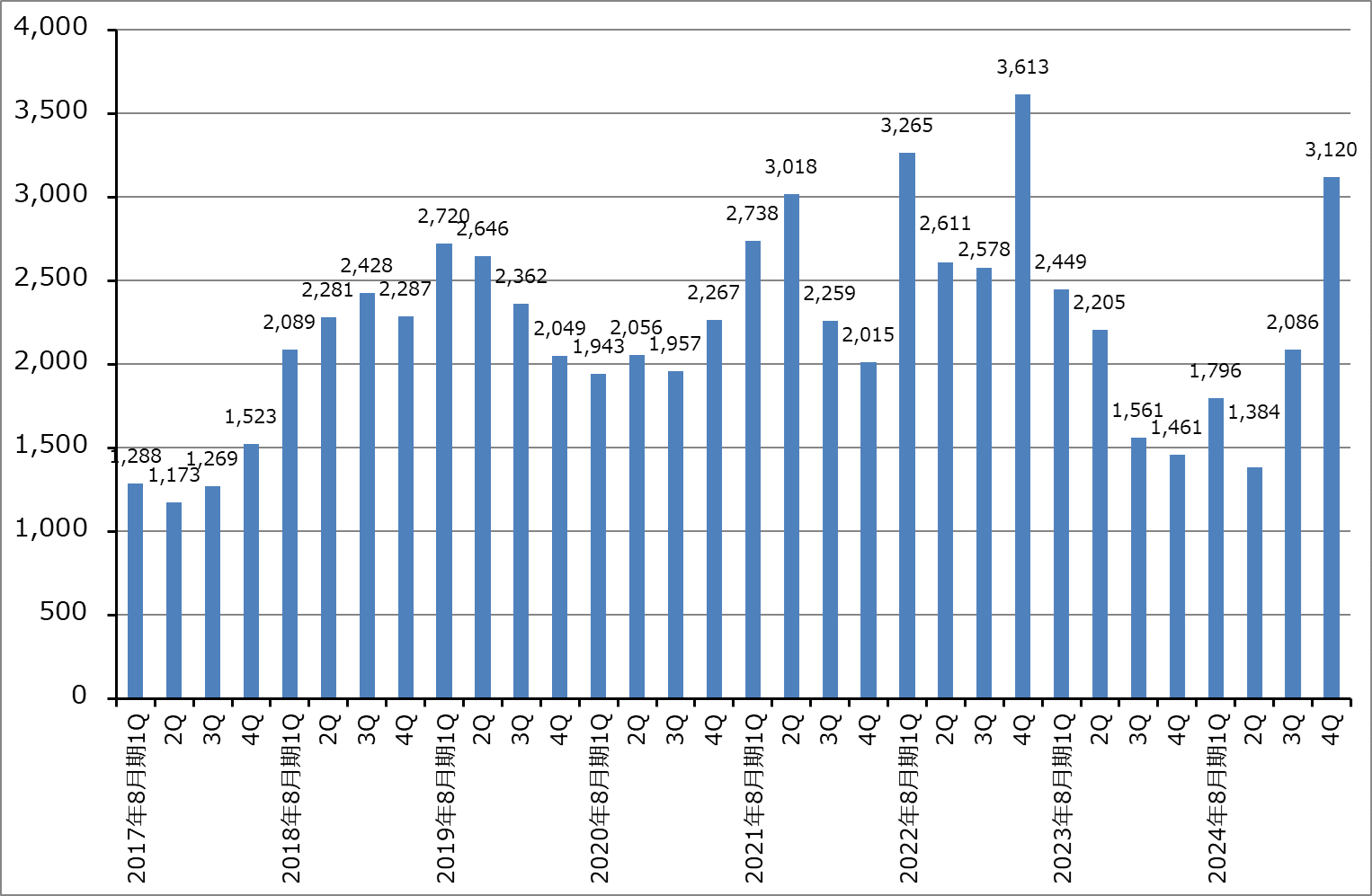

グラフ1 マイクロン・テクノロジーの設備投資:四半期ベース

グラフ2 マイクロン・テクノロジーの設備投資:年度ベース

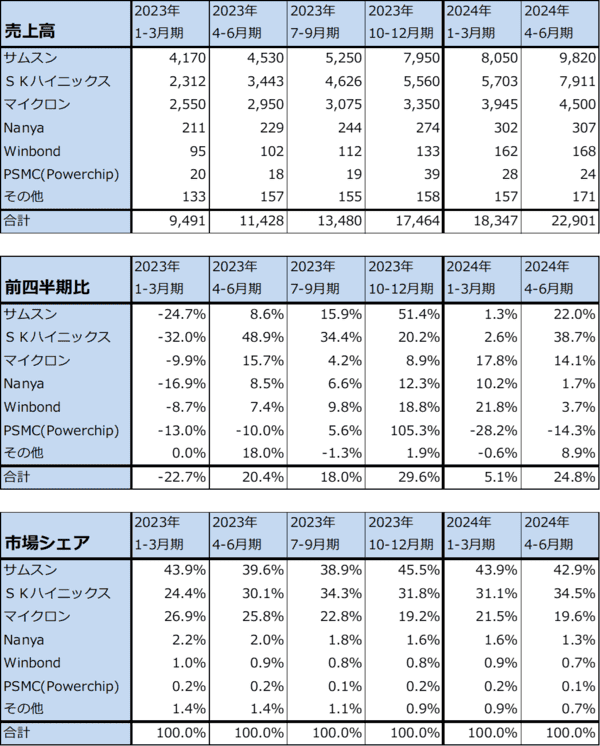

表6 DRAMのメーカー別売上高と市場シェア

出所:TRENDFORCEプレスリリースより楽天証券作成

表7 NAND型フラッシュメモリのメーカー別売上高と市場シェア

出所:TRENDFORCEプレスリリースより楽天証券作成

4.今後6~12カ月間の目標株価は前回の180ドルを維持する

マイクロン・テクノロジーの今後6~12カ月間の目標株価は、前回の180ドルを維持します。

楽天証券の2025年8月期予想7.90ドルに想定PER(株価収益率)20-25倍を当てはめました。HBM事業の急拡大によって、これまでDRAM事業に見られた激しい業績の振幅が今後は徐々に薄れていく可能性があると思われます。

引き続き中長期で投資妙味を感じます。

スポティファイ・テクノロジー

1.音楽ストリーミングサービスで世界トップ。黒字拡大中。

スポティファイ・テクノロジーは2006年4月設立の音楽ストリーミングの最大手です。スウェーデン企業ですが、ニューヨーク証券取引所に上場しています。音楽ストリーミングサービス「Spotify」を2008年10月に開始しました。会員数は順調に伸びています。

特に、有料で広告なしの音楽ストリーミング配信が楽しめるプレミアム会員が順調に増えていること、過去1年間に主要国で値上げしたこと、昨年行ったリストラの効果がでていることにより、2024年12月期1Qからは黒字が定着したと思われます。これまでは長期にわたって楽曲を提供してくれるアーティストに対して支払う印税が負担となっていました。

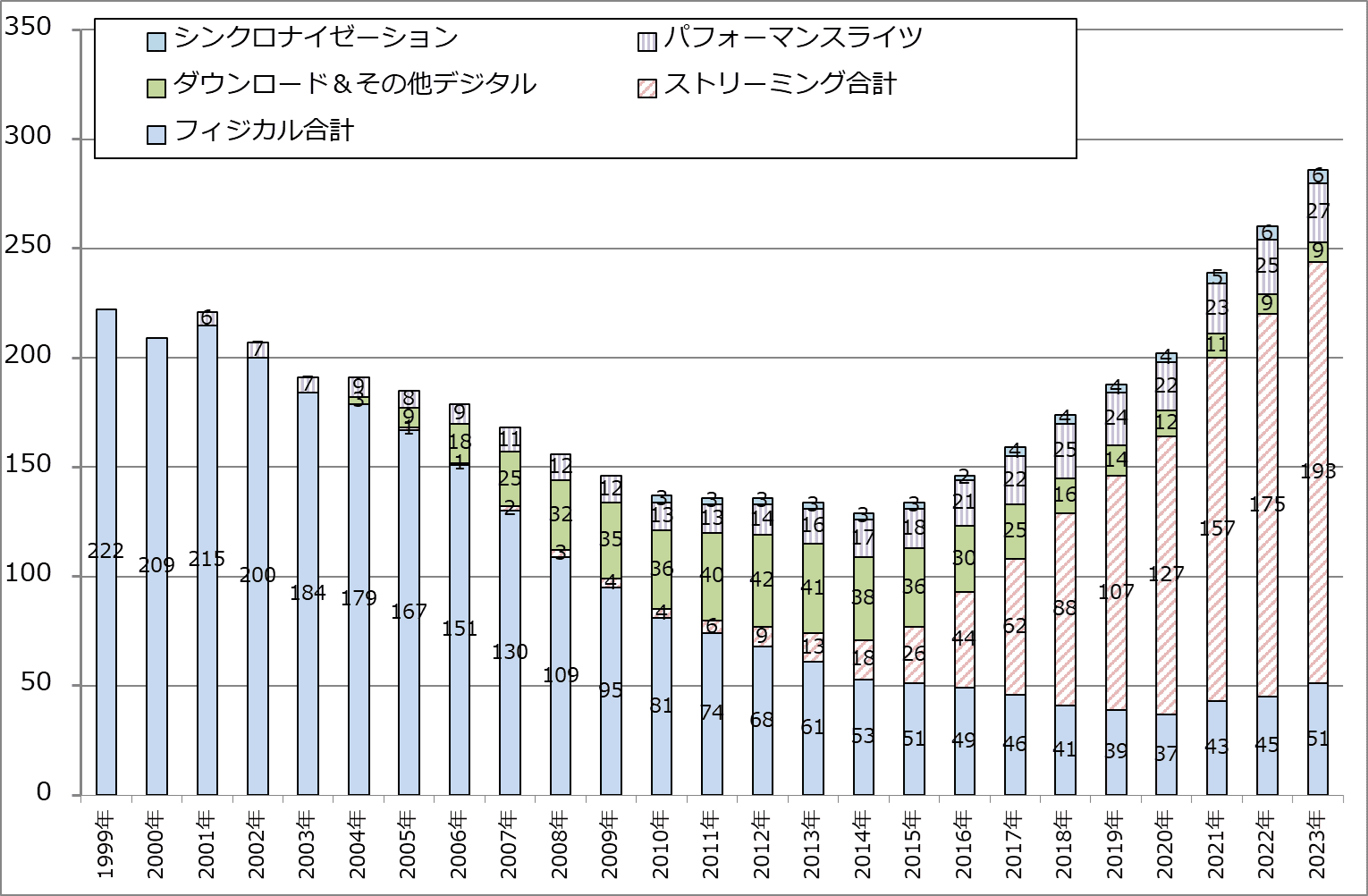

レコード会社から見て音楽ストリーミングサービスは、今や音楽をリスナーに届けるための最も大きなルートになっており、レコード会社の音楽ストリーミングサービス向け売上高は伸び続けています(グラフ3)。

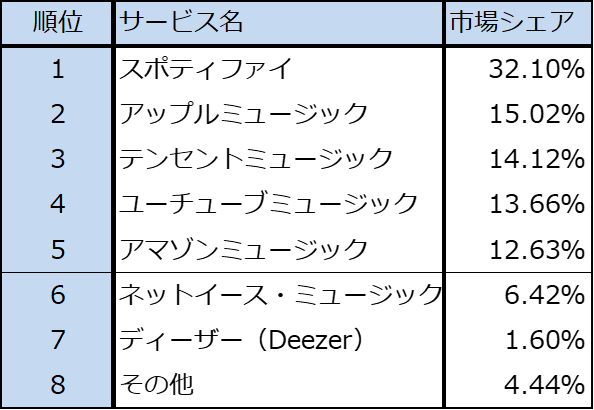

この結果、ストリーミングサービス会社の売上高も右肩上がりで伸びています(グラフ4)。スポティファイはそのトップに位置しています(表8)。

グラフ3 世界レコード産業収入

グラフ4 世界の音楽ストリーミング収入

表8 音楽ストリーミングの世界市場シェア

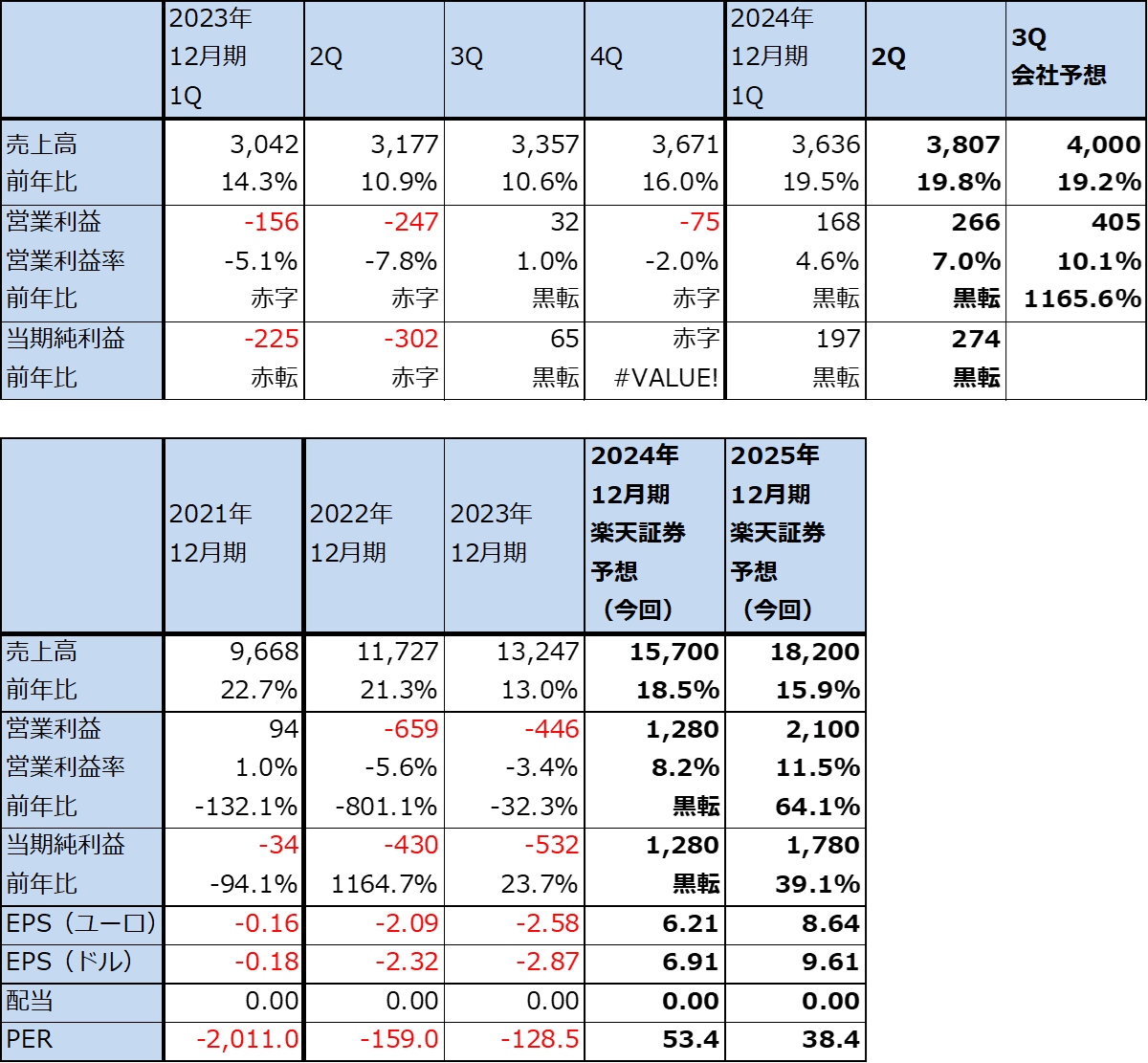

2.2024年12月期2Qは、19.8%増収、営業利益黒字転換

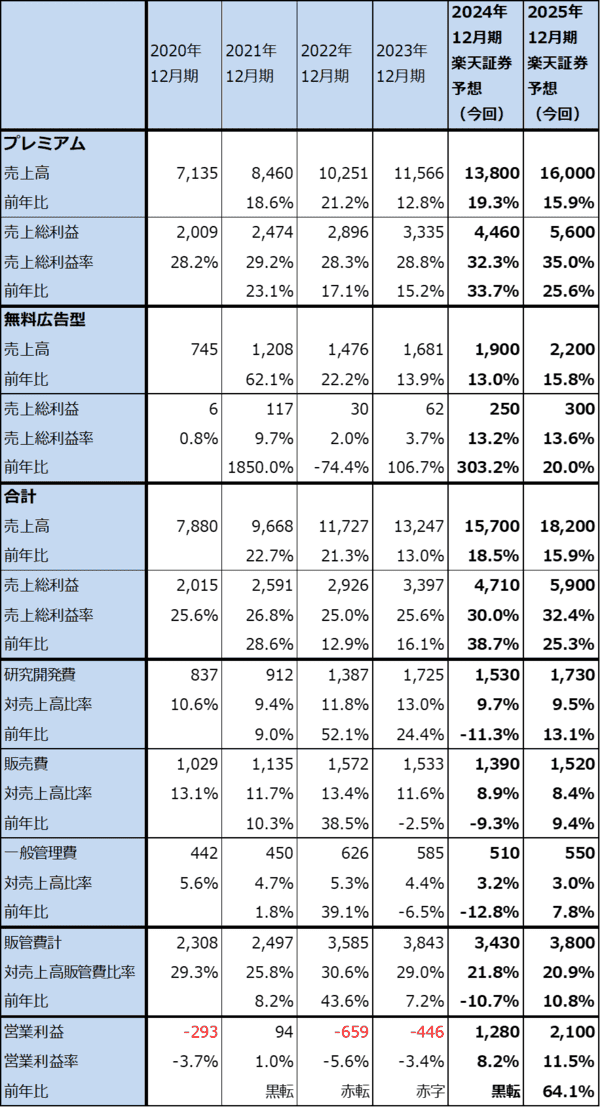

スポティファイ・テクノロジー(以下スポティファイ)の2024年12月期2Q(2024年4-6月期、以下今2Q)は、売上高38.07億ユーロ(前年比19.8%増)、営業利益2.66億ユーロ(前年同期は2.47億ユーロの赤字)となりました。今1Qから従来よりも大きな四半期当たり1億ユーロ以上の営業黒字が出ています。

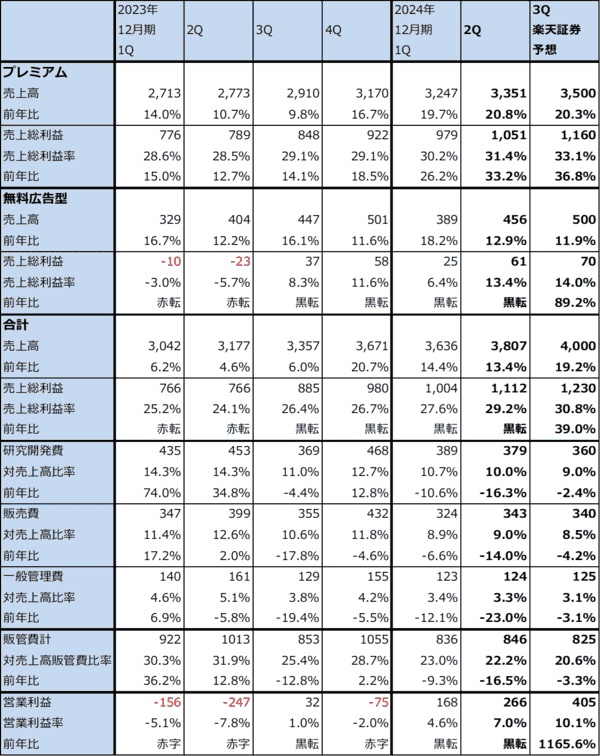

今2Qをセグメント別に見ると、広告が付かない有料サービスである「プレミアム」は、売上高33.51億ユーロ(前年比20.8%増)、売上総利益10.51億ユーロ(同33.2%増)と好調でした。今1Q比でも一桁増収増益となりました。

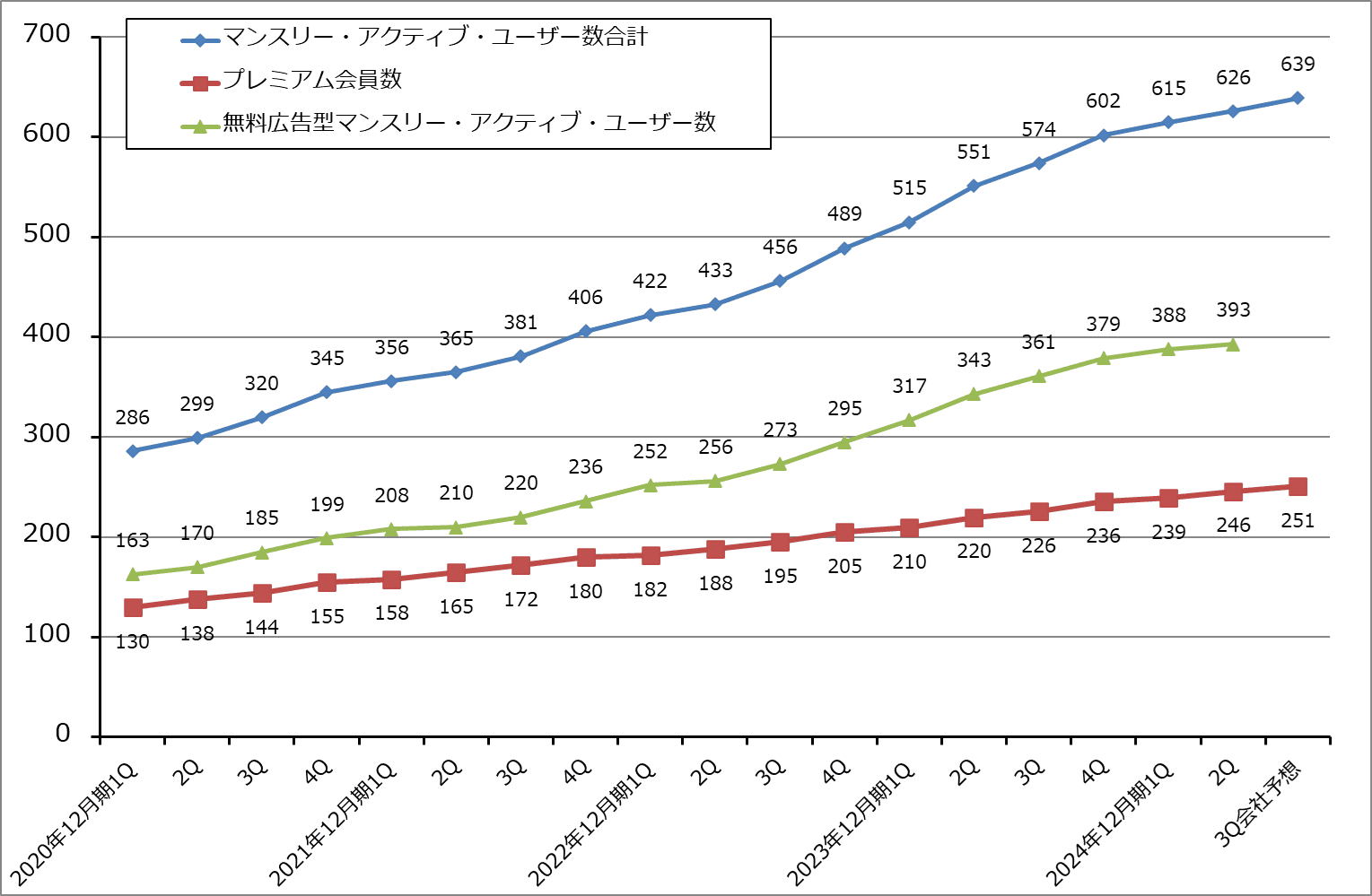

プレミアム会員数が、今1Q2.39億人から今2Q2.46億人に増えたことが業績に寄与しました。また、過去12カ月間にアメリカを含む主要市場で行った2回の値上げ、音楽ストリーミングだけでなく、オーディオブックとポッドキャストをメニューに加え、コンテンツも増やしたことも寄与しました。

プレミアムの売上総利益率は今1Q30.2%から今2Q31.4%と上昇しました。2023年12月期は各四半期とも28.5~29.1%でしたが、今期に入って30%台に乗りました。今後は売上総利益率の上昇がつづくかどうかがスポティファイの業績を見るうえでのポイントになります。

無料広告型(広告付きの無料ストリーミングサービス)は、売上高4.56億ユーロ(同12.9%増)、売上総利益0.61億ユーロ(前年同期は0.23億ユーロの赤字)となりました。無料広告型マンスリーアクティブユーザー数(MAU)は伸びが鈍化していますが、MAUの数が大きいため、広告売上高の増加が続いていると思われます。

スポティファイは2023年12月期に3回の人員削減を実施しました(2023年1月約600人、6月約200、12月約1,500人)。これによって、研究開発費、販管費ともに2024年12月期は減少しています。研究開発費の前年比は、今1Q10.6%減、研究開発費を含む販管費は同9.3%減、今2Qは同じく16.3%減、16.5%減と減少しました。この販管費の減少はプレミアム売上高の増加とともに今1Qからの黒字化の大きな要因です。

表9 スポティファイ・テクノロジーの業績

時価総額 73,825百万ドル(2024年9月27日)

発行済株数 206.120百万株(完全希薄化後、Diluted)

発行済株数 199.959百万株(完全希薄化前、Basic)

1ユーロ= 1.1130ドル(2024/9/27)

単位:百万ユーロ、ドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後(Diluted)発行済株数で計算。ただし、時価総額は完全希薄化前(Basic)で計算。

注3:会社予想は予想レンジの平均値。

表10 スポティファイ:セグメント別業績(四半期)

出所:会社資料より楽天証券作成

グラフ5 スポティファイ・テクノロジーのマンスリーアクティブユーザー数

3.2024年12月期、2025年12月期とも業績好調が予想される

会社側の今3Q業績ガイダンスは、売上高40億ユーロ(前年比19.2%増)、売上総利益率30.2%(今2Qは29.2%)、営業利益4.05億ユーロ(同12.66倍)です。全体のMAU見通しは6.39億人、プレミアム会員数は2.51億人と順調に伸びる見通しです。

プレミアムサービスは主にアメリカ、ヨーロッパ等の先進国、無料広告型サービスは主に新興国にユーザーが多いです。プレミアムサービスの会員数、今2Q2.46億人は、アメリカ3.4億人、EU4.5億人、日本1.2億人等の先進国の人口約9億人と比較すると、まだ伸びる余地があると思われます。

これらを勘案し、楽天証券ではスポティファイの2024年12月期を売上高157億ユーロ(前年比18.5%増)、営業利益12.80億ユーロ(前期は4.46億ユーロの赤字)、2025年12月期を売上高182億ユーロ(同15.9%増)、営業利益21億ユーロ(同64.1%増)と予想します。

2024年12月期、2025年12月期と業績好調が続くと予想されます。

表11 スポティファイ:セグメント別業績(通期)

出所:会社資料より楽天証券作成、予想は楽天証券

4.今後6~12カ月間の目標株価は500ドルとする

スポティファイ・テクノロジーの今後6~12カ月間の目標株価を500ドルとします。

楽天証券の2025年12月期予想EPS9.61ドル(8.64ユーロ)に楽天証券の2025年12月期予想営業増益率64.1%に対して、競争相手が多いこと、アメリカ、ヨーロッパの景気に対する不確実性を考慮し、10~20%ディスカウントしPEG=0.8~0.9倍、想定PERを50~55倍としました。

中長期で投資妙味を感じます。

本レポートに掲載した銘柄:マイクロン・テクノロジー(MU、NASDAQ)、スポティファイ・テクノロジー(SPOT、NYSE)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。