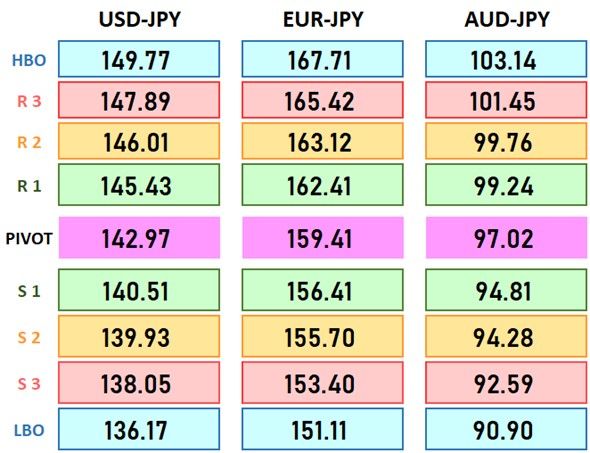

今日のレンジ予測

[本日のドル/円]

↑上値メドは145.30円

↓下値メドは143.35円

米利下げ:リッチモンド連銀総裁「1度利下げして、様子見することもありえる」

EU:フランスに対して、財政規律違反に関する手続き開始

FRB:NY連銀総裁:米経済は依然として強いが;はっきりとした減速傾向が見えてきた

カナダ:中国製EVに追加関税

米利下げ:ムサレム・セントルイス連銀総裁「利下げの見極めには「数四半期」必要」

前日の市況

9月25日(水曜)のドル/円相場は、前日比1.60円の「円安」 だった。

FOMC(米連邦公開市場委員会)の利下げと、中国の景気誌刺激策でマーケットが「リスクオン」のムードになるなかでドル売りが続いた。ユーロ/ドルは1.12ドル台まで上昇して1年ぶりの高値をつけた。しかし、9月末フローもあり、NY市場ではドル買い戻しが優勢となった。

2024年193営業日目は143.14円からスタートした。昨日からのドル売りの流れで、東京時間朝に前日の安値(143.11円)を抜けて142.88円まで下落した。しかしこの水準は買いが強く、跳ね返されてその後は大きく反発した。

欧州市場で144円台に乗せると、明け方には前日の高値(144.68円)を超えて144.85円まで戻した。終値は144.76円。24時間のレンジ幅は1.96円。

FOMCは9月17-18両日に開催した定例会合で、主要政策金利を0.5ポイント引き下げることを決定した。ただ、同時に公表されたFOMCメンバーによる政策金利の予想分布図であるドットチャートは、今後の利下げペースが市場予想よりも遅くなる可能性があることを示唆した。マーケットは今回の利下げよりも、今後の利下げペースに対してより強く反応したため、ドル/円はいったん140円台に下落したものの、結局は145円近辺までドル高に戻している。

今回の利下げ決定についてパウエルFRB(米連邦準備制度理事会)議長は、FRBがインフレ下落に追いつこうと急いでいるだけで、経済がおかしくなっているからでないと述べ、0.50%が新たな利下げペースになるとは考えていないと述べた。このことが景気後退不安をやわらげドル下落に歯止めをかけることになった。

ヘッジファンドや投機筋が円のロングポジションの一部を解消したことも、FOMC後にドル高/円安に動いた理由といわれている。CFTCが9月13日に発表したデータによると、日本円のロングポジションは約7,000億円相当あり、2016年10月以来の高水準だった。それだけ大きくドルショートに傾いていたということで、FOMCをきっかけにして反転してもおかしくはない状況だった。

しかし、FRBが利下げサイクルに入ったことで、金利差のキャリートレードとしてのドルの魅力は今後徐々に失われていく。対照的に、日銀は慎重ながらも、方向は明確に利上げだ。ドル/円の上昇は限定的だろう。

個人投資家 ポジション動向

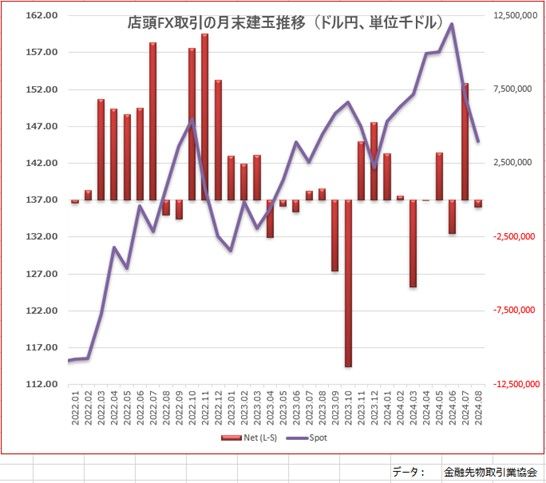

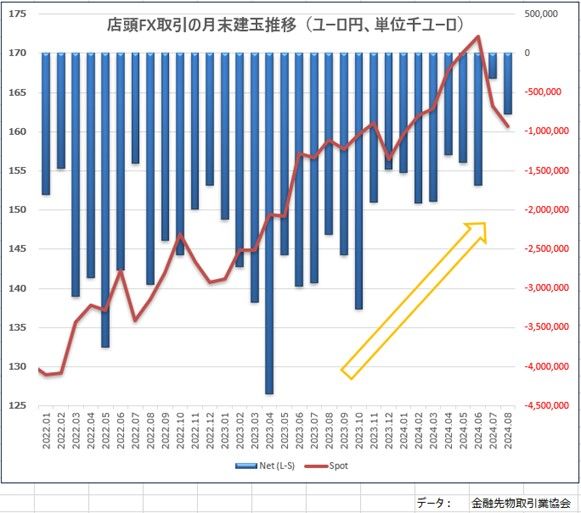

下のグラフは、金融先物取引業協会が公表する店頭外国為替証拠金取引における個人投資家のオープン・ポジション(建玉状況)の月間推移である。

折れ線グラフはFXレートの推移、棒グラフは、各月末時点における、未決済のネットポジションで、プラスの時は「買い持ち」、マイナスは「売り持ち」になっていることを示す。

ドル/円は「中立」。「ショート」にするのはまだ早い

店頭FX取引における、8月末の個人投資家のドル/円のネットポジションは、前月からドルロング(円ショート)ポジションが大幅に縮小されて、「中立」状態になった。

買い持ちから売り持ちを差し引いたネットポジションは、79.4億ドルの売り越し(ドルショート)。7月末は、79.4億ドルの買い越し(ドルロング)だった。

FRB(米連邦準備制度理事会)が利上げサイクルに入り、そして日銀が慎重ながらも追加利上げの意志を示すなかで、個人投資家のドル/円のポジションは、ロング、ショートのどちらにもポジションを傾けることがなくニュートラルの状態になっている。

ユーロ/円の「ショート縮小」継続

店頭FX取引における、8月末の個人投資家のユーロ/円のネットポジションは、「ショート」ポジションの縮小傾向が続いている。買い持ちから売り持ちを差し引いたネットポジションは7.7億ユーロのショートになった。もっとも、7月末比ではショートは約4.6億ユーロ増加している。

ユーロ/円は6月に、1999年のユーロ発足後の最高値である172円台までユーロ高が進んだが、為替介入と日銀の利上げによる円高が急速に進むなかで8月の初めには154円台まで下落した。 個人投資家はこの機会をとらえて長年のショートポジションを手仕舞いしたようだ。

ただ、市場の混乱を招いた日銀は、次の追加利上げまで長い時間をかけるだろうとの見方になり、円安に戻すと共に、ユーロ/円も164円近くまで反発した。この時新たにショートポジションをつくった個人投資家もいたようだ。

主要指標 終値

今日の為替ウォーキング

今日の一言

トレーディングを20年やっていて習得したことがあるとすれば、それは不測の事態や不可能が次々と起こるということだ - リチャード・デニス

My Sharona

新型コロナウイルス世界的流行の後、先進国では3つのインフレの波が発生した。

第一の波は「需要主導型インフレ」といわれるもので、ロックダウンで外出や外食が禁止されたことで、家の中で時間を過ごす用に大型液晶テレビなどの家電を新しくしたり、在宅勤務をするための机や椅子などを買ったりする特需が引き起したインフレである。しかし、この需要主導型インフレは短期間で終了した。そもそもテレビやエアコン、洗濯機などの耐久消費財は何年も使い続けるもので、毎年新製品を欲しがる人はいない。ロックダウンの終了とともに液晶テレビの価格は高値の半額近くまで急落して、過去20年間で最悪のデフレ状況に陥っている。

第二の波は「供給主導型インフレ」で、サプライチェーンの混乱や地政学リスクによるエネルギー価格や商品価格の上昇によって引き起こされた。しかしこのインフレもサプライチェーンの混乱が収まるにつれて、ディスインフレ(物価上昇率が低くなりインフレの進行が抑えられている状態)へと移行していった。

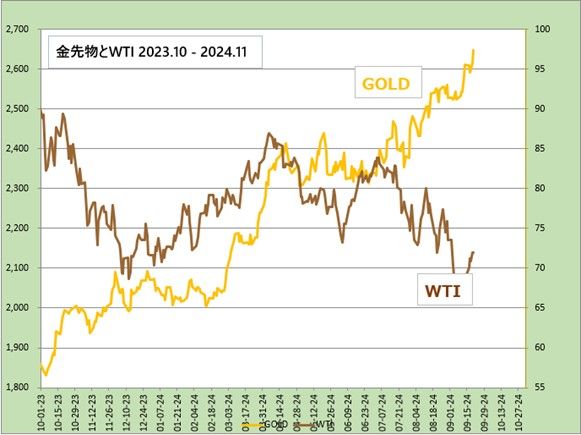

そして、現在起きている第三の波が、利益主導型(マージン上乗せ型)インフレ」である。これは需給の不均衡が理由で起きるのではない。企業が原材料費高騰などを理由に値上げをするときにこっそりと、あるいは堂々と、大幅な利益(マージン)を上乗せすることによって発生したインフレである。企業は原材料や人件費高騰などの理由を掲げて「値上げは仕方ない」と消費者を説得するためのストーリーつくりが得意だが、そのほとんどはフェイクである。原材料が高騰しているというが、原油先物価格は下落している。人件費が高いというが、労働コスト(給料)の上昇率は物価上昇率に比べて緩やかなままだ。その差額はどこへいったか、明らかだ。

中央銀行による利上げは景気を冷やし、最終的には利益率主導のインフレも抑制することになるだろう。しかしそこに至るまでの副作用も大きい。利上げという手段を使うよりも、値上げを受動的に受け入れないように消費者を説得する方が害も少ないだけでなく、より効果的かもしれない。便乗値上げに対抗するためにソーシャルメディアが果たすべき役割は大きい。

今週の注目経済指標

今日の注目テクニカルレベル

コーンチャート分析

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。