※このレポートは、YouTube動画で視聴いただくこともできます。

著者の愛宕 伸康が解説しています。以下のリンクよりご視聴ください。

「 [動画で解説]日銀総裁記者会見の深読み、次回利上げは12月がメインシナリオ」

FRBは9月FOMCで0.5%の利下げ、日銀は9月MPMで現状維持

先週行われたFRB(米連邦準備制度理事会)の9月FOMC(米連邦公開市場委員会)は0.5%の利下げ、日本銀行の9月MPM(金融政策決定会合)は現状維持との結果になりました。

FRBが0.25%でなく、0.5%の利下げに踏み切ったのは、パウエルFRB議長が記者会見で「米国経済は良好な状態にあり、今日の決定はそれを維持するためのものだ」と述べた通り、この先雇用環境が大幅に悪化するのを防ぐという狙いがあります。

同時に公表された政策金利の見通しでは、年内に0.25%の利下げが2回、想定されていますが、失業率の見通しに関するリスクバランスは、悪化方向を想定する人が18人中12人と圧倒的に多く、今後の雇用情勢次第では利下げ幅が拡大する可能性があります。

一方、予想通り現状維持だった日本銀行(日銀)ですが、植田和男総裁は記者会見で、国内経済は「見通し通りに足元動いてきている」としながらも、米国経済が「不透明性を高めている」ことが「相打ちのようなかたちになっている」と現状判断の理由を説明しました。

ということは、米国経済のソフトランディング(軟着陸)の蓋然(がいぜん)性が高まり、市場が落ち着けば追加利上げとなりそうですが、植田総裁は「円安に伴う物価上振れリスクは相応に減少している」、「時間的な余裕はある」と述べたことから、市場はむしろ追加利上げが遠のいたと受け止め、20日の円相場は1ドル=141円台後半から144円台まで下落しました。

はたして、年内の追加利上げはなくなったのでしょうか。筆者は決してそうは見ていません。もちろん、市場動向次第という面はありますが、植田総裁は記者会見で上手に12月追加利上げの可能性も残しています。それが記者会見のどこから読み取れるのか、以下で詳しく見ていきましょう。

経済物価の見通しが実現していけば政策金利を引き上げるという基本方針変わらず

まず、植田総裁は、「経済・物価の見通しが実現していくとすれば、それに応じて、引き続き政策金利を引き上げ、金融緩和の度合いを調整していく」という7月の金融政策決定会合(MPM)で示した金融政策運営の基本方針を改めて述べ、それが8月以降の市場急変動でも変わっていないことを確認しました。

その上で、国内経済についてはオントラック(見通し通り)であると述べたわけですが、特に興味深かったのは、今回、消費に対する現状評価を、前回の「底堅く推移している」から「緩やかな増加基調にある」と上方修正した点について、「消費活動指数」の堅調が背景にあると指摘した点です。

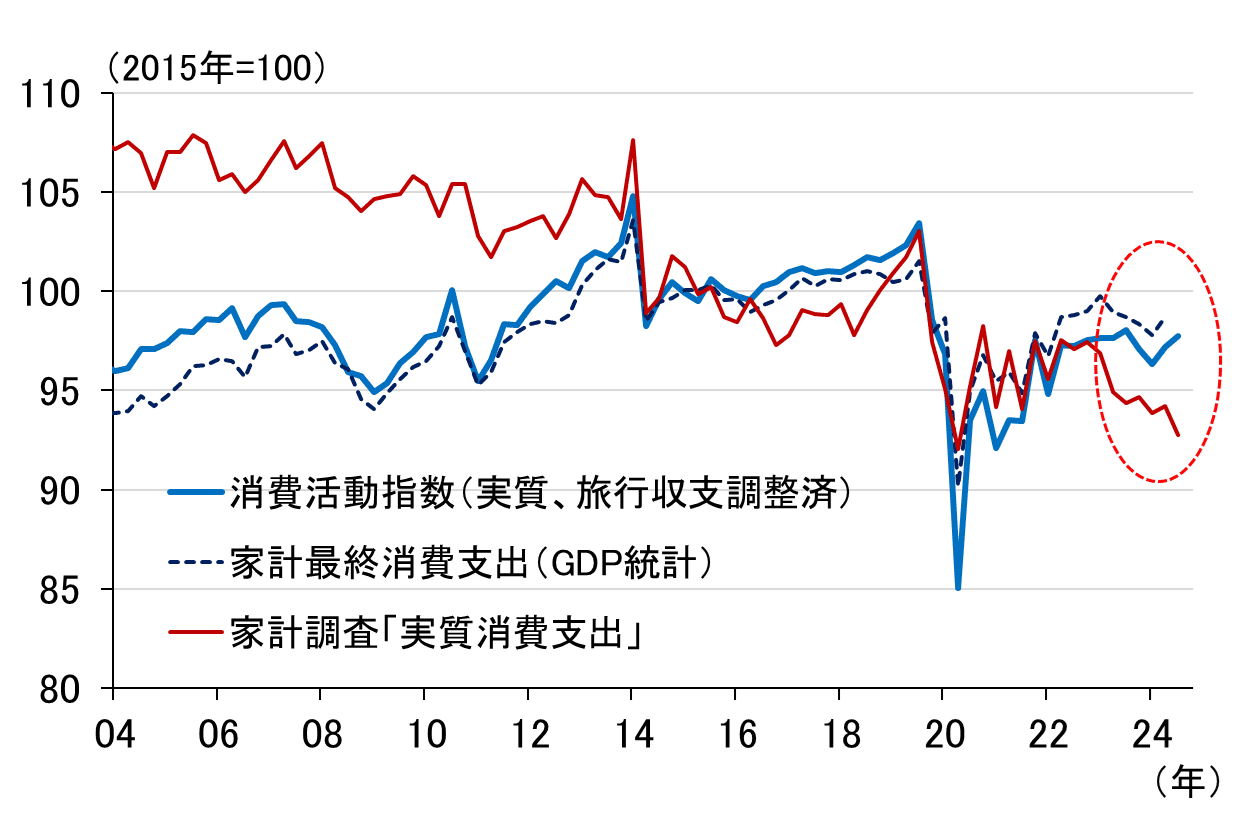

消費活動指数とは、財とサービスに関する各種販売・供給統計から、国内の消費活動を包括的に捉えるために日本銀行が作成している指標で、国民経済計算(GDP:国内総生産)の「確報」の家計消費を最もよく表しているといわれています(図表1)。

<図表1 消費活動指数と家計調査>

(出所)総務省、内閣府、日本銀行の資料をもとに楽天証券経済研究所が作成

確かに、図表1を見ると、消費活動指数はGDP統計の家計最終消費支出に沿った動きを示しており、家計調査の「実質消費支出」に比べると、足元堅調に推移していることが分かります。ちなみに、消費活動指数の2024年4-6月期は前期比0.9%、7月は前月比0.3%となっています。

日本銀行が、消費の基調判断をするに当たって、家計調査より消費活動指数を重視していること自体は適切ですが、判断の上方修正が利上げを行った7月ではなく今回だったところあたりに、市場参加者が分かりづらいと感じる原因があるように思われます。

金融市場、米国経済を見極める「時間的余裕ある」

いずれにせよ、経済・物価指標がオントラック(見通し通り)なら追加利上げを行っていくという基本方針に変わりがないのであれば、なぜ9月は利上げしなかったのかということになるわけですが、これについて植田総裁は、前述した通り、市場不安定化の原因になっている米国経済の不透明性を指摘しました。

加えて、「年初以降の為替円安に伴う輸入物価上昇を受けた物価上振れリスクは相応に減少している」として、米国経済の先行きを「確認していく時間的な余裕はある」と述べ、事実上、10月MPMでの追加利上げを否定しました。

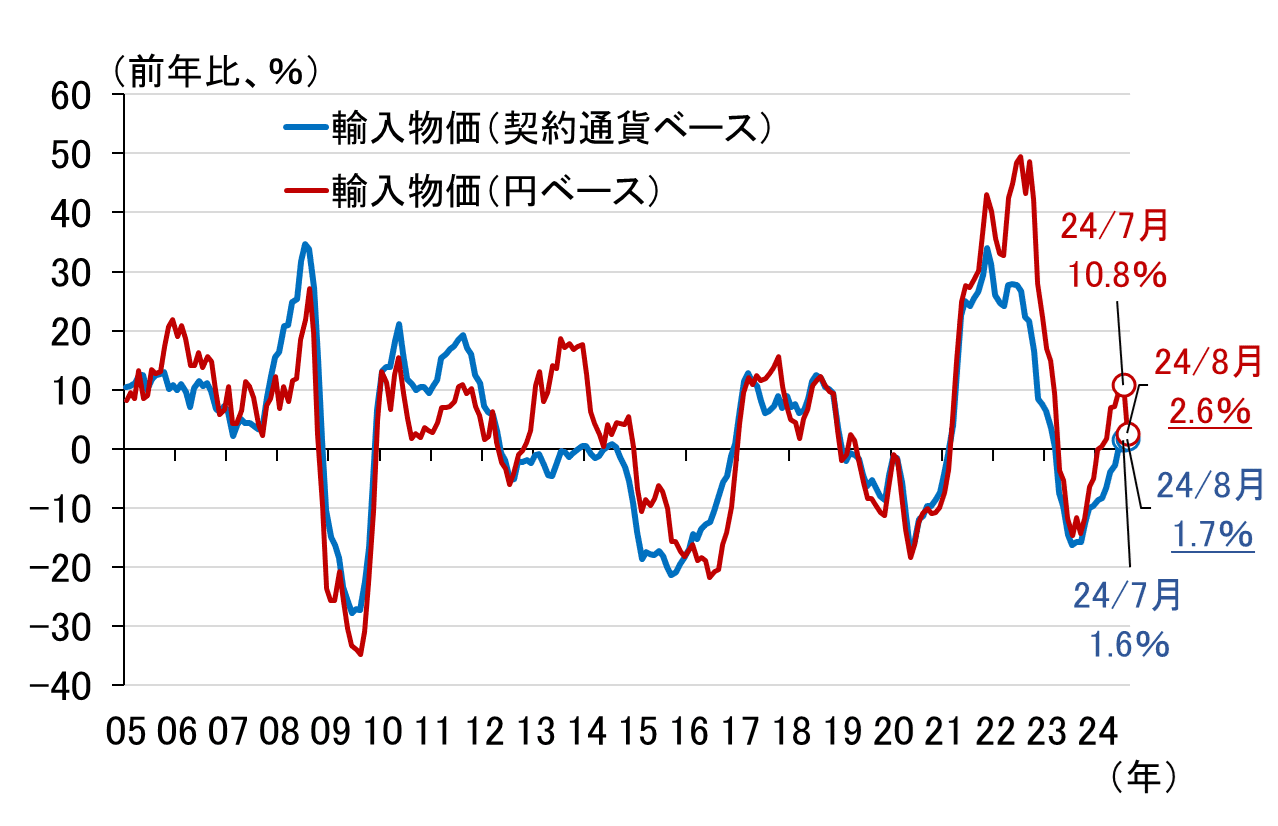

図表2には輸入物価指数の前年比を掲載していますが、8月の結果を見ると、契約通貨ベースが前年比1.7%で前月からほぼ変わらず、円ベースは前年比2.6%と、7月の10.8%から大きく伸びを縮小させています。

<図表2 輸入物価指数>

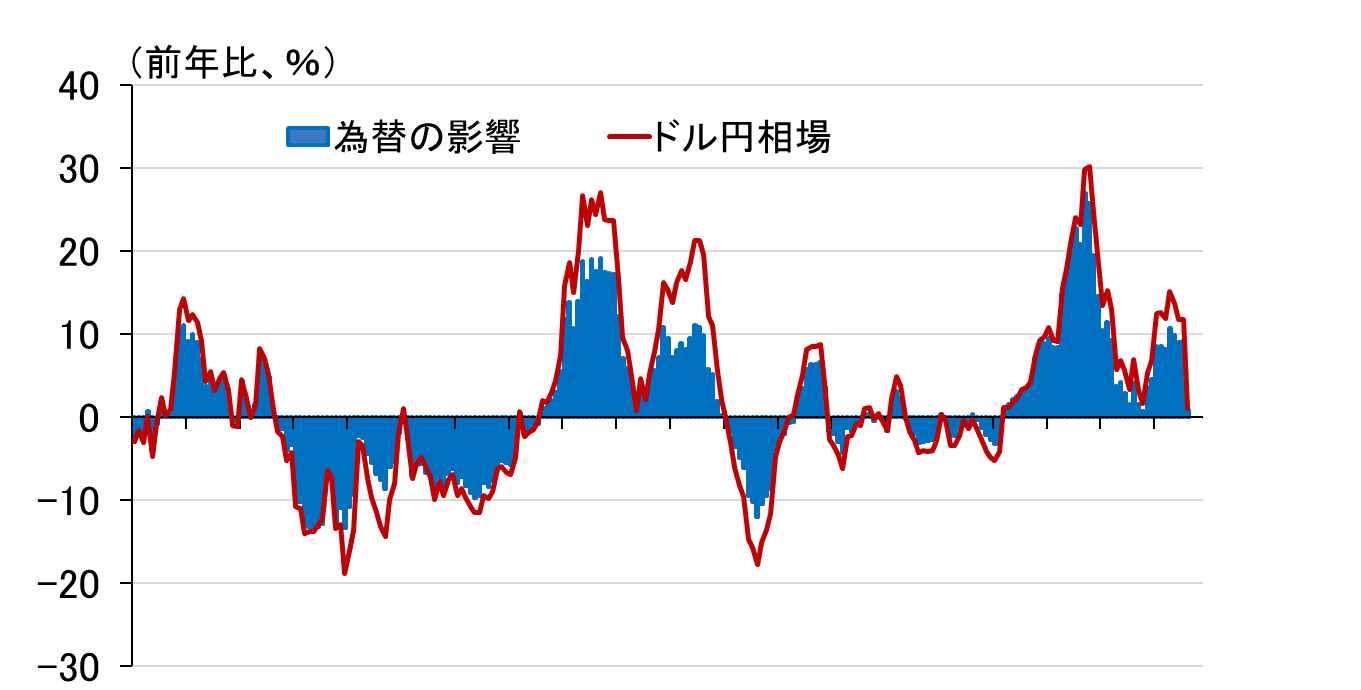

この契約通貨ベースと円ベースとの差が、為替の直接的な影響になるわけですが(図表3)、足元を見ると円安の影響がほぼゼロになっており、確かに円安に伴う物価の上振れリスクは低下しています。

<図表3 輸入物価に対する為替の影響>

10月のサービス価格改定に賃金動向がどう反映されるかに強い関心を持っている

しかし植田総裁は、以下のようなキラー・ワードを使って、12月追加利上げの可能性を上手に残しました。

10月を中心とするサービス価格、そこが多くの企業の改定時期に当たりますので、そこで好調な賃金動向がどれくらい反映されるかというのが、強い関心を持っている一つの点です。

上の発言のうち、キラー・ワードがどこかというと、「強い関心を持っている」です。特に「強い」という表現は、聞く側に強い印象を与えることから、通常なら記者会見で使わないのですが、植田総裁は「関心の」と言いかけて、想定問答に目を落としながら改めて「強い関心を持っている」と言い直しており、あらかじめ準備された意図的な発言であることが分かります。

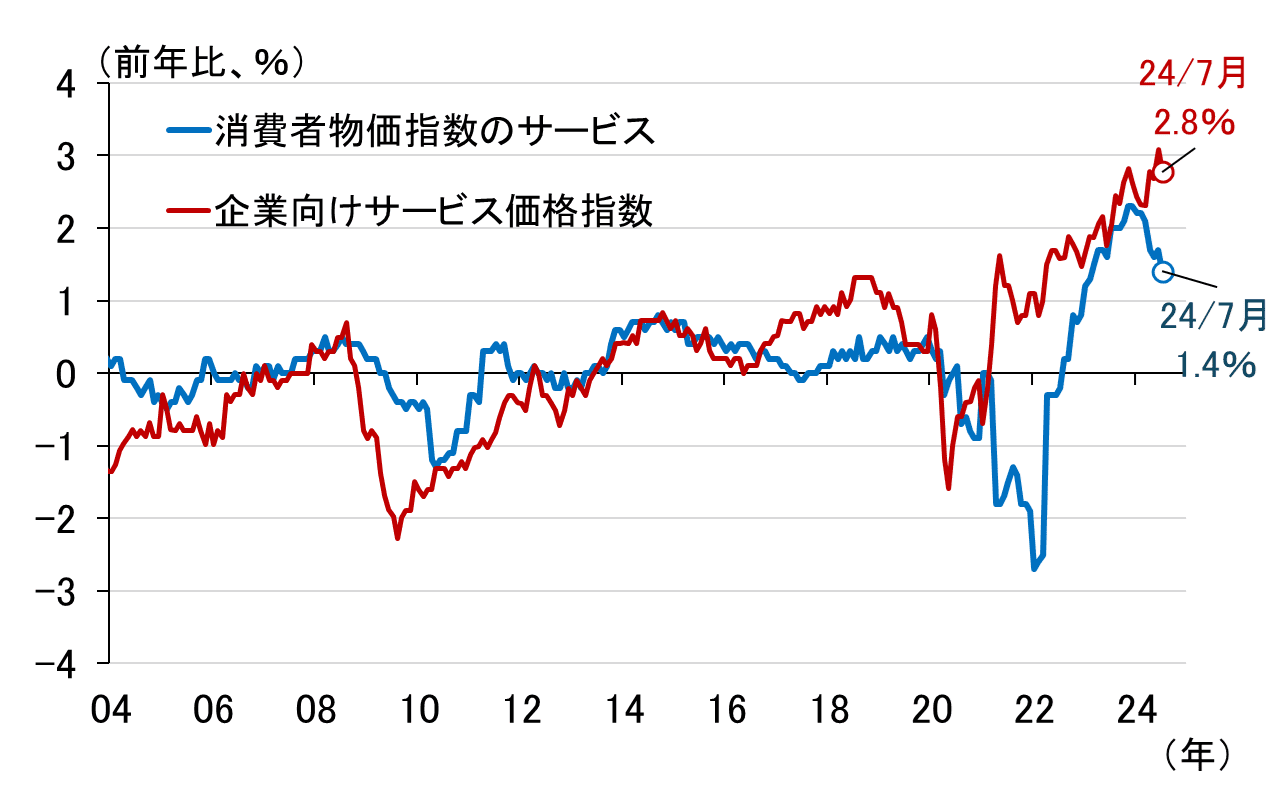

それでは、日本で「サービス価格」というと何かといえば、日本銀行の「企業向けサービス価格指数」と、消費者物価指数の「サービス」ということになります。前者は企業間取引におけるサービス価格を集めたもの。後者は最終消費段階のサービス価格を集めたものですが、前者が先行する傾向があります(図表4)。

<図表4 企業向けサービス価格指数と消費者物価指数のサービス>

図表4の足元を見ると、消費者物価指数の「サービス」はプラス幅を縮小させる一方で、企業向けサービス価格指数のプラス幅は、拡大傾向を続けています。日本銀行では、今後、賃金上昇が消費者物価指数「サービス」の上昇を促し、企業向けサービス価格指数に遅れるかたちで、プラス幅が再び拡大して行くことを期待しているとみられます。

10月消費者物価指数の公表日は11月22日、企業向けサービス価格指数は11月26日です。9月27日の自民党総裁選、早ければ10月27日の衆議院解散総選挙、11月5日の米大統領選挙、11月6~7日のFOMCを経て、二つのサービス価格の10月の結果を確認した上で、12月18~19日に開催するMPMで追加利上げというシナリオが見えてきます。

もっとも、2026年度に向けて中立金利に持って行こうとしている日銀にとって、12月と1月の違いなど大きな差ではありません。日銀はきっと、12月になっても金融市場が不安定な状態が続いていれば来年1月のMPMで動けば良い、くらいの構えでいるのではないでしょうか。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。