米国の株式市場は世界最大の時価総額を持ち、建国当初から株価は右肩上がりの成長を続けています。その理由の一つとして、常に企業の新陳代謝が起こり、時代ごとに革新的な企業を生み出していることが挙げられます。

米国株式の代表的な株式指数は、鉄道・公共事業以外の工業株30銘柄で構成される「NYダウ平均株価」、NASDAQ(ナスダック)に上場している全銘柄を対象とした「ナスダック総合株価指数」、NYSE(ニューヨーク証券取引所)とNASDAQに上場している大型株500銘柄を対象とした「S&P500種指数」があります。

これらに採用されている企業は長期間にわたり利益を出し続け、株価も上昇し、配当を増配し続けている銘柄も珍しくはありません。

そこで2024年10月権利落ちの米国株高配当5銘柄について解説します。

|

▼参照データ |

その前に、日本と米国の高配当銘柄への投資で、特に重要な三つの違いについて、お伝えします。

(1)米国株の配当金は、通常米国で10%、日本で20.315%の2段階、約30%の課税がされます。しかし確定申告で還付を受けることにより、日本株と同じように20.315%の税率と同じになります。

ただし、NISA(ニーサ:少額投資非課税制度)口座で購入した場合は、日本での利益・配当金はもともと非課税のため、還付を受けることはできません。この場合は米国で10%の課税のみとなります。

※米国市場で上場していても、国籍が米国籍企業以外の場合、配当金にかかる源泉税率は日本との租税条約によって異なり10%ではありません。

(2)米国株は日本株と異なり、権利落ち日が月末に集中していません。そのため、銘柄ごとに権利落ち日を確認する必要がありますので注意が必要です。

(3)米国株は日本円で買う円貨決済と、米ドルで買う外貨決済を選べます。日本円から外貨に替える為替手数料も積もれば大きな金額になるので、米国株を買い続けるなら売却時にも外貨決済で米ドルにしなければ無駄に手数料を支払うことになります。

2024年に制度改正された新NISAは、つみたて投資枠と成長投資枠に分かれていますが、米国株も投資できる成長投資枠では、年間240万円を運用期間無期限かつ最大1,200万円まで投資が可能となり、制度期間も恒久化されています。

とはいえ、米国株でNISAを必ず枠全部まで利用しなければいけないわけではありません。運用期間が無期限になったことにより、自分のペースで投資をすることができますので、無理のない範囲で長期投資の手段として有効活用していきましょう。

【2024年からの新NISA制度について、詳しい説明はこちら】

米国高配当株1:ステート・ストリート(STT)

機関投資家向けに金融サービスを提供する世界最大級の企業です。

主要な銀行子会社であるステート・ストリート・バンクをはじめとする子会社を通じて、米国、カナダ、中南米、欧州、中東、アジアなど世界100以上の地域で事業を展開しています。

機関投資家にとって必要不可欠なパートナーとして、世界の投資家のために良い結果を生み出すお手伝いをすることを目的に事業を展開し、資産運用会社や資産家、保険会社、公的機関、中央銀行などへそれぞれの目標をサポートするソリューションを提供しています。

時価総額は254億3,900万ドルで、日本円で約3兆6,600億円となっています(1USD=144.00円換算)。

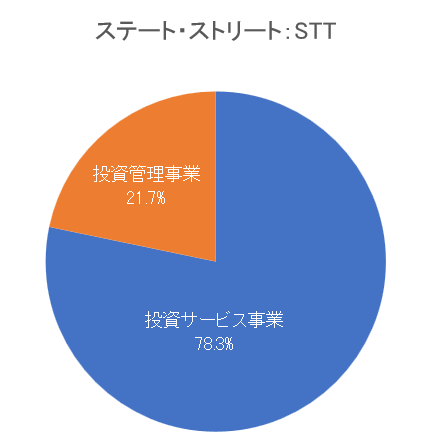

事業の注目ポイント

事業の中心は「Investment Servicing」で、続いて「Investment Management」となります。

「Investment Servicing」では、世界中の投資信託、ファンド、企業および公的退職年金、保険会社、投資運用会社、財団および基金などの機関投資家のお客さまに投資サービスを提供しており、「Investment Management」では、ステート・ストリート・グローバル・アドバイザーズを通じて、お客さまに幅広い投資運用戦略および商品を提供しています。

競合他社

競合他社として、証券サービス事業、マーケット・アンド・ウェルスサービス事業、インベストメント・ウェルス・マネジメント事業の三つの事業を展開するグローバル会社であるバンク・オブ・ニューヨーク・メロン(BK)、スイスを拠点とする持株会社であり、UBSAGおよびその子会社を通じて事業を展開するUBSグループ(UBS)などがあります。

株式の注目ポイント

株価は年初の水準を上回って推移しており、配当は4年連続で増配をしています。

資産管理残高が44兆3,100億ドルで過去最高となり、運用資産残高も4兆4,200億ドルとなるなど業績が好調であることから年初から株価は上昇しています。

また、7月末の相場下落時においてはステート・ストリートの株価も下落しましたが、現在は下落前の水準まで株価は戻っています。

6月にFRB(米連邦準備制度理事会)による2024年のストレス・テストの結果が公表され、米住宅価格が36%下落、株価が55%下落、失業率は10%といった深刻な世界的景気後退の局面でもステート・ストリートは事業を継続できるとの発表があり、健全なバランスシートも株価が上昇している理由の一つとなっています。

業績動向

2024年7月16日開示の四半期決算では、1株利益・売上ともに市場予想を上回りました。

カストディアンバンクの手数料収入が増えたことや、経済のソフトランディングへの期待から株式市場が力強く上昇し運用資産残高が16%増加したことなどが、市場予想を上回る業績へとつながりました。

決算について会社側は、第2四半期も引き続き前年同期比増収を達成し、経費も抑制された結果、ROE(自己資本利益率)は約12%となり、最近実施されたFRBによるストレス・テストの結果でもバランスシートと資本基盤の強さが改めて確認されましたと発表しています。

米国の低コストETF(上場投資信託)およびEMEAのETFで引き続き市場シェアを拡大していくとも発表しており、今後も堅調な業績が期待されます。

次回2024年10月15日に開示予定の四半期決算で、市場予想を上回る決算を発表できるか注目です。

注意点

相場下落による資産管理残高、運用資産残高の減少は業績への悪影響となるため注意が必要です。

株価動向、配当利回り紹介

配当:3.04ドル

配当利回り:3.77%

株価:83.32ドル(約1万2,000円)

この銘柄、権利落ち日は10月1日(権利実施は10月11日)です。

配当利回りは9月10日時点で3.77%、株価は9月10日終値が83.32ドルでおよそ1万2,000円から購入できます(1USD=144.00円計算)。

2022年からの最高値は103.77USドル、最安値は59.84USドルとなっています(終値ベース)。

米国高配当株2:RMRグループ(RMR)

RMRグループは、商業用不動産とその関連事業に特化した、米国を代表するオルタナティブ資産運用会社です。

ナスダック・ストック・マーケットLLCに上場している四つの上場エクイティ不動産投資信託である、ダイバーシファイド・ヘルスケア・トラスト、インダストリアル・ロジスティックス・プロパティズ・トラスト、オフィス・プロパティーズ・インカム・トラスト、サービス・プロパティーズ・トラストに運用サービスを提供しており、投資戦略の実施と日々の運営管理を担っています。

時価総額は7億7,500万ドルで、日本円で約1,100億円となっています(1USD=144.00円換算)。

事業の注目ポイント

事業は単一事業で構成されています。

RMRグループが四つの上場エクイティ不動産投資信託を介して投資している商業用不動産は、「Hotels」が17%、「Office」が16%、「Industrial」が16%、「Residential」が14%、「Senior Living」が13%、「Retail」が12%、「Medical Office & Life Science」が13%となっております。

競合他社

競合他社として、商業用不動産投資販売、金融サービス、リサーチ、アドバイザリーサービスを専門とする仲介会社であるマーカス・アンド・ミリチャップ(MMI)、eXp Realty, LLC(eXp Realty)、Virbela、SUCCESS Enterprises LLC(SUCCESS Enterprises)の持株会社であるeXpワールド・ホールディングス(EXPI)などがあります。

株式の注目ポイント

株価は年初の水準を下回って推移しており、配当は今年に入って増配しています。

歴史的な高金利による借り手の資金調達環境の悪化に加え、コロナ危機を契機とした人の移動の変化と社会のデジタル化の加速によって米国の商業用不動産市況の低迷が続いており、特にオフィスの低迷が際立っていますが、RMRグループもその影響を受け2022年の後半以降、株価は一定の範囲内で推移しています。

今後、米国の金利が下がることで商業用不動産市況が改善し、RMRグループの株価が上昇することが期待されます。

業績動向

2024年8月1日開示の四半期決算では、1株利益は市場予想を上回り、売上は市場予想を下回りました。

決算について会社側は、不動産市況が依然として厳しい状況にあるにもかかわらず、第3四半期の業績は予想通りで、RMRグループは現在2億ドル以上の手元資金を有し、企業債務もないため、プライベート・キャピタル・イニシアチブを推進するのに有利な立場にあり、将来の収益成長に大きく貢献すると確信していますと発表しています。

また、当四半期終了後、2件の商業用モーゲージ・ローンをクローズし、RMRレジデンシャルで初の集合住宅取得を完了しましたが、これらの投資で勢いをつけ、株主の皆さまに大きな価値を創造していきたいと思いますとも発表しており、今後の業績拡大が期待されます。

次回2024年11月11日に開示予定の四半期決算で、市場予想を上回る決算を発表できるか注目です。

注意点

金利の影響を受けやすい事業であるため、米国の金利環境が高止まりする際は業績への影響が懸念されます。

株価動向、配当利回り紹介

配当:1.80ドル

配当利回り:7.41%

株価:24.71ドル(約3,500円)

この銘柄、権利落ち日は10月下旬の予定(権利実施は11月中旬)です。

配当利回りは9月10日時点で7.41%、株価は9月10日終値が24.71ドルでおよそ3,500円から購入できます(1USD=144.00円計算)。

2022年からの最高値は36.05ドル、最安値は21.14ドルとなっています(終値ベース)。

米国高配当株3:ナイソース(NI)

米国最大の天然ガス公益事業会社の一つで、Columbia GasおよびNIPSCOブランドを通じて6州にわたり約320万人の顧客に天然ガスサービスを提供するとともに、インディアナ州北部の50万人の顧客に配電、発電、送電サービスを提供しています。

ナイソースの主な子会社には、ケンタッキー州コロンビア、メリーランド州コロンビア、オハイオ州コロンビア、ペンシルベニア州コロンビア、バージニア州コロンビアを所有する持株会社であるNiSource Gas Distribution Group, Inc.と、ガス・電力会社であるNIPSCOがあり、これらを通じて事業を展開しています。

時価総額は149億8,000万ドルで、日本円で約2兆1,500億円となっています(1USD=144.00円換算)。

事業の注目ポイント

事業の中心は「Gas Distribution Operations」で、続いて「Electric Operations」となります。

「Gas Distribution Operations」では、完全子会社であるNiSource Gas Distribution Group, Inc.を通じて、オハイオ州、ペンシルベニア州、バージニア州、ケンタッキー州、メリーランド州の約240万世帯の住宅、商業、工業用顧客に天然ガスを供給しており、「Electric Operations」では子会社NIPSCOを通じて、インディアナ州北部の20郡、約0.5百万の顧客に発電、送電、配電を行い、卸売電気・送電取引も行っています。

競合他社

競合他社として、テキサス州において、石油・ガス・天然ガス液体(NGL)の取得、探鉱、開発、生産を行う独立したエネルギー会社であるSMエナジー(SM)、石油、天然ガス、液体天然ガス(NGL)埋蔵量の取得、開発、探査、生産を行う独立系石油および天然ガス会社であるマグノリア・オイル・アンド・ガス(MGY)などがあります。

株式の注目ポイント

株価は年初から2割程度上昇して推移しており、配当は今年に入って増配しています。

直近の決算で会社側は、7月にインディアナ州のサービスエリアで発生した大規模な暴風雨への対応で私たちは試練にさらされましたが、24時間体制での対応で乗り切ったことに従業員と請負業者に感謝申し上げるとともに、決算についてはバランスのとれたエネルギー・ポートフォリオへの移行を目指すナイソースの広範な戦略の一環である、インディアナ州ホワイト郡でのCavalry Solar & Storageプロジェクトを稼働させるなど好調な業績となったと発表しています。

今後も、Dunns Bridge II Solar + Storage、Fairbanks Solar、Gibson Solarを2025年度に稼働予定であり、今後も好調な業績とそれに伴う株価上昇・増配が期待されます。

業績動向

2024年8月7日開示の四半期決算では、1株利益・売上ともに市場予想を上回りました。

前年同期に比べて売上高は減少しているものの、1株利益は上昇しており、決算発表後株価は上昇して推移しています。

2028年までの短期では、ガスシステムに高度計測インフラを導入する新しいプログラム、再生可能天然ガス生産および輸送インフラへの投資、発電投資の拡大などを予定しており、2028年以降では水素の製造、輸送、貯蔵、消費を支援するための投資、脱炭素化を支えるための発電投資、送電プロジェクトの実施などを計画しており、今後も業績の拡大が期待されます。

次回2024年10月30日に開示予定の四半期決算で、前年同期を上回る決算を発表できるか注目です。

注意点

同業他社もそうですが、自然災害の影響は業績に悪影響を及ぼす可能性があり注意が必要です。

株価動向、配当利回り紹介

配当:1.06ドル

配当利回り:3.34%

株価:33.51ドル(約4,800円)

この銘柄、権利落ち日は10月31日(権利実施は11月20日)です。

配当利回りは9月10日時点で3.34%、株価は9月10日終値が33.51ドルでおよそ4,800円から購入できます(1USD=144.00円計算)。

2022年からの最高値は33.45ドル、最安値は23.18ドルとなっています(終値ベース)。

米国高配当株4:コスタマーレ(CMRE)

国際海運業界で50年の歴史を持ち、コンテナ船およびドライバルク船を所有する世界有数の傭船業者です。

コンテナ船68隻(総トン数約51万3,000TEU)、ドライバルク船38隻(総トン数約283万DWT)を保有し、高水準の安全性と信頼性を要求する世界最大級の定期船事業を展開する会社へサービスを提供しています。

フィーダー、パナマックス、ポストパナマックスを含むさまざまなサイズの高品質なコンテナ船は、さまざまな地理的航路の短距離、中距離、長距離航路に就航しており、稼働率は100%近くとなっています。

時価総額は15億8,800万ドルで、日本円で約2,200億円となっています(1USD=144.00円換算)。

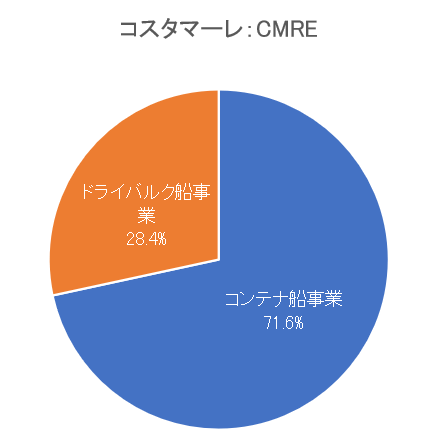

事業の注目ポイント

事業の中心は、「Container vessels」で、続いて「Drybulk vessels」となります。

「Container vessels」では、主に大手定期船会社との長期固定傭船契約に基づいて配船され、大規模な商業港を結ぶ定期航路に就航することを目的としており、2024年3月19日現在、コンテナ船隊68隻の平均定期傭船期間は約3.5年となっており、「Drybulk vessels」では、航海傭船または定期傭船で傭船されており、特定の港湾間でドライバルク貨物の輸送のために船舶を提供しています。

競合他社

競合他社として、イギリスを拠点とするコンテナ船の所有者であり、業界標準の定期傭船契約に基づいてコンテナ船会社に船舶をリースするグローバル・シップ・リース(GSL)、コンテナ船の運営を通して国際的な海上輸送サービスを提供するダナオス(DAC)、ドライバルクの海上輸送サービスを提供する国際的な企業であるシナジー・マリタイム・ホールディングス(SHIP)などがあります。

株式の注目ポイント

株価は年初の水準を2割程度上回って推移しており、配当は横ばいで推移しています。

直近の決算発表で会社側は、「Container vessels」ではアフリカ周辺で船舶の迂回航行が続き、予想以上の貨物需要を伴う早いピークシーズンを迎えたため供給不足を背景に傭船料は上昇基調を維持しており、「Drybulk vessels」では2011年建造のハンディサイズ1隻の売却を完了し、2009年建造のスープラマックス1隻の売却に合意すると同時に、2012年建造のケープサイズ2隻を取得し、保有船隊の更新と平均船腹規模を拡大する戦略を進めていますと発表しています。

将来の成長に向けた現金比率は年々高まっており、状況次第では投資をいつでもできる強力な流動性ポジションを保持していることから、今後も堅調な業績とそれに伴う株価の推移が期待されます。

業績動向

2024年7月31日開示の四半期決算では、1株利益・売上ともに市場予想を上回りました。

2024年第1四半期決算発表以降、自社所有のドライバルク船隊について25件以上の用船契約を締結し、7隻のコンテナ船に新たな備品を取り付けたことで約2億2,400万ドルの契約増収、2011年建造の3万3,755重量トン型ドライバルク船「アドベンチャー」の2024年5月売却契約締結、2009年竣工の5万8,018重量トン容量のドライバルク船オラクルの売却契約(2024年第3四半期中に締結予定)などによって好調な業績となりました。

直近の決算では、ドライバルク市場環境がここ数カ月不安定であるものの、コンテナ市場環境はチャーター料金が年初から全ての領域で上昇しているとも発表しており、今後も堅調な業績が期待されます。

次回は2024年10月30日に四半期決算の開示予定ですが、市場予想を上回る数字を出せるか注目です。

注意点

新造船の継続的な竣工は、単価下落に通じる恐れがあることから依然として市場の主要な脅威であると会社側は発表しています。

株価動向、配当利回り紹介

配当:0.46ドル

配当利回り:3.27%

株価:12.85ドル(約1,800円)

この銘柄、権利落ち日は10月中旬の予定(権利実施は11月上旬)です。

配当利回りは9月10日時点で3.27%、株価は9月10日終値が12.85ドルでおよそ1,800円から購入できます(1USD=144.00円計算)。

2022年からの最高値は17.69ドル、最安値は7.72ドルとなっています(終値ベース)。

米国高配当株5:RBC(RY)

ロイヤル・バンク・オブ・カナダは、カナダ最大の銀行として、また時価総額ベースで世界最大級の銀行として、カナダ、米国、その他27カ国の1,700万人を超えるお客さまに革新的で卓越した体験を提供することに重点を置いた多様なビジネスモデルを展開しています。

グローバル金融機関として、9万4,000人以上の行員が想像力と洞察力を駆使してロイヤル・バンク・オブ・カナダのビジョン、価値観、戦略を実現し、顧客の繁栄と地域社会の繁栄を支援し続けています。

時価総額は1,719億3,300万ドルで、日本円で約24兆7,500億円となっています(1USD=144.00円換算)。

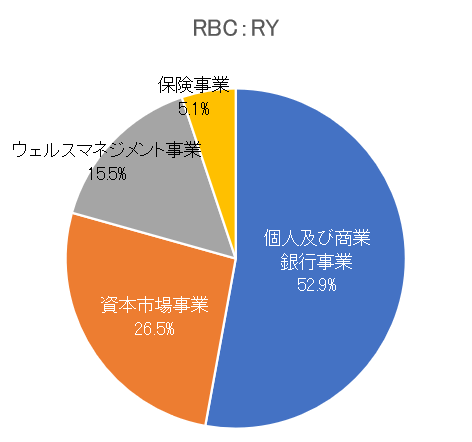

事業の注目ポイント

事業の中心は「Personal & Commercial Banking」で、続いて「Capital Markets」、「Wealth Management」、「Insurance」となります。

「Personal & Commercial Banking」では、カナダ、カリブ海諸国および米国において、個人および法人のお客さまに幅広い金融商品・サービスを提供しており、「Capital Markets」では、企業、機関投資家、資産運用会社、プライベート・エクイティ・ファーム、政府機関に対し、アドバイザリー&オリジネーション、セールス&トレーディング、融資&ファイナンス、トランザクション・バンキングの専門知識をグローバルに提供しています。

競合他社

カナダを拠点とする会社で、幅広いパーソナルバンキングサービスを提供するバンク・オブ・モントリオール(BMO)、個人および商業銀行業務、資産管理および個人銀行業務、企業および投資銀行業務、資本市場など、さまざまなアドバイス、商品およびサービスを提供する南北アメリカの銀行であるバンク・オブ・ノバスコシア(BNS)、北米で銀行業を行う会社であるトロント・ドミニオン銀行(TD)などがあります。

株式の注目ポイント

株価は年初の水準を2割程度上回って推移しており、配当は今年に入って増配しています。

直近の決算で会社側は、純利益が前年同期比6億2,600万カナダドル(16%)増の 45億カナダドルになり、希薄化後EPS(1株当たり利益)は前年同期比13%増の3.09カナダドルとなりましたが、これはロイヤル・バンク・オブ・カナダが引き続き強固なバランスシート、強固な資本基盤、慎重なリスク管理に支えられ堅調な収益成長と勢いをもって、戦略的・財務的に強靭(きょうじん)な立場で事業を展開していることを示していますと発表しており、好調な業績も株価上昇の要因となっています。

また、6月には最大3,000万株の自社株買いを発表しており、増配も含めて積極的に株主還元を行っていることも株価上昇につながっています。

7月末の株価下落の水準をすでに上回っており、今後も堅調な業績が予想されることから中長期で配当を目的として保有するのによい銘柄ではないでしょうか。

業績動向

2024年8月28日開示の四半期決算では、1株利益・売上ともに市場予想を上回りました。

HSBCカナダの買収と資本市場事業の好調が寄与し、純利益は2億3,900万カナダドル増加しています。

「Personal & Commercial Banking」で利益が17%増の24億9,000万カナダドルとなり、「Capital Markets」では純利益が23%増の11億7,000万カナダドル、貸倒引当金繰入額は予想9億300万カナダドルに対し6億5,900万カナダドルとなるなど好調な結果となりました。

今後については、米国のグローバル資産運用事業を強化することで、良好な人口統計的傾向、国内消費の増加、その他の長期的な継続的傾向により、先進市場経済を上回ることが予想される新興国に投資を行い収益の拡大化を図ると発表しており、今後も堅調な業績が期待されます。

次回2024年12月4日に開示予定の四半期決算で、市場予想を上回る決算を発表できるか注目です。

注意点

経済のソフトランディングを期待した株価上昇の側面もあり、ハードランディングの際の株価への影響には注意が必要です。

株価動向、配当利回り紹介

配当:4.10ドル

配当利回り:3.71%

株価:122.27ドル(約1万7,700円)

この銘柄、権利落ち日は10月24日(権利実施は11月22日)です。

配当利回りは9月10日時点で3.71%、株価は9月10日終値が122.27ドルでおよそ1万7,700円から購入できます(1USD=144.00円計算)。

2022年からの最高値は122.98ドル、最安値は78.19ドルとなっています(終値ベース)。

■著者・西崎努氏の著書『やってはいけない資産運用 金融機関のカモにならない60歳からの資産防衛術』(アスコム刊)、『老後資産の一番安全な運用方法 シニア投資入門』(アスコム刊)が大好評発売中です!

【要チェック】

楽天証券「トウシルの公式YouTubeチャンネル」では、同筆者が執筆した「やってはいけない資産形成」のコラムを動画で視聴できます。

また、リーファス社の公式YouTubeチャンネル『ニーサ教授のお金と投資の実践講座』では、同コラムの他にも動画でお金と投資の知識を学ぶことができます。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。