はじめに

今回のアンケート調査は、2024年8月26日(月)~28日(水)にかけて実施しました。

8月末の日経平均株価は3万8,647円で取引を終えました。前月末終値(3万9,101円)比では454円安と、単純な月末終値での比較で見ると、小幅な変動にとどまった印象です。しかし、月間の値幅(高値と安値の差)に注目すると、7,600円を超えていて、かなり起伏の激しい動きだったことが分かります。

具体的に、こうした値幅の大きさが顕著だったのは、8月5日と翌6日にかけての値動きです。5日の下落は前日比で4,450円を超える下落となりました。「令和のブラックマンデー」と呼ばれるほどのインパクトだったのですが、直後の翌6日には3,200円超の上昇となり、この2日間で、史上最大の下げ幅と上げ幅の両方を経験することになりました。

その後は、下落のきっかけとなった米景気後退懸念や為替の円高傾向が落ち着きを見せ始めたこともあり、日経平均は3万8,000円台までスムーズに値を戻し、月末にかけてこの株価水準を意識したもみ合いが続きました。

このような中で行われた今回のアンケートですが、3,400名を超える個人投資家からの回答を頂きました。

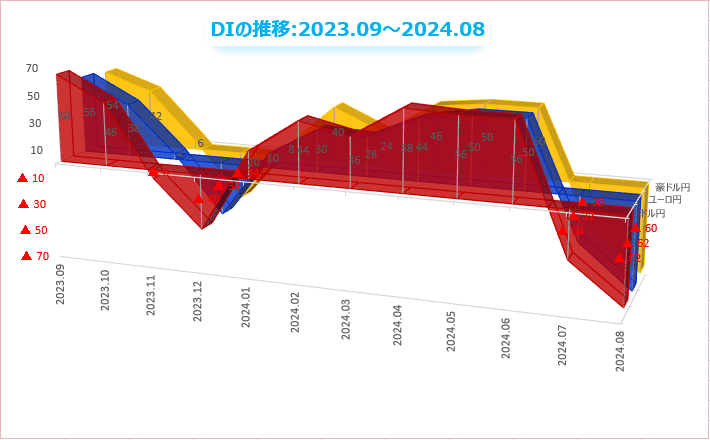

日経平均のDIについては、1カ月・3カ月先の見通しがともに前回よりも改善する結果となった一方、為替のDIについては、ドル/円、ユーロ/円、豪ドル/円のいずれも前回の調査に続いて、円高の見通しを強める結果となりました。

次回もぜひ、本アンケートにご協力をお願いいたします。

日経平均の見通し

「相場の乱高下後も見通しは変わらず?」

楽天証券経済研究所 シニアマーケットアナリスト 土信田 雅之

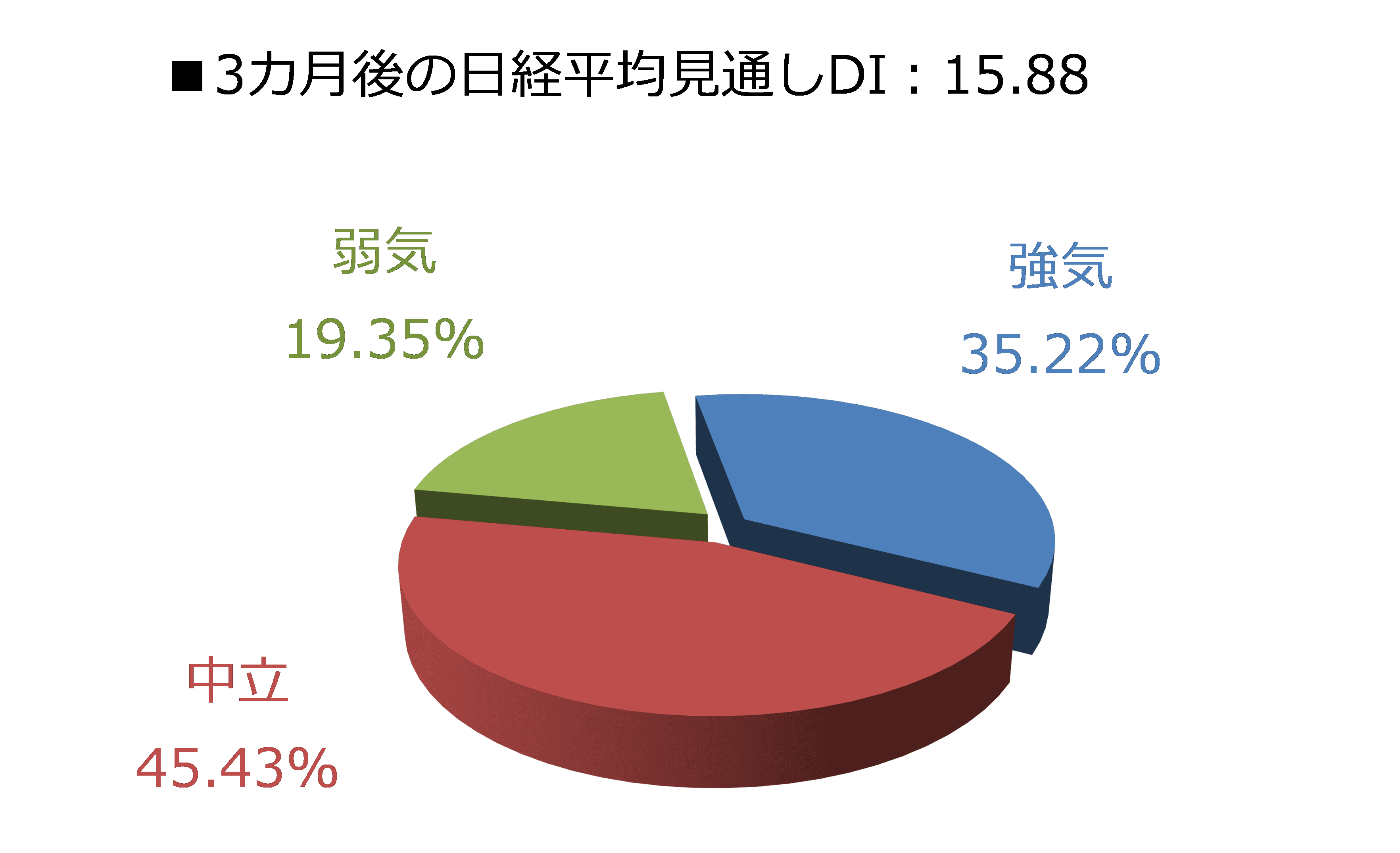

今回調査における日経平均の見通しDIは1カ月先がマイナス4.04、3カ月先はプラス15.88となりました。前回調査の結果がそれぞれマイナス9.18とプラス12.51でしたので、両者ともに前回よりもDIの値を改善させたことになります。

8月の日経平均が歴史的な乱高下を見せていただけに、今回のDIの結果が大きく悪化してしまうことも想定できたわけですが、実際には、個人投資家は狼狽(ろうばい)することなく、意外と冷静に市場を見ていた様子がうかがえます。

とはいえ、これまでのような株価の先高観が再び高まっているかというと、回答の内訳グラフを見る限りでは、「中期的にはその見通しは維持されているものの、短期的には微妙」といった感じかもしれません。

※四捨五入の関係で合計が100にならない場合がある

※四捨五入の関係で合計が100にならない場合がある

特に、1カ月先の内訳グラフを見ると、強気派が前回の20.84%から19.03%へ、弱気派も前回の30.02%から23.07%へと両者ともに減少する一方で、中立派が前回の49.14%から57.90%へと大きく増加しており、目先の相場の方向感に対する迷いが感じられます。

足元の株式市場は9月相場を迎えましたが、その9月は日米で多くのイベントが控えています。

基本的には、米国の景況感と金融政策への思惑が中心となり、17日(火)~18日(水)に開催されるFOMC(米連邦公開市場委員会)をにらんで、6日(金)の米8月雇用統計をはじめ、11日(水)の8月消費者物価指数や17日(火)の8月小売売上高の結果を見極めていくことになります。

米国では8月の株価急落後に発表された経済指標が堅調だったことから、景気減速懸念はいったん後退していますが、今後の経済指標の動向次第では景気不安が再燃する可能性があります。

その場合、利下げの実施がほぼ確実とされているFOMCでの利下げ幅が0.25%から0.5%に拡大するのではといった観測が浮上し、米株市場を支えることも考えられますが、日米の金利差縮小による円高が進んでしまうことで、日本株にとっては重しになるかもしれません。

このほか、米大統領選における共和党と民主党の候補者のTV討論会や、国内の自民党総裁選などの政治イベントも予定されています。とりわけ米大統領選挙戦は、現時点で両候補者の支持率が拮抗(きっこう)しているだけに、状況はかなり流動的です。

従って、9月の相場はこれらのイベントをこなしつつ、株価の落ち着きどころや、今後の相場シナリオを徐々に構築していくことになりそうです。9月第2週の週末13日(金)には、国内株価指数先物取引の「メジャーSQ」という需給イベントもあるため、少なくとも9月の半ばまでは不透明な情勢の中で、株価の値動きが荒い展開が続くかもしれません。

今月の質問「日経平均が記録的な大暴落!その時、あなたはどうした!?」

楽天証券経済研究所 コモディティアナリスト 吉田 哲

ここからは、テーマを決めて行っている「今月の質問」について書きます。8月のテーマは「日経平均が記録的な大暴落!その時、あなたはどうした!?」でした。

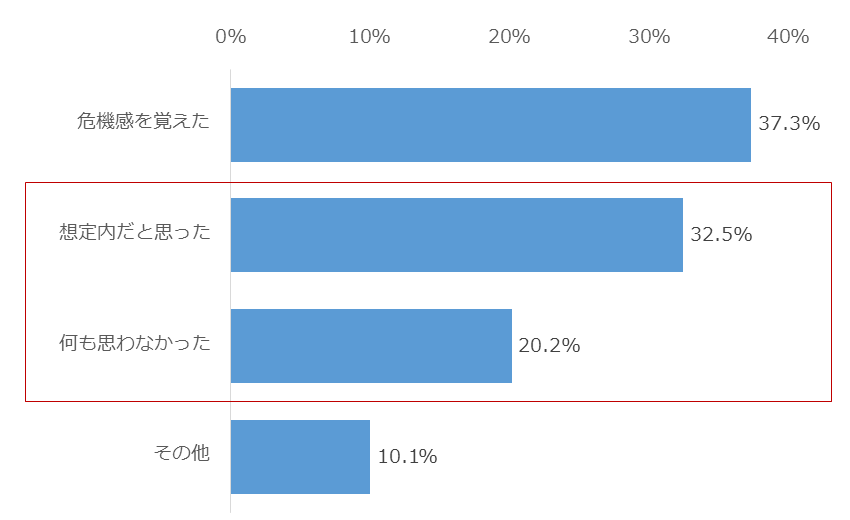

質問1では、8月初旬に発生した日経平均の記録的な下落を見たとき、どう感じたかを、尋ねました。参考情報として、日経平均株価が8月1日、2日、5日の三営業日で合計7,000円超下落したことを記した上で、四つの選択肢から一つを選んでいただきました。

質問1:8月初旬に発生した日経平均の記録的な下落を見たとき、どう思いましたか?

出所:楽天DIのデータより楽天証券経済研究所作成

最も多くの人が選択したのが「危機感を覚えた」(37.3%)でした。次いで、「想定内だと思った」(32.5%)、「何も思わなかった」(20.2%)でした。あの記録的な下落について、3分の1強の人が危機感を覚えたものの、3分の1弱の人が想定内だと思い、2割強の人が何も思わなかった、という結果となりました。

下落発生当時、一部のメディアは、個人投資家の「(下落は)こわい」「もう投資はしない」などの声を盛んに報じていました。しかし、本アンケートの回答結果から、危機感を感じた人が大多数ではなかったことが明らかになりました。

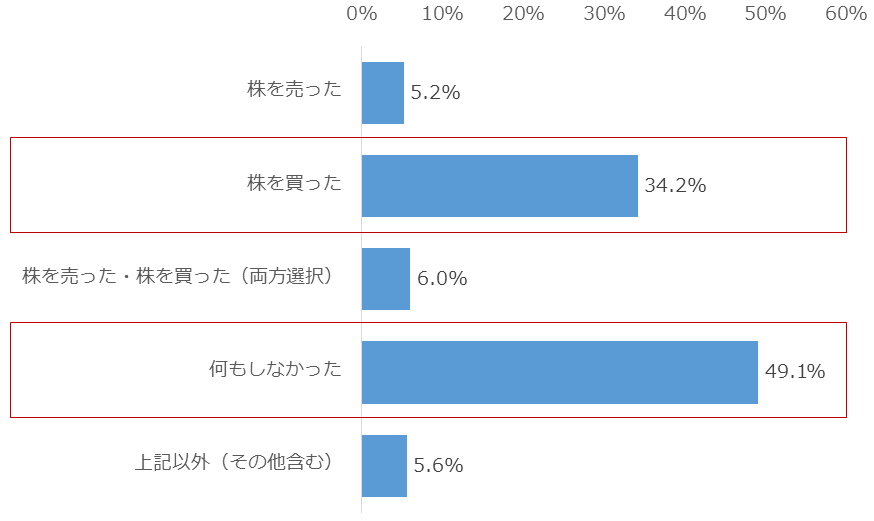

質問2では、記録的な下落の最中や直後、どのように行動したかを尋ねました。選択肢は「株を売った」「株を買った」「何もしなかった」「その他」で、複数回答可、でした。

質問2:記録的な下落の最中や直後、どのように行動しましたか?(複数選択可)

出所:楽天DIのデータより楽天証券経済研究所作成

最も多く選択されたのが、「何もしなかった」(49.1%)、次いで「株を買った」(34.2%)、「株を売った」と「株を買った」の両方(6.0%)、「株を売った」(5.2%)でした。

あの記録的な下落の最中や直後、半分弱の人は「何もしなかった」のです。慌てて売ることもなければ、新たに買うこともなかった、つまり、動向を見守ったのです。

下落の規模がもともと「想定内」(質問1に関連)だったこと、各種情報を見て下落の背景を知り冷静な気持ちを取り戻したこと、長期的な資産形成を前提とした積立投資をしていたため静観するスタンスを貫いたことなど、さまざまなケースがあると考えられます。

また、34.2%の人が「株を買った」と回答したことから、今回の記録的な下落を、株を買うきっかけと捉えた人が多かったこともうかがえます。「株を売った」と「株を買った」の両方を選択した人が6.0%と少数だったことから、全体として、今回の下落を純粋な買い場と捉えた人が多かったといえます。

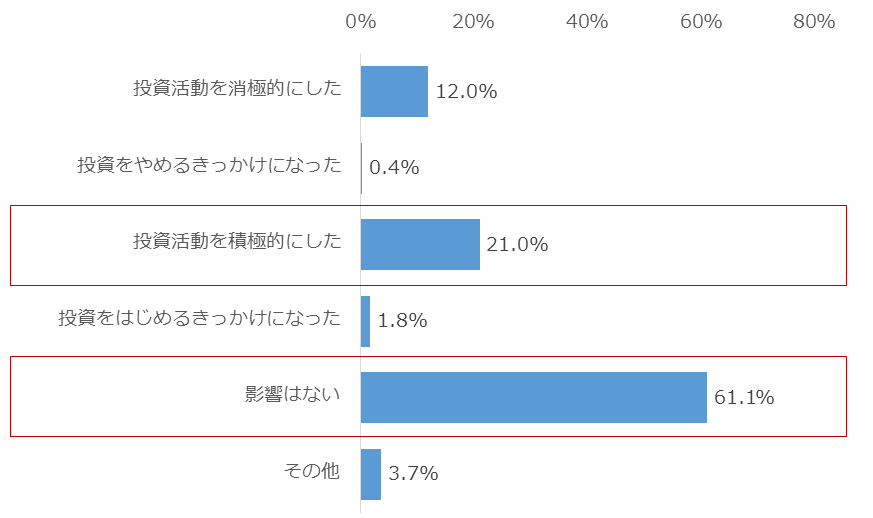

質問3は、今回の記録的な下落が、投資活動にどのような影響をもたらしたかを、尋ねました。

質問3:今回の記録的な下落は、あなたの投資活動にどのような影響をもたらしましたか?

出所:楽天DIのデータより楽天証券経済研究所作成

最も多く選択されたのが、「影響はない」(61.1%)、次いで「投資活動を積極的にした」(21.0%)、「投資活動を消極的にした」(12.0%)でした。

あの記録的な下落を経験した上で、6割以上の人が「影響はない」と回答しています。想定内であるから、もともと積立投資をしているから(価格下落は保有数量を増やすメリットでもあるから)、などの理由が想定されます。

2割を超えた「投資活動を積極的にした」と回答した人には、常々、株価が下落して割安になるのを待っている方が含まれていると、考えられます。

「投資活動を消極的にした」と回答した人も一定数おられましたが、全体としては、今回の記録的な下落は、個人投資家の皆さまの間では甚大な影響はさほどなく、どちらかといえば投資活動を活発化するきっかけとなった、といえるかもしれません。

質問4では、今回の記録的な下落についての考えや思いを、自由に書いていただきました(128文字以内。大変にたくさんのご回答をいただき、全てを紹介することはできないため、以下のとおり、象徴的・示唆的な回答の要約を紹介します)。

「驚いた」「下落は来ると思っていたが予想以上だった」「ブラックマンデーを知らないが今回の下落ぶりには恐怖を感じた」「ショックだった」など危機を感じた主旨のキーワードがあった一方で、「こんなこともあるだろう」「いつかは下落するもの」「今年に入ってからの日経平均の上昇のスピードに違和感があった」「長期目線で見れば今回の下落はただの通過点」「長期的に見れば想定の範囲内」などのキーワードもありました。

また、「冷静に『狼狽売りはするな』の格言通りに行動できたことは非常によかった」「いい経験になった」「(最終的に)売るときに上がっていれば(今下落していても)関係ないとすぐに思い直せた」「引き続き積み立てしていくのみ」「下落すると購入単価を下げられるので買場になる」など、今回の下落が今後の投資活動に生きる出来事になったという主旨の声もありました。

さらには、「NISA(ニーサ:少額投資非課税制度)は始めたばかりだが、たとえ元本割れをしたとしても、損失が許容できる範囲で投資をしているので慌てることはなかった」「NISAで少額投資の参加者が多くなって、よりセンシティブな相場が形成されたのではないか。あれほど暴落する明確な理由が分からなかったため動かないことが重要だと思った」といった主旨の声もありました。

ここまで、「日経平均が記録的な大暴落!その時、あなたはどうした!?」というテーマで行った各種質問の回答結果をまとめました。今後もさまざまなテーマを用意し、個人投資家の皆さまのお考えを伝えていきます。

為替DI:9月のドル/円、個人投資家の予想は?

楽天証券FXディーリング部 荒地 潤

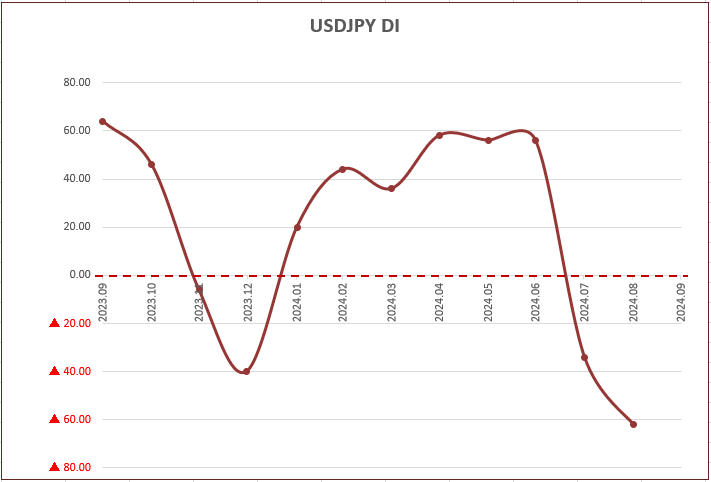

楽天DIとは、ドル/円、ユーロ/円、豪ドル/円それぞれの、今後1カ月の相場見通しを指数化したものです。DIがプラスの時は「円安」見通し、マイナスの時は「円高」見通しで、プラス幅(マイナス幅)が大きいほど、円安(円高)見通しが強いことを示します。

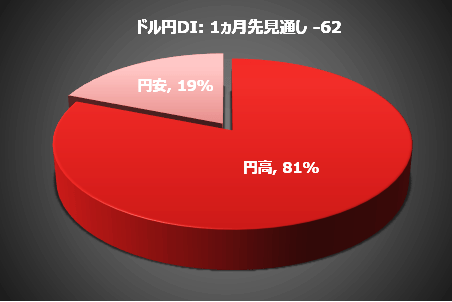

「9月のドル/円は、円安、円高のどちらへ動くと予想しますか?」

楽天証券がドル/円相場の先行きについてアンケート調査を実施したところ、個人投資家2,549人のうち81%の2,095人が、9月のドル/円は「円高/ドル安」に動くと予想していることが分かりました。前月は67%でした。

※四捨五入の関係で合計が100にならない場合がある

円安見通しを持つ個人投資家の割合から円高見通しの割合を引いて求めたDIは、マイナス62になりました。円高見通しは、2008年10月のDIアンケート開始以来2番目の多さとなりました。前月はマイナス34でした。

DIは、マイナス100から+100までの値をとり、DIのプラス値が大きくなるほど、円安見通しの個人投資家の人数が多いことを示し、逆にマイナス値になるほど、円高見通しの個人投資家の人数が多いことを示します。ただしDIは「多さ」の指標であって、円高・円安の「強さ」を表すものではありません。

Carry That Weight

黒田日銀がアベノミクスの名の下で円から金利を奪い去って以来、円のキャリートレードは増え続け、最盛期にはその残高は世界で約1兆ドル規模にまで膨れ上がったといいます。

新型コロナの世界流行でFRB(米連邦準備制度理事会)が緊急利下げに踏み切った時に米国との金利差は一時的に縮小しましたが(日本銀行は利下げしなかった)、2021年以降にFRBが利上げサイクルに転じたことで再び拡大に転じました(日銀は利上げしなかった)。

2024年前半も日米金利差は縮小することなく、ドル/円が38年ぶりとなる161円台まで円安が進む中で、円キャリートレードは増殖を続けました。

膨れ上がったポジションの大きさは、同時に解消するときのリスクの大きさを示します。1998年10月に、米ヘッジファンドLTCM(ロングターム・キャピタル・マネジメント)の破綻をきっかけとしてキャリートレードが急激に解消された時は、ドル/円は一日で10円の円高に振れ、さらにその後4日間で20円近く円高が進みました。

ただ、最近のデータによると、投機筋は円クロスを含む円ショートポジションの80%以上をすでに手じまいして、ドル/円のロングポジションも最盛期の3分の1以下まで縮小したもようです。ポジション解消に伴うこれ以上の円高リスクは低下したようです。

キャリートレードにおいては、為替が安定してボラティリティ(値動き)が小さいことが重要な要素です。金利差の変化も重要ですが、金利差の絶対水準よりも、その変化に対して敏感に反応する傾向があります。

キャリートレードは復活するのか。FRB利下げサイクルにおけるキャリートレードの平均収益率は、平常時の半分程度に低下するといわれています。FRBと日銀の金融政策の方向を考えるなら、キャリートレードが以前のような人気を取り戻すのは、しばらく時間が必要でしょう。

「時は今」

FRBのパウエル議長は8月23日、ジャクソンホールでのシンポジウムで「金融政策を調整する時が来た」と宣言しました。米国のインフレ率が著しく低下し、持続的に2%に戻るとの確信が強まる中で、米利下げに備えるよう世界の金融市場に警告したのです。

米労働市場に関して、パウエル議長は「さらなる減速は歓迎しない」と述べました。これはFRBが金融政策の重点をインフレから労働市場へと移すことを示唆するものです。FRBがインフレ率2.0%の達成に固執せず、米経済の力強い成長を支援することは、株式市場にとって安心材料であり、大きな支援材料となるでしょう。

FRBの利下げは今年残り3回(9月、11月、12月)の会合でそれぞれ0.25%、場合によっては9月に0.5%の「大幅」利下げを行うと予想されています。パウエル議長のスピーチは、金利引き下げという意味ではハト派的でしたが、不安な様子はなく、0.5%の大幅利下げについても言及しませんでした。

米国の4-6月(第2四半期)の米実質GDP(国内総生産)改定値は、良好な消費支出に支えられて、前期比+3.0%に上方修正となりました。この時のFOMCは6月の会合で、政策金利を予想するドットチャートで利下げ予想を0.75%から0.25%に縮小するほど米国経済は力強いと評価していました。

その後景気は勢いを失ったとはいえ、まだ十分にFRBの許容範囲内であり、パウエル議長も「全体として堅調なペースで成長を続けている」と述べています。

金利市場は今年12月までの利下げを1.0%と予想していますが、おそらくFRBが政策を適切なスタンスに再調整するのに必要なのは0.5%だけでしょう。ただFRBは市場の動揺を避け、成長カーブを先回りするために、0.75%の利上げを実施する可能性が高いと思われます。

今回の利下げは、緩和目的ではなく、成長ペースに合わせて、引き締めすぎた政策を調整するのが狙いです。今年のFRBは「利下げしすぎて」しまう可能性が高いようですが、それは来年の利下げを減らすことで調整されるでしょう。米国経済は減速しているとしても、悪化しているわけではありません。これは重要なポイントです。

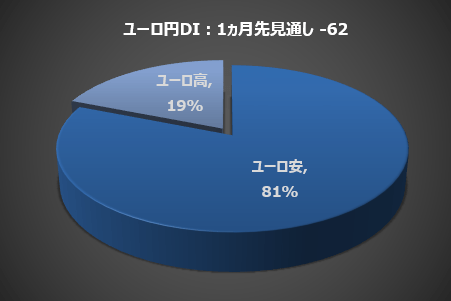

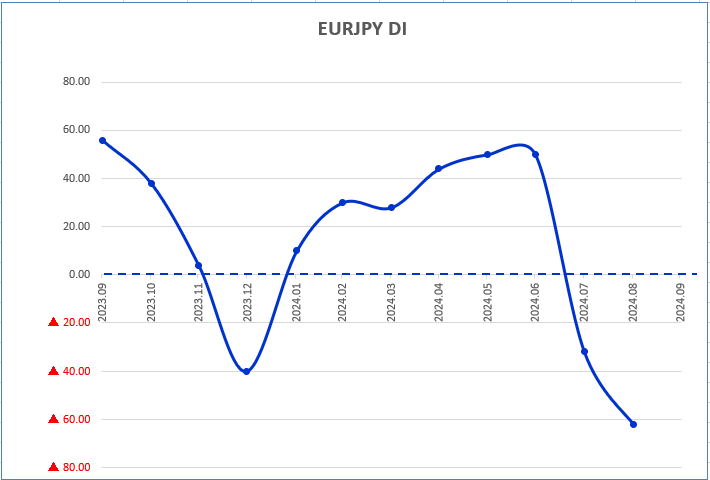

ユーロ/円

楽天証券がユーロ/円相場の先行きについてアンケート調査を実施したところ、個人投資家1,816人のうち81%の1,464人が、8月は「円高/ユーロ安」に動くと予想していることが分かりました。

※四捨五入の関係で合計が100にならない場合がある

円安見通しから円高見通しを引いたDIは、マイナス62になりました。前月はマイナス32でした。対ユーロで円高予想が円安予想を上回ったのは2カ月連続です。

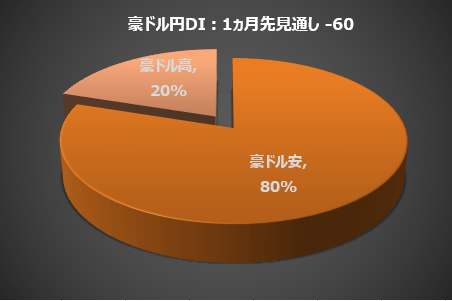

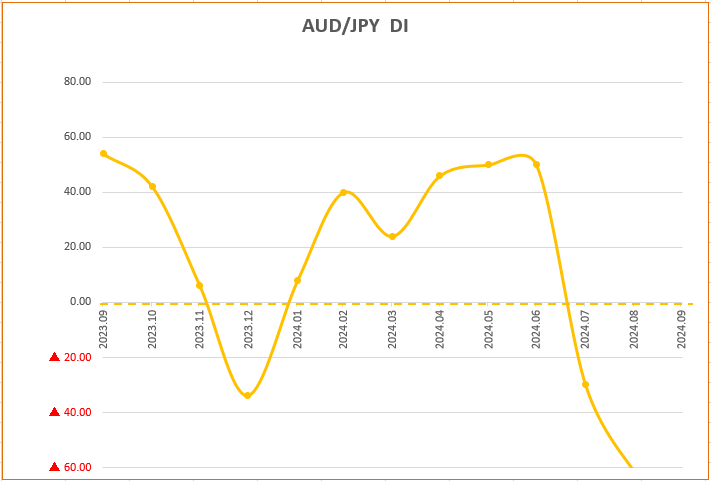

豪ドル/円

楽天証券が豪ドル/円相場の先行きについてアンケート調査を実施したところ、個人投資家1,613人のうち80%の1,294人が、8月は「円高/豪ドル安」に動くと予想していることが分かりました。前月は65%でした。

※四捨五入の関係で合計が100にならない場合がある

円安見通しから円高見通しを引いたDIは、マイナス60で、2008年10月のDIアンケート開始以来、最大の円高バイアスとなりました。

今後、投資してみたい金融商品・国(地域)

楽天証券経済研究所 コモディティアナリスト 吉田 哲

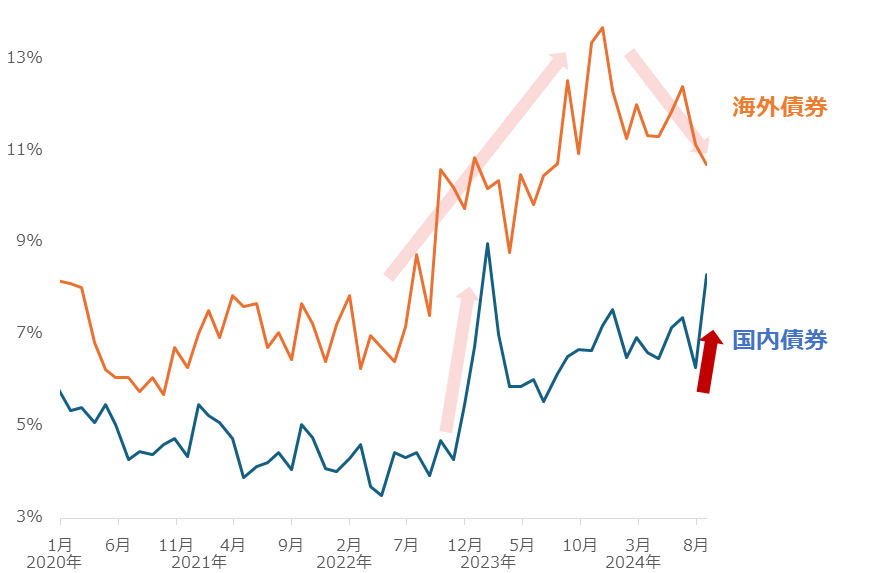

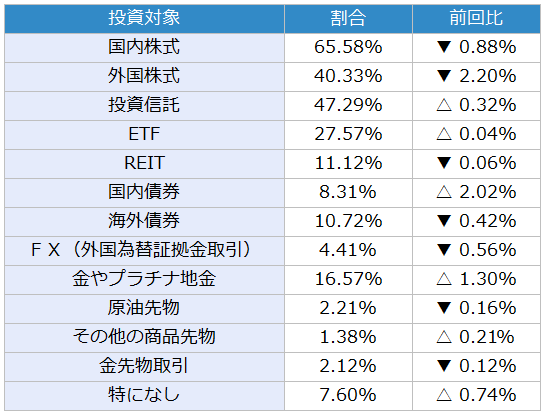

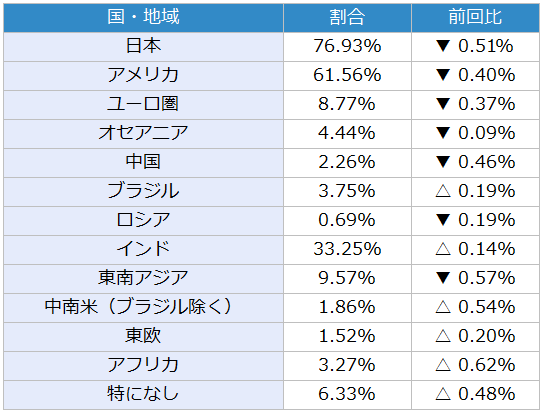

今回は、毎月実施している質問「今後投資してみたい金融商品」で「海外債券」と「国内債券」を選択した人の割合に注目します。各質問の選択肢は、ページ下部の表のとおり、13個です(複数選択可)。

図:「海外債券」と「国内債券」を選択した人の割合の推移

2024年8月の調査で、「海外債券」を選択した人は10.72%、「国内債券」は8.31%でした。

債券は英語で「fixed income」といわれることがあります。直訳すると「確定された収入」です。このため債券は、数ある金融商品の中で比較的安定的に利益を期待できる商品と認識されています。

世界に戦争、景気動向、金融政策、気候変動、人権問題、宗教対立、食料問題など、多数の問題があることを前提に資産形成を行うとき「分散投資」の有効性が叫ばれ、分散先の一つとして「債券」が注目されることがあります。

2022年以降、「海外債券」も「国内債券」も、割合が高い状態が続いているのはこのためだと、考えられます。

また、特にここ最近「国内債券」の割合が上昇しているのは、日本の中央銀行である日銀の金融政策の方針が引き締め的になったためです。7月末に行われた金融政策決定会合で、金利引き上げを決定しました。市場関係者がサプライズ感を感じるほど、大きな出来事でした。

利上げは、段階的に長期間続くことがあります。利上げのペースがゆっくりで、かつ長期化した場合、債券の利子収入の積み上げが期待でき、同時に発生することが想定される債券価格の下落による損を相殺する期待が生じます。

日本の金融政策の方針が引き締め色を強めつつあることが、「国内債券」への関心を強める一因になっていると、考えられます。引き続き、日本の金融政策の方向性、そしてそれに影響を受け得る「国内債券」の割合の推移に、注目していきたいと思います。

表:今後、投資してみたい金融商品 2024年8月調査 (複数回答可)

表:今後、投資してみたい国(地域) 2024年8月調査 (複数回答可)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。