※このレポートは、YouTube動画で視聴いただくこともできます。

著者の土信田 雅之が解説しています。以下のリンクよりご視聴ください。

「「波乱含み?」の9月相場に備える~要チェックのイベント&スケジュール~(土信田 雅之)【楽天証券 トウシル】 」

8月最終週となる今週の株式市場ですが、8月28日(水)の取引終了時点では、日米ともに様子をうかがいながら、株価水準を探るような展開が続いています。

<図1>日米の株価指数の状況(2024年8月28日時点)

※高値と安値はそれぞれ取引時間ベース

上の図1は前回のリポートでも紹介した、日米の主要株価指数における、実際に直近の高値から安値までの「戻り率」を示したものですが、前回とあまり変わっていないことが分かります。

もっとも、米ニューヨーク株式市場のダウ工業株30種平均については、週初に終値ベースで最高値を更新する場面があったものの、更新幅が小幅にとどまっているほか、「買いたい意欲」は感じられるものの、イマイチ盛り上がらない印象です。

このように、相場のムードは悪くないものの、微妙な膠着(こうちゃく)感が漂っている背景として、米半導体大手のエヌビディア決算待ちと、来週から始まる9月は注目イベントが多く控えていることもあって、積極的に動きづらいことなどが考えられます。

そこで、今回は28日(水)に発表されたエヌビディア決算に対する市場の反応と、9月に予定されている注目イベントについてざっくりと整理して、来たる9月相場に備えていきたいと思います。

エヌビディア決算とAI相場の行方

まずは、エヌビディア決算についてです。米国で28日(水)の決算発表を受けて、同社の株価は時間外取引で一時8%安となるなど、市場の初期反応はネガティブでした。

ただし、決算の内容を見ると、売上や利益、業績見通しのいずれも予想を上回っており、単純に出てきた数字はむしろ好決算と見てよいものでした。

決算の詳細については、同じ楽天証券経済研究所の今中能夫氏のリポートでも解説があるかと思いますので、これ以上踏み込みませんが、直近までのエヌビディア株は、「市場の期待をさらに大きく超える」決算を発表して、急騰してきた経緯があるだけに、今回の決算については、市場の一部で「サプライズ度が足りない」と受け止められた可能性が高く、初期反応は確かに弱かったものの、相場の流れを大きく変えるものではなさそうです。

実際に、エヌビディア決算を受けた29日(木)の日本株市場も下落でスタートしたものの、下げ幅を縮小させて取引を終えています。

<図2>米エヌビディア(日足)の動き(2024年8月28日時点)

29日(木)の米国株市場で、エヌビディア株は下落で取引をスタートさせていますが、株価位置は、上の図2を見ても分かる通り、6月20日と7月11日の高値同士を結んだ「上値ライン」上の攻防となっており、ひとまず、50日や25日移動平均線がサポートとして機能できれば、売り込まれる展開にはならなそうです。

とはいえ、サプライズ度が足りなくなってきたということは、成長ペースが緩やかになっていることの証左でもあるほか、AI(人工知能)相場に対する市場の見方も、「積極的な投資による期待感」から、「投資に見合う収益」へと視点が移りつつあることを踏まえると、少なくともこれまでのようなペースで株価が上昇していく展開は想定しにくくなると思われます。

今後については、大手テック企業の設備投資意欲の後退や、懸念されている「ブラックウェル(エヌビディアが手掛ける次世代チップ)」の量産遅れを次の四半期で挽回できるか、電力問題(AIデータセンターを稼働させるには大量の電力が必要)が顕在化するかどうかなどが注意点となります。

それでも、エヌビディアは業界で圧倒的な存在であることに変わりはなく、先端半導体需要もまだ目立って減速はしていないため、今後も先端半導体の中心銘柄として君臨し続けることになります。

9月相場のパフォーマンスはアノマリー的には弱い傾向

続いて、来週から迎える9月相場についても考えていきます。

引き続き9月相場も、米国株市場を中心に動いていくことになりそうですが、相場の傾向を見ると、9月のパフォーマンスはアノマリー(相場の経験則)的には弱い傾向があります。

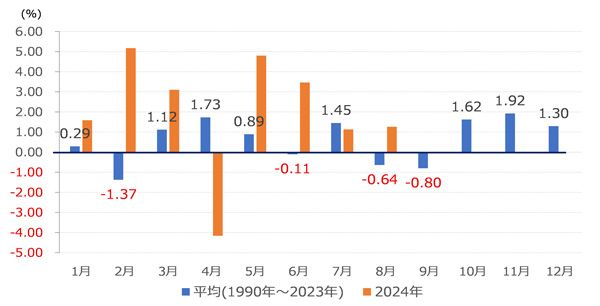

<図3>米S&P500(日足)の月間騰落率(1990~2023年の平均と2024年8月28日現在)

上の図3は、米S&P500種指数の月別の騰落率(1990年から2023年の平均)を青色の棒グラフで示し、2024年の状況をオレンジ色の棒グラフで示したものです。

図を見ると、ここ30年余りの9月の騰落率の平均はマイナス0.8%と、年間でも2月(マイナス1.37%)に次ぐ弱いパフォーマンスとなっていることが分かります。

ただし、今年(2024年)は、平均とは異なる動きを見せる場面があるほか、騰落の振れ幅も大きくなっているため、例年の相場の傾向よりも、株価の値動きが荒くなる展開の方に注意した方がよさそうです。

重要イベントが多い9月

それを裏付けるかのように、9月の注目イベントをチェックしていくと、株価を大きく動かしそうなものが多く控えています。

<図4>2024年9月の主な予定

上の図4は、9月に予定されている日米の主なイベントをまとめたものです。

最初のヤマ場となるのは、9月6日公表の米8月雇用統計です。8月頭の相場急落のきっかけの一つとなったのが、前回の雇用統計だっただけに、今回の雇用統計自身で流れを変えられるかどうかが注目されます。

改善傾向が示されれば株価の戻り基調の継続が期待される一方、さえない結果になってしまうと、景気後退懸念が再燃してしまい、足元の株価の戻り基調に水を差すことも考えられます。

その後も、17~18日に開催されるFOMC(米連邦公開市場委員会)を前に、米国の景況感を探る動きが続き、11日の8月CPI(消費者物価指数)や17日の8月小売売上高が注目されることになり、米経済指標の動向に一喜一憂することが想定されます。

また、米国政治も相場を動かす可能性があります。10日には米共和党と民主党の大統領候補者のTV討論会が予定されています。

活発な政策議論が行われるのか、それとも、お互いの候補者のディスり合いとなるのか、議論がかみ合わない展開となるのかは不明ですが、討論会を終えて、優劣が分かりやすい状況となれば、「もしトラ」および「もしハリ」トレードの動きが出てくる可能性があります。

ちなみに討論会が行われる10日は、米アップルがイベントを開催し、iPhone16のお披露目があるのではとの見方があるため、アップル株が動意づくかもしれません。

日本株は米国株の上昇に連動しにくい?

その一方で、日本国内では、13日のメジャーSQ(特別清算指数)や、19~20日の日本銀行金融政策決定会合、27日の自民党総裁選挙などが予定されていますが、基本的には、米国の景況感と金融政策をにらんだ動きになると思われます。

特に、米国の経済指標の結果次第では、米FOMCでの利下げ幅の議論(利下げ幅が0.25%となるのか、0.5%となるのか)につながる可能性があります。

仮に、0.5%の利下げを織り込むような動きとなれば、米国では利下げ幅拡大による景気下支え期待で上昇する展開が考えられる一方、日米の金利差縮小観測から、為替市場で円高が進行し、日本株の上値を抑えてしまうことも考えられるため注意が必要です。

このように、9月相場は数々のイベントをこなしていくため、中長期のシナリオを描きにくく、短期的な目線で動いていくことになります。一時的に株価が上振れる(下振れる)場面も増えそうですが、慌てずに相場に臨みたいところです。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。