今回のサマリー

●米国はいよいよ9月に利下げサイクル入りする公算

●利下げのペースは引き続き「データ次第」であり、景気の強弱をシナリオ分けする必要

●米利下げ局面では、米株、米債券、ドル/円、日本株、金、新興国が時間差でリンク

●その全体像を理解し、市場別の時間差サイクルを生かすことが勝利の鉄則

米利下げサイクルへ

FRB(米連邦準備制度理事会)は9月18日にいよいよ利下げする見込みです。ここ数カ月、米景気に陰りが見られ、インフレも鈍化してきました。FRBは、2020~2021年はコロナ禍でダメージを受けた経済の正常化を目指し、2022~2024年前半まではインフレの抑制に努めてきました。それが足元では、インフレが再び上昇するリスクから、雇用(=景気)の悪化が進むリスクへの対応に目線を移しつつあることを、パウエルFRB議長が公言しています。

市場は9月18日の利下げを0.25%で1.35回分織り込んでいます。言い方を換えると、0.25%はほぼ完全に、0.5%を3分の1織り込んでいることになります。パウエル議長は、8月のジャクソンホール会議の講演で、利下げのタイミングとペースは「データ次第」という、従来の表現を繰り返しました。このことは、まだ利下げがどう進むかについて、確固たるシナリオを描けないことを意味します。

景気は堅調局面から鈍化し、下降にむかうかもしれない曲がり道にあります。その景気動向次第で、利下げの進め方も変わるのです。筆者はトウシルの動画とレポートで、以下の3シナリオのウエート付けを適時調整しながら、柔軟に対応すべきというスタンスを繰り返し説明してきました。

(1) 景気軟化:鈍化するものの、後退には至らず、底堅さは保つ

(2) 景気下降:後退を含む大きな落ち込みになる

(3) 景気堅調:過去2年のように鈍化すると見られつつ、今回も予想外の強さを継続する

現在、市場では、(1)景気軟化シナリオを軸にしつつも、いざ鈍化し始めると、下降ペースが上がるかもしれない(2)のリスクを折々警戒するといった構え方でしょう。ただし、(3)景気堅調とはいかなくても、向こう数カ月中に、過去数カ月の景気指標の弱振れから揺り返す可能性は排除できません。市場の利下げ織り込み度は、指標次第で容易に進んだり、後退したりを繰り返すかもしれません。

この状況に対応するためには、柔軟な思考と、それを支えるロジックが必要になります。景気も金利も進行路がカーブしていると、個々のデータは揺らぎやすく、個々の市場の相場も脈絡なく動意づくことが起こりやすくなります。

しかし、ロジックにも基づく全体観がないと、情勢の判断自体が脈絡なくぶれてしまいかねません。実際、8月の米日株やドル/円の暴落以降の市況解説は、「専門家」によるものであっても、因果の整合性なく、その場限りのものが散見されました。

このレポートでは、米利下げサイクル入り後に、米国株、米債券、政策金利、ドル/円、日本株、金(ゴールド)、新興国に起こり得ることの全体像を、ロジカルに整理します。明確な全体観を持てれば、景気シナリオが(1)、(2)、(3)の間を揺れ動いても、体系的に視座を調整できるはずです。

各市場の視界が変わる

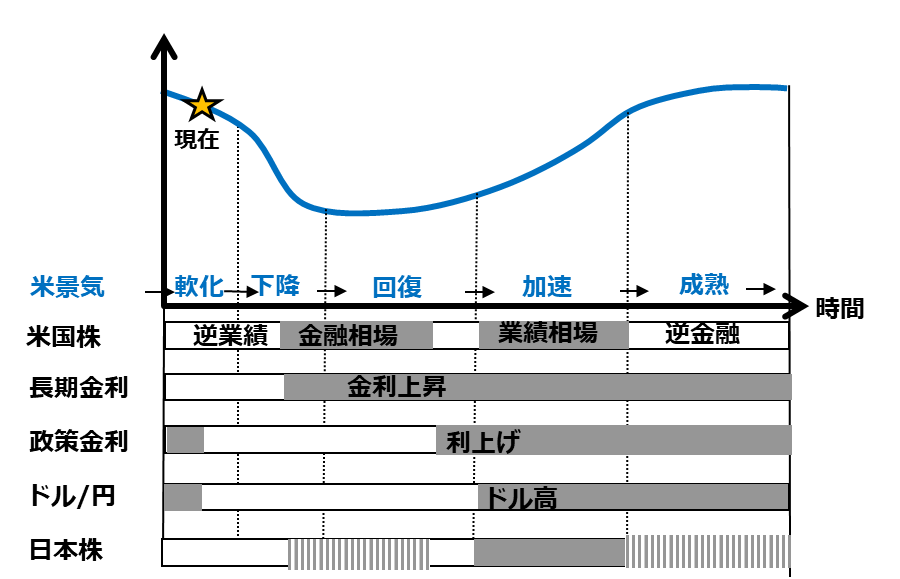

図1は、米景気サイクルに沿って、各市場で相場がどう変化するかを一覧にしたものです。景気サイクルの上下と、株式、債券、為替、商品、新興国の各相場の上下は一緒に動くわけではありません。図1が示すのは、その典型的な時間差を描いています。特に、米国株と日本株のサイクルのズレがドル/円サイクルによって生じることは、日本投資家にとって重要です。

市場別に順に、来たる局面の事情を加味しながら整理しましょう。

図1:米景気・相場サイクル

米国株

米利下げサイクル入りの前後には、まず景気の成熟期から軟化期にかけて、米利上げを嫌う逆金融相場局面にあります。次に、米利上げが一服すると、それを好感する中間反騰場面が起こり得ます。やがて高金利によって景気が軟化から下降に向かうと、逆業績相場による株安局面になります。

今が利下げ開始間際とすると、景気の3シナリオそれぞれで、(2)景気下降にならなければ、ひどい株価の下落は起こらない可能性があります。(1)景気軟化なら、株は金利低下と逆業績相場の不安緩和で、株は堅調さを保ちやすいでしょう。(3)景気堅調は、業績面で株はしっかりでも、金利の下げ渋りないし再上昇に神経質になる場面があり得ます。

2023年以降の米株相場は、生成AI(人工知能)・半導体という大テーマがけん引してきました。このテーマが景気サイクルを超越して上昇トレンドを保つのか、それ相応にサイクルに巻き込まれるのかは、景気(1)、(2)、(3)シナリオの状況に照らして、逐次チェックしていくことになります。

米債券

図1では米債券を長期金利として表記しています。米10年債金利は2023年10月に一時5%超まで上昇しましたが、利下げを待たずに、既にピークアウトして、昨今は3.8%付近です。ここに至る過程では、4%台以上は高金利狙いのイールドハンティングの対象としました。この先で利下げが進むなら、長期金利も下方に向かいやすく、価格で見れば、値上がりも期待できます。

ただし、リスクは景気3シナリオ間の揺らぎで、特に(1)景気軟化、(3)景気堅調のケースでは、長期金利がそれほど大きくは低下しない可能性があります。コロナ禍以前のディスインフレ、デフレを警戒したのも今は昔で、今後は比較的高いインフレ体質と財政赤字の経済に沿って、それほど長期金利は下がらない可能性が指摘されます。

政策金利

8月27日時点で、市場は0.25%の利下げを9月1.35回、11月2.7回、12月4.14回分を織り込んでいます。合計で1%強、3会合のうち1回は0.5%の利下げがあり得るという予想です。パウエルFRB議長が繰り返すように、利下げのペースがデータ次第とすると、次回FOMC(米連邦公開市場委員会)前の9月前半に公表される雇用・労働データ、ISM景況指数、CPI(消費者物価指数)など物価指標を見ながら、利下げの織り込み具合も変わりやすいでしょう。

これから数カ月、現在の市場センチメントの中心である、(1)景気軟化を軸に(2)下降を折々警戒する見通しがどうブレるかで、利下げの可能性をチェックしていく必要があります。

なお、利下げサイクルに入ると、当初景気下降からの株安があっても、早晩金利低下を材料に、グロース、金融、建設など金融相場への光明につながっていきます。そして、利下げから景気中立以下の低金利横ばいの水準が、景気回復期の終盤まで株の金融相場を支え続けます。

ドル/円

ドル/円は米金利サイクルに沿って下落する、すなわち円高になるとみます。日本の構造的な衰退で円安が続くとか、国際収支の構造上円安の趨勢(すうせい)は変わらないという見方では、最近の円反発を捉えることはできません。これらを理由に、かつてのような超円高にはならないという議論は可能でも、相場のタイミングを計るツールにはならないことを、しっかり踏まえてください。

円高サイクルが終わるのは、米景気回復局面に米長期金利が上向き始めるときか、政策金利の引き上げ開始時期か、あるいはその後ワンテンポ遅れてなのかは、歴史的に条件次第で異なります。しかし重要なことは、米長短いずれか、あるいは両方の金利が上がらない限り、ドル/円上昇(円安)サイクルは始まらないことです。

日本銀行の利上げによる円高インパクトを警戒する人もいるでしょう。しかし、(2)米景気下降で利下げ加速になると、円高と米株相場の脆弱(ぜいじゃく)性から、日銀の利上げは難しくなります。(1)米景気が底堅い程度の軟化にとどまるか、(3)堅調展開で、米株もドル/円もしっかりというお膳立てがないと、日銀は動けません。つまり日銀政策もまた米景気・金利次第という制約下にあります。

日本株

日本株は、そのドル/円相場と米株相場の相乗作用で決まる部分が大半です。日本の景気も米国など海外次第、インフレも米インフレ・高金利時の円安次第、日銀政策も円相場(=米金利)次第と、日本の事情はある意味でほぼ米国次第と言って過言ではありません。

(2)米景気下降で金利低下が早まる過程は、米株は業績相場で安く、ドル/円も安い(つまり円高)という日本株にとって最悪の状況になりかねません。また、米低金利が促す米株の金融相場期は、円高の程度次第で日本株の強弱ぶりが変わる悩ましさがあります。

日本株が手放しで強いと言えるのは米景気加速局面で、米株が業績相場で高まる一方、利上げが進むことでドル高円安になることが、ダブルで日本株高を促します。なお、2022年は米金利の加速的上昇で、米株が逆金融相場で下落したものの、円安加速のおかげで、日本株は底堅さを保てました。2023年は高金利にもかかわらず、生成AIテーマも浮上した米株は高い一方、円安地合いも継続したため、日本株は大きく高められました。

このように最近までの日本株高も、ドル/円相場と米株相場の相乗作用で説明できます。最近の日本株下落も何が導線だったのかを、この脈絡で考えてみてください。

金(ゴールド)

金相場は、米利下げ、ドル安がプラスに作用します。金には究極の安全通貨という側面もあるので、米国・世界の経済が不穏な状況になると、なおさら買われやすい面があります。

新興国

ドル建ての対外債務が多い新興国市場には、米金利低下、ドル安がともに債務負担を緩和するので、プラスに作用しがちです。ここまでは、金と似ていますが、金が安全資産である一方、新興国はリスク資産です。世界情勢が不穏になれば、新興国経済は脆弱化し、売られやすくなることを留意してください。

以上、来たる米利下げサイクルを、景気の強弱(1)、(2)、(3)シナリオに分けて、各市場の相場ごとに対応する展開を並べると、ロジカルに整理できること、体系的にリンクしていることが見えてくるでしょう。経済と相場の曲がり道は、この全体観に変化を位置づけながら、対応していくのが、賢明な投資家の基本と言えます。そして、市場間の体系的なリンクは相互チェックの手掛かりにもなります。

ぜひこの点を踏まえて、来たる難局も、リスクを制御しつつ、好機を生かして乗り切りましょう。

■著者・田中泰輔の『逃げて勝つ 投資の鉄則』(日本経済新聞出版刊)が発売中です!

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。