日本銀行が3月のマイナス金利解除に続いて、7月に追加利上げを決めました。住宅ローン利用者の7割以上が選ぶ変動型金利は、日銀による政策金利引き上げの影響を受けます。住宅ローン金利は日銀の利上げで今後どこまで上がるのか。住宅ローン比較診断サービス「モゲチェック」を運営するMFSのCOO(最高執行責任者)で、住宅ローンアナリストの塩澤崇さんに話を聞きました(取材は8月16日に行いました)。

住宅ローン変動金利が上がるのは来年1月以降

――日銀が7月の金融政策決定会合で政策金利を0.25%程度にする利上げを決定しました。これを受けて、三菱UFJ銀行や三井住友銀行、みずほ銀行が住宅ローンなどの基準となる「短期プライムレート」の引き上げを発表し、9月2日に年1.475%から1.625%に上げます。地方銀行にも同様の動きが広がっています。住宅ローン金利は今後どうなりますか?

住宅ローンの変動金利は各銀行が定める基準金利から借り手に応じて金利を一定程度引き下げる優遇幅で決まります。借り手の返済能力が高ければ優遇幅が大きくなりますが、この優遇幅は審査時に決まり、完済するまで変わりません。日銀の利上げで影響を受けるのは基準金利です。

基準金利は短プラに1%上乗せするのが一般的なので、短プラが上がれば基準金利も上がっていきます。短プラは銀行が優良企業に貸し出す際の最優遇金利(プライムレート)のうち、1年以内の短期金利を指します。短プラが上昇し、基準金利が上がると、住宅ローンを変動金利で返済している人の金利負担が増えることになります。

住宅ローンの変動金利がいつから上がるかということですが、半年ごとに適用金利を見直すものが多く、4月と10月時点で基準金利が上昇していれば、その3カ月後の住宅ローンの返済から新金利が適用されます。

各行が日銀の7月の追加利上げ決定後に短プラの引き上げを発表しているので、10月には基準金利も上がる見込みです。来年1月以降の住宅ローンの返済から金利が上昇するとみています。

ただ、来年1月以降にいきなり毎月の返済額が増えるわけではありません。多くの銀行は「5年ルール」と「125%ルール」を採用しています。5年ルールは金利が上昇しても5年間は毎月の返済額を据え置くものです。125%ルールは、5年ルールの期間が終わった6年目に返済額が増えても、今までの返済額の1.25倍に抑える措置です。

注意が必要なのは、毎月の返済額は5年間変わらず、6年目からも返済額の増加は抑えられるのですが、銀行は毎月の返済額のうち金利を増やして元本を減らす操作をしていることです。元本の返済が進まなくなるので、金利負担の総額は増えることになります。

次の焦点は9月と10月、住宅ローンの新規貸出金利が上がるか

――5年ルールや125%ルールがあると金利の負担総額が増えることになるので、余裕がある人は早く繰り上げ返済した方がいいようにも思いますが、どう考えますか?

住宅ローンは借り続けるメリットが大きいので、繰り上げ返済でそれを手放すのは非常にもったいない。繰り上げ返済に使うお金があるなら、投資に回した方がいいというのが私の持論です。

住宅ローン金利が上がるといっても、まだまだ低い水準です。今の経済情勢では、繰り上げ返済で削減できる金利負担よりも、投資で得られる利益の方が多く出ると見込めます。

逆に繰り上げ返済をした方がいいのは住宅ローン金利が投資の利回りを超えている場合です。住宅ローン金利が3%や4%になって、長期積立分散投資の利回りが2%の場合には、住宅ローンの繰り上げ返済にお金を使った方がいいと思います。

また住宅ローンを組めば、住宅ローン減税(※)という節税効果が高い国の制度も利用できます。それに住宅ローンを金融機関で借りるとほとんどの場合、団体信用生命保険(※)への加入が必須となります。住宅ローン契約者が死亡や高度障害状態になって支払いができなくなった場合に、住宅ローン残高をゼロにするもので、非常に優れた保障となっています。

住宅ローンはインフレによる恩恵も受けられます。インフレが進めば、モノの価値は上がる一方で貨幣の価値は下がっていくので、ローンを返済する実質的な負担は減っていきます。その一方で株や不動産などの資産価値はインフレで上がりやすい特徴があり、その恩恵を得られます。繰り上げ返済をすると、そういったメリットを手放すことになってしまいます。

※住宅ローン減税 新築住宅の場合は最大13年間、中古住宅は最大10年間、年末時点の住宅ローン残高の0.7%分を所得税から控除することができます(税額控除)。環境性能が高い住宅や子育て世代などの場合は控除額が大きくなります。住宅ローン減税を受けるには床面積や所得の要件などがあります。

※団体信用生命保険 住宅ローンを返済中に契約者が死亡したり、高度障害になったりした場合に、住宅ローンの借入残高を支払う必要がなくなります。家族は引き続き家に住み続けることができます。住宅ローンの契約と同時に加入する場合がほとんどです。

――塩澤さんは、住宅ローン変動型金利ですでに契約している人の金利は上がる一方で、新規に契約する貸出金利はあまり上がらない可能性を指摘しています。

住宅ローンを変動型ですでに借りている人の金利は上がる一方、これから住宅ローンを新規に組む人の金利はあまり上がらない可能性があります。

7月の日銀の利上げによって、変動金利ですでに借りている人の金利が0. 15%上がることはほぼ既定路線ですが、新規の住宅ローンの貸出金利はそうとも限りません。もしすでに借りている人は新規貸し出しで今より金利が低い住宅ローンがあったら、借り換えを考えていくのがいいと思います。

私は、銀行の金利競争が激化しているので、住宅ローンの変動金利の基準金利を上げても、新規貸し出しの場合は基準金利の上昇分全てを適用金利に転嫁しないのではないかと考えています。

銀行のビジネスモデルを考えると、金利で得られる収益は今の低金利環境で非常に低い。一方で、住宅ローンの融資実行時には元本の2%程度を融資手数料として借り手から受け取ります。この手数料が銀行の大きな収益源となっています。

そうすると、既存の住宅ローン貸し出しの適用金利には基準金利上昇分を全て転嫁する一方で、新規貸し出しは融資手数料が入るので金利の上昇幅を縮めてでも、新規顧客を確保したい。この融資手数料は、融資実行時しかもらえません。だから、新規実行件数をどんどん増やす戦略を採る銀行が出てもおかしくはないのです。

この判断には各銀行の戦略が色濃く反映されます。メガバンクやネット銀行が9月30日もしくは10月1日に新規貸出金利を発表するので見ものですね。

繰り返しになりますが、日銀が利上げしていく中で、自分が今借りている住宅ローン金利が上がっても、新規貸し出しで今より低い金利があったら、ローンの借り換えを積極的に考えていきたいです。

植田日銀、追加利上げは株価乱高下でより慎重に判断へ

――塩澤さんはSNS(交流サイト)で、日銀は8月の株価の乱高下で、追加利上げに慎重になったのではないかと発信されていました。今後の日銀の利上げペースをどのようにみていますか?

9月の日銀の金融政策決定会合では追加利上げはないでしょうし、10月も多分ないんじゃないかなと思っています。年内にあるかないかですかね。

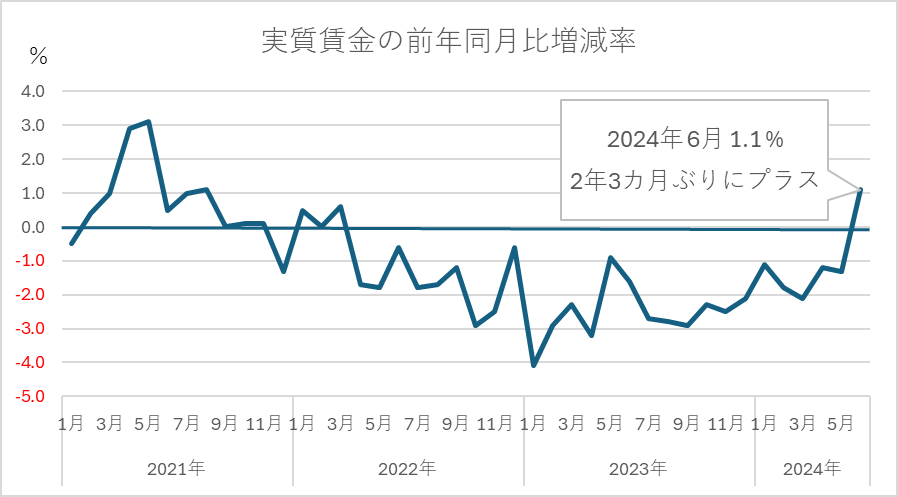

(実際に受け取る名目賃金から物価上昇分を除いた)実質賃金が年末に向けてプラスに転じていくとみています。日銀はそうしたデータを踏まえて、12月か、来年1月、3月の春闘のタイミングに利上げするのが考えられるシナリオです。

日銀が7月末に利上げを決定した後、株価が乱高下しましたが、金融政策の正常化という日銀の方針が変わることはないと思います。ただ、その進め方はより慎重になったということでしょう。日経平均株価(225種)が8月5日に過去最大の下落幅を記録したことが効いています。株安が蜂の巣をつつく騒ぎになってしまったことは日銀首脳陣の脳裏に刻まれたのではないでしょうか。

また、政府が今年から始めた新NISA(ニーサ:少額投資非課税制度)で「貯蓄から投資へ」と旗を振っているので、日銀がそれに冷水を浴びせるのはあまりよくないですよね。来年1月に新NISA開始1年となるので、検証記事がメディアから出るはずです。

その時に株価が1年前と変わらず、もしくは下がっているとなると、「ちょっと、おい」という感じになりますよね。政府や自民党の政策と逆にならないように株価が堅調に推移することは必須です。株式市場も意識した金融政策運営になると思います。

日銀利上げの最終到達点は1%か、家計は最大2%への備え必要

――日銀の今回の利上げでターミナルレート(利上げ局面での最終到達点、最も高い金利)はどのくらいになりそうだと思いますか?

日本経済が米国と同じように強ければコロナ禍からの回復の軌跡をもっと早くに描いていたはずです。ところが、日本経済は米国よりワンテンポ遅れてようやく良くなりつつある。景気回復が一足早い米国は逆に利下げ局面に入りつつある。

日本経済はこうした状況で強くはないことを踏まえると、政策金利は上がっても1%くらいだとみています。ただ、家計は一時的に2%ぐらいに上がったとしても耐えられるようにした方がいいと思っています。金利は景気サイクルに連動するので、日銀がそんなにガンガン上げ続けることはないでしょうし、もし上げたとしてもずっと続くわけではないと考えています。

好景気の後に不景気が来ますので、日銀はそのとき利下げをします。金利は景気サイクルに合わせて上下するので、金利が上がったとしてもそれが永遠に続くわけではないことも頭の片隅に入れておくのがいいと思います。

――岸田文雄首相が退陣を表明して、9月に自民党総裁選があります。誰が首相に就くかによって、政府の日銀へのスタンスは変わると思いますか?

今の岸田政権と大きく変わらないと思います。金利を引き上げようと動いても急ぎすぎると、消費を冷やして株価に悪影響が出ます。なので、そういった意思決定はできないはずです。誰が自民党総裁になろうとあまり変わらず、結局は岸田さんと同じ方向に収束していくでしょう。

――実質賃金に関して、6月は2年3カ月ぶりに前年同月比でプラスに転じました。ただ夏のボーナスの上振れなど一時的な要因が大きく、今後も定着するかまだ分かりません。

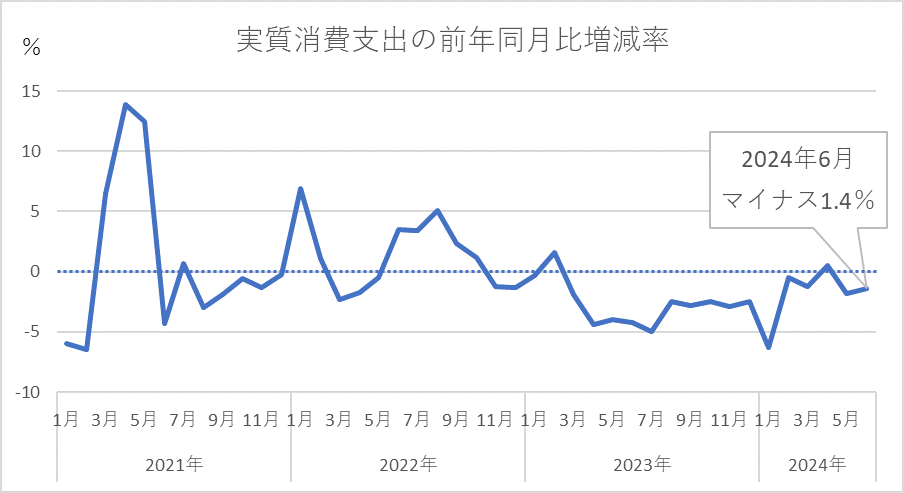

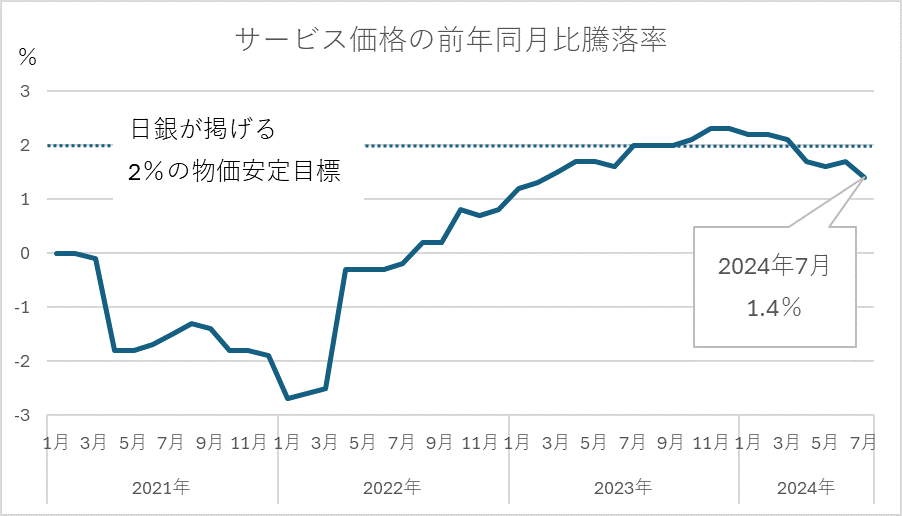

日銀の今後の利上げには、 実質賃金のプラス定着が必要ですね。そのあと大事なのが消費です。賃金が増えて、消費に回ることで実質消費がプラスになる。その結果、物価、特に人件費が大半を占めるサービス価格が上がっていくかどうかが重要です。

こうしたサイクルがちゃんと回っているか、実質賃金、実質消費のプラスが定着し、サービス価格が日銀の掲げる物価安定目標の2%程度で上昇していくことが非常に大切です。この三つの指標がそのように推移しないと、持続的な利上げは想定しづらいです。

ただ、日銀はいろんな非公開情報にアクセスできるはずですので、現時点で公開されているデータがマイナスであっても、今後プラスになる確度が高い見立てやシナリオを描けた時点で利上げに踏み切ると思います。

――日銀の植田和男総裁は、就任後しばらくは慎重に政策運営を進めていた印象でしたが、今年3月のマイナス金利解除以降、足元のデータより今後の見通しを重視して政策を決定しているようにも思えます。

最初は黒田東彦前総裁との違いを出せば、金融市場への影響が大き過ぎるので、安全運転に徹していたのでしょう。ただ、米国がいよいよ利下げ局面に入り出して、景気も軟調になってくると日本経済も悪影響を受ける可能性があります。

そうなると、日銀は利上げができません。ある程度タイムリミットを意識し始めているのではないかと推測しています。

植田総裁は7月の会見で「少しずつでも早めに(金利を)調整しておいた方が後は楽になる」といった発言もしていましたが、将来の不景気に備えて利下げができる余地をある程度確保したい、そのために利上げができる今のうちに無理のない範囲で利上げをしておきたいという気持ちがにじみ出ていたように感じます。そういった方向に徐々に移行しつつあるというところですかね。

――いわゆる、金融政策ののりしろ確保ということですね。

そうだと思いますね。

――住宅ローンの話に戻りますが、長期金利と連動しやすい住宅ローンの固定型金利は日銀が政策金利を上げても、米国の利下げが9月以降にあった場合は世界的な金利の下げ圧力が加わって少し下がる可能性もあると発信されています。

米国の利下げ開始は市場では9月といわれていますが、住宅ローン金利を固定でこれから新規で借りようとする場合に影響がありそうです。米国の9月利下げ観測を背景に日本の長期金利もすでに下がっています。米国経済がどうなるか次第で、グローバルで金利上昇圧力が強まるのか、逆に弱まるのか、大きな影響があります。

もちろん日銀が政策金利(短期金利)を引き上げると、日本の長期金利も上がることはありますが、米国の金融政策の影響がすごく大きいので、そことの綱引きになると考えています。

日銀の利上げペースよりも米国の利下げペースの方が相当早いと想定されるので、日本の長期金利はそこまで上がらず、米国経済の減速次第では、1%を割る低い水準で推移する可能性も考えられます。そうなると長期金利と連動性が高い住宅ローンの固定金利も低く推移する可能性があります(全期間固定金利で住宅ローンをすでに借りている場合、特に適用金利の変化は起こりません。「◯年固定」などの固定特約型を使っている場合は将来的に変動する可能性があります)。

賃貸VS持ち家、「資産形成できるのは持ち家」

――賃貸か持ち家、どちらが得かという議論がありますが、塩澤さんはインフレが続く中では持ち家の方が有利だと指摘していますね。

住宅ローンは積み立て投資、賃貸は掛け捨てだと思っています。家は住宅ローンを返済した後は資産になりますが、賃貸は家賃をずっと払い続けても何も残りません。資産形成をできるのが不動産投資、家を買うことです。

賃貸は働いている間はいいですが、退職後、60歳や70歳の高齢になった時に部屋を借り続けられるのか、引っ越してもいい家に住めるのかというと疑問です。

賃貸物件の大家さんの中には、65歳を超えた人には認知症になって徘徊(はいかい)するリスクや孤独死の恐れがあるので、なるべく貸したくないと考える人もいます。終の棲家(ついのすみか)の確保や資産形成の観点から持ち家の方がいいと思います。

最近すごく家が高くなっているので、取得のハードルが高いのですが、立地は重視した方が今後の資産価値は保たれやすいです。

家を買うなら再開発計画があるエリア

――サラリーマンの手が届くエリアだったら、どこら辺が狙い目でしょうか?

私は都内では池袋(豊島区)、赤羽(北区)と、田端(同)の3カ所を結んだエリアを「城北デルタ」と呼んでいますが、価格も手ごろで手が届きやすいエリアだと思っています。都心部の大手町や東京駅へのアクセスが非常に良く、台地の上で荒川が氾濫した時の浸水想定区域にかかっていません。物価も安いです。エリア内の王子(北区)では再開発も予定されています。

こうした地域は一例ですが、身の丈に合った価格の範囲内で、将来資産として持てるような家を探していくのがいいと思います。

中古マンションでも再開発計画があるところだったら、新築マンションも後から建ってくるので地価も上がっていきます。そうした資産価値が落ちにくい物件を買うのも一つの手です。

資産価値は立地次第です。その物件にどれだけ希少性があるかということです。駅から徒歩1分で行ける範囲の面積を1とした場合、徒歩10分圏内は100あります。徒歩10分圏内にはライバル物件が徒歩1分圏内の100倍あるわけです。

逆に言うと、徒歩1分の物件は徒歩10分のものの100倍希少性が高い。中古でも希少性の観点から選べば多少古くなっても資産価値の下落はある程度免れることができます。

――少子高齢化で家の価値が下がることはありませんか?

都心部はまだ人が流入していますが、郊外は少子高齢化で厳しくなってきます。人口が減ると利便性の高いところに人が集中するので、人の流れは都心に向かいます。

今までの人口が増えていた時代は、都心は混雑していたので郊外がいいということで宅地が開発されロードサイドのお店もできました。しかし、人口が減ると今までと逆のことが起きます。

それを踏まえた上で、再開発が計画されているところを狙っていくと大きく外すことはない。不動産は株と違って、「インサイダー取引」の規制がありません。再開発の話は不動産業の友人がいれば情報が入ってきます。区役所や市役所に行けば、再開発の告知がされていることもあります。そういう情報収集をしていくといいと思います。

ただ不動産価格は株と違って、バーンと跳ね上がりはしません。再開発が10年後だったら、10年かけてじわじわと上がる。焦らず気長に待つスタンスがいいでしょう。

――地方都市はどうですか?

大阪や名古屋といった政令指定都市であれば大きく値崩れすることはないと思います。ただ政令市でも大きな駅の近くほどいいです。東京でも、電車の駅からバスで行き来する場所だと値段が下がっています。利便性は気を付けた方がいいと思います。

住宅ローンは年収の5倍が安全、ペアローンは事前に話し合いを

――住宅ローンは借りるなら年収の何倍くらいがいいですか?

年収の5倍ぐらいが安全です。それ以上借りると生活の余裕が圧迫される場合があります。変動金利で借りた場合は、金利が上がった際に金利負担が大きくなるリスクもあります。

一方で、物件価格が高騰しているため、5倍じゃ買えないケースもあると思います。その場合は、最大でも7倍と考えています。投資も手に汗握るところまで突っ込んでしまうと、急落時に大変です。

多額の資金で短期間の投資をするよりも長く続けることが大事です。投資余力をしっかり残しつつ、無理のない範囲ですることが長く続ける秘訣(ひけつ)です。この考え方は住宅ローンの借り入れも全く同じです。

――夫婦二人とも高年収のパワーカップルが増えていますが、夫婦が同じ金融機関でローンを組むペアローンも人気です。離婚のリスクも常にあると思うのですが。

戦略としていい考えだと思います。返済期間の35年間、二人とも働き続けられる、離婚しない自信があるなら、ペアローンを組めばいいと思います。もし懸念があるなら、返済を続けられない可能性があるので、1馬力で組んだ方がいいでしょう。夫婦の話し合いが必要です。

ペアローンを組んで離婚した場合、ローンを二人のどちらかに寄せることは簡単にはできません。銀行からすると、二人に貸したわけで、離婚という個人的な事情で一人に住宅ローンの返済義務を全額寄せることは認めるわけにはいかないわけです。

離婚後にどちらかが家を売りたい、どちらかが住み続けたいとなると、交渉がまとまらないこともあります。売却する場合も利益が出るならいいですが、損が出るとどちらがいくら負担をするんだという話になって、冷え切った関係で話し合うのは大変です。

ペアローンは二人で不動産事業をするのと一緒です。二人でビジネスを始めるという観点で、リスクシナリオもあらかじめ考えておくといいでしょう。(取材・本文:トウシル&メディア編集部 田嶋啓人)

塩澤崇(しおざわ・たかし)氏 MFS取締役COO(最高執行責任者)。東大院修了。2006年モルガン・スタンレー証券(現モルガン・スタンレーMUFG証券)で住宅ローン証券化ビジネスを担い、2009年ボストン・コンサルティング・グループ、金融機関向けの戦略コンサルティング業務に従事。2015年9月、MFS取締役COOとして、住宅ローン比較診断サービス「モゲチェック」の金融機関提携・マーケティング・事業提携・広報を管掌。YouTubeチャンネル「住宅ローンアナリスト塩澤」で住宅ローン情報を発信。「モゲ澤」の愛称で知られる。著書に『金利が上がっても、 住宅ローンは「変動」で借りなさい 1時間でわかる「新時代のお金の常識」』

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。