※このレポートは、YouTube動画で視聴いただくこともできます。

著者の白石 定之が解説しています。以下のリンクよりご視聴ください。

「日経平均、企業業績から見た妥当値って、いくらなの?

」

日経平均急落から一転、3万8,000円前後まで戻る

日経平均株価(225種)は8月5日に、3万1,000円台まで急落した後、一転して急反騰し、8月26日時点では3万8,000円前後という、急落前の水準にまで戻る動きとなっています。

急落したときには、「暴落の始まり」や「2番底」といった声も多く聞こえてきて、さらなる下落を警戒した人も多かったと思います。しかし、一転して日経平均が上がってくると、「もう訳が分からない」となった人も多いのではないかと思います。

上がったり下がったりの日々の動きを気にするようになると、マーケットの見え方がどうしても短期的になって一喜一憂してしまいがちになります。そこで、ちょっと冷静に、かつ俯瞰(ふかん)して見てみたらということで、企業業績から日経平均はどのあたりが妥当と見えるのかについて、お伝えをしていきたいと思います。

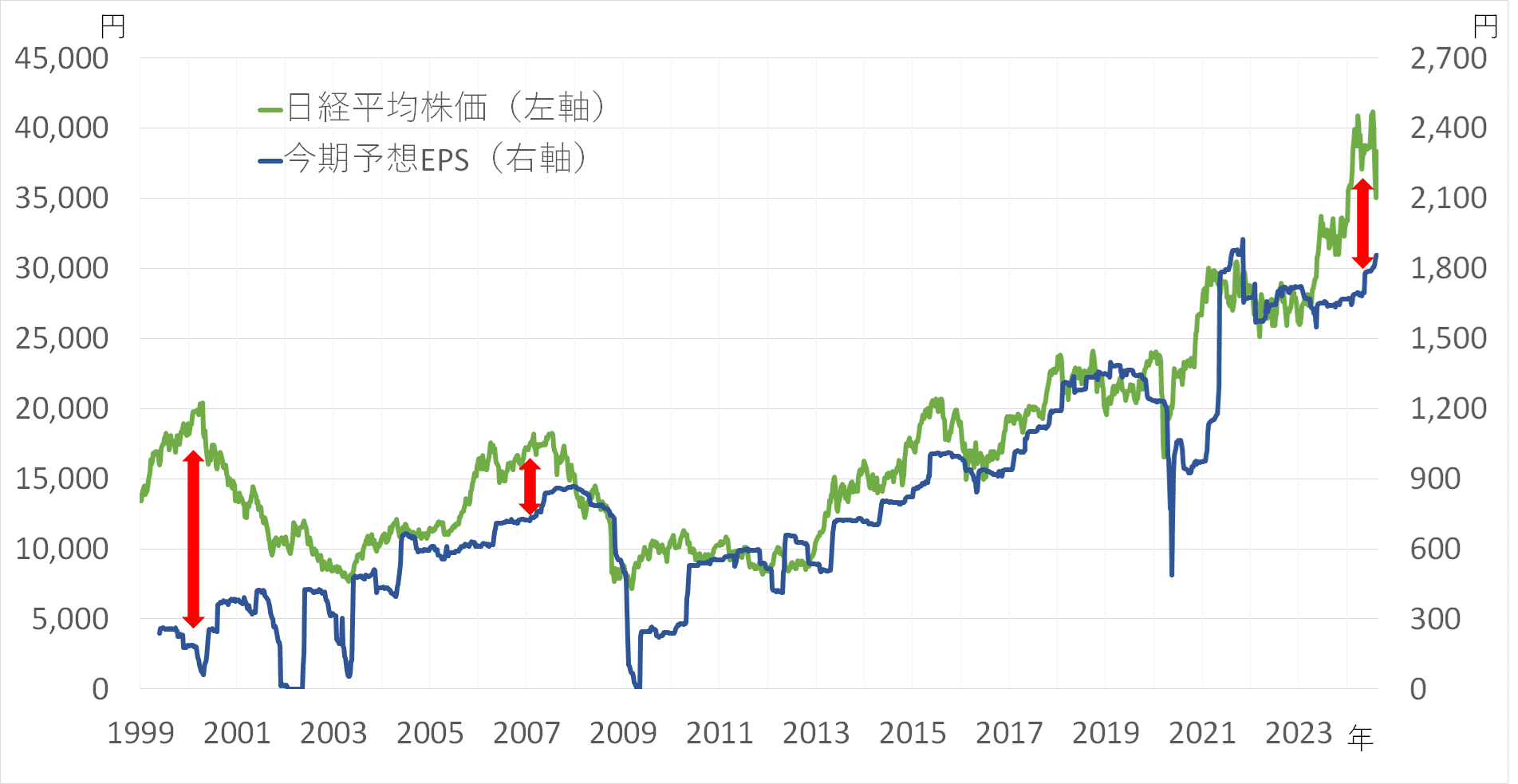

まずは、1999年からの日経平均と企業業績の関係を見てみると、次のようになっています。

(グラフ1)日経平均株価と予想EPSの推移(1)

出所:日本経済新聞社の日経平均プロフィルより、マネーブレインが独自分析し作成

グラフ1における青線は、今期の予想EPS(1株当たり利益)の推移を示したもので、PER(株価収益率)で表すと16.67倍の線になりますが、日経平均と青線の推移をみると、ほぼパラレルに動いていることが見て取れます。

ざっくり捉えると、青線が右肩上がりになっているときには、日経平均は青線よりも上に乖離(かいり)する動きとなっています。また、日経平均が下がったときでも、おおむね青線のところまで下がってくると、下落も止まるような動きをしているようにも見えます。

日経平均と青線の乖離が大きいところを見てみると、まずは、2000年のITバブル時があげられます。

ITバブル時は、青線の利益は低水準にもかかわらず、株価だけが大きく買われる状態で、これがいわゆるバブルの状態です。その後、ITバブルは崩壊して乖離していた部分が縮小し、2003年の7,000円台になって、ようやく業績相応の青線のところまで下がったとみることができます。

リーマン・ショック前の2007年も、日経平均と青線はそれなりに乖離しており、買われすぎの部分が崩落して青線まで下落しています。その後、企業業績の悪化に伴い、さらに大きく下落したとみることができます。

では、足元においてはどうなっているかというと、日経平均と青線の乖離は大きい状況となっています。

直近においては、独自分析しているデータがあるので、そちらで見ていきたいと思います。

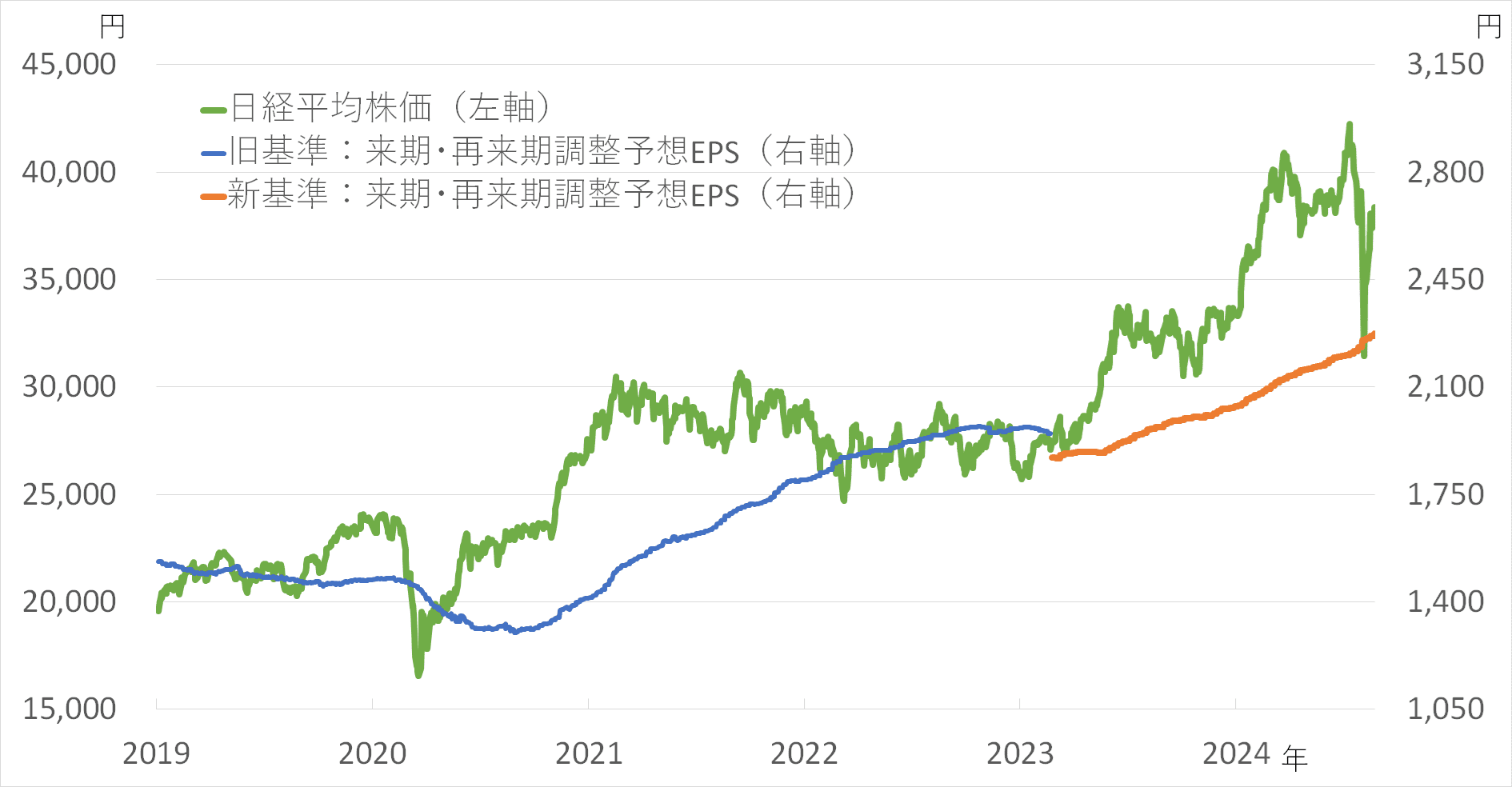

(グラフ2)日経平均株価と予想EPSの推移(2)

出所:日経平均株価は日本経済新聞社の日経平均プロフィルよりマネーブレインが作成。予想EPSはIFIS提供データを基にマネーブレインが独自分析し作成

日経平均と企業業績はパラレルの関係にある中で現在の局面は

グラフ2における青線、橙線は、日経平均構成銘柄の来期と再来期のアナリスト予想を基に、日経平均の予想EPSを独自に分析したもので、24カ月先のEPSをイメージしたものになります。

グラフ2において、青線や橙線をPERで表すと14.29倍の線になります。しかし、グラフ1と同じように、日経平均と青線や橙線はほぼパラレルに推移しており、青線や橙線が右肩上がりになると、おおむね日経平均は上のほうに乖離する動きとなっていることが見て取れます。

8月23日時点の橙線の予想EPSに14.29倍をかけた値は3万2,500円あたりとなっていて、3月5日に急落したときには橙線を下回るまで下がりました。しかし、その後再び上昇し、また上のほうに乖離する動きとなっています。

グラフ1、グラフ2で見ていただいたように、基本的には日経平均と企業業績はパラレルの関係にある中で、今後についてはどうなるのでしょうか。今後の動きを考えたときには、経験上、以下三つの局面に分けることができると考えられます。

- 企業業績が伸びている局面

- 企業業績が伸び悩んでいる局面

- 企業業績が悪化に転じてきた局面

足元において、アナリスト予想で上方修正も下方修正も何もなければ、橙線の予想EPSは、分析上1週間で4.3円増えていく形(8月23日時点)となっています。

アナリスト予想で上方修正も下方修正も何もない場合の値(8月23日時点ではプラス4.3円)を基準として、それよりも高ければ「1.企業業績が伸びている局面」、それ以下だがマイナスにはなっていなければ「2.企業業績が伸び悩んでいる局面」、マイナスになっていれば「3.企業業績が悪化に転じてきた局面」と仮定します。

経験上それぞれの場合で考えられる日経平均を、8月23日時点の値である3万2,500円で計算すると次のようになっています。

「1.企業業績が伸びている局面」の場合

橙線の予想EPSに14.29倍を掛けた値の10~20%上

→3万2,500円の10~20%上=3万5,750~3万9,000円

「2.企業業績が伸び悩んでいる局面」の場合

橙線の予想EPSに14.29倍を掛けた値~10%上

→3万2,500円~10%上=3万2,500~3万5,750円

「3.企業業績が悪化に転じてきた局面」の場合

橙線の予想EPSに14.29倍を掛けた値~10%下

→3万2,500円の10%下~3万2,500円=2万9,250~3万2,500円

では、現在はこの三つのうちのどの局面にいるのかですが、「1.企業業績が伸びている局面」にいます。

8月23日の週は、上方修正も下方修正も何もない場合の4.3円を上回るプラス8.02円となっています。また、8月2日の週~23日の週までの4週間で見ても、週平均でプラス11.04円で、企業業績は大きく伸びている状況にあります。

このため、現時点での業績から見たときの日経平均の妥当値は、3万5,750~3万9,000円ということになります。

米国景気の悪化懸念や、為替が円高に転じてきたことにより、株式市場に対してネガティブに捉える見方も増えてきていますが、足元のデータにおいては、まだ企業業績の悪化は感じられず、それどころか逆に伸びている状況にあります。

今後、いつ企業業績が悪化してくるか、もしくは、このまま悪化することなく伸び続けるのかは分かりません。過去において、株式市場が大きく下落する局面では企業業績の悪化が伴っているので、現時点で「株安に賭ける」というのもリスクがあります。そのため、「株安に賭ける」にしても、企業業績の悪化のシグナルが出てからでも遅くないと考えています。

いずれにしても、日々の値動きに踊らされて一喜一憂することのないように、俯瞰して見ることのできる何らかの基準を持っておくことは、冷静な状態で投資判断していくためにもよいのではないかと私は考えています。

投資はあくまでも自己責任で。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。