今週の株式市場ですが、これまでのところ、国内では日経平均株価が3万8,000円台水準を意識した攻防戦の様相となっていますが、米国株市場に目を向けると、ダウ工業株30種平均が節目の4万ドル台を回復しているほか、ナスダック総合指数も節目の1万8,000pをうかがうところまで株価を戻してきています。

また、S&P500種指数については、5,600pを回復し、7月16日に付けた最高値(5,669p)も視野に入ってきています。

実際に直近の高値から安値までの「戻り率」を確認すると、米国株の方が日本株よりも順調に値を戻していることが分かります(下の図1)。

<図1>日米の株価指数の状況(2024年8月21日時点)

※高値と安値はそれぞれ取引時間ベース

こうした足元の株価の戻り基調の背景には、株価急落後に公表された米国の経済指標(7月分の消費者物価指数や小売売上高など)の結果が比較的堅調で、急落の原因とされた米景気後退懸念が緩和されたことや、9月のFOMC(米連邦公開市場委員会)で利下げの実施がほぼ確実となっていることがあらためて意識されたことが挙げられます。

にわかに「ジャクソンホール会議」への注目が高まるワケ

そんな中、米国では今週の22日(木)から24日(土)にかけて、「ジャクソンホール会議(米カンザスシティ連邦準備銀行が主催する毎年恒例の経済シンポジウム)」が開催されていますが、このレポートが掲載される23日(金)の夜(日本時間)に、パウエルFRB(米連邦準備制度理事会)議長が講演を行う予定となっています。

パウエル議長の講演は、米国の景気や金融政策に対するFRBの認識やスタンスを探る手掛かりとなるわけですが、最近までの市場は、「次回(9月17~18日開催)のFOMCで利下げの実施を示唆するものの、利下げ幅については0.25%なのか、それとも0.5%なのかについては言及しないだろう」という見通しでした。

基本的にこの見通し自体は株価の急落前と大きく変わっていませんが、市場の一部では0.5%の利下げ幅を期待しているような動きも見られます。例えば、10年債利回りは今週に入ってから低下基調となっていて、株価急落時につけた8月5日の3.7%台まで低下しています。

<図2>米10年債利回りの推移(2024年8月21日時点)

そもそも、先日の株価急落は米国の景気後退懸念がきっかけとなっていただけに、「大きめの利下げ幅で景気を下支えしてほしい」といったところなのかもしれません。

しかも、今週の21日(水)に、米労働省が雇用統計の年次改定を行い、この1年間の就業者数の増加が下方修正される見込みであることが発表されました。具体的に見ていくと、非農業部門雇用者数が、毎月24.2万人増のペースだったのが、17.4万人増へと縮小の修正がかなり大きくなっていて、労働市場が思ったよりも良くない可能性が浮上してきました。

米景気については、前回のレポートで「消費の陰りに注意したい」ことを指摘しましたが、それに加えて、「やっぱり労働市場の方も気掛かりかもしれない」となった格好です。最大のヤマ場は9月6日の米雇用統計(8月分)ですが、その発表を前に、まずは23日(金)のパウエルFRB議長の発言への注目度がにわかに高まったといえます。

また、仮に今後の市場が0.5%の利下げを織り込みに行った場合、「利下げ効果による景気下支え」でポジティブに捉えるか、それとも、想定以上の景気減速によって利下げ幅の拡大に迫られる「後手の対応」としてネガティブに捉えられるかの綱引きになることも想定され、株式市場が急落前の高値の回復に向かって進めるかどうかのポイントになるかもしれません。

いよいよ本格化する米大統領選挙

その一方で、米国で盛り上がりを見せているのが米大統領の選挙戦です。

今週19日(月)より、米民主党の党大会が開催されていますが、カマラ・ハリス氏が名実ともに民主党の大統領候補となりました。最近の各種世論調査では、共和党候補のトランプ氏との支持率が拮抗(きっこう)しているものや、ハリス氏が優位となっているものもあり、今後どちらが優勢になるのかは、9月10日に行われる大統領候補者の討論会が試金石になると思われます。

株式市場では、「もしトラ」から「ほぼトラ」といった具合に、当初はトランプ氏優勢で動いてきたのが、ここにきて、ハリス氏が当選する「もしハリ」シナリオも意識されるようになってきており、「その場合、どんな銘柄が物色されるのか?」といった質問を受けることも増えてきました。

基本的にハリス氏は、バイデン政権の方針を引き継ぐものと思われ、クリーンエネルギー関連(再生可能エネルギーや電気自動車)、不動産、暗号資産(仮想通貨)など、これまでの民主党政権の流れをくむものが候補となりますが、変わり種で言えば、大麻合法化をにらんだ銘柄なども候補に挙がります。

ハリス氏は以前、「大麻が連邦法でヘロインと同様のカテゴリーに分類されているのは不合理で不公平」と発言して、大麻の規制緩和の必要性を強調したことがあります。

選挙戦が佳境を迎えるにつれ、こうした銘柄に買いが集まる場面もありそうですが、大きなテーマとしてトレンドを形成するのかについては現時点では微妙かもしれません。

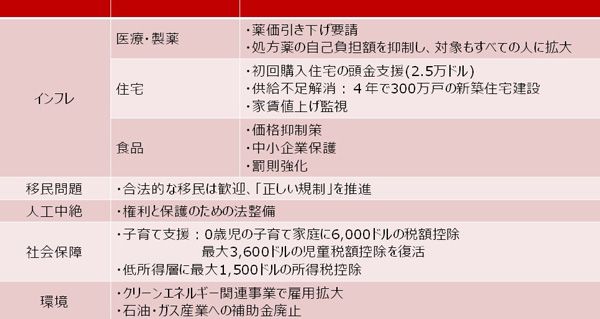

というのも、今回の選挙戦で主要な争点になるのは、「インフレ」、「移民問題」、「人工中絶」で、これらについて、ハリス氏が民主党大会で示した姿勢をまとめると、以下のようなイメージです。

<図3>ハリス氏の主な政策姿勢

インフレ対策の内容を見ると、薬価引き下げをはじめ、食品の価格抑制策、若者向けの住宅購入補助、医療費補助、大企業への増税などが図から読み取れますが、こうした対応策については、反対する声も多くあるほか、トランプ共和党側から「共産主義的だ」と批判の的となっています。

さらに、上の図を見ても分かるように、これらの政策を実現させようとすると、巨額の財源が必要になります。民主党側はトランプ氏の政策に対して、「インフレの再燃を招く」と批判してきましたが、ハリス氏の経済政策も財政悪化につながり、米金利上昇とインフレ急伸を招く可能性があり、今後の討論会などではインフレの議論がメインとなるかもしれません。

また、ハリス氏は、「トランプ氏再選を阻止する」という大義名分と、バイデン大統領が選挙戦から撤退を表明した時期が、正式なプロセスで新たな候補者を確立する時間的余裕がないという民主党の事情がある中で指名されたという面があります。今週の民主党大会ではハリス氏への支持の団結力がアピールされましたが、今後内部から批判が出てくることも想定されます。

そのため、大統領選をにらんだ個別物色は選挙の結果が出るまではあくまでもピンポイントであって、それまでの相場の本流は米国の景況感と金融政策の動向であることに変わりはなさそうです。

従って、9月の市場は、米国の景気(金融政策を含む)と選挙戦に囲まれる中で揺れ動く重要な月になるといえます。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。