波乱の日本株市場、底堅さを発揮したのは?

国内の株式市場は8月初旬の歴史的な急落から下落の一部を取り戻したものの、いまだに値動きの激しい不安定な相場が続いています。今回の調整は、ご自身の資産形成において保有する金融資産の値動きが許容できるものか・不足している投資対象はないか確認ができるほか、下落した魅力的な資産にエントリーするよい機会です。

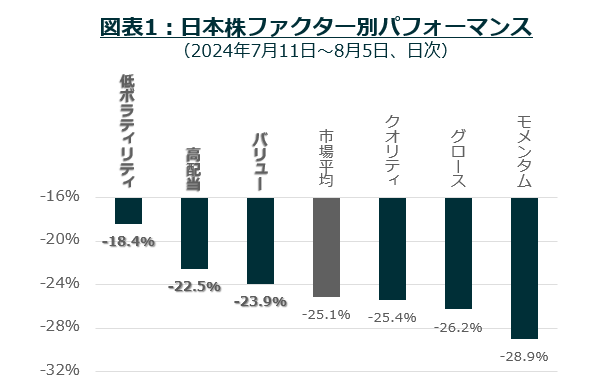

図表1は、今回の調整局面における日本株のパフォーマンスを代表的なファクター別に確認したものです。日本株市場全体は25.1%下落する中、低ボラティリティや高配当、バリューの下落率が市場平均に対して軽微でした。

<ご参考>

グロース:利益成長性の高い銘柄

バリュー:株価が割安な銘柄

高配当:利回りが高い銘柄

クオリティ:収益性が良く安定的な成⻑が⾒込まれる銘柄

モメンタム:上昇基調にある銘柄

低ボラティリティ:リターンのボラティリティ(変動性)が低い銘柄

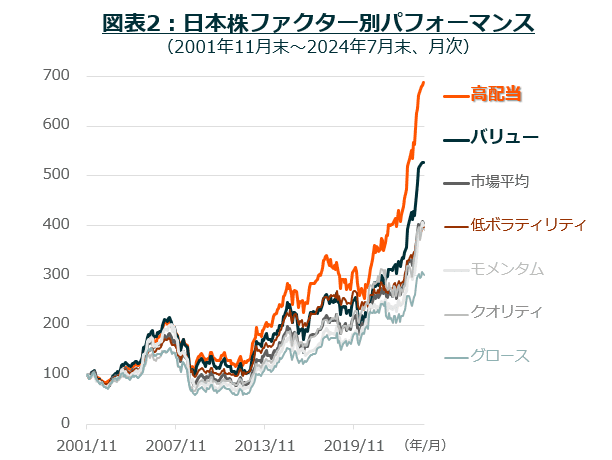

長期で見た場合でも、高配当やバリューなどの下値抵抗力のあるファクターパフォーマンスが良好です(図表2)。

背景にはさまざまな要因がありますが、特に日本の高配当株やバリュー株は自動車や商社、通信など優良企業が多いこと、バブル後に株価低迷・超低金利環境が続いた日本では安定した収益が確保でき預金よりも利回りが高い配当銘柄を好む投資家が多いこと、などが挙げられます。

今回のような調整局面は過去に幾度となく起きていますが、結果として株価は回復し長期的には上昇を続けてきました。特に高配当株やバリュー株は下落に強く、長期でも優れたパフォーマンスが期待できることから、この機会に検討してみるのもよいでしょう。

株主還元拡大でバリュー株・高配当株に追い風

さらに日本のバリュー株・高配当株を取り巻く環境に追い風が吹いています。

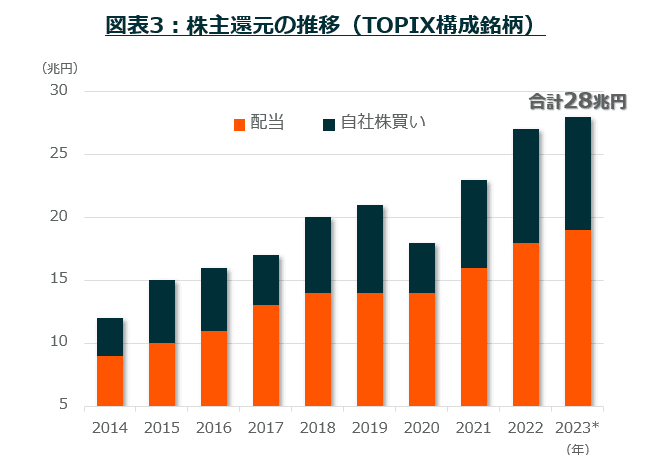

1990年代前半のバブル崩壊後、日本企業は人件費や配当金の支払いを抑制したため内部留保(利益の蓄積)と現預金が積み上がり、2022年度には過去最高となりました。

一方で2014年以降、政府からスチュワードシップ・コードやコーポレートガバナンス・コードなどの提言、東京証券取引所から「資本コストや株価を意識した経営の実現に向けた対応」の要請などを受けて、日本企業は増配や自社株買いに積極的になっています(図表3)。

企業の株主還元に対する意識の高まりや今後の業績拡大、潤沢な内部留保などを背景に、日本企業の株主還元は中長期的に拡大傾向が続くと見込まれ、バリュー株や高配当株にプラスに働くと考えられます。

日本のバリュー株・高配当株に投資するETFが新規上場

8月22日に2本のETF(上場投資信託)が東証に新規上場しました。フリーキャッシュフロー利回りが高い日本株に投資するグローバルX MSCI キャッシュフローキング-日本株式 ETF【234A】と、配当利回りが高い日本の大型株30銘柄に投資するグローバルX 高配当30-日本株式 ETF【235A】です。

「フリーキャッシュフロー」とは企業が自由に使用できる余剰資金のことで、フリーキャッシュフローが豊富な企業は事業運営で必要とする以上にキャッシュを有しているということになります。

また、「フリーキャッシュフロー利回り」とは、1株当たりのフリーキャッシュフローを株価で割ったもので、フリーキャッシュフロー利回りが高い企業は生み出すフリーキャッシュフローに対して株価が割安、すなわちバリュー株です。豊富なフリーキャッシュフローを株主還元や成長投資などに活用し企業価値を高めることで株価上昇が期待されます。

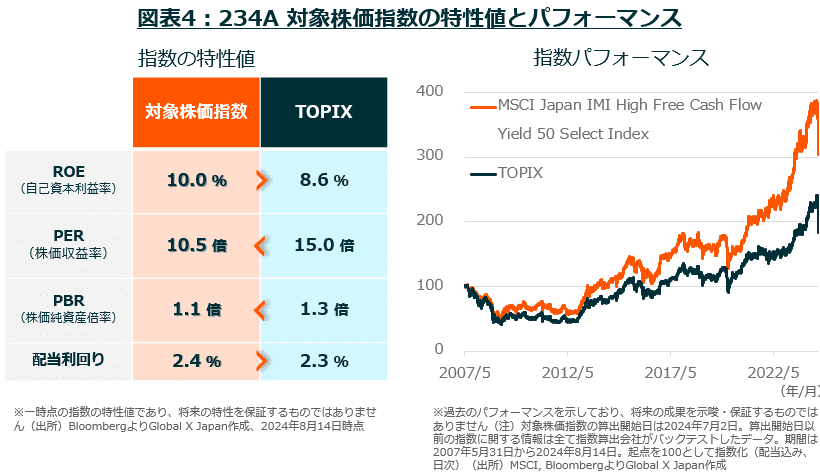

図表4は234Aの対象株価指数(MSCI Japan IMI High Free Cash Flow Yield 50 Select Index)とTOPIX(東証株価指数)の特性値とパフォーマンスです。

対象株価指数はTOPIXに対してROE(自己資本利益率)が高い一方、PER(株価収益率)とPBR(株価純資産倍率)が低くなっており、稼ぐ力、つまりキャッシュ創出力に対して株価が割安な銘柄で構成されています。また、配当利回りはTOPIXを上回る水準です。

長期でTOPIXを大きく上回る堅調なパフォーマンスとなっていますが、特にバリュー株が優位な局面や下落相場で強みを発揮します。

グローバルX 高配当30-日本株式 ETF【235A】は、日本の大型株の中から配当利回りが高い企業を選定し、配当総額加重で組入比率を決定します。組入上位銘柄は武田薬品工業やJT(日本たばこ産業)、ソフトバンクなど日本の高配当株を代表する超大型銘柄となっています。

また、年に2回銘柄入れ替えを行い、配当の持続性や企業規模を確認しながら常に配当に魅力のある銘柄を厳選します。

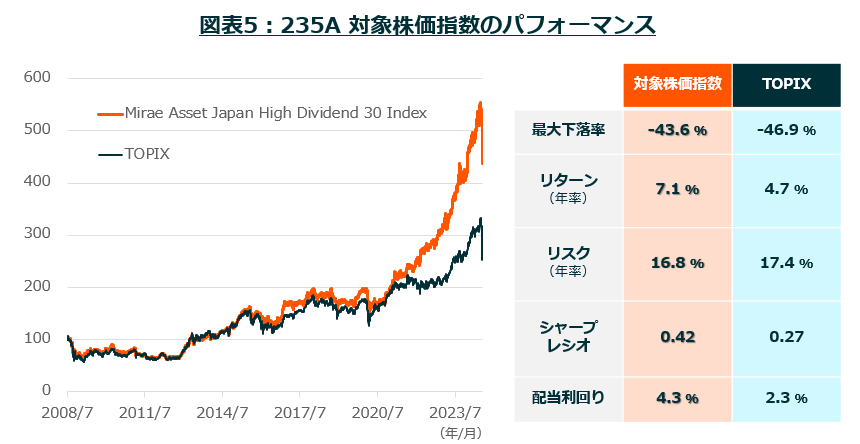

図表5は、235Aの対象株価指数(Mirae Asset Japan High Dividend 30 Index)とTOPIXのパフォーマンス推移です。対象株価指数は長期でTOPIXを上回るパフォーマンスを示しているほか、高配当株はインカムを目的に投資するケースが多く下落に強いとされますが、実際に最大下落率がTOPIXより軽微です。

リターン効率を表すシャープ・レシオもTOPIXより優れており、効率的に高いパフォーマンスの獲得が期待されます。また、対象株価指数の配当利回りは約4.3%です。

当ETFは年4回、2月・5月・8月・11月に決算を行います。主な東証上場の日本株高配当ETFと決算月が異なるため、分配金受け取り時期の分散に活用できるでしょう。

これらETFの売買単位は1口、基準価額は約1,000円と少額から投資できるため、積み立てだけでなく複数銘柄との分散投資に活用できます。また、2本ともNISA(ニーサ:少額投資非課税制度)成長投資枠の対象銘柄です。ETFの詳細について以下の動画で解説しています。ぜひご視聴ください。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。