※このレポートは、YouTube動画で視聴いただくこともできます。

著者の吉田 哲が解説しています。以下のリンクよりご視聴ください。

「金(ゴールド)という魔物との付き合い方」

海外の金(ゴールド)相場が短期的な急反発

筆者は以前、「金(ゴールド)の話でお客を怖がらせることができないアナリストは、アナリストではない」と言われたことがあります。大手外資系金融機関で要職を歴任した著名人からでした。

金融機関のアナリストは、お客を怖がらせて金(ゴールド)を買っていただくよう、努めなければならない、あなたはそれができていない、だからあなたはアナリストではない、という話でした。あれからだいぶ時間が経過しましたが、今でもまだ、あの言葉は筆者の頭から離れません。

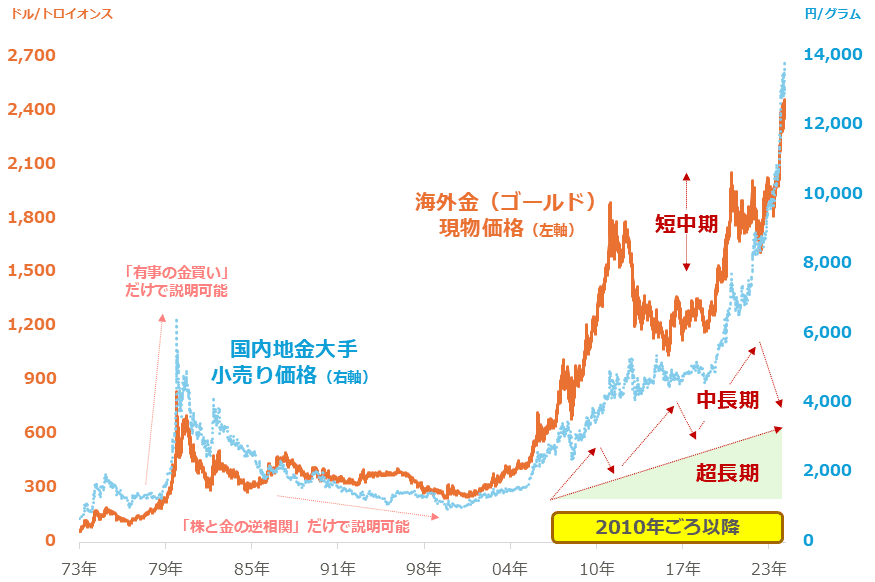

図:海外金(ゴールド)現物価格と国内地金大手小売価格の推移(2024年)

足元、上の図のように金(ゴールド)価格は短期的な反発を演じています。パリオリンピックで浮足立っていた西側諸国の虚を突くように、ウクライナ情勢が急速に悪化しはじめたことが一因です。

あの著名人の言葉に従えば、1970年代に中東近辺で同時発生した複数の有事と、その際に発生した金(ゴールド)価格の短期的な急騰劇を引き合いに出し、「今、有事ですので金(ゴールド)は買いです」と訴えかけなければならないのでしょう。

ただし、2009年から2012年ごろ、そして2020年の春から夏にかけて株と金(ゴールド)が同時に急騰したように、そしてウクライナ戦争が勃発した2022年金(ゴールド)価格の騰落率がマイナスだったように、近年の金(ゴールド)相場が過去の常識だけで説明できなくなっていることに留意しなければなりません。

それが今どきの金(ゴールド)相場分析の常識だからです。

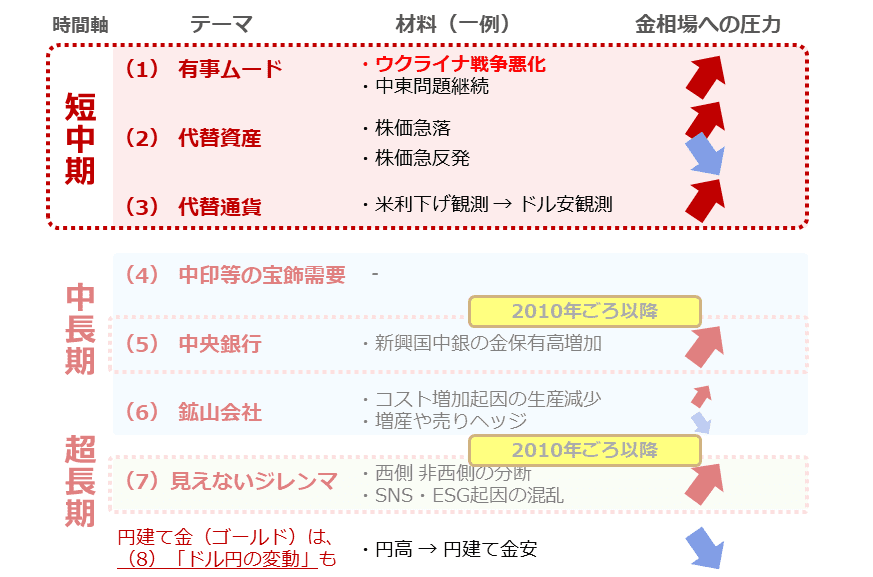

図:金(ゴールド)に関わる七つのテーマ(2024年8月時点)

上の図のとおり、足元の短期的な反発については、ウクライナ情勢の急速な悪化(ウクライナ軍のロシア侵攻)による「有事ムード」起因の上昇圧力の強まり、米国の主要株価指数の乱高下による「代替資産」起因の上下圧力の交錯、米国の利下げの温度感の高まりによる「代替通貨」起因の上昇圧力の強まりが、同時進行していることで発生していると考えられます。

繰り返しですが、有事ムードだけが、反発の要因ではありません。

「魔性」とは、魔物のように人を惑わす性質

人は危機に敏感な生き物です。数万年間も生きながらえているのは、このためでもあります。それゆえ、「有事」や「地政学リスク」「戦争」という言葉を目にしたり、耳にしたり、それらに関わる映像を見たりすると、強い関心を寄せる性質があります。恐怖に心を奪われ、盲目的になる場合すらあります。

こうした人の性質を逆手にとり、戦争を連想させるニュースが多くなると、一部の情報の発信者は「有事」や「地政学リスク」などの言葉を多用し、耳目を引きつつ、金(ゴールド)を訴求する場面を目にします。ですが、これは健全な状態とは言えません。金(ゴールド)市場の一部分しか見せず、かつ人の弱みを逆手に取る行為だからです。

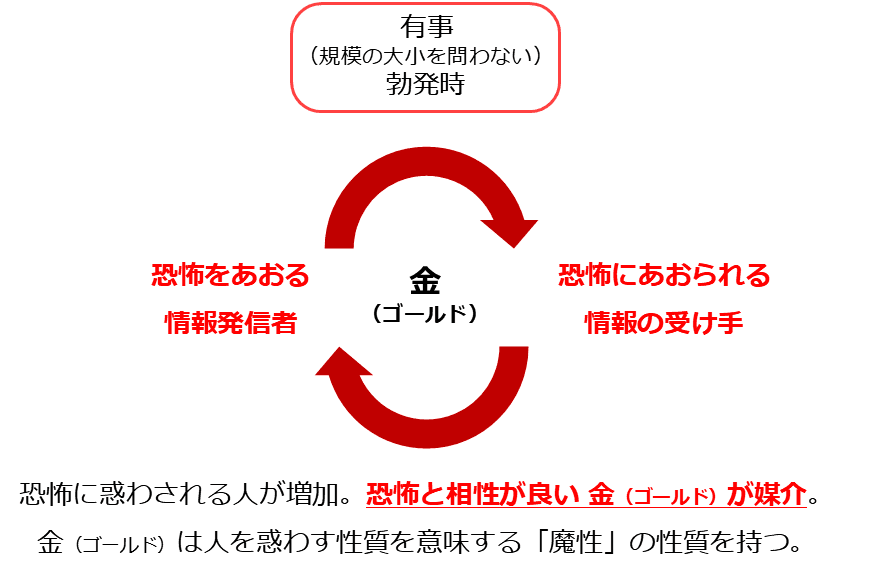

図:「魔性(ましょう)」と金(ゴールド)の性質

情報の発信者は恐怖をあおるだけ、情報の受け手は恐怖にあおられて目の前にある金(ゴールド)に手を伸ばすだけ、という構図です。こうした状態は、金融庁が提唱する顧客本位の業務運営(フィデューシャリー・デューティー)が目指す状態と逆の状態と言えます。

金(ゴールド)はある意味、情報の発信者と情報の受け手の間で恐怖を媒介していると言えます。その意味では、金(ゴールド)は人を惑わす性質を意味する「魔性(ましょう)」の性質を持っていると言えるでしょう。

市場には、1970年代後半に中東地域で有事が同時発生した際に金(ゴールド)価格が短期的に急騰した記憶があり、恐怖と金(ゴールド)の相性が良いという認識が残っています。このため、金(ゴールド)から魔性の性質を取り除くことは大変に困難です。

市場関係者は「四つのゾーン」を意識したい

こうした環境の中で、われわれ市場関係者はどのように金(ゴールド)と向き合うべきなのでしょうか。「魔性」の奥にある「本性」に考えを巡らせることが、われわれが求められていることであると考えます。これは、顧客本位の業務運営(フィデューシャリー・デューティー)を順守するためにも、必要なことです。

そもそも、金(ゴールド)は、みすみす魔性の存在にしておくには、惜しい存在です。金(ゴールド)を、単なる「恐怖の媒介者」や「恐怖の吹きだまり」にしては、もったいないです。だからこそ、「本性」に注目する必要があります。それにはこれまでの常識を超えた発想が必要です。

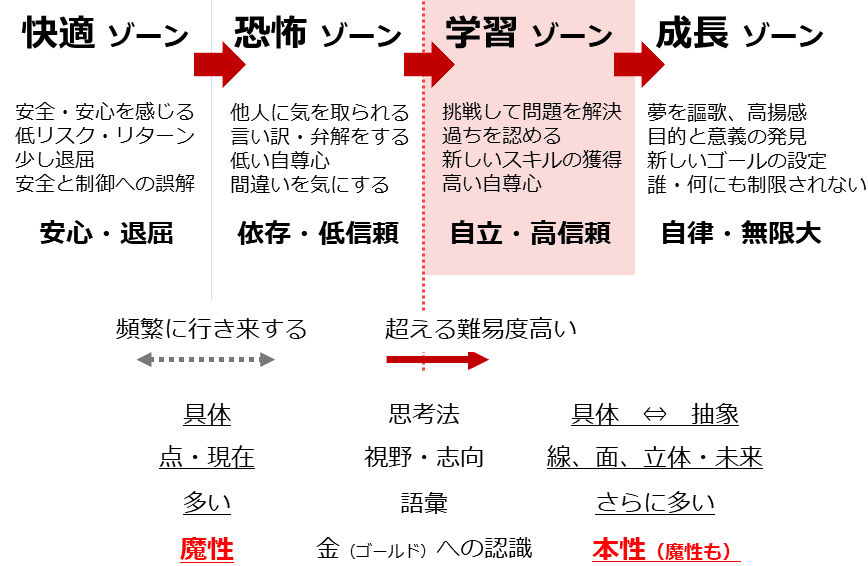

発想を飛躍させるには、情報の発信者・受け手ともに自分自身の現在地を知る必要があります。そして、目的地との距離を認識する必要があります。人の「ゾーン」に注目することで、現在地や目的地を知ることができます。以下は、国内外の多くのビジネス書などで述べられている「四つのゾーン」(一部、筆者加筆)です。

簡略化され、快適ゾーン(恐怖ゾーン込み)と学習ゾーン(成長ゾーン込み)の二つで述べられるケースもありますが、ここでは各ゾーンの違いをより明確にするため四つを示しています。

快適ゾーンは安全・安心を感じる、低リスク・低リターン、少し退屈、安全と制御への誤解をともなうゾーンです。そして恐怖ゾーンは他人に気を取られる、言い訳・弁解をする、低い自尊心、間違いを気にするゾーンです。

専門家は、多くの人は、安心で退屈な快適ゾーンと、依存・低信頼の恐怖ゾーンを行き来していると指摘しています。これらのゾーンでは、思考法は具体、視野・志向は点・現在、という傾向があります。このため、金(ゴールド)を魔性の存在に位置付けている情報の発信者や、恐怖にあおられる情報の受け手の多くは、これらのゾーンにいると、考えられます。

図:人の「四つのゾーン」

学習ゾーンは挑戦して問題を解決、過ちを認める、新しいスキルの獲得、高い自尊心をともなうゾーンです。そして成長ゾーンは夢を謳歌(おうか)、高揚感、目的と意義の発見、新しいゴールの設定、誰・何にも制限されないゾーンです。

自律・無限大の傾向がある成長ゾーンは自立・高信頼の傾向がある学習ゾーンの発展形です。このため、これら二つのゾーンにいる情報の発信者と受け手は広い視野、高い視座で物事を認識する傾向があることから、金(ゴールド)市場を見る際は「本性」の部分を見ていると、考えられます(魔性の部分を承知した上で)。

金(ゴールド)を単なる「恐怖の媒介者」「恐怖の吹きだまり」にしないために、われわれ市場関係者(情報の発信者・受け手)は、少なくとも学習ゾーンにいる必要があります。一般に、恐怖ゾーンから学習ゾーンに移行することは難しいと言われていますが、筆者が考える誰にでもすぐできる移行方法があります。それは「読書」です。

もし、本レポートを読んでいただいているあなたが今、快適ゾーンか恐怖ゾーンにいると感じておられれば、どんなジャンルでも構いませんので、月に2冊程度、異なるジャンルの本を読んでみるとよいでしょう。

紙の本をゆっくりめくりながら、じっくりと文章を味わうことを習慣付けることで、今よりも格段に、具体と抽象を行き来できるようになり、情報で線や面、立体を描けるようになり、語彙力がさらに増すでしょう。そうなれば、学習ゾーンの入り口に立ったも同然です。

実は「学習ゾーンへの移行」は、金(ゴールド)投資に限らず、全ての投資に有効です。8月初旬の大暴落の際、あわてて売った方、そうでなかった方、安値で買った方、さまざまだったと思いますが、目先の恐怖に駆られたり、間違いを気にしすぎたり、誰かの言葉を気にしすぎたりして、残念な結果となった方もおられると想像します。

学習ゾーンや成長ゾーンにいる投資家であれば、あの暴落をチャンスに替えられたかもしれませんし、仮に損が発生していたとしてもそれを「自分のこと」と捉え、納得できているかもしれません。情報の発信者においても同様です。恐怖をいたずらに流布しない、あおらない情報発信は、学習ゾーンや成長ゾーンにいなければできないと筆者は考えています。

中央銀行は金(ゴールド)の「本性」を認識

金(ゴールド)の本性とは、いったい何でしょうか。これは大変に難しい問いです。超長期的に変わらないもの、という点でいえば、「最後のよりどころ(ラストリゾート)」、発展させれば「信仰の対象」となるでしょう。

これらは、長い人と金(ゴールド)の長いお付き合いの延長線上の話であり、単発的に恐怖をかきたてる有事や株の暴落、ドルの暴落などとは無縁です。金(ゴールド)にかかわらず各種市場が現在の形を示し始めた1970年代以降で見ても、どんなに短くでも10年以上続いている話です。

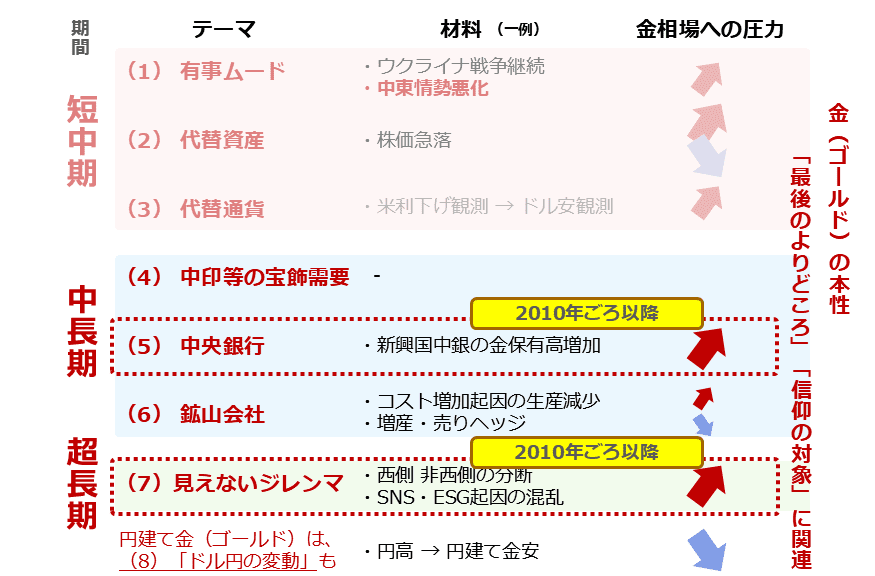

以下は、筆者が提唱する金(ゴールド)に関わる七つのテーマです。これらのテーマの中長期と超長期に分類したテーマのうち、「中央銀行」と「見えないジレンマ」が最後のよりどころや信仰の対象に関わっています。(前回まで「見えないリスク」としていましたが、短中期の有事ムードと明確に区別するため、「見えないジレンマ」に変更しました)

図:金(ゴールド)に関わる七つのテーマ(2024年8月時点)

以下のグラフのとおり、国内外の金(ゴールド)価格はともに史上最高値水準で推移しています。重要なことは、グラフの見た目がもたらすあいまいな値ごろ感ではなく、金(ゴールド)の「本性」です。

新興国を中心とした中央銀行が2010年以降、金(ゴールド)を買い続けている一因に、中央銀行らが西側と非西側の分断やSNS・ESG起因の世界的な混乱を嫌気していることが挙げられます。その意味で、中央銀行は金(ゴールド)の本性を把握していると言えます。

そしていずれ、われわれの個人も中央銀行のように、西側と非西側の分断やSNS・ESG起因の見えないジレンマ(良かれと思ってしたことがかえってあだになること)に気づき、よりどころを求めるようになるかもしれません。

長期視点の金(ゴールド)相場の上昇は、有事ムード、代替資産、代替通貨などの短中期のテーマではなく、中長期や超長期のテーマがきっかけで起きていると考えるのが自然です。長期視点の上昇を短期的な有事ムードだけで説明することは、現代の金(ゴールド)相場の分析には、到底なじみません。

図:海外金(ゴールド)現物価格と国内地金大手小売価格の推移(1973年~)

恐怖にあおられず方針とテーマを一致させる

金(ゴールド)の長期投資の際は、恐怖をあおる「有事ムード」と距離を置くことが重要です。注目すべきは、金(ゴールド)の「本性」に関わるテーマである「中央銀行」と「見えないジレンマ」がもたらす上昇圧力がどれだけ長続きするかです。

一方、短期売買であれば、有事ムード、代替資産、代替通貨に注目するべきでしょう。短期売買に中央銀行や見えないジレンマは必要ありません。つまり、金(ゴールド)への投資の際は、投資方針とテーマを一致させることが重要なのです。

恐怖にあおられたから、分かりやすいから、有名人が言っているから、みんながやっているから、過去にそうだったから、といった「快適ゾーン」「恐怖ゾーン」的な発想ではなく、ご自身が金(ゴールド)をどう使いたいか、という問いへの答えを明確にすることが重要です。そうすれば、おのずと取引手法とそれに対応する注目テーマが決まってくるはずです。

こうした問いを立ててその答えを考える作業もまた、「学習ゾーン」に入るために欠かせない過程です。金(ゴールド)の「魔性」の側面だけを見るのか、それとも視野を拡大させて「本性」の部分までをも把握するのかは、大きな違いです。

金(ゴールド)を正しい意味で長期投資の手段に据え置くためにも、われわれ市場関係者(情報の発信者・受け手)は考え方を変化させなければなりません。

金(ゴールド)は大変に面白い、壮大で奥深い投資対象です。それをみすみす「恐怖の媒介者」「恐怖の吹きだまり」とみなすことのないよう、留意しなければなりません。(もちろん、筆者も含めてです)

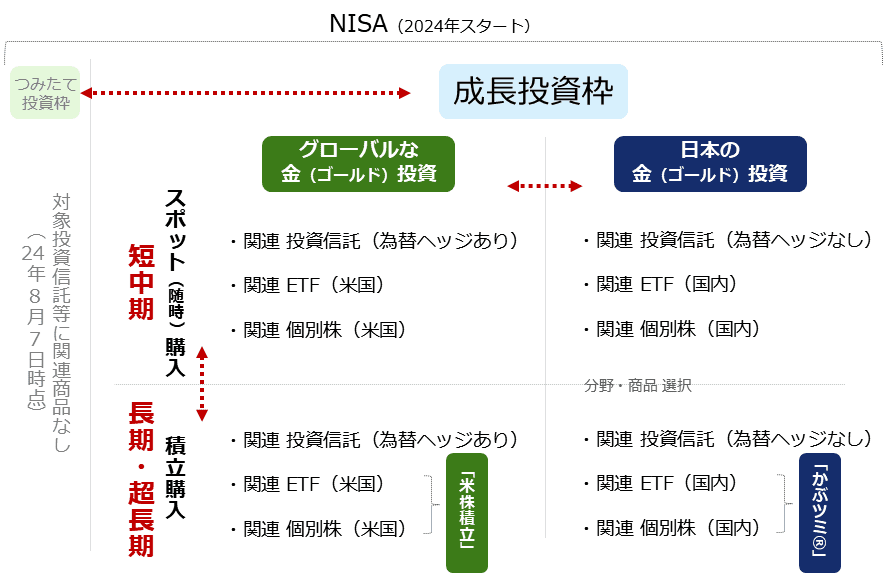

図:NISAで投資できる金(ゴールド)関連商品分類

[参考]積み立てができる貴金属関連の投資商品

・純金積立(当社ではクレジットカード決済で購入可能)

純金積立・スポット購入

・投資信託(当社ではクレジットカード決済、楽天ポイントで購入可能。以下はNISA成長投資枠対応)

ピクテ・ゴールド(為替ヘッジあり)

三菱UFJ 純金ファンド

ゴールド・ファンド(為替ヘッジなし)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。