日銀の利上げの後はFRBの利下げ?

円相場と日本株は内田真一日本銀行副総裁の「火消し」によっていったん落ち着きを取り戻している。

ピーター・オンジェは、「日銀は白旗を振り、市場が不安定な時には二度と金利を引き上げないと約束した。利上げ前は市場がまったく不安定ではなかったことを考えると、これは実質的に日銀が二度と利上げしないと約束していることを意味する」と感想を述べた。だが、利上げができない中央銀行は、最終的に悪性のインフレに見舞われるだろう。

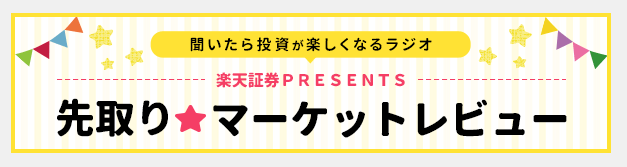

ドル/円(日足)

出所:楽天MT4・石原順インディケーター

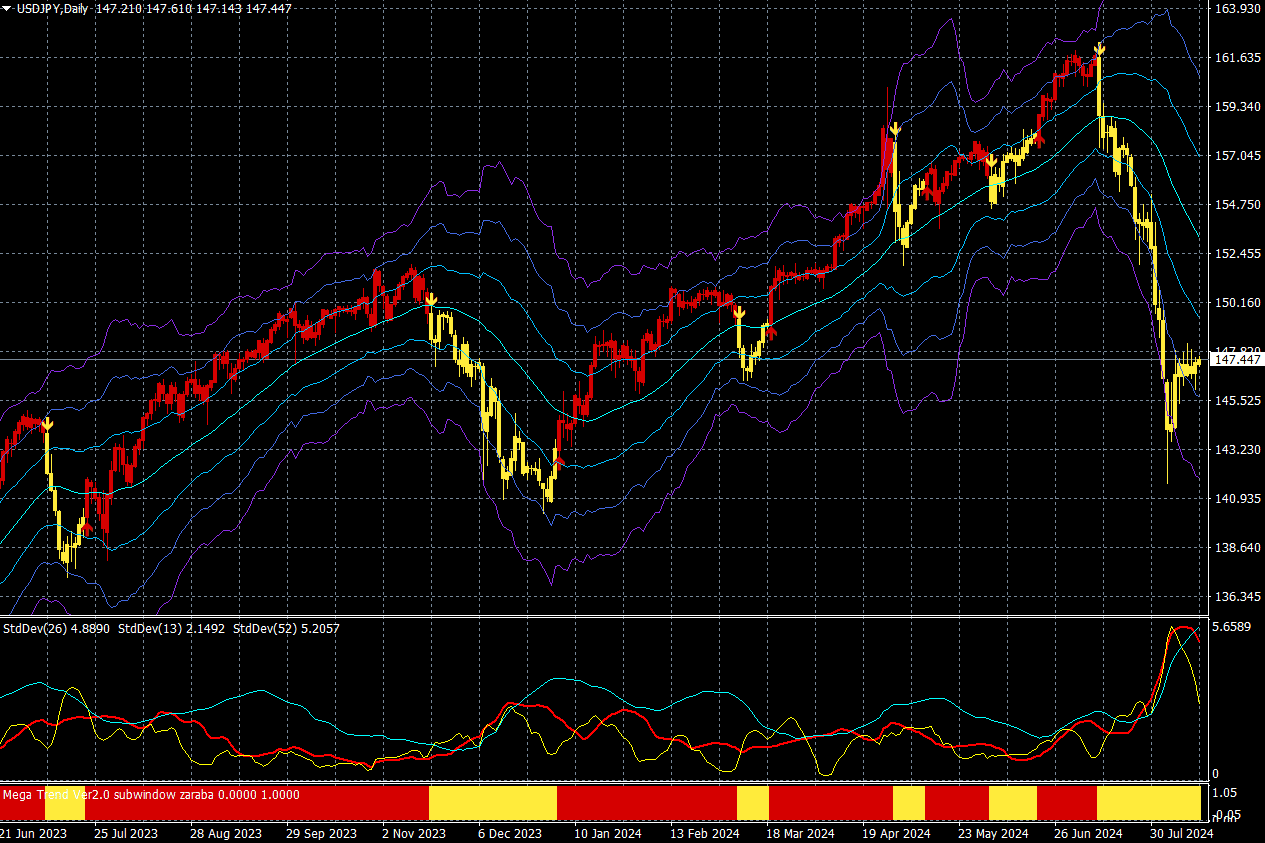

ユーロ/円(日足)

出所:楽天MT4・石原順インディケーター

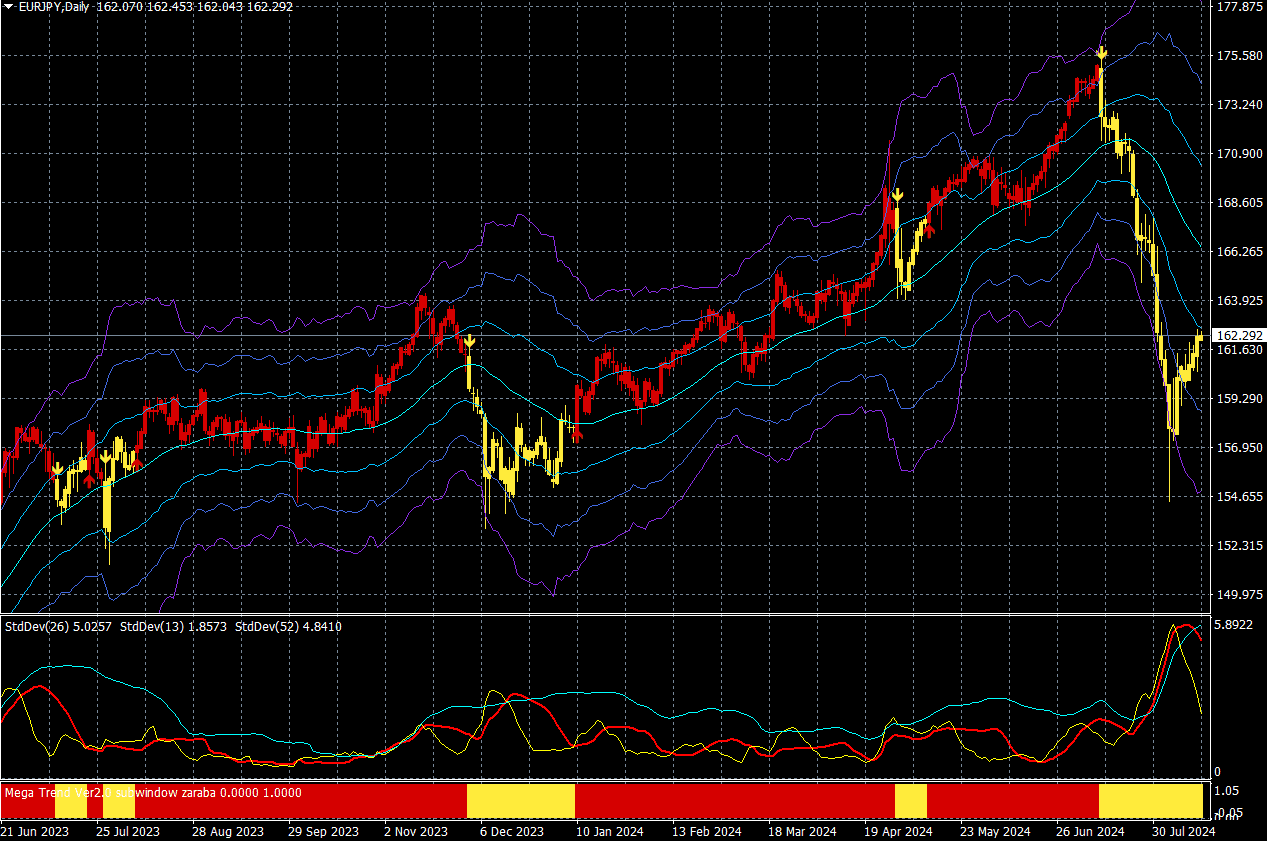

ポンド/円(日足)

出所:楽天MT4・石原順インディケーター

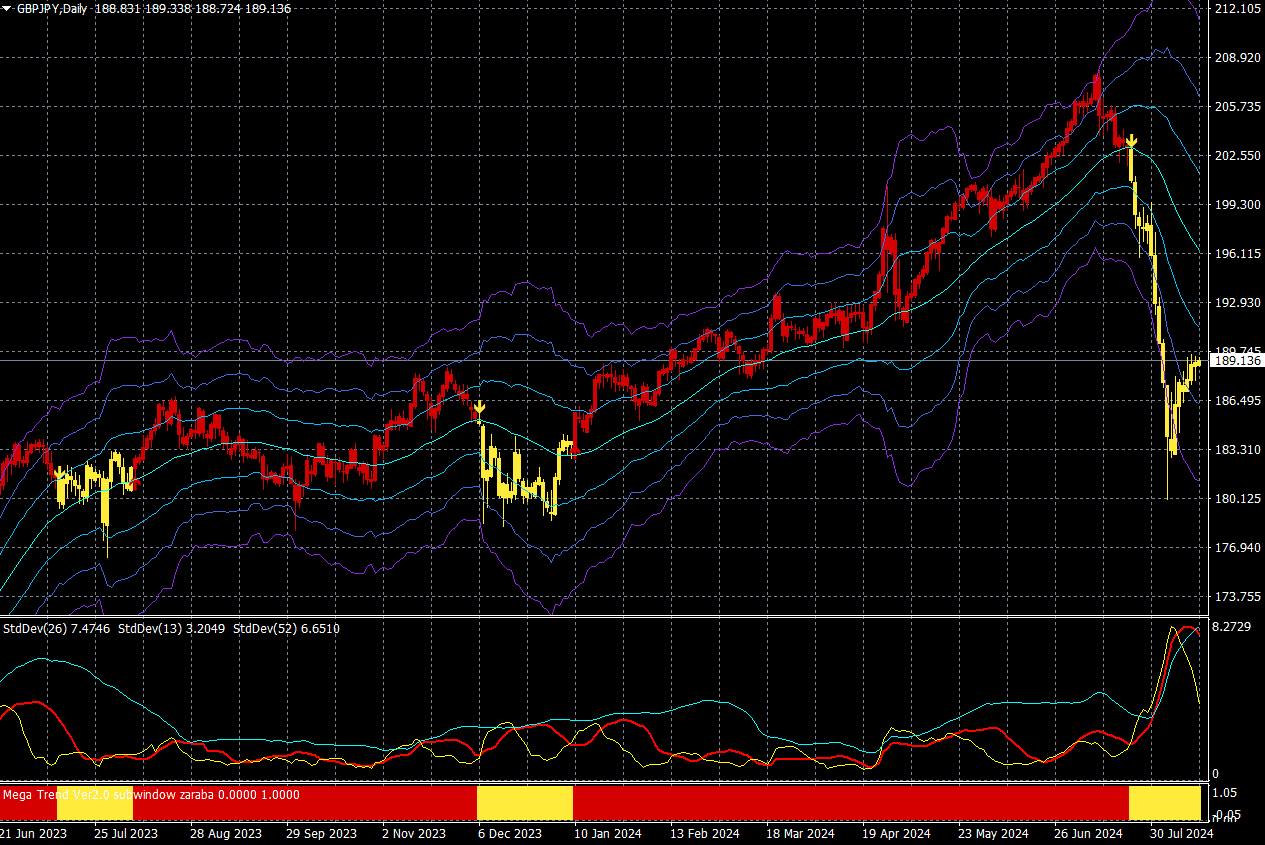

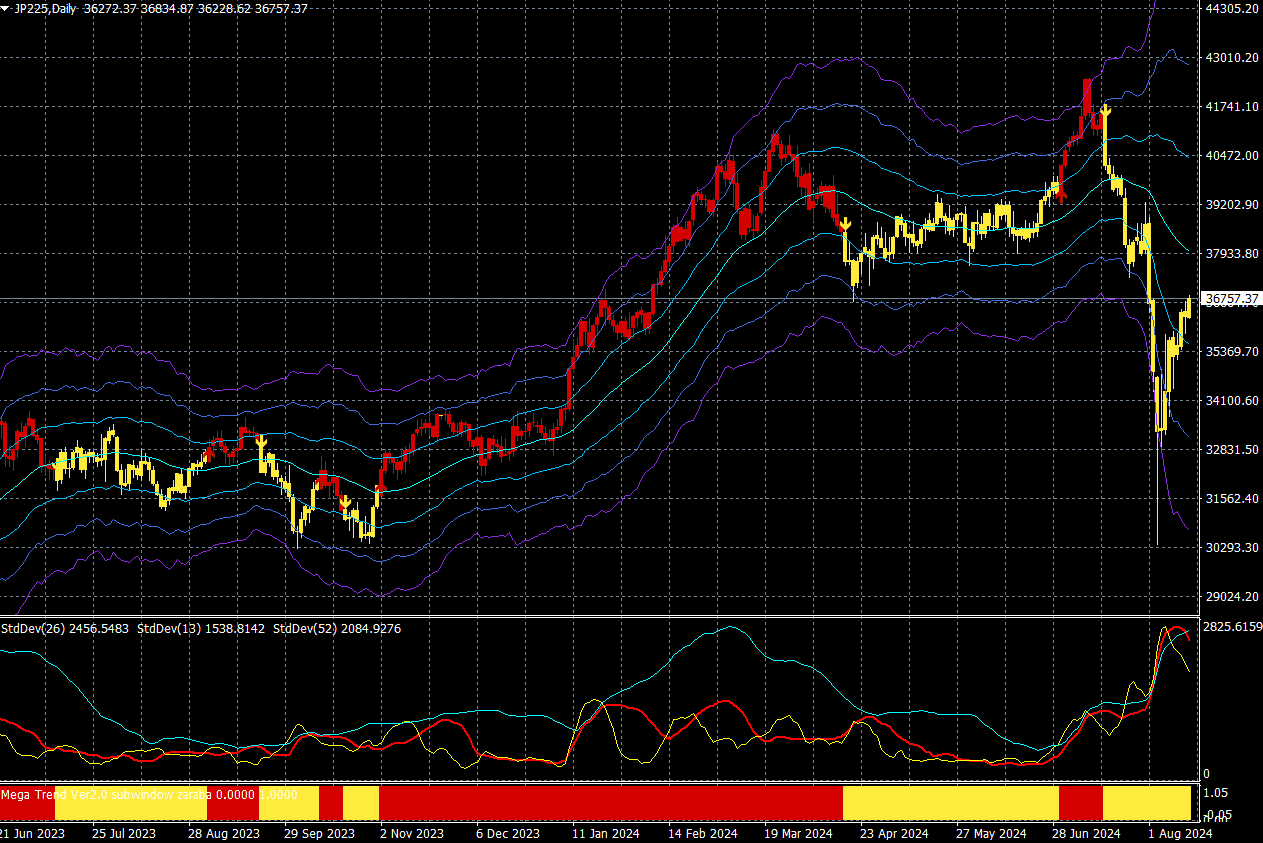

日経平均CFD(日足)

出所:楽天MT4・石原順インディケーター

日本では数十年ぶりにインフレが始まったが、資産運用のほとんどが現預金である日本人の大半はそれを少しも好まなかった。日銀が輪転機で刷った円で政府の借金を帳消しにするというインフレの方向性は、日本円の大幅な劣化を招いた。その結果が岸田文雄首相の退陣である。

「金融インフレに積極的に関与するシステムは、つまるところ破綻する。インフレ期には実質賃金が減少して大衆の生活水準が落ちてしまうからだ」

(マーク・ファーバー)

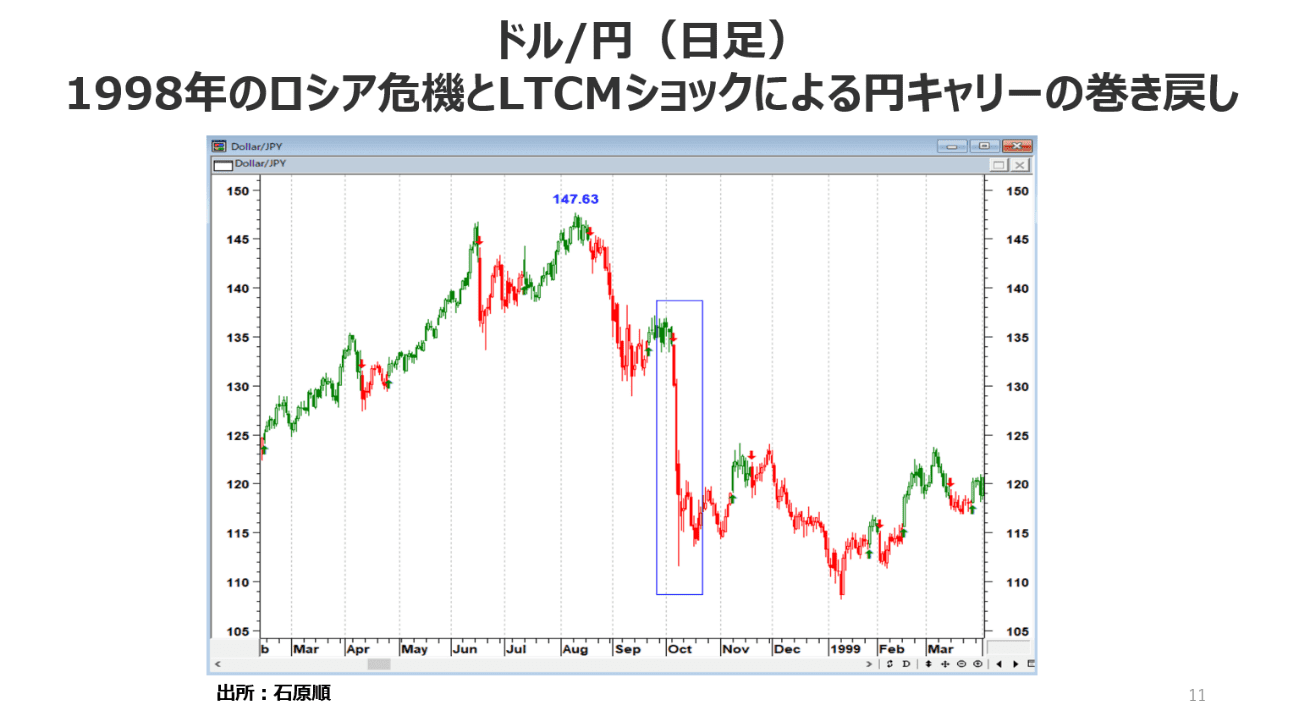

円キャリートレードでは、投資家は相対的に金利の低い円で資金を借り入れ、他の通貨、例えば米国ドルのような通貨に転換し、ある期間中、より金利の高い資産に投資する。期間の終わりには、投資家はドルを円に戻し、ローンを支払い、差分を利益として得ることになる。

その期間のスポットレートがスタート時とほぼ同じだった場合、あるいは円の価格がドルに対して下落した場合、投資家は利益を得る。しかしもし、円の価値がドルに対して上昇した場合、その投資は明らかな損失となる。

日本の異常低金利継続は世界のエブリシングバブルを支えてきた。先の円相場の急伸を受けて多くの運用者はローン返済のために資産売却に動いている。

「株が暴落したのは植田和男(日銀)のせいだ!」という意見もあるようだが、なんというマイオピック(近視眼的)な見方だろう。われわれは長年の財政・金融過剰の後に築かれた自己満足ではなく、一つの「きっかけ」を非難しがちだ。リスクはゆっくりと蓄積されるが、なにかのきっかけで顕在化するのである。

「今年、日銀の利上げはもうない」という観測が流れる中、「日本の国会は、日銀の利上げを議論するため8月23日に衆議院委員会で特別会議を開催する予定で、植田日銀総裁の出席が求められる可能性がある」とロイター通信が伝えている。本当に日銀は利上げをやめるのか? 政治サイドの介入には注意が必要だろう。

日銀はしばらく何もしないだろうが、9月からは米国が利下げを開始するという。米国の公的債務が35兆ドルに達し過去最高を記録しているが、米国債の1兆ドルを超える利払いを減らすためである。

現在、米国政府の収入全体の30%が国家債務の利子の支払いに充てられている。米国が利下げサイクルに入れば、もちろんドル/円相場には円高圧力がかかる。円高になれば、インフレで上昇している日本株の上値も重くなるだろう。

しかし、米国株が史上最高値圏にあり、米国の家賃のインフレ率が2023年以来初めて上昇に転じる中、FRB(米連邦準備制度理事会)は本当に大幅な利下げを行うのだろうか?

8月13日にゴールドマン・サックスは、「CTA(商品投資顧問)は今後1週間、あらゆるシナリオで世界中の株式を売却すると予測しており、市場が下落した場合、売却総額は最大640億ドルに達する」と警告した。

市場の急落で投資家はマネー・マーケット・ファンドと銀行預金に殺到した。世界の株式市場ではCTAの処分売りが観測されている一方で、米国株式市場では大規模な「自社株買い」がそれを相殺しているという。

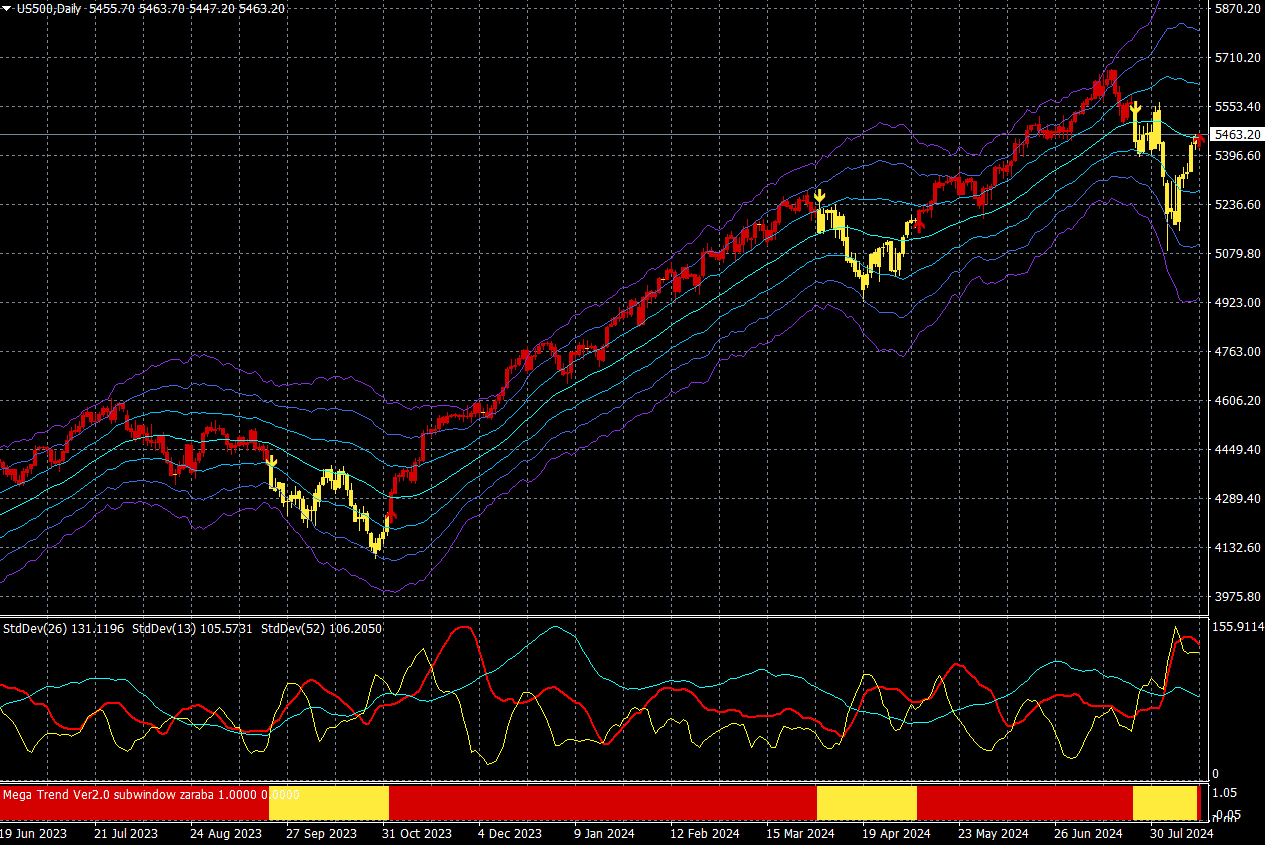

S&P500CFD(日足)

出所:楽天MT4・石原順インディケーター

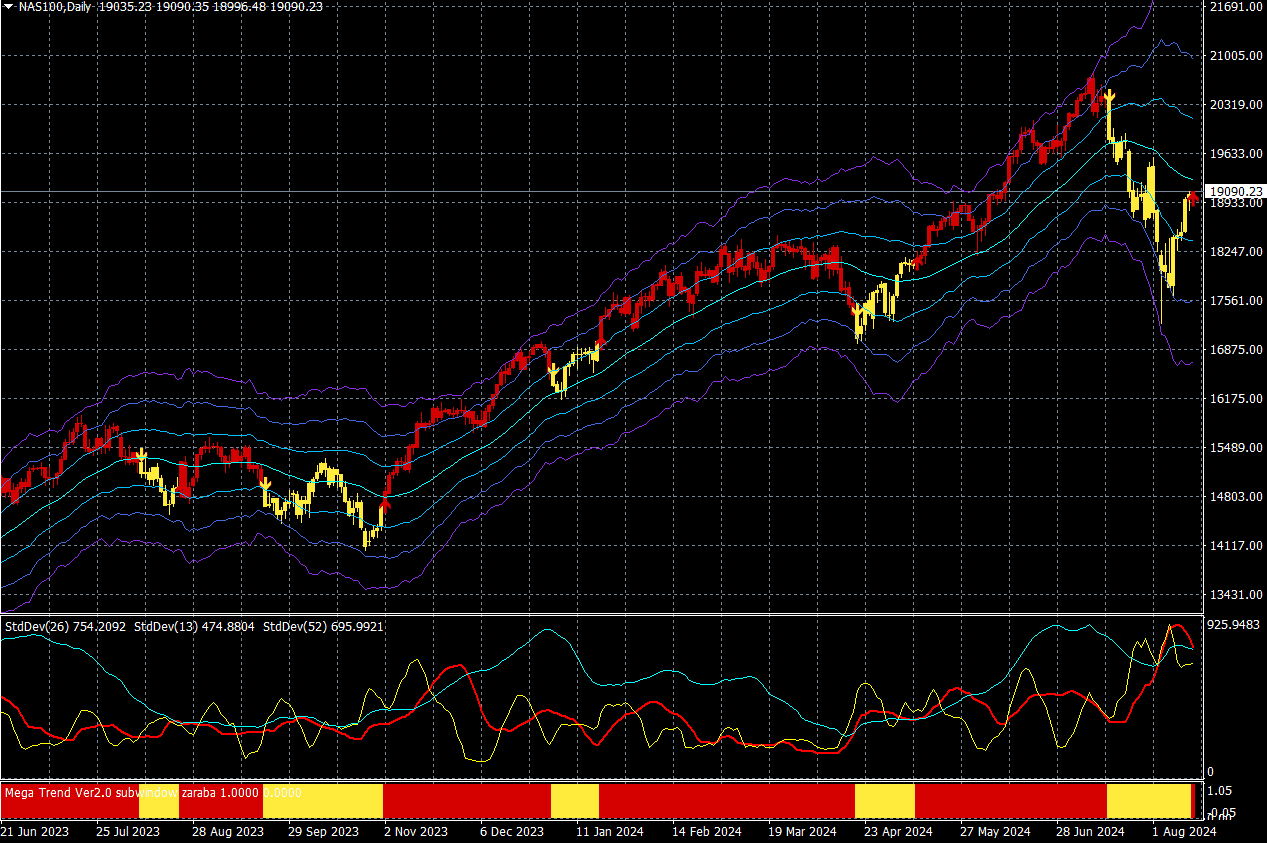

ナスダック100CFD(日足)

出所:楽天MT4・石原順インディケーター

FRBが9月に利下げに踏み切る可能性が高まる中、利回りは低下し、米国のイールドカーブは2年間の壮大な逆イールドの後、ようやく水平になりつつある。世界の不確実性は「ブラックマンデー」のように急上昇している。いずれにせよ、秋には円相場の第二ラウンドのゴングが鳴りそうだ。

サーム・ルール確定前にすでに景気後退は始まっている!?

8月1日に発表された米7月の雇用統計が波紋を広げている。7月の失業率は4.3%と、前月の4.1%、さらには一年前の3.4%を大きく上回った。

これを受けて経済学者のクラウディア・サームが広めた経験則(サーム・ルール)が取り沙汰された。それによると、米国はすでに景気後退入りしているようだ。この経験則によれば、今回のような失業率の上昇は過去には景気後退期にしか起きていないと言う。

一方で8月7日のウォール・ストリート・ジャーナルの記事「景気後退局面に見えない米経済、この先どうなる」は、次のように報じている。

「米国の失業率は上昇し、株価は下落し、債券利回りは短期金利を大きく下回っている。いずれもリセッション(景気後退)の兆候だ。だがよく見ると、米国はそのリスクが高まっているとはいえ、まだ景気後退入りはしていない。この違いは極めて重要だ。まだ手遅れではなく、景気後退を回避できる可能性があるからだ。全てはFRBと、投資家や消費者、雇用主の予測不能な気分にかかっている」

ウォール・ストリート・ジャーナルの指摘にあるようにまだ打つ手は残されているのだろうか。8月10日のゼロヘッジの記事「Recession-Risk Reality-Check(リセッション・リスク・リアリティチェック)」から一部を抜粋し紹介したい。現在の立ち位置を確認してみよう。

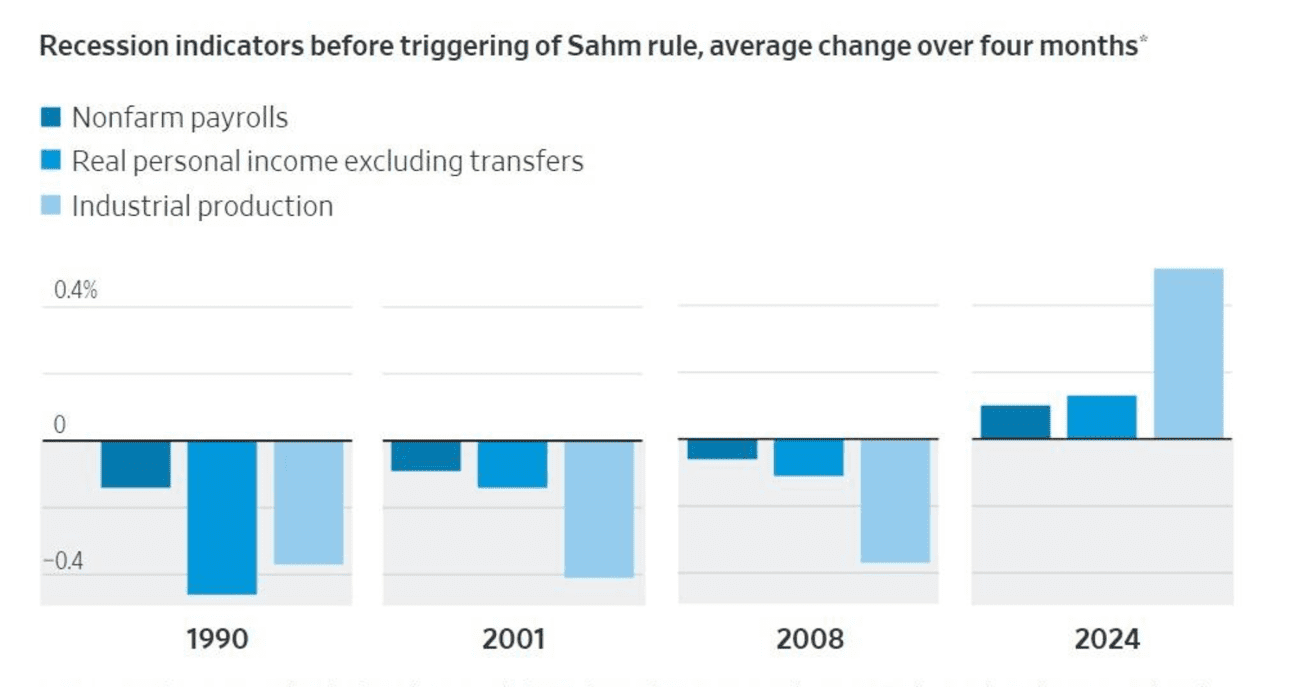

景気後退が始まったかどうかを判断するには、サーム・ルールよりもNBER(全米経済研究所)が使っている指標を見た方がいい。

1990年、2001年、2008年の各年において、サーム・ルールが発動された月までの4カ月間、1)給与所得、2)政府からの給付金を差し引いた実質所得(インフレ調整後)、3)鉱工業生産の三つが全て減少していた。前述のケースでは景気後退はその数カ月前に始まっていた。

今年7月までの4カ月間を見てみると、雇用者数は増加し、6月までの3カ月間、実質所得と鉱工業生産は増加した。景気後退がすでに始まっているとすれば、それは非常に珍しいことだといえる状況だ。

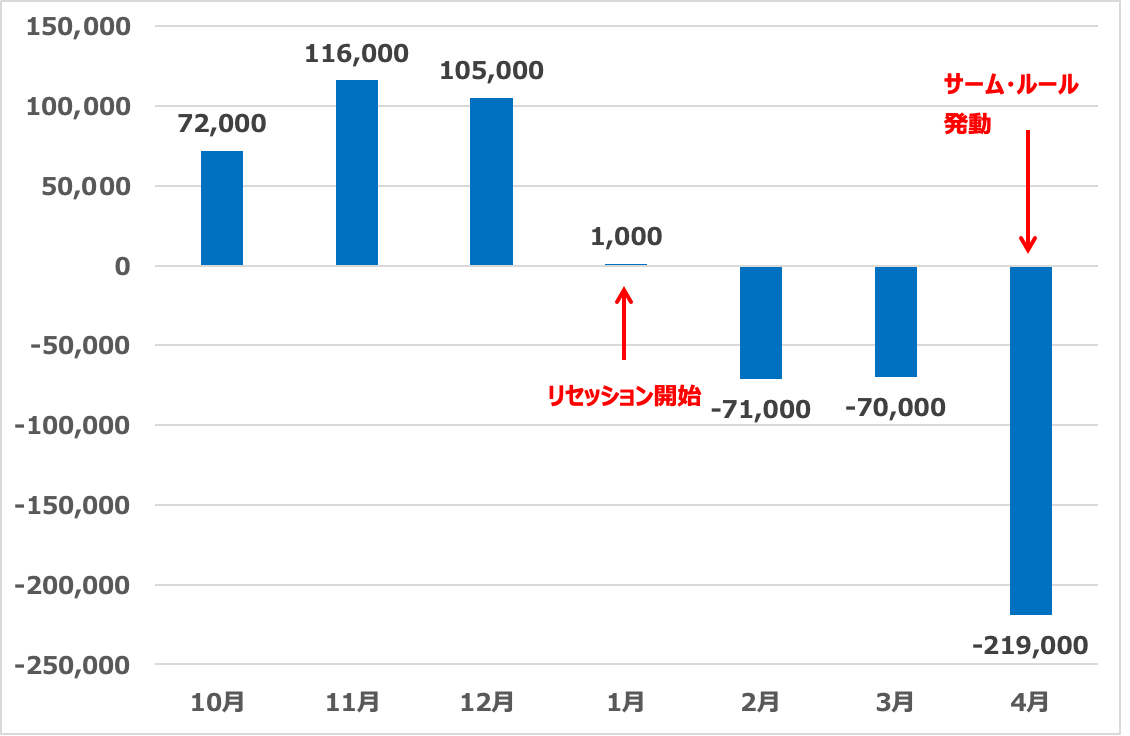

サーム・ルール発動のきっかけとなるリセッションインディケーター

出所:ゼロヘッジ

ただし、サーム・ルールの抱える欠点がある。タイムラグである。労働指標は遅効性があることが知られている。2008年の不況時、サーム・ルールは3カ月遅れで発動した。1973年の不況では7カ月遅れて発動した。2008年の不況時を例に確認してみよう。

非農業部門雇用者数の推移 2007年10月~2008年1月

10月 +7万2,000

11月 +11万6,000

12月 +10万5,000

1月 +1,000 ← リセッション

景気後退の始まりを含め、全ての月がプラスだった。その後、サーム・トリガーは4月に確定することになるが、非農業部門雇用者数の変化は次の通りだった。

非農業部門雇用者数の推移 2008年1月~2008年4月

1月 +1,000

2月 ▲7万1,000

3月 ▲7万

4月 ▲21万9,000 ← サーム・トリガー確定

2007年10月から2008年4月までの非農業部門の雇用者数

つまり、サーム・ルールが発動されたのは景気後退の3カ月後、雇用者数が21万9,000人減になってからだった。2007年後半にかけて雇用者数は減少傾向にあり、景気後退が避けられないことは明らかだった。

しかし、バーナンキは4月になるまで景気後退に気づかなかった。私たちは単に遅れているだけでなく、全くのナンセンスである非農業部門雇用者数をありがたがっているだけなのかもしれない。

ピーター・オンジェは、「米国の雇用のほぼ半分を占める中小企業の雇用はマイナスに転じるだろう。中小企業の雇用は減少し、中規模企業では横ばい状態だ。残るのは大企業と、もちろん政府雇用だけである。現在、デルとインテルだけで2万7,000人の大量解雇が起こっており、これが倒れると最後のドミノ倒しとなる。雇用は景気後退をほぼ完璧に予測する指標である。われわれが不況の瀬戸際にいるか、すでに不況の中にいると示唆しながら、民主党政権はそれを認めるのを11月まで待っているだけだ」と述べている。

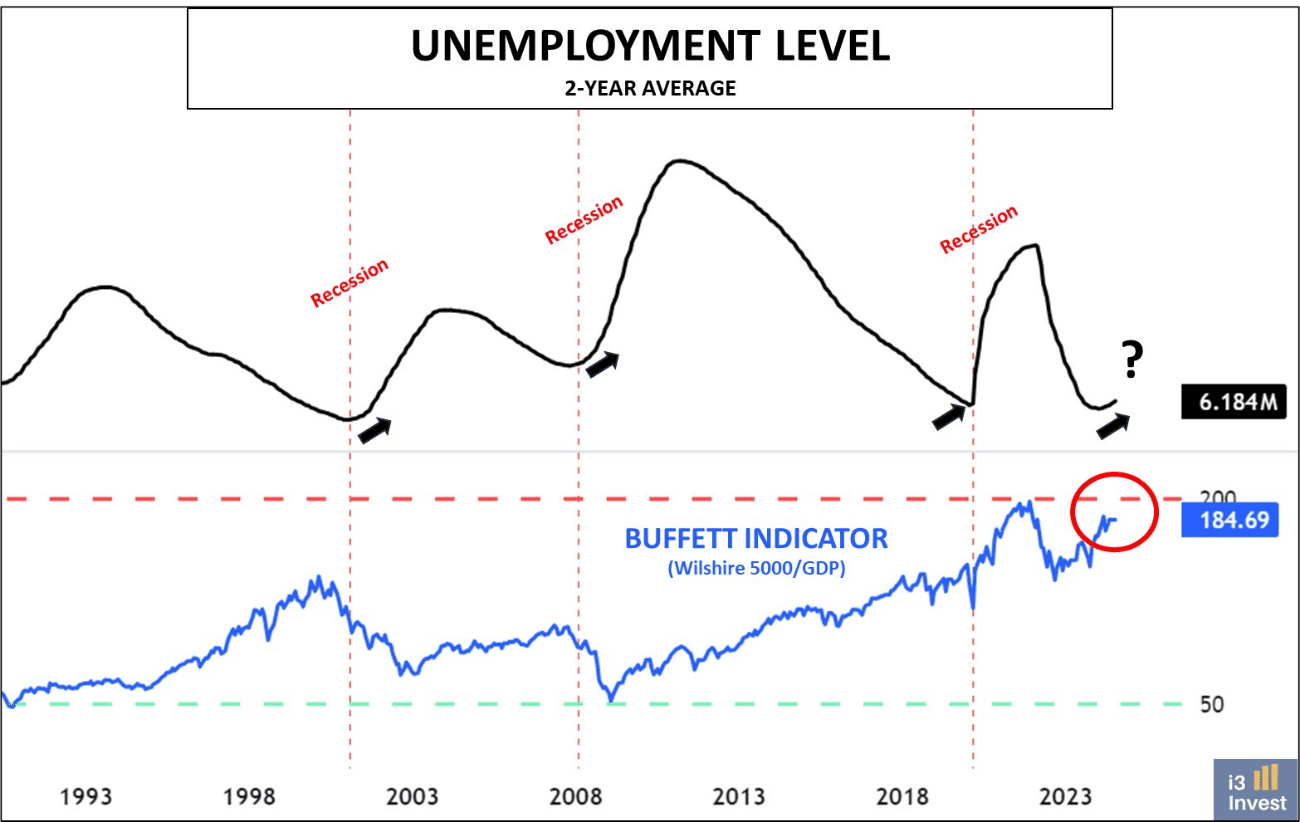

米国の失業率とバフェット指標(ウィルシャー5000の時価総額÷GDP)

雇用が減少し始めると不況になる。米国が景気後退に陥り、FRBが利下げを開始すると、ドル安が進み、国内消費者物価と長期金利に上昇圧力がかかる。つまり、スタグフレーションが到来する危険性が高まる。

8月14日のラジオNIKKEI「楽天証券PRESENTS 先取りマーケットレビュー」

8月14日のラジオNIKKEI「楽天証券PRESENTS 先取りマーケットレビュー」は、紙田智弘さん(楽天証券 株式・デリバティブ事業部)をゲストにお招きして、「日銀とFRBの金融政策見通しに落とし穴がありそうで、難しい展開に!」「強弱材料が入り混じる相場をどう見るか?」「個人投資家の日本株・米国株の売買動向」というテーマで話をしてみた。ぜひ、ご覧ください。

ラジオNIKKEIの番組ホームページから出演者の資料がダウンロードできるので、投資の参考にしていただきたい。

8月14日:楽天証券PRESENTS 先取りマーケットレビュー

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。