※このレポートは、YouTube動画で視聴いただくこともできます。

著者の愛宕 伸康が解説しています。以下のリンクよりご視聴ください。

「日本銀行の政策反応関数を巡る混乱~厳しくなった年内の追加利上げ~」

FRB(米連邦準備制度理事会)の元議長であるバーナンキ氏は2014年10月8日、ニューヨークで開催されたシンポジウムで「中央銀行(金融政策)は、2%が行動で、98%がトーク(コミュニケーション)だ」と述べています。そのくらい金融政策においてコミュニケーションが重要だということですが、それが今、日本銀行と市場との間で混乱する事態となっています。

背景は、7月に多くの日銀ウオッチャーが予想していなかった利上げに踏み切り、直後の円高・株安を受けて情報発信の修正を行った一連のドタバタ劇です。いったい日銀と市場のどこにミス・コミュニケーションが発生したのか、今後それがどうなると見ておけば良いのか、できるだけ分かりやすく解説したいと思います。

内田副総裁が7日の講演で示した金融政策運営の枠組み

最初に、日本銀行の金融政策運営の枠組みからおさらいします。8月7日に函館で行われた金融経済懇談会の記者会見で、内田真一副総裁は、中央銀行のコミュニケーションについて以下のように発言しました。

中央銀行のコミュニケーションというものは通常二つの要素で構成されています。一つは政策運営の考え方、いわゆる政策反応関数と言われるものと、そこに代入する経済・物価情勢の見方、この二つをコミュニケーションして、市場は市場でそれぞれ考えたうえで、市場金利というのは決まっていくという性質にあるわけです。

(出所)日本銀行、楽天証券経済研究所作成

上の内田副総裁の発言のうち重要なポイントは二つ。一つは「政策反応関数」、もう一つは「そこに代入する経済・物価情勢の見方」です。それらを順に見ていきましょう。

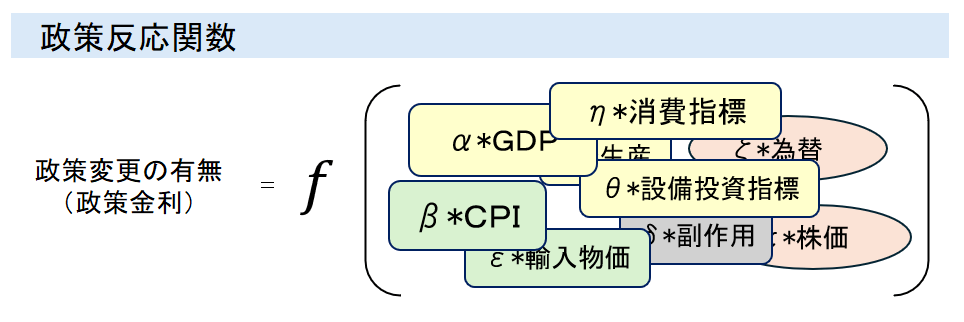

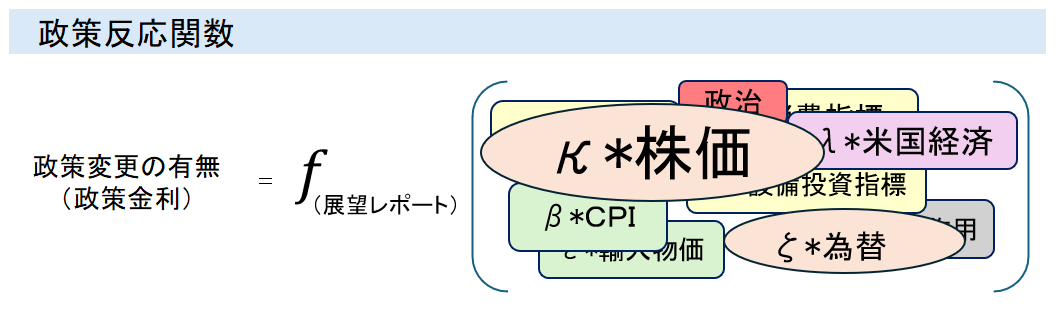

まずは政策反応関数ですが、これは金融政策を運営する上で重要と思われる経済情報に着目し、その推移に応じて実際の金融政策がどう反応しているかを表したもので、イメージを示すと図表1のようになります。

<図表1 政策反応関数のイメージ>

図表1の右辺に記載した、GDP(国内総生産)や消費関連指標といった経済変数、CPI(消費者物価指数)などの物価変数、さらには金融市場動向や副作用などは、政策判断に大きな影響を及ぼす要因であり、それらによって政策反応関数が構成されます。

さらに、それぞれの変数の前に掛かっているαやβはパラメーター、つまり変数の重要度で、これが局面ごとに違う値をとるため、日銀の政策変更と市場の予測がズレることになります。もちろん、それらが完全に一致することはありませんし、完全に一致する必要もありません。重要なのは、この枠組みと、それを構成する要因の認識が日銀と市場との間で共有されているかどうかです。

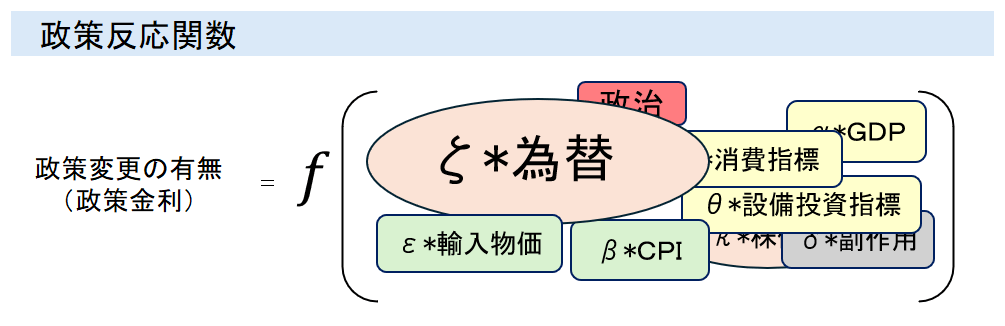

7月MPMでの政策反応関数~為替のパラメーターが上昇~

7月のMPM(金融政策決定会合)の利上げでは、枠組み自体ではなく、構成する要因に対する見方、すなわち内田副総裁のいう「そこに代入する経済・物価情勢の見方」が大きく異なっていたと理解できます。おそらく、7月は図表2のような政策反応関数であっただろうと推察されます。

<図表2 7月MPMにおける政策反応関数>

図表2では為替要因を強調しています。実際、足もとの経済変数の弱さより、円安とそれが物価に及ぼすリスクが政策判断に大きな影響を及ぼしており、このパラメーターの読み違いが多くの日銀ウオッチャーとのズレを発生させたことは間違いありません。

こうした日銀と市場との認識ギャップは内田副総裁も理解しており、7日の記者会見では、以下のような発言もありました。

大きな考え方はきちんと示していく必要があると思いますし、そこはこの間、ぶれてないというふうには思います。ただそこに代入するというか、われわれがどう経済・物価をみているのか、それから市場がどうみているのかっていうところのですね、ギャップというのは常にこの間もありましたし、今回のような大きな変動のときには、そこは大きく出てくるわけであって、そのことがですね、政策が読みにくいとかそういったことにつながっていくのだとすればですね、そこは更なる努力が必要だというふうに思います。

(出所)日本銀行、楽天証券経済研究所作成

このように、7月の利上げは円安を巡るミス・コミュニケーションが大きいまま実施され、そのことに対する認識の甘さが、その後も利上げを進めていくというタカ派的な情報発信(後述)と、それを受けた為替市場の大きな反応につながったと整理できます。

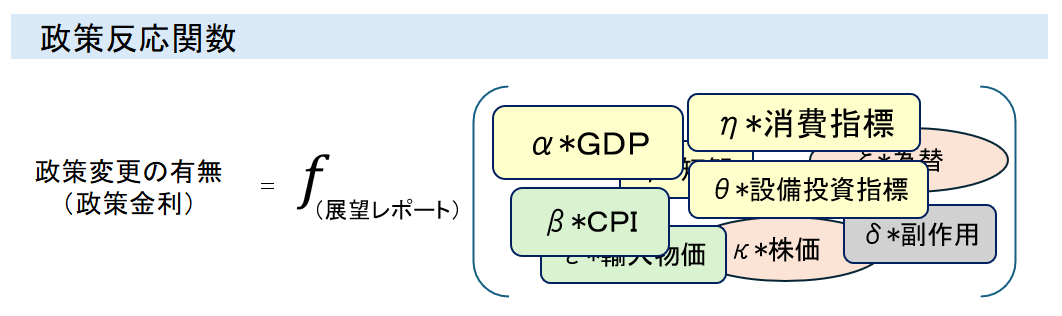

7月MPM直後の政策反応関数~「展望レポート」を軸とするフォワードガイダンス~

7月MPMでは、声明文に以下の文言が明記されました。

今後の金融政策運営については、先行きの経済・物価・金融情勢次第であるが、現在の実質金利がきわめて低い水準にあることを踏まえると、今回の「展望レポート」で示した経済・物価の見通しが実現していくとすれば、それに応じて、引き続き政策金利を引き上げ、金融緩和の度合いを調整していくことになると考えている。

(出所)日本銀行、楽天証券経済研究所作成

すなわち、「展望レポート」の見通しがオントラックなら、つまり実際の経済・物価指標が見通しと整合的に推移していくなら、今後も利上げを段階的に実施していくという宣言です。筆者はこれを、「展望レポート」を利上げタイミングの基準とした新たなフォワードガイダンスと捉えています。これを政策反応関数で表現するなら、図表3のようになります。

<図表3 7月MPM時点の政策反応関数>

7月MPM後の為替市場の大きな反応は、0.25%への利上げというより、その後の政策金利パスの前倒しを示唆するこうした情報発信が、記者会見での植田和男総裁のタカ派発言と相まって発生したものとみています。

特に、次回の「展望レポート」が出る10月に向けては、GDP、生産、賃金、消費など経済変数の改善が見込まれることから(つまり、政策反応関数における経済変数のパラメーターが再び大きくなり)、10月の利上げは確定的だと受け取られました。

市場急変動後の政策反応関数~棚上げされる「オントラック利上げ」~

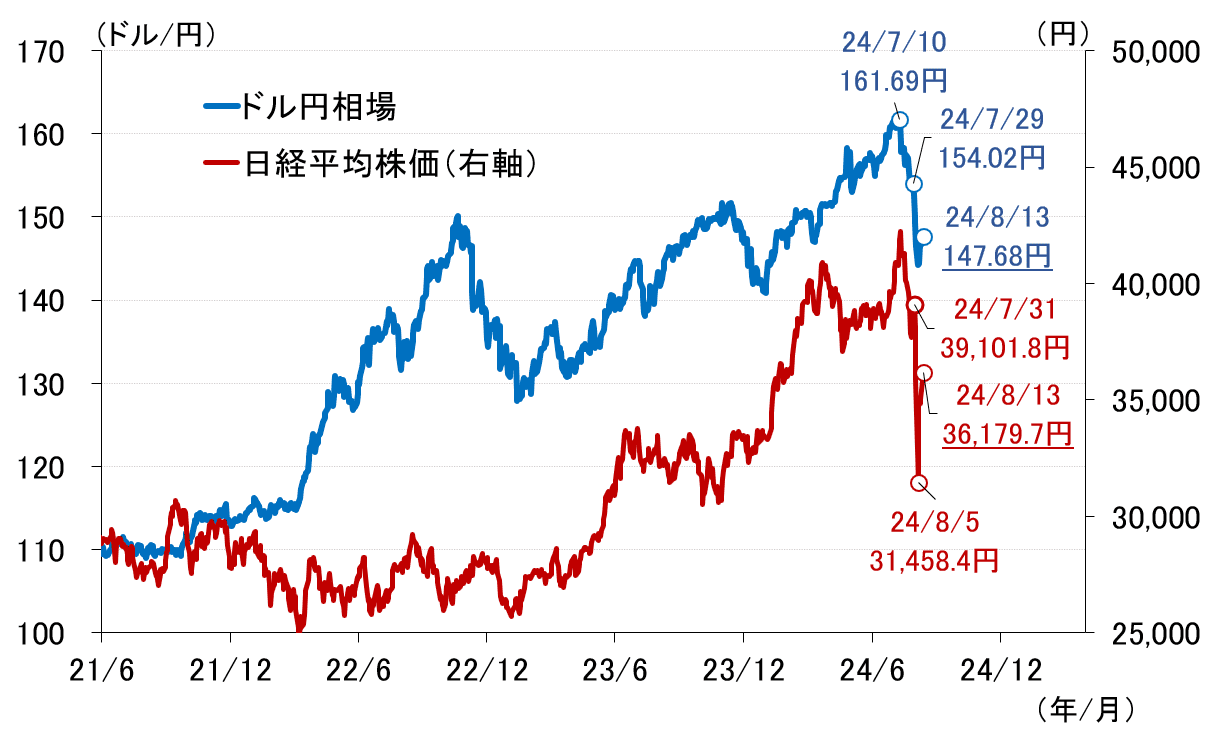

しかし、直後に発生した市場の急変動で事態は一変します(図表4)。

<図表4 日経平均株価とドル円相場>

直後の急激な円高・株安を受けて内田副総裁は、前出の講演で「内外の金融資本市場の急激な変動がみられるもとで、当面、現在の水準で金融緩和をしっかりと続けていく必要がある」「金融資本市場が不安定な状況で、利上げをすることはありません」と発言。市場の沈静化を図りました。その結果、ひとまず市場は落ち着きを取り戻しています。

内田副総裁は、講演後の記者会見で、「円安が修正されたことが、ある種懸念していた輸入物価の上昇による上振れ、消費者物価の上振れリスクをその分だけ減らした」「(市場の急変動が経済に与える影響について)少なくとも下振れリスクであるのは明白だ」とも述べており、現在の政策反応関数は図表5のように変化していると推察されます。

<図表5 現在の政策反応関数>

まとめると、次の「展望レポート」が出る10月の追加利上げの有無は市場(株価や為替)の落ち着き次第ということになりますが、米国の景気後退リスクが高まる中で米国経済のパラメーターが大きくなっていることや、政治の厳しい目線が景気や株式市場に移っていることを踏まえると、利上げが行われる可能性は極めて低くなったとみています。

ということは、図表5を前提にすれば、次の利上げはその次の「展望レポート」が発表される2025年1月ということになり、年内利上げは厳しくなったと言わざるを得ませんが、その1月に利上げでさえ、結局は今回の市場急変動の主因となった米国経済の成り行き次第、市場動向次第ということになるのでしょう。

意を決して打ち出した「オントラック利上げ」、すなわち実際の経済・物価指標が「展望レポート」の見通しと整合的(オントラック)ならそのタイミングで利上げしていくというもくろみは、直後に米国の景気後退懸念が強まるという間の悪さと、為替を巡る認識ギャップが大きいまま政策変更したことに伴うコミュニケーションの混乱によって、いきなり暗雲が垂れ込めているといえます。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。