※このレポートは、YouTube動画で視聴いただくこともできます。

著者の荒地 潤が解説しています。以下のリンクよりご視聴ください。

「「ドル/円、上がるの、下がるの、どっちなんだい? ブルベアの分かれ目を探す」 」

今日のレンジ予測

[本日のドル/円]

↑上値メドは148.20円

↓下値メドは145.55円

米中関係悪化:中国の外貨準備に占める米債保有率、2011年の45%から2024年は24%まで縮小 インフレ期待:消費者のインフレ期待は現実のインフレとあまり関係がない

ロシア脅威:ノルウェー、防衛予算を今後12年間で83%増加する計画

米中関係:バイデン政権が、国内産業政策の強化を目的に対中関税を引き上げ

英利下げ::ベイリーBOE総裁「利下げサイクルでも量的引締めは継続できる」

前日の市況

8月8日(木曜)のドル/円相場は前日比0.50円の「円安」。

2024年159営業日目は146.69円からスタート。日経平均株価の下げと共に円高に動き、146.00円を下抜けると東京時間昼前には145.42円まで下落してこの日の安値をつけた。

前日の安値圏である144円台を再び目指すと思われたが、この日発表された米国の雇用関連のデータが予想以上に強く、米10年債利回りが4.00%台まで高くなったことから買い戻しが優勢になった。東京時間夜遅くには146円台を通り越して147.53円まで円安に動いてこの日の高値をつけた。終値は147.27円。24時間のレンジ幅は2.11円。

NY時間に発表があった新規失業保険申請件数は、前週比マイナス1.7万件の23.3万件で、ここ1年近くで最大の減少となった。今回のドル安のきっかけは、先週末に発表された米雇用統計が予想以上に弱く、米国の景気後退懸念が強まったことにある。この日のデータはそうした不安をいくぶんやわらげることになった。

失業率の上昇と景気後退の関係を示す「サーム・ルール」は、米国がリセッションに入ったことを示したが、考案者であるクラウディア・サーム氏は、今回は誤ったシグナルが出たことを認めている。失業率の上昇は、旺盛な労働力供給の増加によるもので、需要後退が原因ではないという。サーム・ルールは、労働力人口が急拡大しているときには不況シグナルを出しやすい傾向があるが、需要がキャッチアップすれば、労働者が増えて経済がより成長することで、失業率は低下するという。

個人投資家 最新売買動向:

以下のドーナツグラフは、楽天FX口座における個人投資家の最新の売買比率(売りと買いの数量の割合)で、外側のドーナツは「建玉(保有ポジション)」、内側のドーナツは「注文(オーダー)」の比率を示している。

ドル/円「ロング53%、売り買いオーダーは拮抗

メキシコペソ円「ロング75%、売りオーダー多い」

ランド円「ロング70%、売りオーダー多い」

週末から来週前半の「円安・円高のメド」~ 146円台がカギ

円安のメドは、147.90円、149.78円、150.89円、153.90円、155.22円

円高のメドは、145.42円、144.25円、143.61円、141.68円、140.24円

ドル/円:短期

短期:円安

8月1日から8月8日までのドル/円のレンジは、141.68円から150.89円。

レンジ幅は9.21円。

高値と安値の50%(中間点)は、146.29円。

現在の水準は、中間点よりも「円安」。

安値と中間点の50%は143.98円。

高値と中間点の50%は148.59円。

ドル/円:中期

中期:円高

7月1日から8月8日までのドル/円のレンジは、141.68円から161.95円。

レンジ幅は20.27円。

高値と安値の50%(中間点)は、151.82円。

現在の水準は、中間点よりも「円高」。

安値と中間点の50%は146.75円。

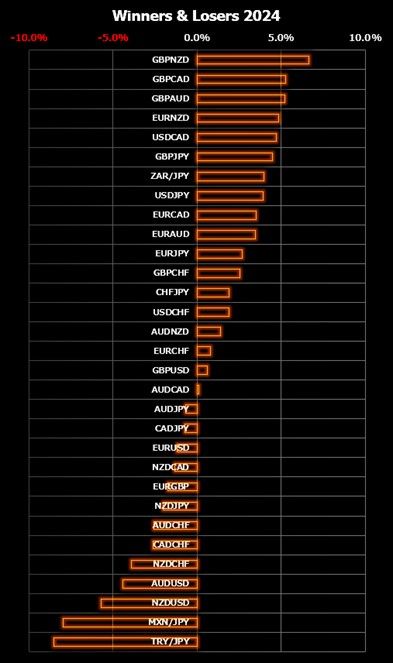

2024年 主要指標終値

今日の為替ウォーキング

今日の一言

故にことごとく用兵の害を知らざる者は、則ちことごとく用兵の利をも知ること能わざるなり(戦の損害を十分知りつくしていない者には、戦の利益も十分知りつくすことはできない)- 孫子

Island In The Sun

円安は、中央銀行の政策相違を反映したファンダメンタルズ的な動きであることは明らかだ。円安の原因は明らかなのだから、「円安は良くない」と本気で思っていたなら、もっと早く利上げすればよかったのだ。

日銀は引締め政策へ転換すると期待されていた3月会合で緩和政策の継続を宣言して、利上げすると思われていた6月会合でも見送りを決定した。その結果ドル/円は161円台まで円安になった。ところが利上げはないと思われていた7月会合で突然したものだから、マーケットが動揺して一気に15円も一気に円高になったのだ。そのうえ1週間もたたないうちに、タカ派の立場を放棄してハト派に転向した。

日銀は、2013年4月に「量的・質的金融緩和」政策を導入して以来、10年以上も異次元緩和を続けてきた。しかしその効果のほぼすべては金融部門が吸収し、実体経済の支援にはなっていない。マイナス金利のおかげでゾンビ企業(経営が破綻しているにもかかわらず、金融機関や政府機関の支援によって存続している会社)が生き延び、日本経済の活性化を妨げているとの批判も多い。それでも、日銀が金融緩和に固執したのはなぜか。

それは「金融抑圧」をするためだ。金融抑圧とは、インフレと低金利を組み合わせることによって、政府の債務を非常に低い金利でファイナンスし、究極的には膨張した政府の借金の棒引きを図ることを目的とする政策である。

インフレはモノの値段が上がることだが、相対的に円の価値が下がるということでもある。借金をしている人(政府)は、インフレになれば返済するお金が少なくなる。お金の貸し手側(投資家や預金者)から見ると、受け取るお金の価値が減るが、その分金利上昇による運用益(利息)が増えるため、市場原理が正常に機能している市場においては、プラスマイナス・ゼロになる。

ところが日銀が人為的に国債利回りを低く抑えつつインフレを発生させることによって、借金をしている政府は、低利息で利払いを軽減させながら、お金の価値の減少させることによって債務残高を縮小することが可能になる。

インフレ率を2%以上にして、国債金利を0.25%に固定する状況を安定的に達成できたなら、日本政府の借金は30年後に実質的には半分近くまで減少するとの計算がある。これが緩和政策の究極の目的だといわれている。

金融抑圧は、借金を抱える政府にとっては、増税や歳出削減など痛みを伴う改革を行わずに済ませることができて良いことづくめである。しかし、そのしわ寄せは、貸し手である国民に来る。

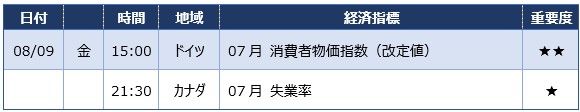

今週の注目経済指標

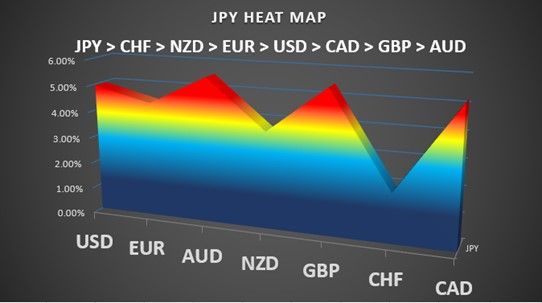

Winners & Losers

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。