<指数パフォーマンス比較~バリュー株orグロース株どっち優勢?~>

7月の中小型株は「大型株崩落に結局…のまれる」

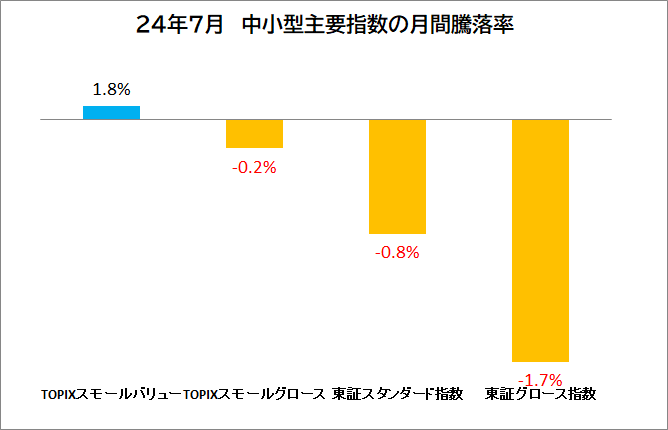

7月の中小型主要指数については、TOPIX(東証株価指数)スモールバリュー指数のみプラスですが、それ以外は小幅マイナス。これだけ見ると、「バリュー株優位のパッとしない地合いだったのかな?」と錯覚しますが、実際は全く違います。前半は好地合いだったのですが、後半はそれを打ち消す悪転による「往って来い」地合いでした。

もはや、「あれは何だったのか?」なる乾いた感慨しかありませんが、7月前半に日経平均株価が怒涛の上昇劇を演じます。月替わり(下半期入り)で海外勢のリバランスに伴う株買いが始まり、とくに先物買いが加速します。ETF(上場投資信託)分配金捻出売りによる需給悪化を見越し、手前でショートがたまっていた時期でもありました。

先物買いがそのショートの買戻しを誘発する踏み上げ相場に発展し、TOPIXも日経平均先物も史上最高値を更新。日経平均株価は7月11日、史上最高値4万2,426円77銭まで切り上げました。

ただ、この急騰時の買い主体は前述の通り外国人投資家で、買い越し分の約8割が「先物」でした。先物主導でつくった相場は、先物主導で簡単に壊れる…。月初から9営業日かけて上がった分は、12日以降の6営業日で溶かす結果に。その過程では、海外半導体企業の決算発表を受け、相場の先導役だった半導体株が急落しました。

半導体に関しては、バイデン政権の半導体製造装置を巡り日本などへ中国に対する規制強化を求めているとの報道、米共和党の大統領候補トランプ氏による半導体に強い台湾への問題視発言なども冷や水に。

これまで買われてきた半導体株が売られる逆回転現象は、株式市場では「リターンリバーサル」と呼ばれます。こうした場面では、これまで売られてきた(空売りされてきた)銘柄に関しては買い戻される形になります。

米国株市場で、SOX指数が急落する一方、公益株や中小型株が買い戻されるセクターローテーションが発生。この流れを日本市場も継承し、日本の中小型株にも買戻しの波がやってきます。日経平均が7月11日でピークアウトした一方、東証グロース250指数は7月18日に700ポイント手前まで逆行高しました。

ただし、セクターローテーションで済めば良かったのですが…月末にかけて日本株は国内要因で地合いが乱れる格好に。引き金は急激な「円高」でした。河野デジタル相の利上げ要請報道、そして(また)トランプ氏によるドル高是正意向が伝わったほか、7月末の日本銀行会合に向け「7月の追加利上げ実施」の思惑が浮上します。

円高と日経平均下落(=大型株下落)が共鳴、この荒波に中小型株も最後はのまれていきます。

信用買い残(金額ベース)TOP10(7月27日終値時点)

| コード | 銘柄名 | 信用買い残 (億円) |

年初来高値→ 7月末終値 騰落率 |

|---|---|---|---|

| 8306 | 三菱UFJFG | 1,025 | ▲5% |

| 6920 | レーザーテック | 881 | ▲41% |

| 8035 | 東京エレクトロン | 876 | ▲24% |

| 9984 | ソフトバンクG | 726 | ▲25% |

| 7203 | トヨタ自動車 | 717 | ▲24% |

| 6146 | ディスコ | 671 | ▲28% |

| 7011 | 三菱重工業 | 641 | ▲12% |

| 8316 | 三井住友FG | 624 | ▲4% |

| 6526 | ソシオネクスト | 464 | ▲41% |

| 6857 | アドバンテスト | 445 | ▲19% |

これは、株式市場ならではの現象です。株は需給が最も重要で、株価が値下がりすることが個人投資家の評価損益悪化を通じて需給が悪化します。

東証に上場する個別株の信用買い残上位(金額ベース)を見てみると、三菱UFJフィナンシャル・グループがトップですが、2位以下は半導体株だらけ(ソフトバンクグループも英アーム株動向次第の株になっているため今は半導体株扱い)。トップ10内の7銘柄が半導体株で、この7銘柄の信用買い残の合計分だけでも4,000億円超に及びます。

株価が上がっているうちは好循環なのですが…7月後半の短時間で状況は激変しました。ソフトバンクグループ(9984)、ディスコ(6146)は年初来高値を7月11日に付けています(しかも双方、上場来高値)。

我が世の春を謳歌(おうか)していたところから、たった13営業日でそれぞれ25%、28%という大幅ドローダウン。追証が発生するレベルの下げを、信用買い残700億円級の銘柄で引き起こしてしまった…この影響はもちろん、個人投資家の戦意喪失を通じ、個人メインの中小型株市場に伝染します。

人気の半導体株の急落で、建玉の評価損拡大や代用有価証券の値下がりにより、ポジションを急いで整理しようとする動きが広がります。こうなると、信用買い残が多い株(人気株)ほどろうばい的な売りが出やすくなるため、中小型株でもグロース株の売り圧力が増す形となります。

東証グロース市場で信用買い残の多いところでは、ジーエヌアイグループ(2160)、カバー(5253)、ウェルスナビ(7342)、TWOSTONE&Sons(7352)、QPS研究所(5595)などが大きく値下がりし、指数の押し下げ要因となりました。

新NISAで中小型株!今月の銘柄アイデアは…「原点回帰」

7月後半の下落トレンドは、8月に入ると「歴史的な下落」へ発展。日経平均株価は、8月1日に975円安(マイナス2.5%)、2日には2,216円安(マイナス5.8%安)という信じられない下げ幅を記録しました。

単なる先物主導の下落と言えないのが、2日のTOPIXがマイナス6.1%と日経平均より大きな下落率となったため。連日で売買代金6兆円を超える大商いで、投機筋ではない(=ロングオンリー)の海外投資家による日本株見切り売りのような形跡も残しています。

そして、中小型株の指数でも、パニック安となった2日に関してはスタンダード市場指数がマイナス4.7%、グロース市場指数マイナス7.3%の急落となりました。

グロース250指数先物については、基準値から8%の下落率に到達したタイミングでサーキットブレーカーが発動する事態に。下値で買いを入れる投資家が極めて少ないことで、下値メドの見えない恐怖感が広がっています。

下げの理由は、7月31日に日銀が追加利上げを決定し、その後の記者会見で植田和男日銀総裁がさらなる利上げを示唆するタカ派的発言をしたためとされています。

また同日開催のFOMC(米連邦公開市場委員会)で、パウエルFRB(米連邦準備制度理事会)議長は9月利下げを示唆。結果、これまでの「(日米の)金融政策の方向性の違い」のベクトルが変化(日本引き締め方向、米緩和方向)します。

これで大変動を起こしたのが、ドル円相場でした。急激な円高進行で、1ドル150円割れ。また、弱い経済指標に米株もネガティブに反応するようになり、まさに内憂外患状態でリスクオフが加速しています。

「金利のある世界」での株式市場がどうなるか? 注意すべきとは言われていましたが、「たった0.15%の利上げ幅で、ここまで市場が逆回転するのか?」…これは誰も想像していなかった事態で、だからこそ急変動を引き起こしたといえます(パニックになっているため)。

そして、その急変動を生み出したのも、これまでゴルディロックス(適温相場)を謳歌したポジション、例えばエヌビディアなど「マグニフィセント7」と呼ばれるメガテック株ロングや、日米金利差を利用した円キャリートレードが積み上がり過ぎていたためと思われます。

こうしたヒステリックな下げが一巡すると、必ず大きなリバウンドが発生します。その時は、下落率が大きい銘柄から短期勢は買うことが多く、「下落率」が当初は最優先事項になったりします。

ただし、過去のショック安のケースでは、一度リバウンドした後に再び大きな下げに見舞われることも多かったと記憶しています。これは、上方で含み損を抱えたポジションが山積しているため、戻ったところに売りをぶつける力も非常に強いためです。

株は「安く買って高く売る」が理想ではあるので、中小型株の場合、例えば米国のラッセル2000指数の下げ止まりを確認するなどし、下がったところは安く買えるチャンスだと割り切った個別株対応をすれば良いでしょう。ただ、戻り売り圧力が強い株とは、信用買い残の多い株がイメージしやすく、この手の株は回避する方が良いと考えます。

スタンダード、グロース市場の信用買い残(金額ベース上位)

| コード | 銘柄名 | 信用買い残 (億円) |

過去1カ月 騰落率 |

|---|---|---|---|

| 7014 | 名村造船所 | 164 | ▲35% |

| 2160 | ジーエヌアイグループ | 111 | ▲15% |

| 5253 | カバー | 106 | ▲10% |

| 6890 | フェローテックHD | 95 | ▲22% |

| 4107 | 伊勢化学工業 | 66 | ▲25% |

| 3993 | PKSHA Technology | 64 | ▲17% |

| 7342 | ウェルスナビ | 54 | ▲16% |

| 7352 | TWOSTONE&Sons | 51 | ▲21% |

| 5595 | QPS研究所 | 45 | ▲41% |

| 6255 | エヌピーシー | 39 | ▲24% |

| ※黄色の網掛けはグロース上場銘柄、 8月2日時点の過去1カ月騰落率が▲10%以下 |

|||

信用買い残が中小型株は人気の成長期待株が多い傾向があります。今回負った傷は大きく、リスク許容度も大きく低下する中、バリュエーションの高い株に対する敬遠ムードも続きそうです。

そう考えると、下がったところを買う場合でも、(1)信用買い残が少ない、(2)バリュエーション(予想PER(株価収益率)やPBR(株価純資産倍率)、配当利回り)で見て割安、(3)増収増益見通しなど好業績といった銘柄が有効でしょう。歴史的な急落に巻き込まれ、さらに割安化した割安株をピックアップしてみました。

低信用買い残比率の割安&好業績株

【条件】

(1)スタンダード、グロース上場で時価総額200億円以上

(2)予想PER12倍未満、(3)PBR1倍未満

(4)予想配当利回り3%以上

(5)信用買い残比率3%未満

※時価総額大きい順

| コード | 銘柄名 | 信用買い残 比率 |

予想配当 利回り |

|---|---|---|---|

| 8572 | アコム | 0.3% | 3.51% |

| 9368 | キムラユニティー | 0.1% | 4.01% |

| 9028 | ゼロ | 0.5% | 3.17% |

| 6357 | 三精テクノロジーズ | 1.3% | 3.44% |

| 8844 | コスモスイニシア | 2.5% | 3.33% |

| 7570 | 橋本総業HD | 0.1% | 3.72% |

| 8596 | 九州リースサービス | 1.7% | 3.57% |

| 8928 | 穴吹興産 | 0.3% | 3.40% |

| 3951 | 朝日印刷 | 0.2% | 4.15% |

| 4463 | 日華化学 | 0.9% | 4.32% |

| 4972 | 綜研化学 | 1.8% | 3.85% |

| 8029 | ルックHD | 0.6% | 3.82% |

それにしても、大勢が小さい出口から急いで出ようとする結果、売りが売りを呼び、発生した逆モメンタムに乗っかろうとする投機勢が下げを助長する…これは繰り返されてきたことでもありますが、突然の襲来に驚きました。

過去のショック安時とは異なり、投信(ETF含む)を保有するなどさまざまな形で株を保有する体制の中で到来したショック安…。落ち着きを取り戻すのを待つしかありませんが、こうした「安く買う」場面で動けるような資金管理を学ぶ機会となりました。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。