日経平均急落、米景気が冷え込むリスクなど嫌気

8月2日の日経平均株価は、午前11時時点で、前日比1,716円(4.5%)安の3万6,410円と急落しています。

以下の通り、悪材料が増えて、世界的に「リスクオフ」の動きが広がったと考えられます。

【1】米景気悪化を示す指標が増え、米国株が下がったこと

【2】米利下げが近いとみられ、さらなる円高が進むリスクがあること

【3】日本の景気指標もやや弱含んでいること

【4】中国の景気低迷が続いていること

【5】イスラム組織ハマスの最高指導者暗殺報道を受けて中東情勢が不安定化したこと

日経平均は、テクニカル分析の視点では、弱気局面入りしていると思われます。

日経平均週足:2024年1月4日~8月2日午前10時時点

テクニカル分析の視点では、以下3点より、弱気局面入りしている可能性があります。

【1】二番天井をつけて下落

【2】13週移動平均線と26週移動平均線がデッドクロスを形成

【3】13週移動平均線が下向きに転換

この急落が、一時的下落か長期的下落か、決め手となるのが、米景気先行きです。

【1】米景気が急速に冷え込み、FRB(米連邦準備制度理事会)が利下げを急ぎ、さらなる円高が進むと、日経平均はさらに売り込まれるリスクがあります。

【2】米景気が堅調を維持する中で、FRBが少しずつ利下げするならば、円安に戻り、日経平均が反発する可能性が高まります。

これから出てくる米景気指標に注目が集まります。8月に発表される7月の米景気指標は重要です。

米景気冷え込みの不安を感じさせる指標

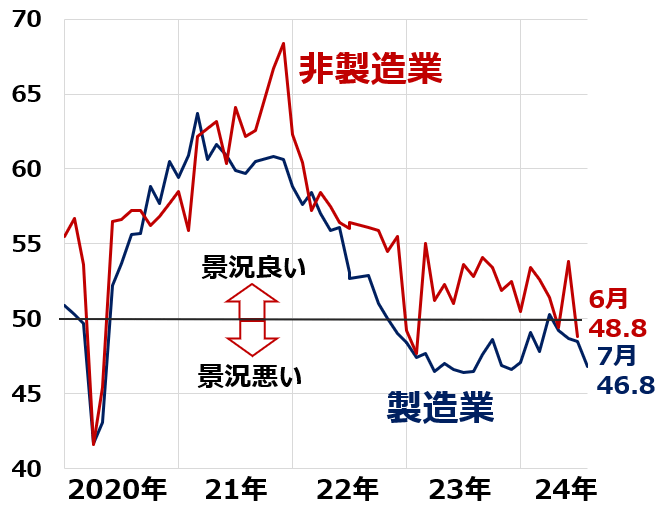

一番弱く見えるのが、ISM(米サプライマネジメント協会)の景況指数です。製造業・非製造業ともに50を割り込み、景気悪化が近づいている可能性を思わせます。

ISM製造業・非製造業景況指数:2020年1月~2024年7月(非製造業は6月)

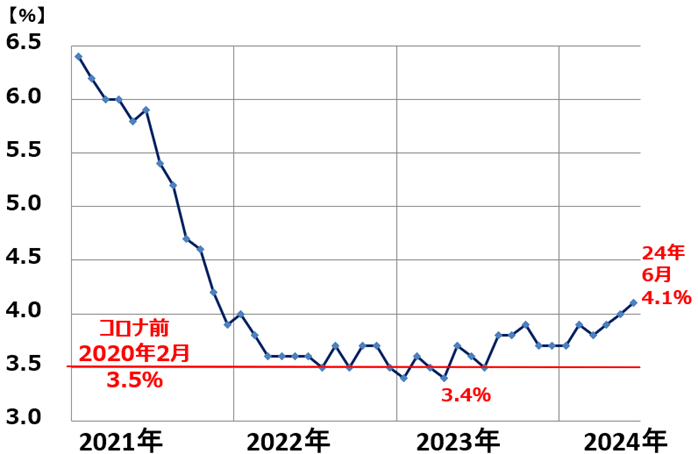

人手不足は続いており、雇用はしっかりしていますが、完全失業率が上昇してきており、少しずつ雇用が緩む可能性があります。

米雇用統計:完全失業率

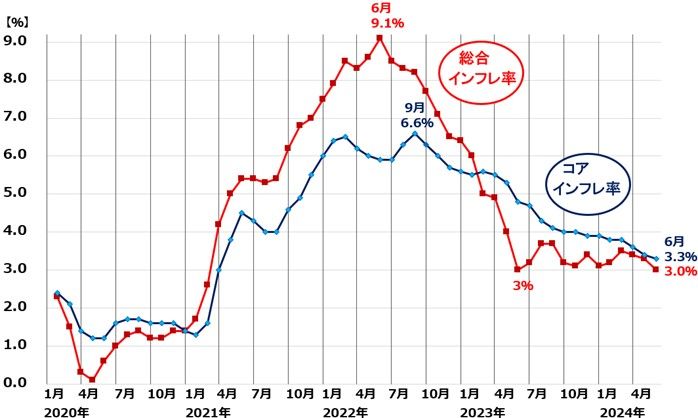

米インフレの高止まりが心配されていましたが、インフレ率鈍化の兆しがあります。

米国インフレ率(CPI総合指数・コア指数の前年比上昇率)推移:2020年1月~2024年6月

インフレ率の低下自体は、米景気にとってポジティブです。ただし、米景気が冷え込む中でインフレ率が低下していくならば、話は別です。今、始まっているインフレ率の低下が、程よい景気減速を反映しているのか、米景気の冷え込みによるものか、今後、見極めが必要です。

これまでのインフレの累積効果で米国では生活必需品の価格が高くなり、消費にマイナス影響を及ぼす可能性が出ています。消費喚起するための値下げが一部で出始めています。

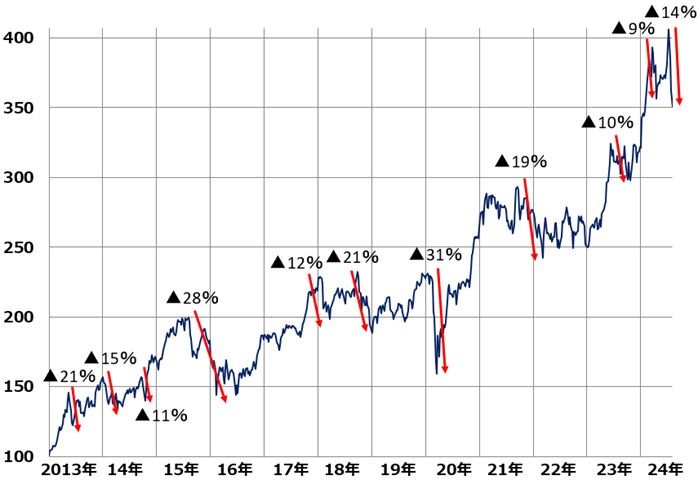

日経平均のドローダウン(下落率)は10~30%

日本株が割安で、長期的には良い買い場という見方は変わりません。また、日経平均が5年以内に5万円まで上昇するという見通しも変わりません。

ただし、短期的には米景気悪化を嫌気して弱気局面が続く可能性に注意が必要です。ご参考まで、アベノミクスが本格的にスタートした2013年以降の日経平均(指数化)の動きをご覧ください。

日経平均と米国S&P500種指数の動き比較:2012年末~2024年8月(2日午前11時)

アベノミクスがスタートした2012年末からの12年間で日経平均は約3.5倍となっており、大幅な上昇です。ただし、一本調子で上昇が続いてきたわけではありません。何回も急落・急騰を繰り返しながら、上昇してきました。

急落局面で、高値から安値までの日経平均のドローダウン(下落率)は10~30%となっています。世界景気が悪化する局面では、30%近く下がることがあります。世界景気が悪化しない局面でのショック安は、10%から20%が多いといえます。

急落局面で、時間分散しながら、投資していくことが大切と考えています。

米景気がさらに悪化するか、持ち直していくか、8月に出る7月の米景気指標について、本欄で、解説していきます。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。