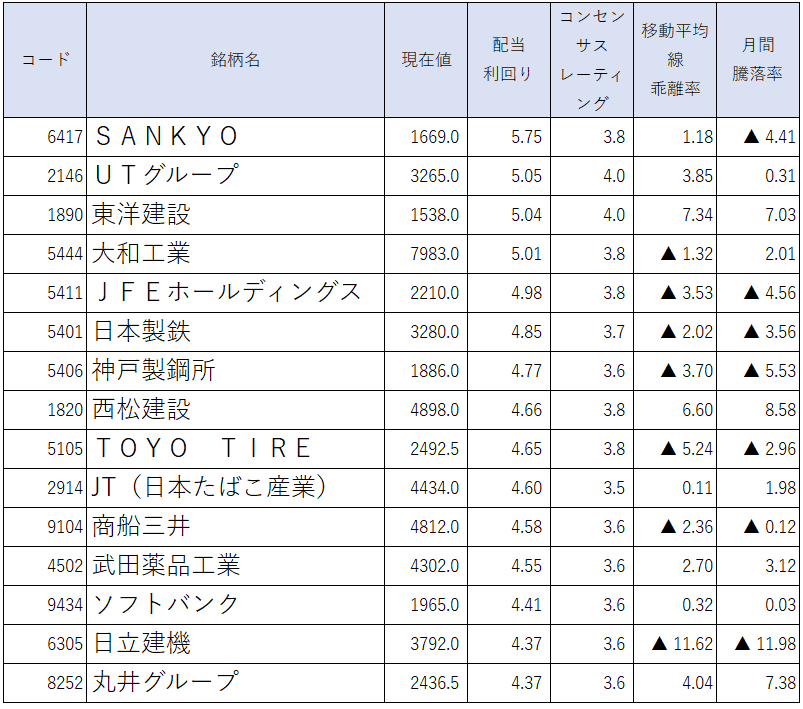

アナリスト評価◎の割安高配当株TOP15

※コンセンサスレーティング…アナリストによる5段階投資判断(5:強気、4:やや強気、3:中立、2:やや弱気、1:弱気)の平均スコア。数字が大きいほどアナリストの評価が高い。

※移動平均線乖離(かいり)率…株価が移動平均線(一定期間の終値の平均値を結んだグラフ)からどれだけ離れているかを表した指標。この数値がマイナスならば、移動平均線よりも現在の株価が安いということになる。

上表は、長期投資に適した銘柄の高配当利回りランキングと位置付けられます。

7月31日時点での高配当利回り銘柄において、一定の規模(時価総額1,000億円以上)、ファンダメンタルズ(コンセンサスレーティング3.5以上)、テクニカル(13週移動平均線からの乖離率20%以下)などを楽天証券の「スーパースクリーナー」を使ってスクリーニングしたものとなっています。配当利回りはアナリストコンセンサスを用いています。

なお、上場市場は各社ともにプライム市場となっています。

日経平均は7月前半に高値更新も、後半は一転急速に伸び悩む

7月(6月28日終値~7月31日終値まで)の日経平均株価(225種)は1.2%の下落となりました。

月前半は大きく上昇、3月22日の高値を更新して7月11日には4万2,426円まで上昇しました。

米国では6月の雇用統計が弱い内容となったほか、6月のCPI(消費者物価指数)も前月比マイナス0.1%と予想外に下落(前月比マイナスは2020年5月以来4年ぶり)したため、早期の利下げ期待が高まる状況となりました。また、ドル高・円安の流れが続いたことも日本株の支援材料となりました。

ただ、月後半にかけては急速に伸び悩む展開となりました。日本政府・日本銀行の為替介入観測、日米要人による円安けん制発言などを背景に、ドル円相場が急速に円高方向に反転し、日本株の利食い売り材料につながりました。

また、米国による対中半導体規制強化の流れを受けて、半導体関連株が売り優勢となったことも強い逆風となったようです。とりわけ、7月25日の日経平均の下落幅は8年1カ月ぶりの大きさとなりました。

こうした中、ランキングTOP15銘柄の株価は高安まちまちの展開となりました。上昇は8銘柄、下落は7銘柄となっています。

西松建設(1820)、東洋建設(1890)、丸井グループ(8252)などが相対的に強い動きとなりました。それぞれ特段目立った材料は観測されていませんが、全体相場の下落場面においてディフェンシブ(防衛)性の強さが背景となり、相対的に下げ幅が限定的となった印象です。

一方、下げが大きかったのが日立建機(6305)で約12%の下落となっています。7月26日に発表した第1四半期決算では、営業利益は市場コンセンサス(アナリストによる業績予想の平均)を下回り2ケタ減益となっており、嫌気売りが集まったようです。

ほか、日本製鉄(5401)、JFEホールディングス(5411)、神戸製鋼所(5406)などの大手鉄鋼株もそろって軟化、全体相場の下落場面で景気敏感株として売りに押されました。

商船三井は今後アナリストコンセンサスの利回りが大きく切り上がる余地

今回、新規にランクインしたのは、神戸製鋼所(5406)、商船三井(9104)、日立建機(6305)の3銘柄で、除外されたのはセイノーホールディングス(9076)、アステラス製薬(4503)、ジャックス(8584)となっています。

神戸製鋼所は株価下落で利回り水準が相対的に上昇しました。商船三井は日本郵船(9101)の業績上方修正などを受けて、配当コンセンサスが切り上がったものとみられます。実際に7月31日には、年間配当金予想を180円から280円に引き上げています。日立建機は株価の大幅下落を受けて、一気にランキング圏内にまで浮上しました。

半面、セイノーHDは株価が大きく上昇したことで、利回り水準が低下しました。また、アステラス製薬はジェフリーズ証券が投資判断を格下げしたことで、コンセンサスレーティングが基準未達となりました。ジャックスは調達費用の増加が予想されることなどで、配当水準のコンセンサスが切り下がったようです。

アナリストコンセンサスが会社計画の配当予想を上回っている銘柄としては、SANKYO(6417)、西松建設(1820)、TOYO TIRE(5105)、JT(日本たばこ産業)(2914)などが挙げられます。会社計画ベースでの配当利回りはSANKYOが4.79%、西松建設が4.49%、TOYO TIREが4.21%、JTが4.38%となっています。

SANKYOは業績計画が保守的とみられ、コンセンサス水準の方が適当であるとみられます。西松建設も業績上振れでコンセンサスに近い水準が妥当とも考えられます。TOYO TIREやJTも第1四半期の業績水準からは同様に配当金が引き上がる可能性も高いでしょう。

一方、コンセンサス水準が会社計画を下回っているものは東洋建設(1890)、商船三井(9104)、日立建機(6305)などです。会社計画ベースでは東洋建設が5.20%、商船三井が5.82%、日立建機が4.61%となっています。東洋建設、日立建機は今後、アナリストコンセンサスが切り上がっていく可能性が高いでしょう。

また、商船三井に関しては、7月31日に増配を発表したばかりであり、今後はコンセンサス水準が大幅に切り上がると予想されます。

日経平均急落、米利下げ幅の拡大観測などで株価回復なるか

7月30~31日にかけて、日銀金融政策決定会合と米国のFOMC(連邦公開市場委員会)が開催されました。サプライズ(驚き)が大きかったのは日銀金融政策決定会合で、長期国債買入の減額に加えて、0.25%程度に利上げすることも発表されました。市場では足元の円高反転の流れを受けて、今回の利上げは見送られるとの見方が強い状況でした。

さらに、会合後の日銀総裁会見は、追加利上げを示唆するような想定以上のタカ派姿勢と受けとめられました。為替市場では一段の円高が進み、翌日の株式市場は波乱の展開となりました。目先は円高進行や利上げによる企業収益の悪化懸念を織り込む動きが優勢となりそうです。

一方、米国では利下げが「9月のFOMCで選択肢になる可能性も」と示されており、想定通りに9月利下げが意識されるような形となりました。米国株にとってはフォローとなってきそうです。米国株の上昇はグローバル投資家にとってのリスク許容度上昇につながります。

この際、円安の一巡は、ドルベースでの日経平均の下落要因減少につながるため、海外投資家にとって日本株への買い安心感にもつながるものとなります。中期的には、利下げ期待に伴う米国株上昇を通じて、海外投資家の日本株への資金流入が強まる流れも想定できるでしょう。とりわけ、為替の影響が乏しい内需株に、需給面でのプラス効果が期待できると考えます。

8月2日の東京株式市場で日経平均は2,216円安と過去2番目の下げ幅を記録(下落率5.81%は4年5カ月ぶりの大きさ)し、同日のニューヨーク時間の日経平均先物はさらに1,000円超の下落となっています。米国のISM製造業景気指数、雇用統計が相次いで市場予想を下振れたことで、米国景気の後退懸念が急速に高まってきたことが背景とされています。

ただ、この2日間(8月1~2日)でのNYダウの下落率は2.7%にとどまっており、日本株の大幅安には、日銀の想定以上のタカ派姿勢、それに伴う円高反転が大きく影響していると考えられます。短期的には「需給が壊れた」影響が続く可能性も高いですが、そもそも、米国の景気減速懸念や米利下げ・日本利上げ局面到来による為替相場の反転は、以前から警戒されていた流れであると言えます。

今後は、米国における利下げ幅の拡大観測に加えて、日本株急落に伴う日本政府サイドからの円高反転プレッシャー減退で、日銀の利上げスピードは低下する可能性が高いことから、比較的早い段階での株価反転を想定したいところです。ちなみに、4年前の6%強下落の際は、直後は一段安となりましたが、急落日から7営業日後には下落前の水準を大きく回復する状況となっています。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。