※このレポートは、YouTube動画で視聴いただくこともできます。

著者の土信田 雅之が解説しています。以下のリンクよりご視聴ください。

「今週の株式市場 「アフター米雇用統計」でどう動く?~思惑が錯綜しやすい地合いに注意~ 」

先週の国内株市場ですが、週末6日(金)の日経平均株価終値は3万6,391円となりました。前週末終値(3万8,647円)からの下げ幅も2,256円と大きく、9月相場を迎えた最初の週は軟調なものとなりました。

また、その日の晩に開いた米国株市場では、月初恒例の米雇用統計(8月分)の結果を受けて下落したほか、先物取引市場でも、日経225先物取引の終値が大阪取引所で3万5,150円、シカゴCMEで3万5,255円となるなど、今週の日本株市場は一段安でのスタートが見込まれます。

そこで、今回のレポートでは、どんなところがポイントになりそうなのかなどについて、米雇用統計の結果と市場の初期反応を中心に整理して行きたいと思います。

米雇用統計を受けた株式市場の反応は?

まずは、米8月雇用統計についてです。冒頭でも触れた通り、公表日の6日(金)の米国株市場では、主要株価指数が揃って下落しました。

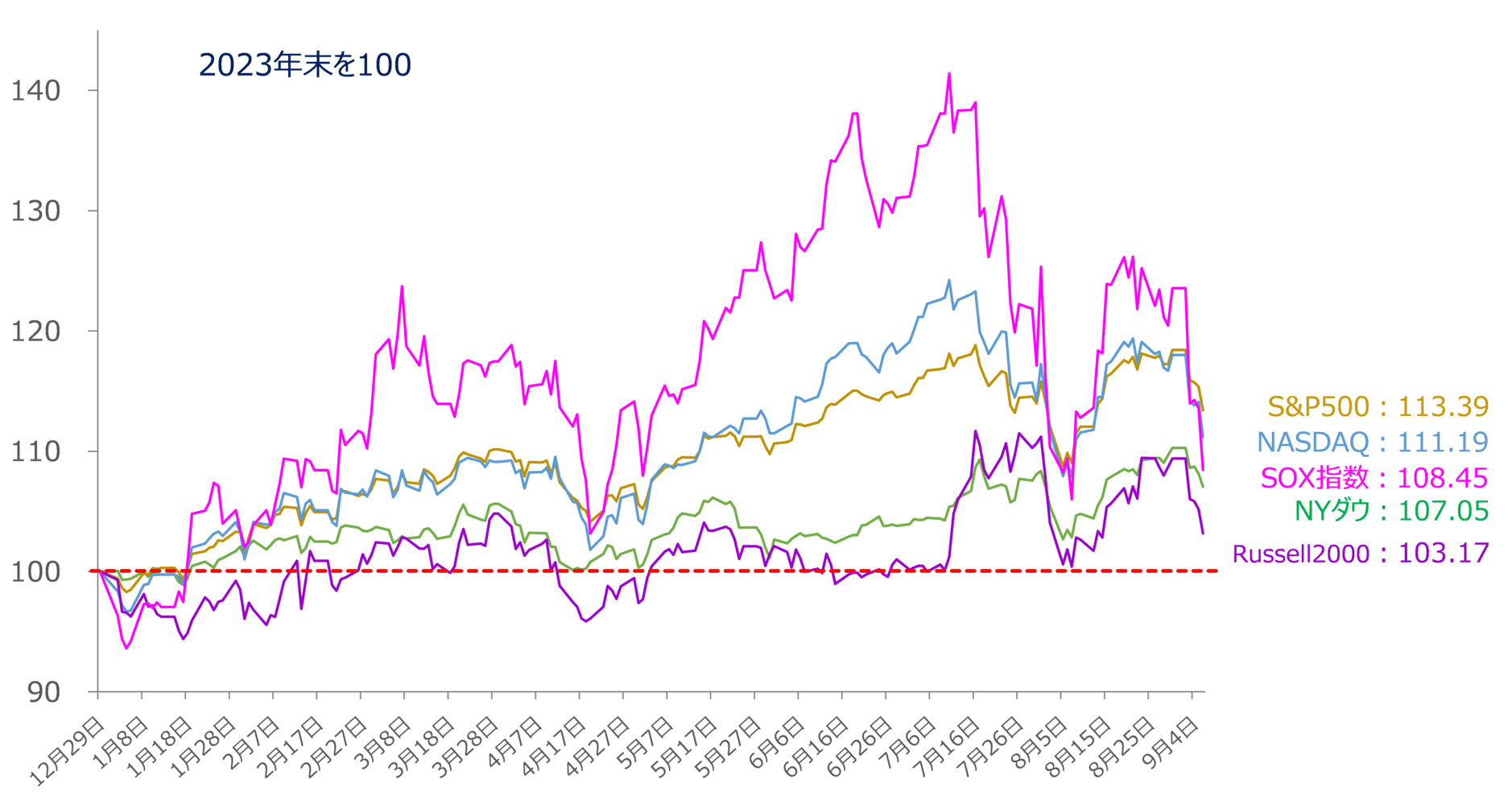

図1 米主要株価指数の年初来パフォーマンス(2024年9月6日時点)

上の図1は、昨年末を100として描いた、米主要株価指数のパフォーマンスの状況ですが、ほぼすべての指数が週末に下落していることが分かります。

とりわけ、その中でも主要半導体関連銘柄で構成されているSOX指数や、それに次いで、中小企業の銘柄で構成されているRussell(ラッセル)2000の下落が大きくなっています。

図1からは、「今回の米雇用統計が売りの材料になったのではないか?」ということが読み取れますが、実は米雇用統計の結果自体はそこまで悪い内容ではありませんでした。

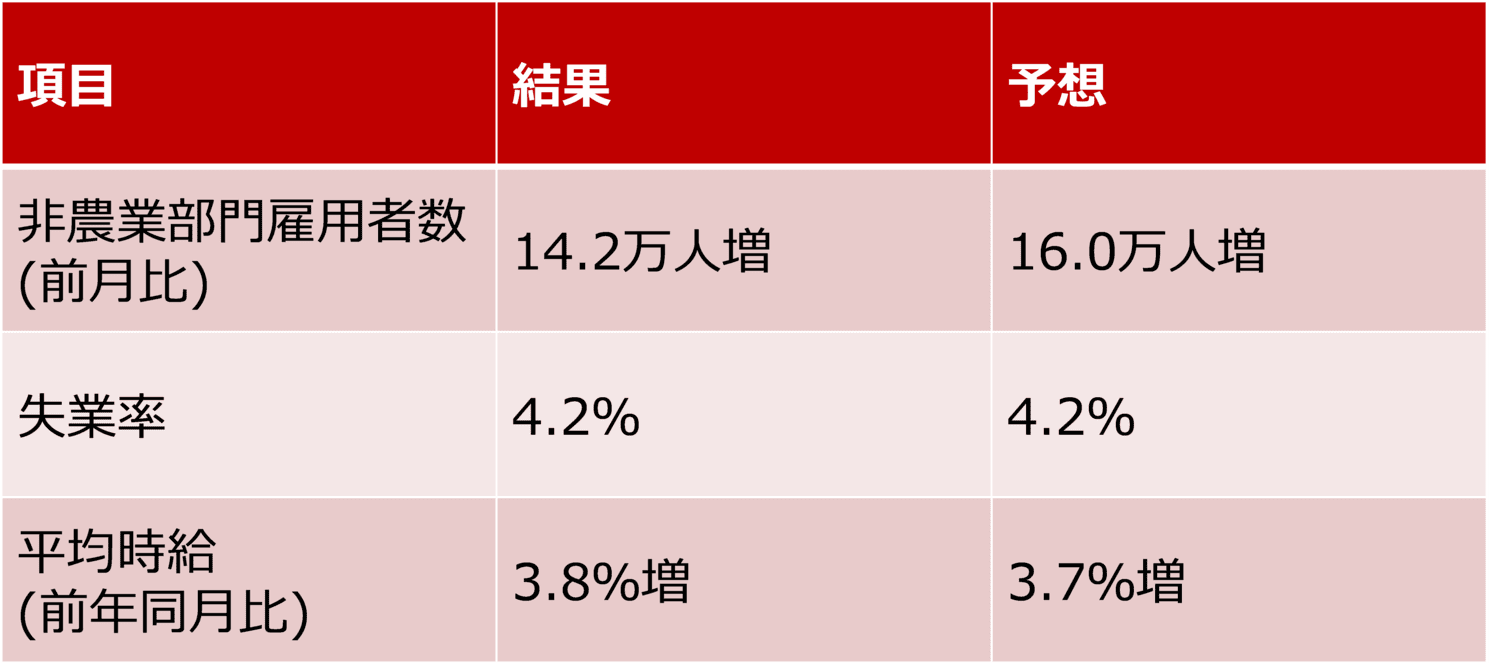

図2 米8月雇用統計の結果概要

確かに、非農業部門雇用者数は予想を下回ったものの、失業率は横ばいで予想通り、平均時給(前年同月比)については予想を上回るなど、実際のところは強弱まちまちでした。

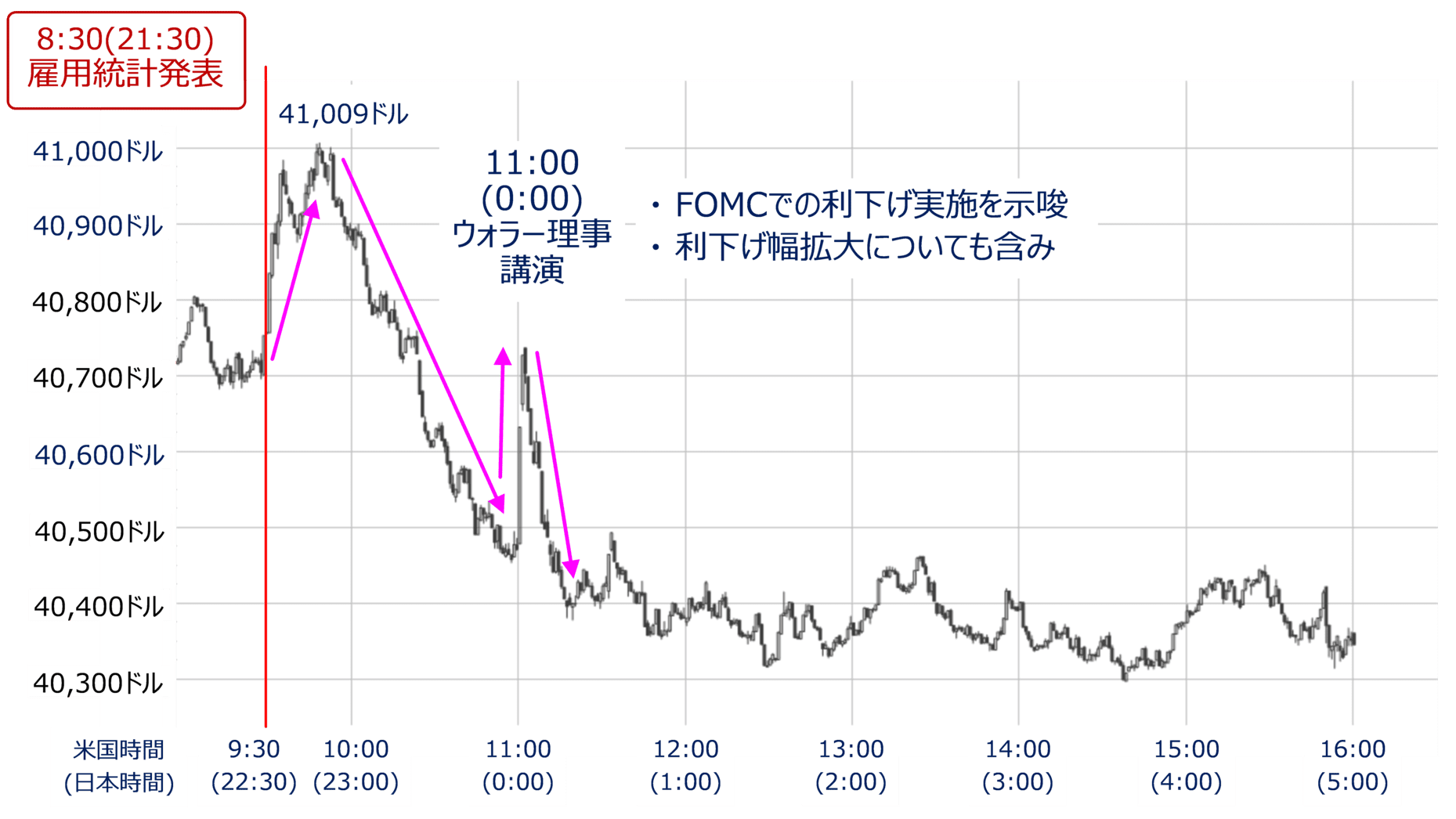

また、今回の米雇用統計が公表されたのは、現地時間の朝8時30分(日本時間では夜21時30分)なのですが、その1時間後に取引がスタートした米ダウ工業株30種平均の分足チャートを見ると、上昇で始まっていたのが分かります(下の図3)。

図3 米NYダウの1分足の動き(2024年9月6日)

上昇して始まったこの日のNYダウは、4万1,000ドル台に乗せた後に下落へ転じ、途中、FRB(米連邦準備制度理事会)のウォラー理事による講演での発言に反応する格好で反発する場面も見られましたが、その後は、4万0,400ドル台を挟んだもみ合いが続き、そのまま取引を終えています。

こうした値動きの背景としては、当初は「雇用統計の結果自体はしっかりしていた」ということを好感し、株高で反応したものの、時間の経過とともに、「確かに堅調な結果だったが、景気後退懸念を払拭するほどの強さではない」ことや、「来週開催されるFOMC(米連邦公開市場委員会)で、利下げ幅を拡大させるほど悪いわけでもない」という微妙な見方が強まってきたことが考えられます。

結果的に米景気への動向に敏感に反応しやすい相場地合いは今週も燻り続けて行くことになりそうです。

また、ウォラー理事の講演では、FOMCでの利下げ実施が改めて確認されたことや、利下げ幅の拡大にも含みを持たせたことが注目されましたが、図3の動きを見ると、米株市場では、FOMCで0.25%ではなく、0.5%への利下げ幅の拡大を期待しているような雰囲気が感じられます。

となると、目先の米国株市場は、FRBの利下げ幅の拡大への思惑が働きやすくなると思われます。今週の米国では、11日(水)から12日(木)に、8月のCPI(消費者物価指数)とPPI(卸売物価指数)がそれぞれ発表されます。

仮に、想定以上に根強いインフレを示す結果だった場合には、利下げ幅の拡大期待が後退することになり、株式市場の重石になってしまうという見方が出てくるかもしれません。

半導体関連株の動きにも注意

続いて、図1でも見てきたように先週の米国株市場でいちばん下落が目立っていたSOX指数についても確認して行きます。

代表的な銘柄であるエヌビディア(NVDA)については、先週末に掲載したこちらのレポートでも触れているため、ここでの解説は省略しますが、このほか、先週は米半導体関連企業のブロードコム(AVGO)が5日(木)の取引終了後に決算を発表しています。

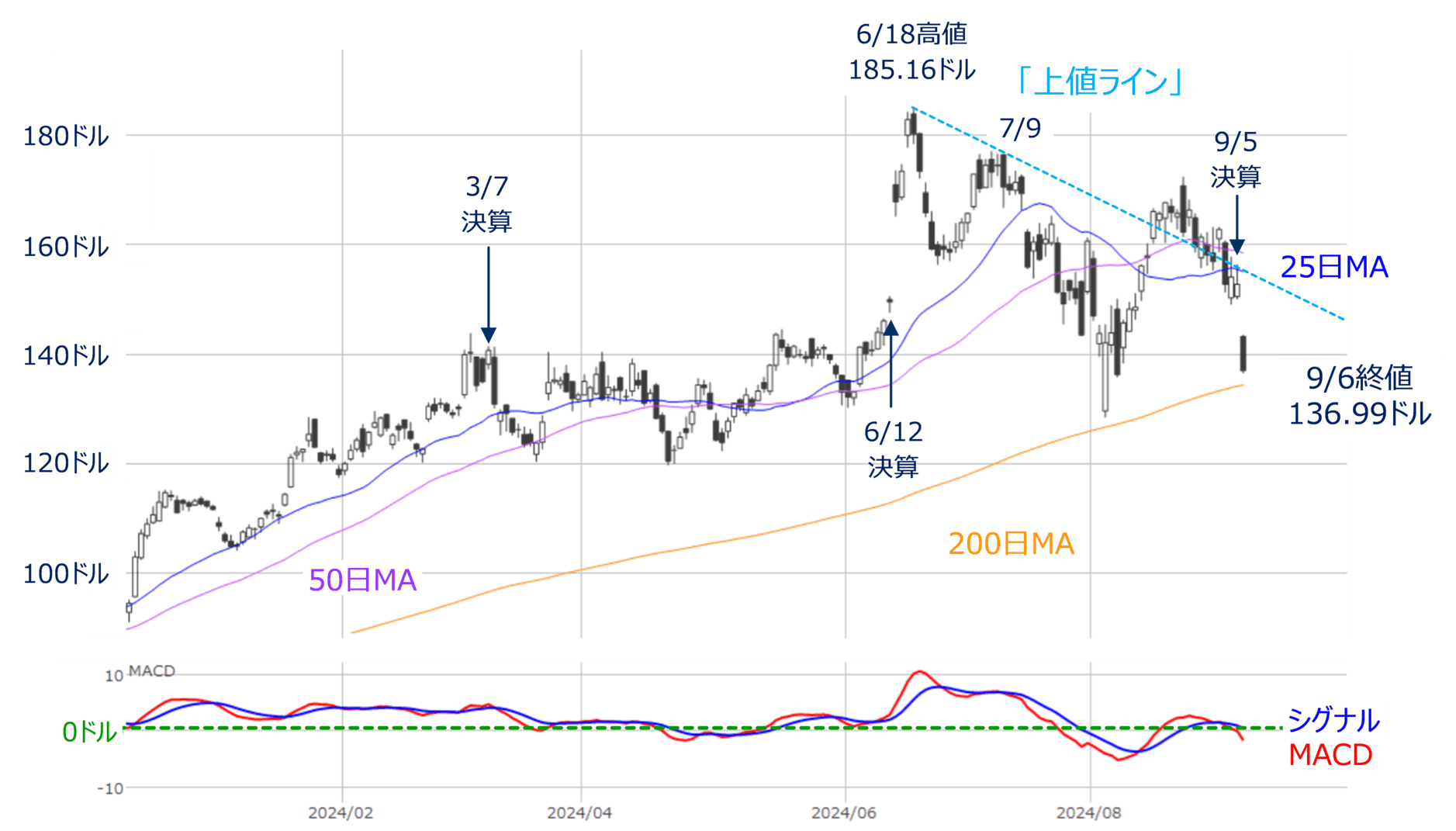

図4 米ブロードコム(AVGO)日足の動き(2024年9月6日)

上の図4を見ても分かる通り、決算を受けた6日(金)のブロードコムの株価は大きく下落しました。

決算では、AI以外の部門が不振のため売上高の見通しが予想に届かなかったほか、AI部門についても、足元の株式市場が従来のポジティブな見方を修正しつつある状況でもあるため、結果的に売りが優勢になった格好です。

6日(金)現在の株価は、まだ200日移動平均線よりも上に位置していますが、決算発表前まで意識されていた移動平均線(25日・50日)や上値ラインからは明確に下放れてしまったほか、下段のMACDも「0ドル」ラインを下抜けるなど、相場の意識は下方向に傾いている印象です。

また、ブロードコム決算の影響が最初に反映されたのは日本の半導体関連銘柄です。例えば、先週の東京エレクトロン(8035)は、6日(金)の取引で下落し、終値で年初来安値を更新しています。

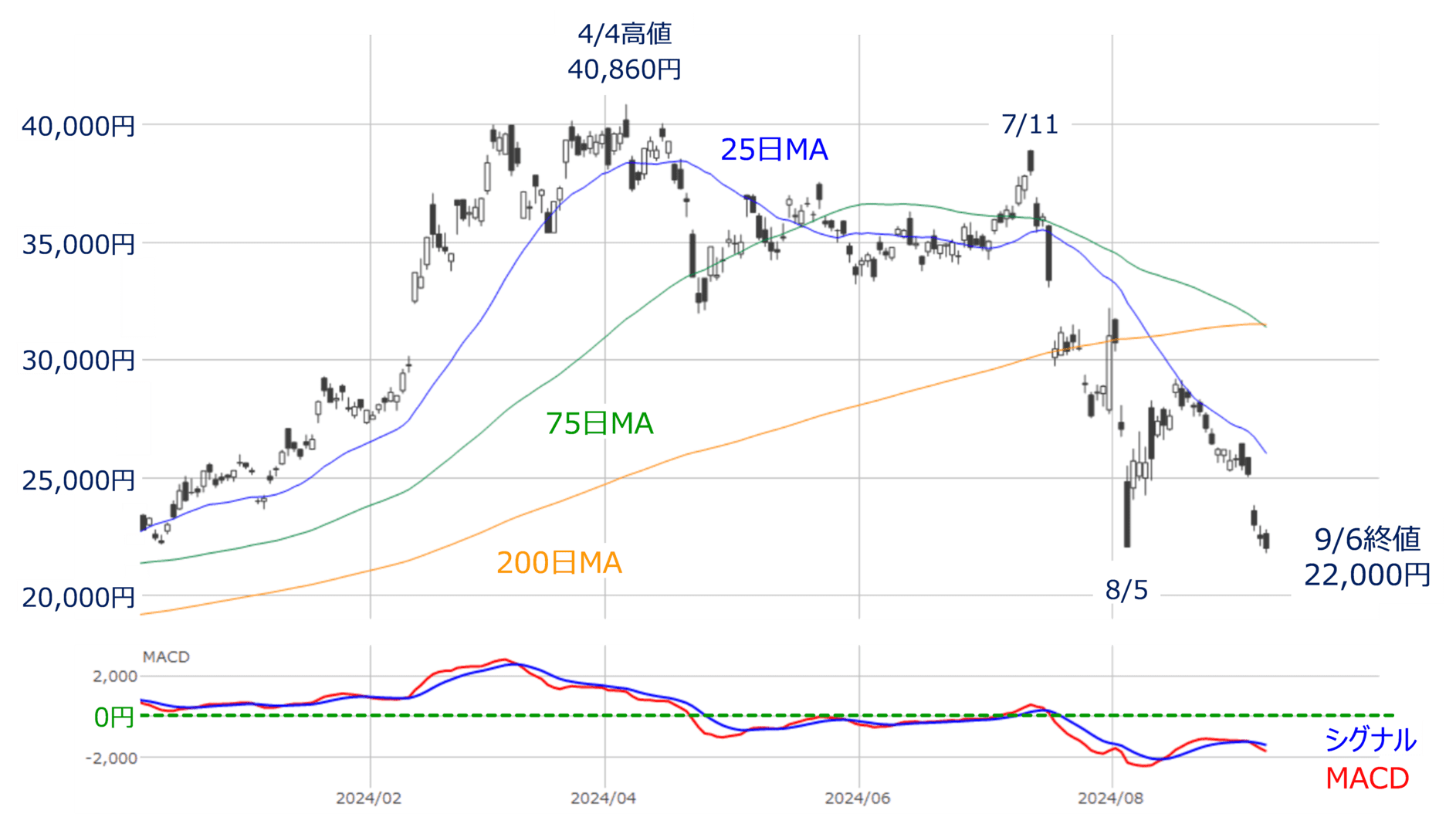

図5 東京エレクトロン(8035)日足の動き(2024年9月6日)

上の図5では、東京エレクトロン株の値動きは2番底(ダブル・ボトム)を形成しつつあるようにも見えますが、7月11日に高値をつけて以降は、25日移動平均線が抵抗(レジスタンス)として機能しているほか、下段のMACDも0円ラインよりも下の位置でシグナルとの下抜けクロスとなっているため、まだ下落トレンドが継続していると判断できる状況でもあります。

そのため、今週の半導体株が底打ちを試すような動きとなるかがポイントのひとつになりますが、先ほども指摘したように、米FRBの利下げ幅拡大観測が高まった場合に、半導体関連株が上昇できるかも注目されることになりそうです。

今週の株式市場は思惑が錯綜しやすい

このほか、今週は米大統領選挙における候補者どうしのTV討論会をはじめ、米アップル社のイベントが開催され、iPhone16の発表などが見込まれています。さらに、週末13日(金)の国内では、先物取引の清算日(メジャーSQ)という需給イベントも控えているなど、今週の株式市場は、様々な思惑が働きやすく、波乱含みの展開もあり得るかもしれません。

では、今週の日経平均はどのような値動きが想定されるのでしょうか?

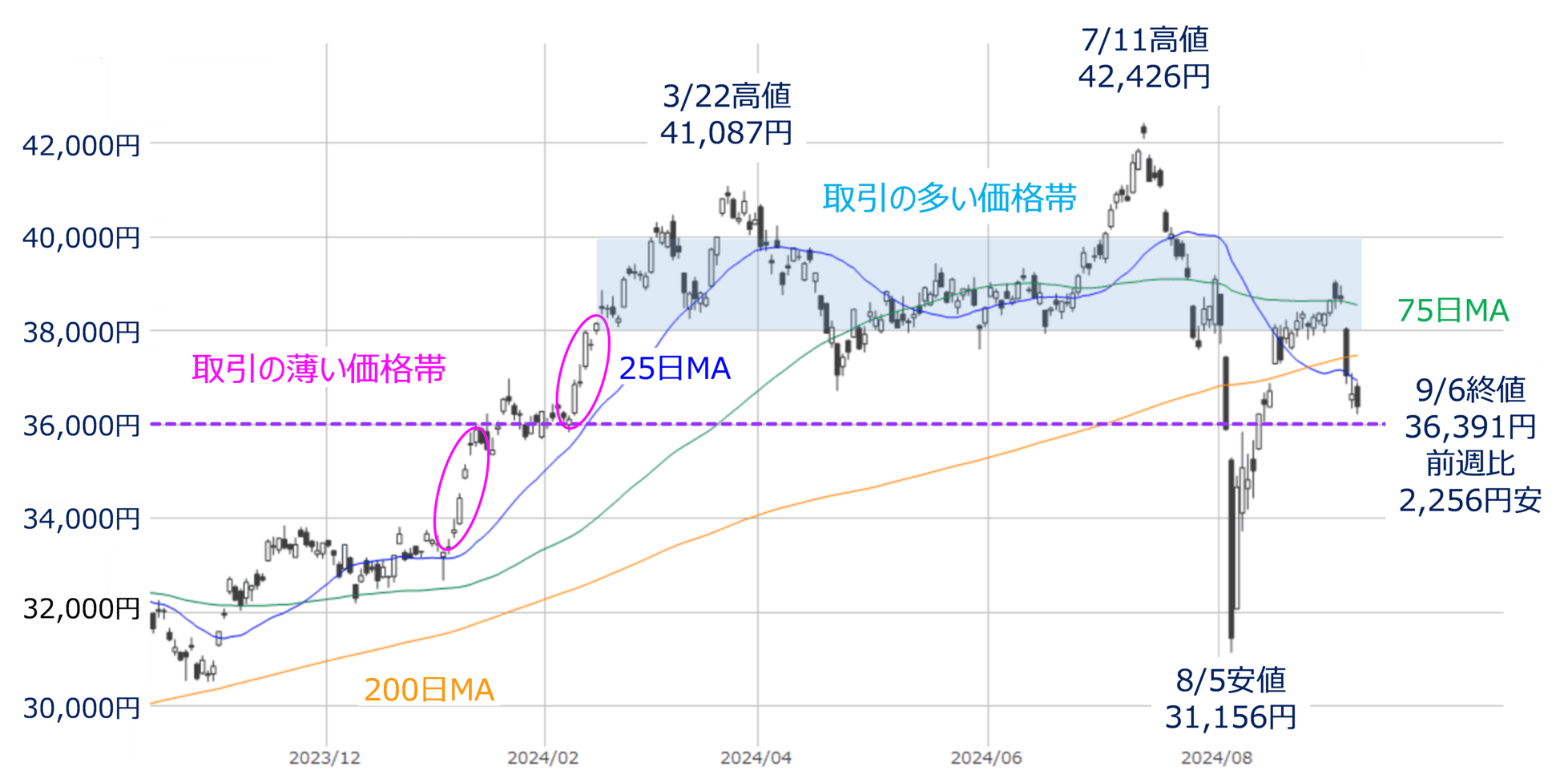

図6 日経平均(日足)の動き(2024年9月6日)

上の図6は、日経平均の日足チャートですが、今週の相場展開を探っていく上で押さえておきたいのは、冒頭でも触れた先物取引の終値です(大阪取引所で3万5,150円、シカゴCMEで3万5,255円)。この先物取引の終値の水準を図6に当て嵌めて見てみると、3万6,000円台から下の「取引の薄い価格帯」の中に位置することになります。

つまり、今週の取引スタートの株価はこの先物取引の終値が意識されるため、「このまま取引の薄い価格帯を進み、3万4,000円台まで下げていくのか」、それとも、「いったん3万6,000円台まで戻して踏みとどまるのか」が焦点になります。

もっとも、相場が下落へと進んでいった場合でも、8月あたまに見せたような下げ方にはならないと思われます。

その理由としては、8月の相場急落で過度な楽観的なポジションがかなり整理されたと見込まれることや、3万1,000円台までは「すでに揺らいだ気持ちとして経験した価格」であり、再び下値を試すには、企業の価値や景況感、テクニカル分析の節目といった「根拠」を伴いながら株価が下げて行くことになりそうなためです。

気を付けておきたいのは、週末のメジャーSQをにらんだ需給的な動きですが、こちらも基本的には、オプション取引における「取引量の多い権利行使価格250円刻み」が意識されることになるため、比較的「キリの良い」株価水準が値動きの目安になることが想定されます。

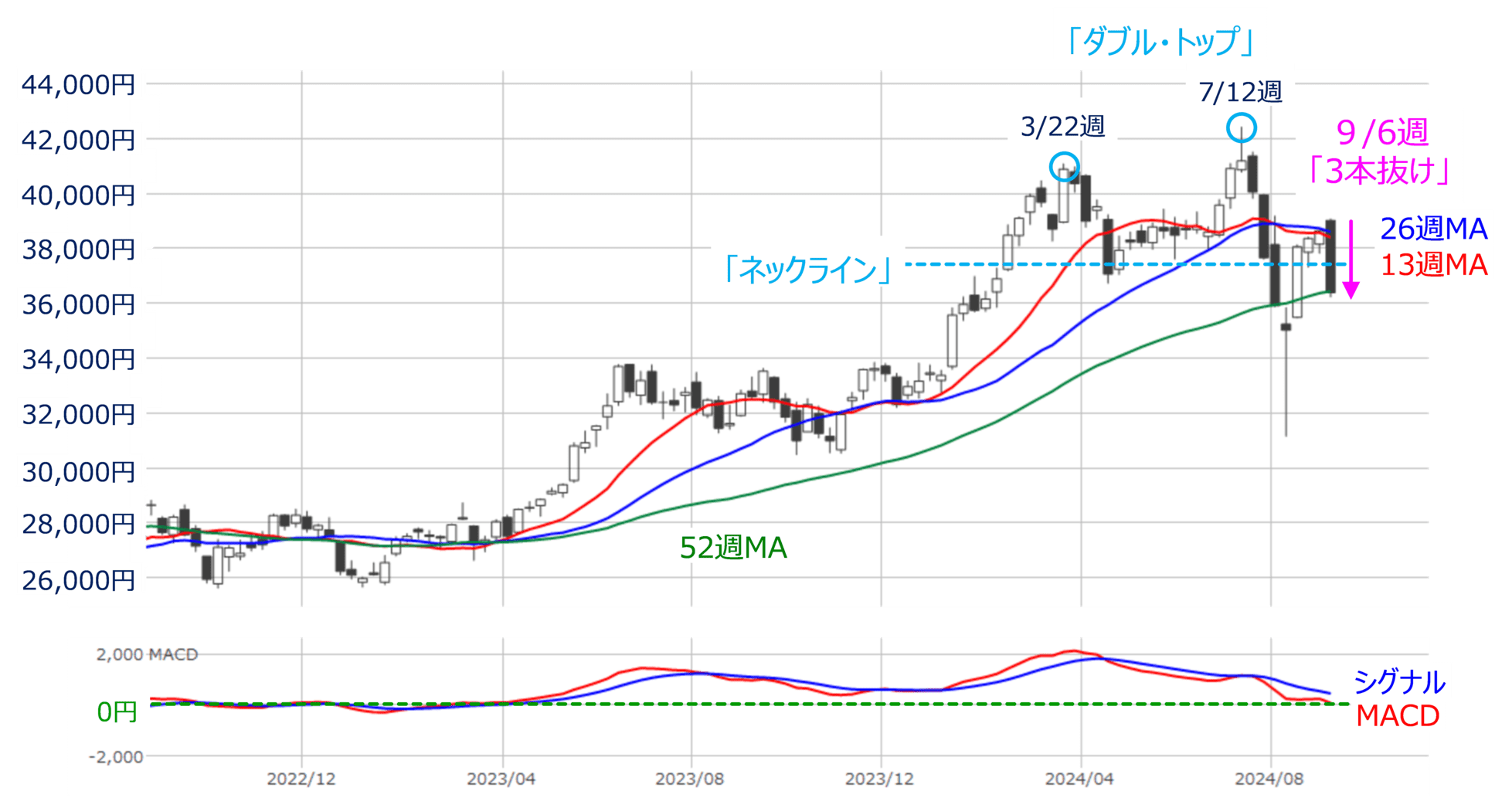

図7 日経平均(週足)の動き(2024年9月6日)

ちなみに、日経平均の週足チャートでは気になるサインが出現しています。

具体的には、上の図7の週足チャートでも確認できるように、先週のローソク足が大きな陰線となったことで、13週・26週・52週の3本の移動平均線を1つのローソク足で下抜ける「3本下抜け」が出現していること、下段のMACDが「0円」ラインを下抜けしつつあることです。

今週の株価が下方向へと進んだ場合、中長期的なトレンドも変化するかもしれないことには注意しておく必要がありそうです。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。