※このレポートは、YouTube動画で視聴いただくこともできます。

著者の今中 能夫が解説しています。以下のリンクよりご視聴ください。

「[動画で解説]決算レポート:TSMC(業績好調。AI半導体が業績を牽引)」

「[動画で解説]決算レポート:ASMLホールディング(受注が小幅回復。会社側は2025年への強い見方を示す)」

毎週金曜日午後掲載

本レポートに掲載した銘柄:TSMC(TSM、台湾、NYSE ADR)、ASMLホールディング(ASML、アムステルダム、NASDAQ)、ディスコ(6146、東証プライム)

セクターレポート:半導体株大幅下落の中で、半導体セクターのファンダメンタルズを確認する

1.世界半導体出荷額(3カ月移動平均)は順調に増加中

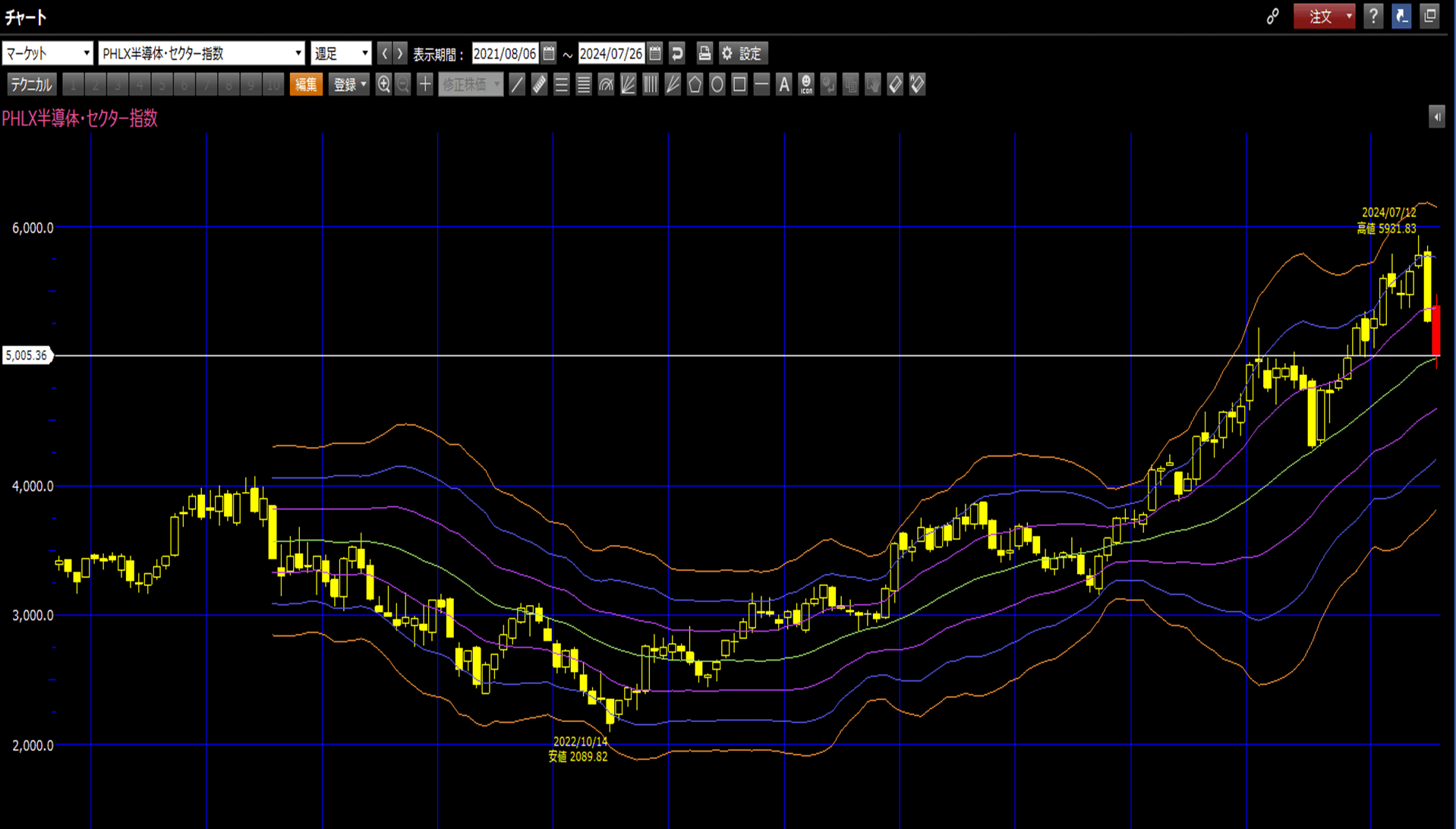

半導体セクターのみならず、ITセクター、成長株全体が大きな株価下落に見舞われています。すでに2024年4-6月期決算発表シーズンが始まっていますが、ここでは半導体セクターのファンダメンタルズを概観したいと思います。

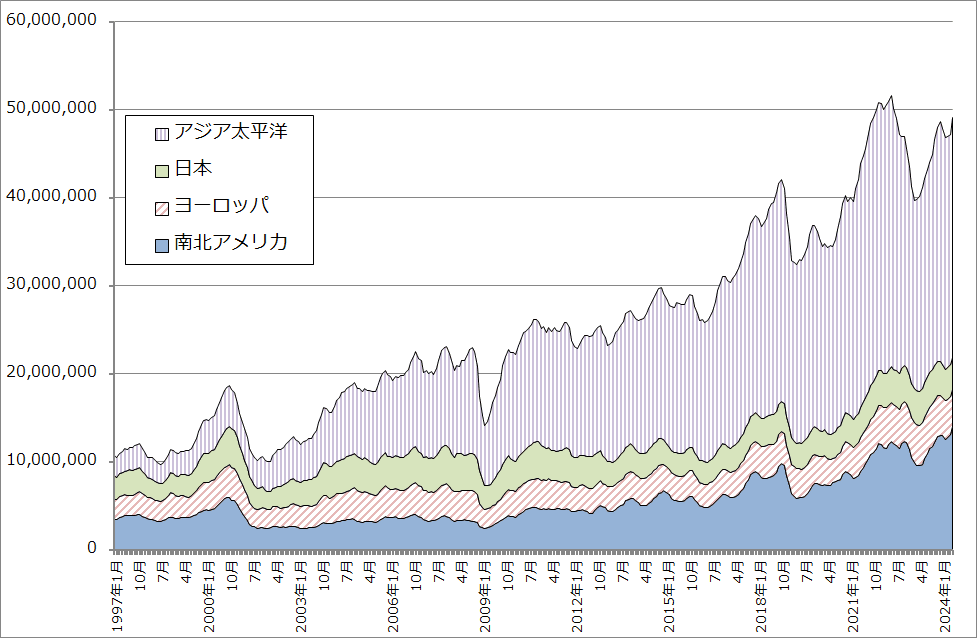

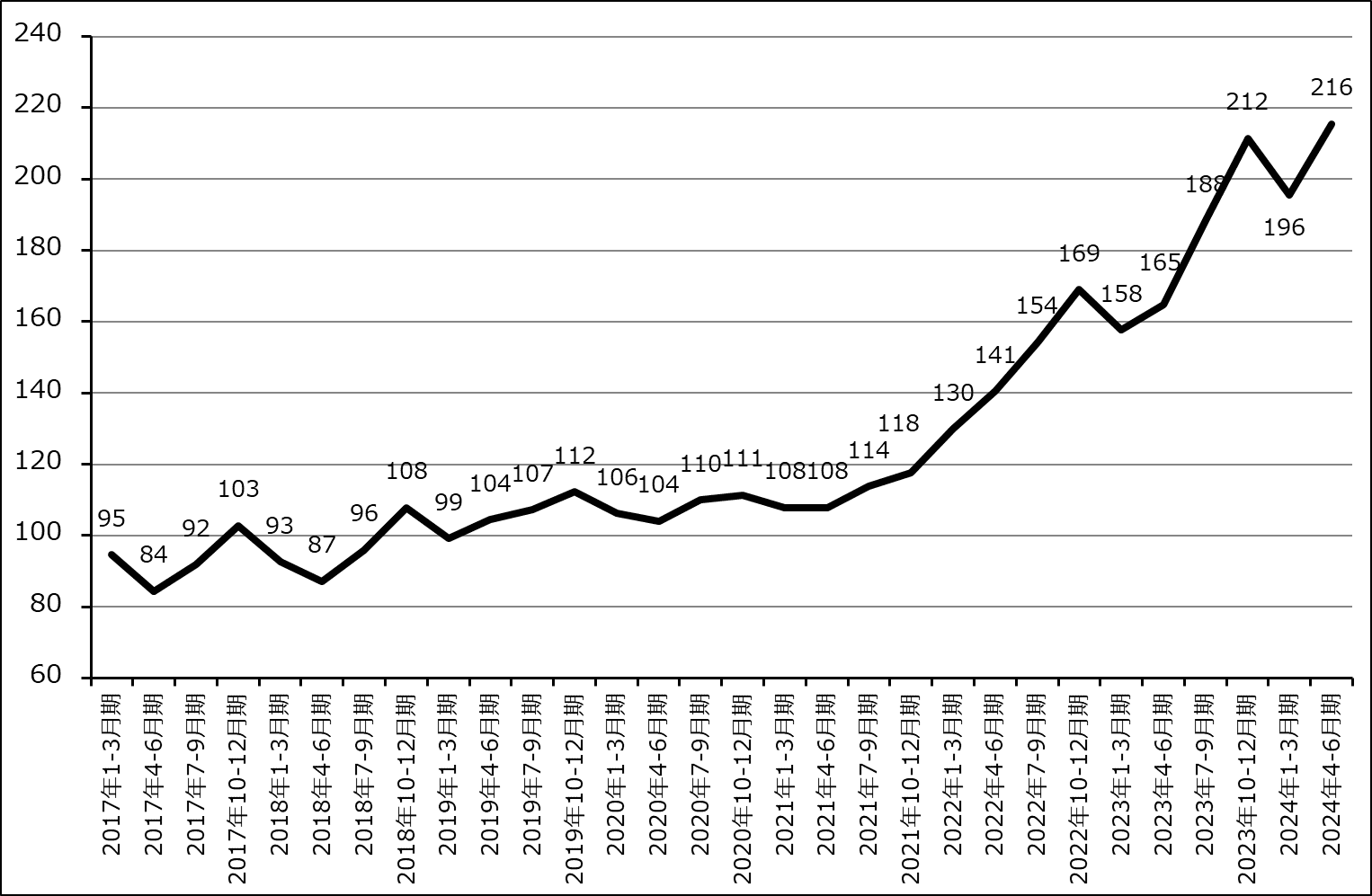

グラフ1は世界半導体出荷金額(3カ月移動平均)です。波はありますが順調に上昇中です。表1は世界半導体出荷金額(単月)ですが、2024年5月は前年比22.1%増となっています。地域別には最大向け先のアジア太平洋が同23.2%増、南北アメリカが同48.8%増ですが、この南北アメリカ向けの伸びの大きさはAI半導体によるものと思われます。

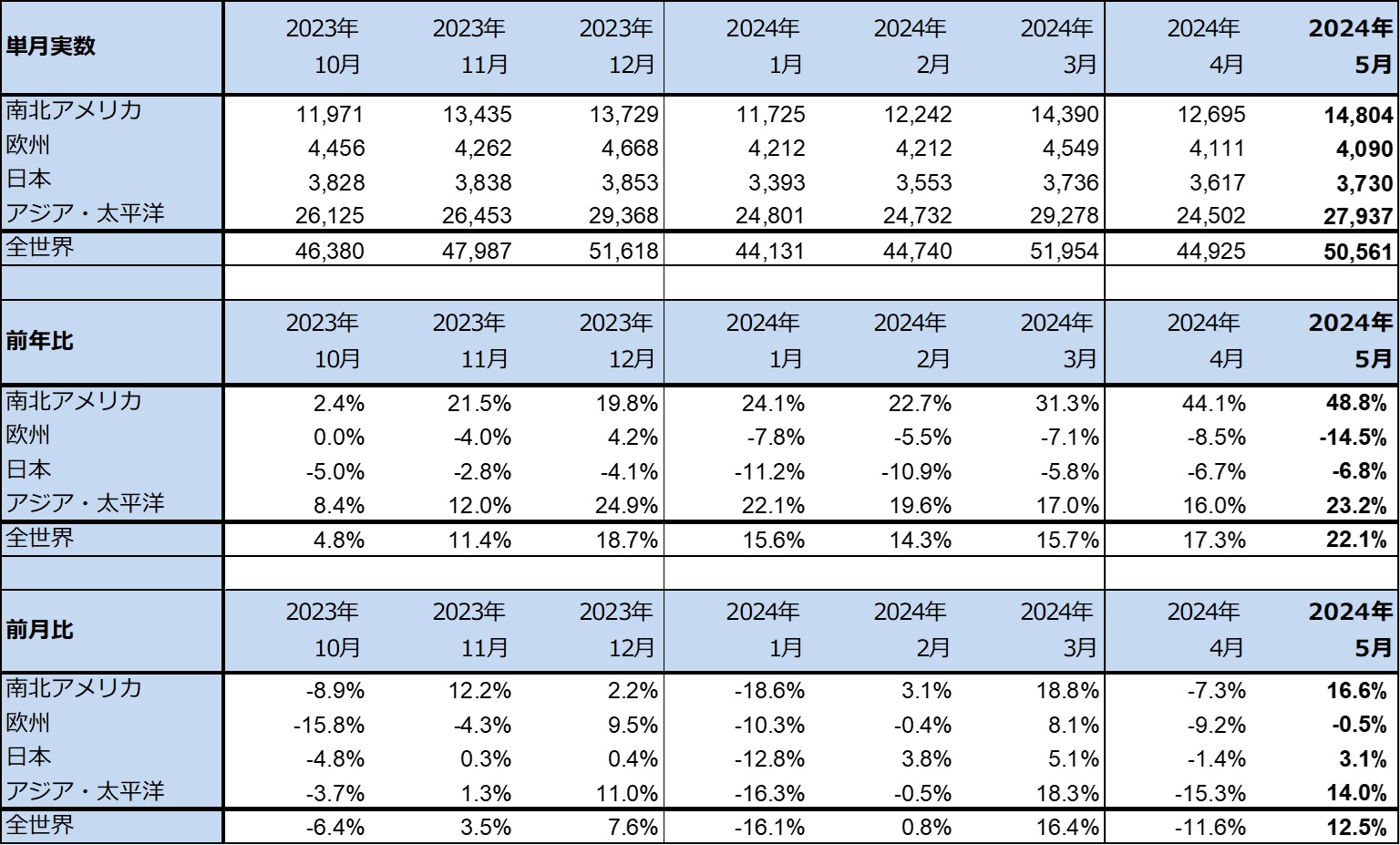

TSMCの月次売上高推移をみても、先端半導体、特にAI半導体が牽引していると思われますが、順調に伸びています。単月では順調に右肩上がりではなく、波がありますが、これは価格の高いAI半導体の寄与が大きくなったためと思われます。

グラフ1 世界半導体出荷金額(3カ月移動平均)

表1 世界半導体出荷金額(単月)

出所:WSTSより楽天証券作成。

グラフ2 TSMCの月次売上高

2.半導体設備投資にも勢いがある。今後数年間にわたる新技術の取り込みが始まるだろう

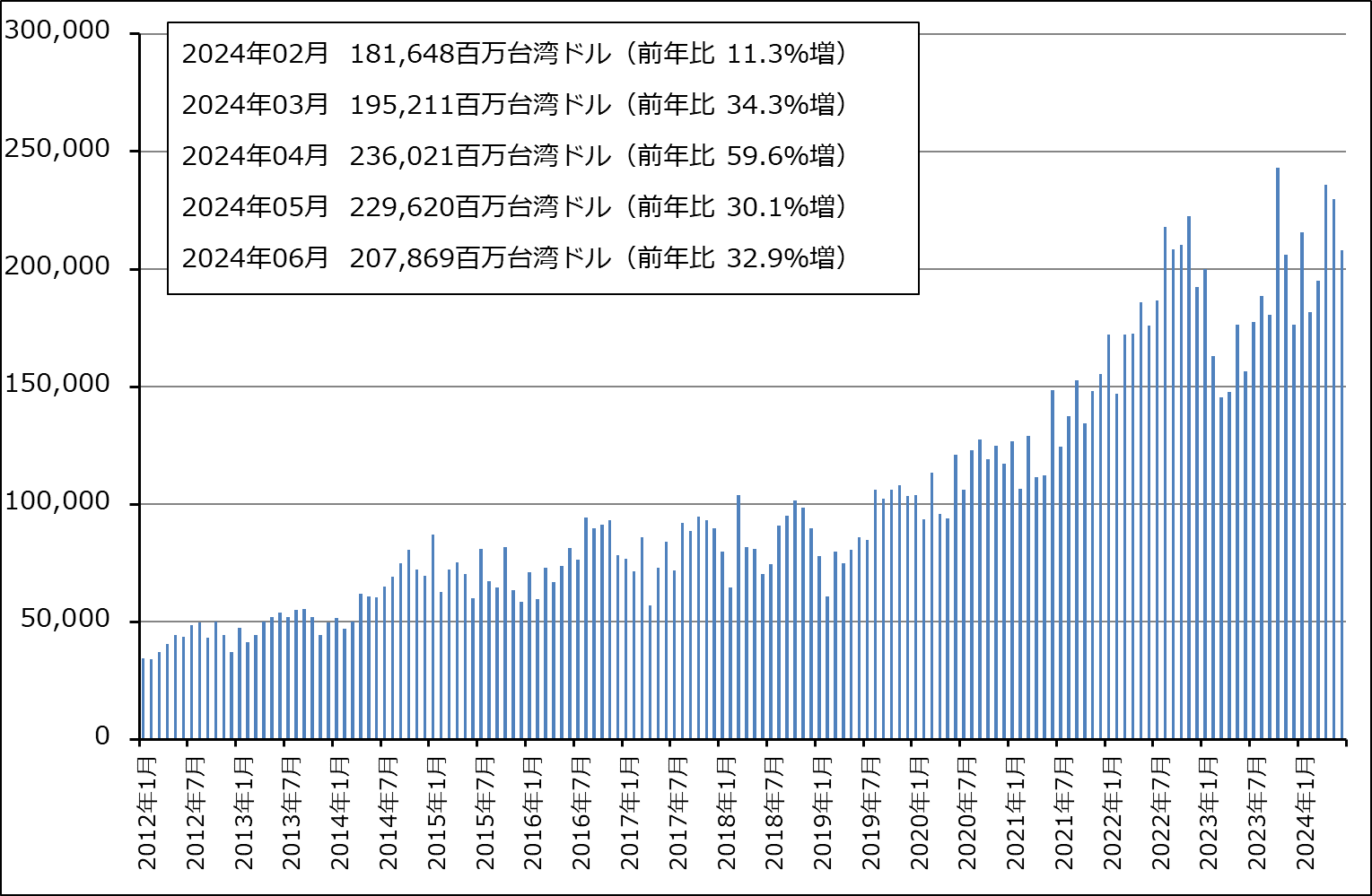

グラフ3は日本製半導体製造装置販売高(3カ月移動平均)です。トレンドとしては順調に上昇していますが、月によって大きく下がるときもあります。2024年6月は5月に比べて大きく減少しました。ただし、後述するTSMCの設備投資や、ASMLホールディングとディスコの受注、引き合い動向をみると、2025年、2026年と半導体設備投資は強い状況が続くと思われます。

特に2025年10-12月期に2ナノの量産開始(ウェハ投入開始)が始まる予定です。そのための設備投資がすでに始まっており、ASMLでは2ナノ向けEUV露光装置を出荷しています。

AI半導体への投資も強いものがあります。ASMLでは、次世代EUV露光装置である「High-NA」EUV露光装置に対してロジック、DRAM両方の全ての顧客から発注があります。ロジック(TSMC、サムスン電子、インテル)は2ナノからHigh-NAが使われる見込みですが、DRAM大手3社、サムスン電子メモリ部門、SKハイニックス、マイクロン・テクノロジーも各社ともHigh-NAをすでに発注しています。これはHBMの高速大容量化のためであり、2026年に投入される予定のエヌビディアの次世代AI半導体「Rubin」に搭載される「HBM4」の生産ラインにHigh-NAが導入されると思われます。

またディスコによれば、生成AIの設備投資の第2弾(「HBM4」の生産体制構築と思われる)がいずれ始まると予想されます。また、「HBM4」の次の「HBM4e」では、第一弾の投資に大きな需要が出たグラインダだけでなく、ダイサにも変化がある可能性があります。

また、2024年、2025年は半導体生産技術の転換点でもあり、新技術を生産現場に取り入れるための設備投資も発生しやすいと思われます。主な新技術は次の通りです。

ゲートオールアラウンド:トランジスタの構築法がこれまでの「FinFET」から「ゲートオールアラウンド(GAA)」へ移行。省エネ、パフォーマンス向上、チップ面積の削減が実現できる。GAAへの移行はすでに始まっており、2025年により大きな動きになろう。

バックサイド・パワー・デリバリー:3ナノ以下の微細化を実現。ウェハ表面は信号処理、裏面は電力供給と役割を分ける。チップ構造を効率化し、コスト削減も実現する。

先端DRAM:DRAMメーカーにおいて、DRAMのパフォーマンス向上と省エネ化のために、DRAM本体の周辺回路にロジック回路を実装することが一つの流れになっている。

HBMと先端パッケージング:HBMはDRAMの最新規格「DDR5」のウェハを8枚積層し、さらにロジック回路を描いたウェハを1枚加える。この先端パッケージングが注目されている。

成熟ロジック(IoT、通信、自動車、パワー、センサー):エッジコンピューティングの中でも、スマートフォン、産業、ホームオートメーション向けIoTデバイスの需要が増加(28ナノの需要が増加)。EV向け、再生可能エネルギー向けパワー半導体も増加。

これらの新技術は前工程が多いですが、後工程もあります。また、先端パッケージングはTSMCが自ら事業化するとしており、インテル、サムスン電子も同様と思われます。これは、例えばディスコの顧客に大手ファウンドリ(半導体受託製造事業者。最大手がTSMC)、IDM(Integrated Device Manufacturer。開発、設計、生産、マーケティング、販売を一貫して行う半導体メーカー)が加わることを意味します。後工程は本来需要と製品価格の変化が激しい市場ですが、大手ファウンドリとIDMが参入することで技術力の優れた後工程装置メーカーにとっては、価格安定と販売数量増加が獲得できると思われます。

グラフ3 日本製半導体製造装置販売高(3カ月移動平均)

3.決算の焦点はマイクロソフト、アメリカ大統領選挙の候補者の発言に注意

半導体関連セクターにはリスクもあります。生成AIの開発、生成AIを使ったアプリケーションソフトの開発のために大量のAI半導体とそれらを仕組んだAIサーバーが使用されています。要するにAI半導体の主たる用途は「開発」です。今論点になっているのは、生成AIそのもの、あるいは生成AIを組み込んだアプリケーションソフトはユーザーに使われて対価を得て儲かっているのかということです。開発だけ行っても、開発した生成AIアプリケーションが売れなければ、AI半導体の需要は先細りになるという懸念が株式市場に出ています。

この疑問に対する回答はおそらくマイクロソフトの決算の中にあります。クラウドサービス各社の収益の大きな部分は大手からスタートアップまでの生成AI開発、生成AIを組み込んだアプリケーション開発とシステム開発です。ですから、マイクロソフト、アマゾン・ドット・コム、アルファベットのクラウドサービス事業の業績を見ても、生成AIが実際に使われて収益寄与がでているのかはわかりません。

しかし、マイクロソフトの「プロダクティビティ&ビジネスプロセス」(法人向けソフト事業)の業績を見て会社側の説明を聞けば、生成AIがどのようにマイクロソフトユーザーに使われているかわかると思われます。オフィス系ソフトをはじめとして、マイクロソフトのほぼすべてのソフトに「Microsoft Copilot」が実装されているからです。

もう一つのリスクは、次のアメリカ大統領候補の発言です。トランプ氏はTSMCに対する発言を行っており、バイデン政権は対中国半導体製造装置輸出規制を強化すると報じられており、その度に、日米の半導体株、ハイテク株の下落につながりました。民主党の新大統領候補になるであろうハリス氏は、半導体政策について発言していません。今後のトランプ氏、ハリス氏の発言の全てと、その後の株価の推移が注目されます。

なお、7月30日にトランプ氏の親族による暴露本がアメリカで出版されるらしいので、この内容も要注目です。

日本の半導体関連株の場合は、円高があります。円高は多くの半導体関連株の業績に直接マイナスに働くため、日本株の多くにとってはマイナスになります。円高がどの程度で収まるかが今後の焦点になります。

グラフ4 フィラデルフィア半導体株指数(週足)

4.半導体株の中にはバリュエーションが割安になった銘柄がでてきた

今回の楽天証券投資WEEKLYでは決算発表があったTSMC、ASMLホールディング、ディスコを取り上げました。私は、この3社ともそろそろ投資を考えてよいのではないかと考えています。これは、今回の株価下落で今期、来期の予想PER(株価収益率)が業績変化率と照らし合わせてみたときに、買える水準にまで下がってきたのではないかと思うからです。

ただし、これには銘柄ごとの業績チェックが必要です。半導体デバイス、半導体製造装置ともに、企業によって中身の違いがあるため、それを確認した上で投資判断したいと思います。

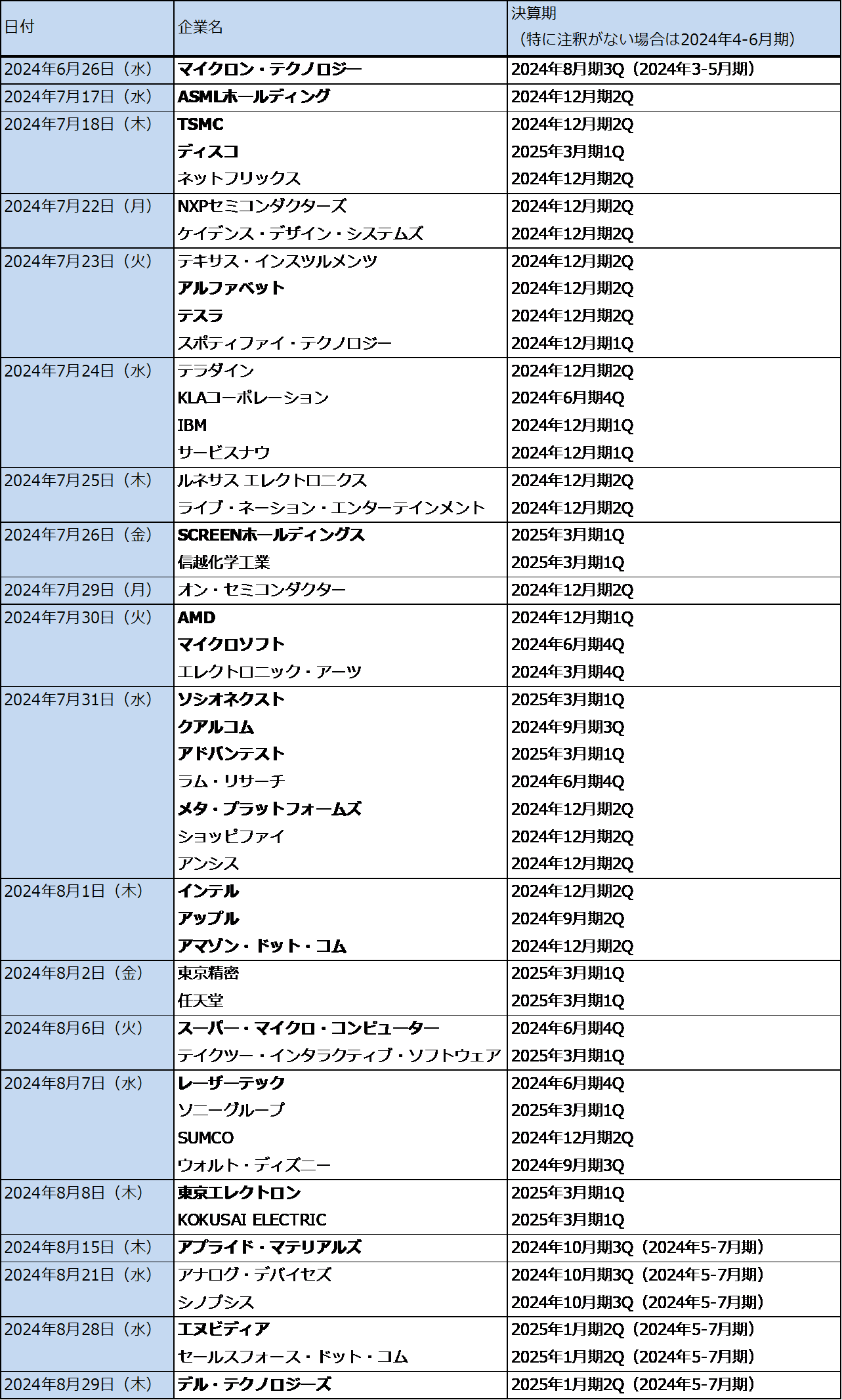

表2 2024年4-6月期、5-7月期決算発表スケジュール

注:表中の予定は予告なく変更されることがある。

TSMC

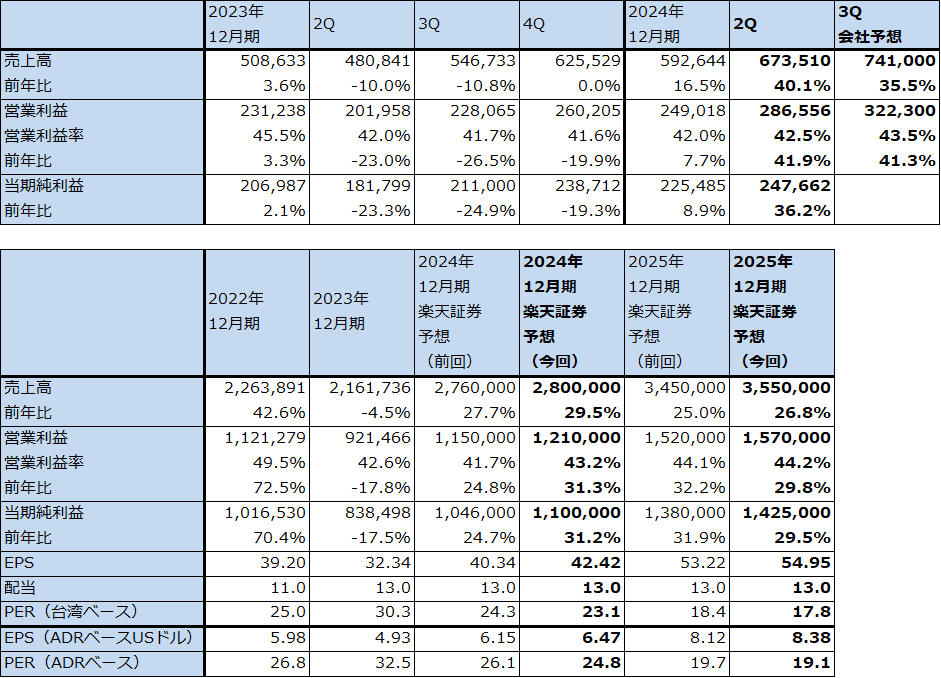

1.2024年12月期2Qは、40.1%増収、41.9%営業増益

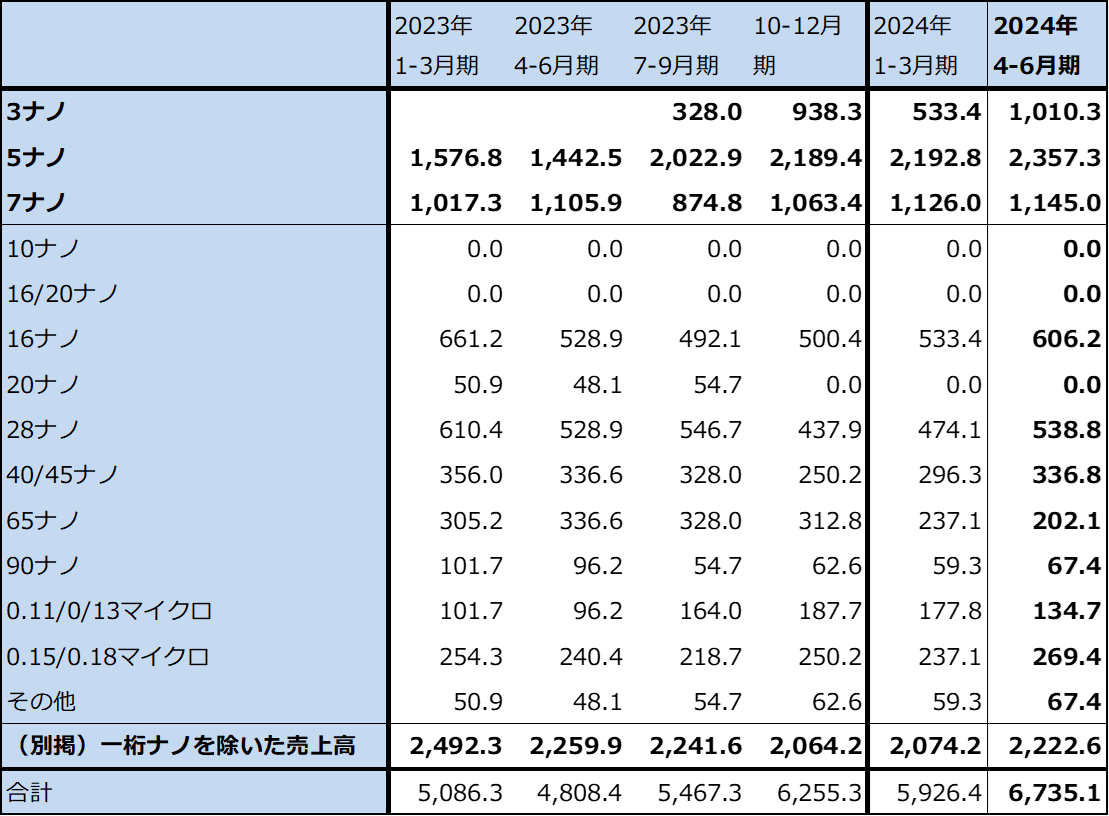

TSMCの2024年12月期2Q(2024年4-6月期、以下今2Q)は、売上高6,735.10億台湾ドル(前年比40.1%増)、営業利益2,865.56億台湾ドル(同41.9%増)となりました。業績好調でした。

表3 TSMCの業績

株価(NYSE ADR) 160.28USドル(2024年7月25日)

時価総額 831,244百万USドル(2024年7月25日)

発行済株数 25,931百万株(完全希薄化後)

1台湾ドル 0.0305USドル(2024年7月26日)

単位:百万台湾ドル、台湾ドル、米ドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:TSMCは台湾市場に株式を、ニューヨーク市場にADRを上場している。ここではADRの株価によってPERと時価総額を計算した。

注3:TSMCのADRは普通株5株からなる。

注4:会社予想は予想レンジの平均値。

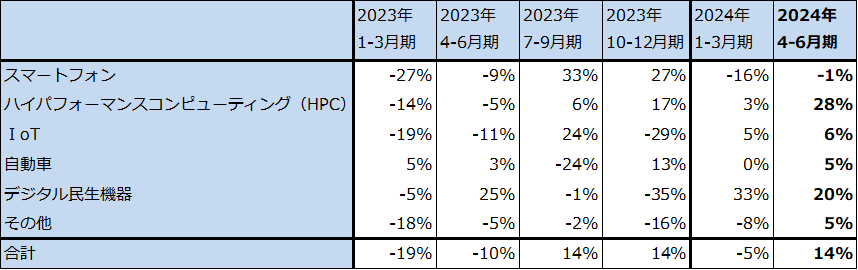

2.分野別売上高、テクノロジー別売上高

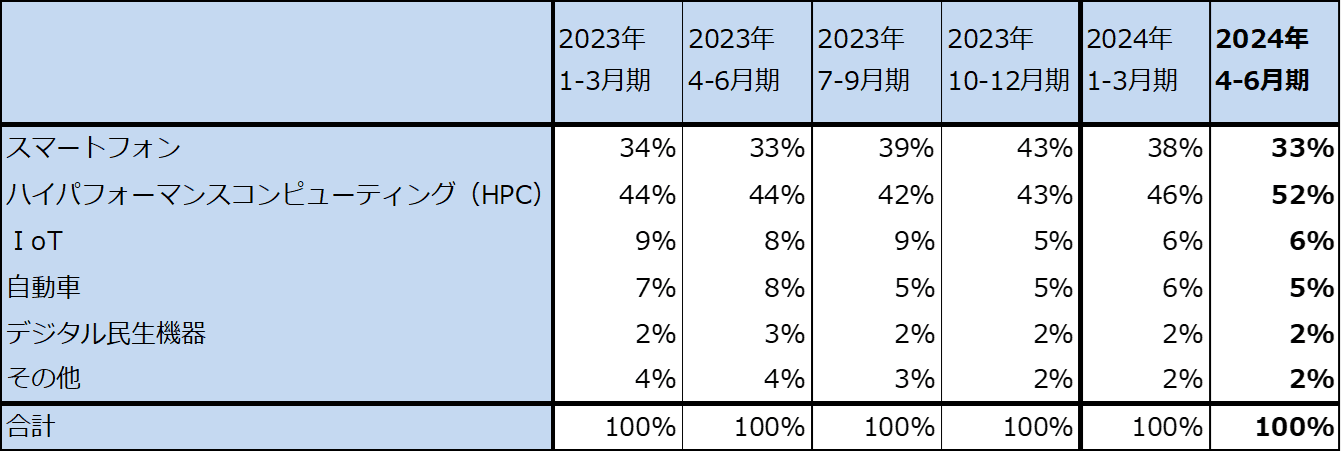

分野別売上高の前四半期比を見ると、AI関連需要の強さを反映して、最も売上構成比が大きいハイパフォーマンスコンピューティング向け(HPC向け。パソコン向け、サーバー向け、AI半導体などが入る)が前四半期比28%増と大きく伸びました(売上構成比は今1Q46%→今2Q52%)。AI半導体の寄与が大きかったと思われます。ちなみに、エヌビディアのAI半導体「H100」「H200」「BLACKWELL」はTSMC4ナノ(5ナノの拡張版)、AMDのAI半導体「Instinct MI300シリーズ」はTSMC5ナノ、6ナノで生産されています。

一方で、スマートフォン向けは同1%減となり、売上構成比は同38%→33%となりました。IoT、自動車、デジタル民生機器なども前四半期比で増加しましたが、売上構成比が低いため、全体への寄与は小さいものでした。

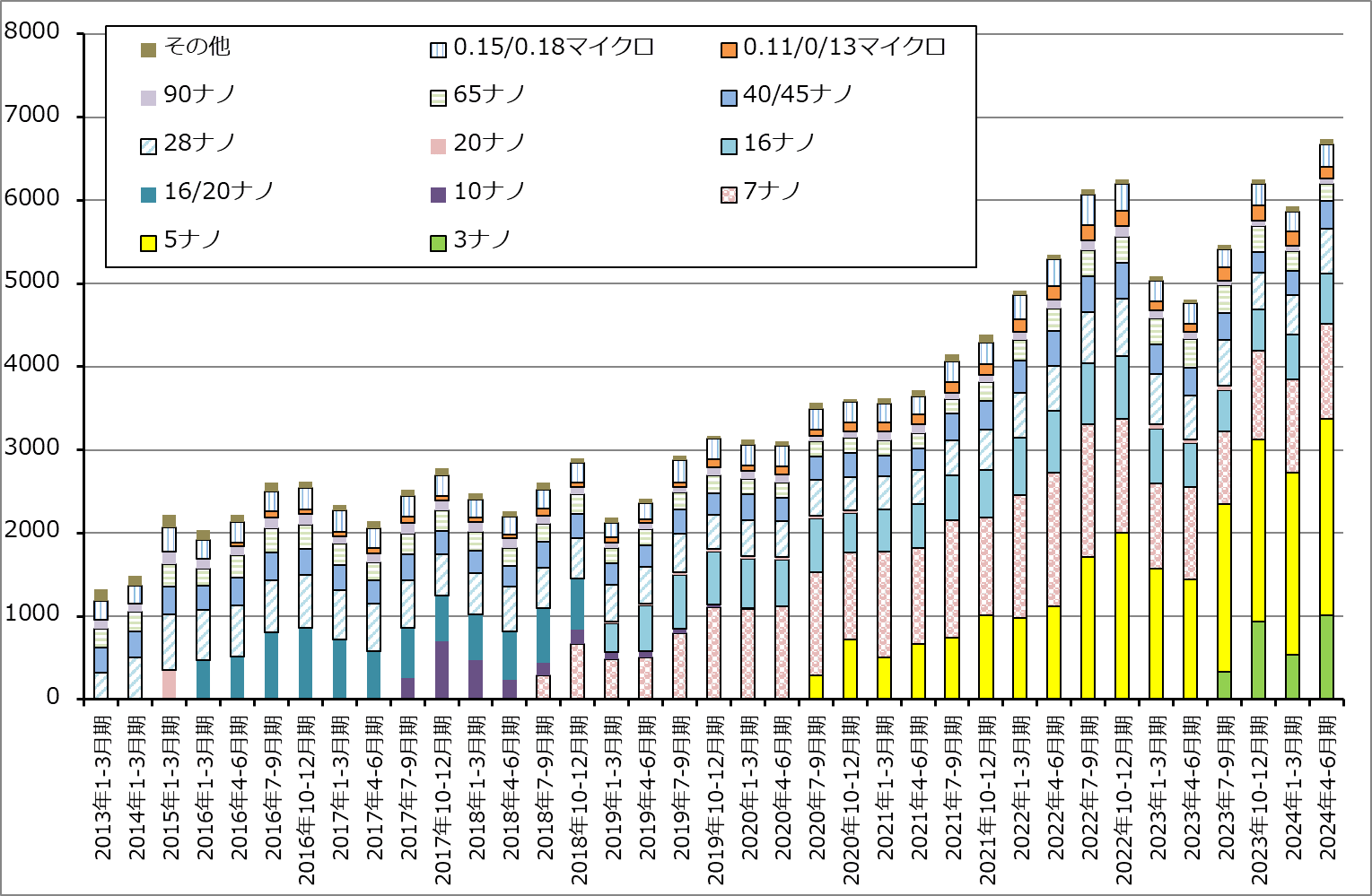

テクノロジー別売上高を見ると(グラフ5、表5)、3ナノが前四半期比ほぼ倍増しました。今年9~10月に発売される新型iPhone(iPhone16?)には全て最新型の3ナノチップセットが搭載されると思われます。今後はアンドロイドスマホ向けにも3ナノチップセットが搭載されると思われます。また、サーバー用CPUでは、AMDが今年後半に発売する「第5世代EPYC」が3ナノになる見込みです。5ナノと拡張版の4ナノはAI半導体だけでなく、スマートフォン、パソコン、サーバー用CPU向けに好評です。また、7ナノは、10ナノ台、20ナノ台からのグレードアップ需要が出ています。自動車向けや各種電子機器向けです。

このように、3ナノ、5ナノの好調、7ナノの堅調は今後も続くと予想されます。これは2ナノの需要に対して大きな期待を抱かせるものです。

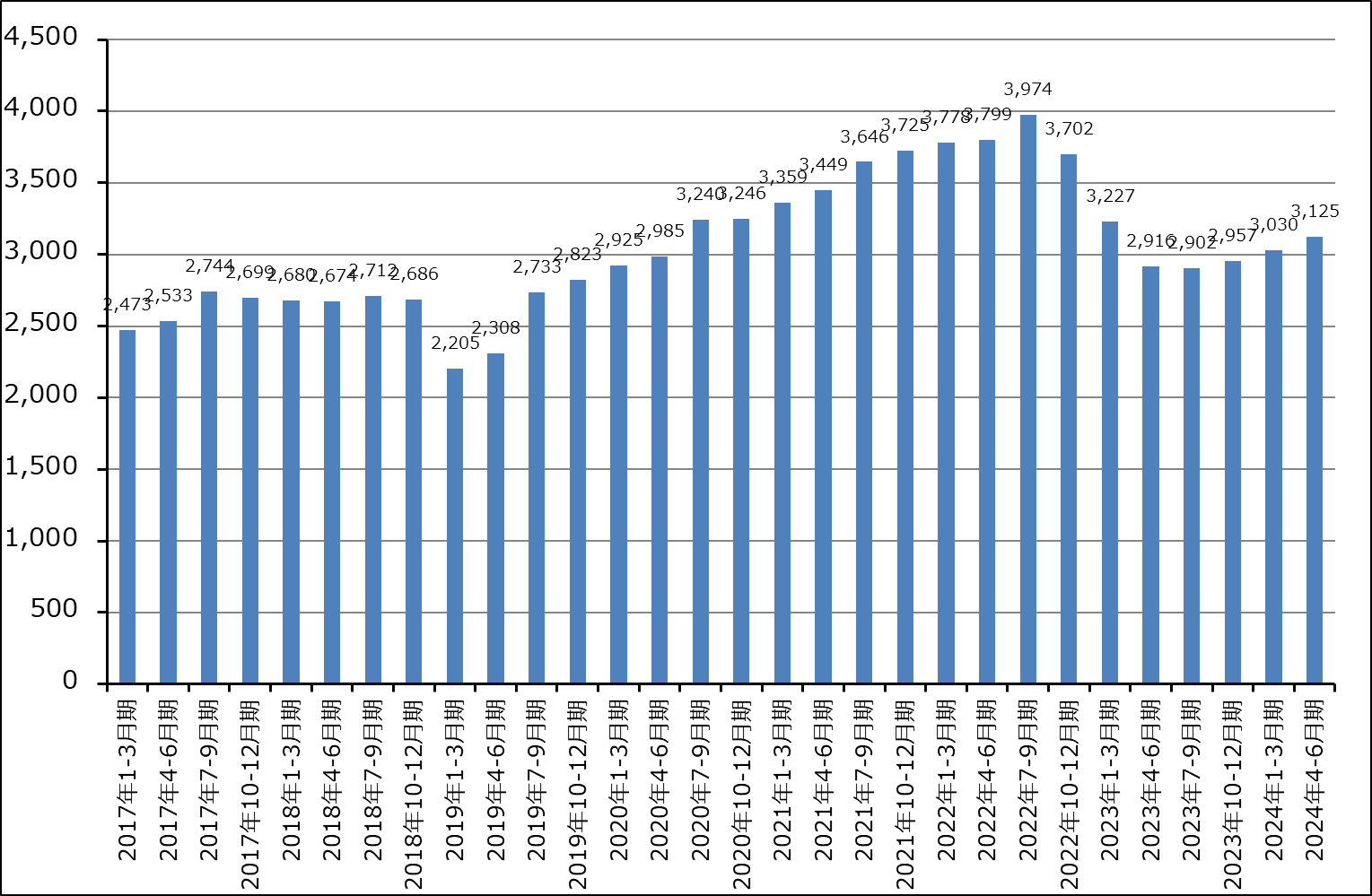

ウェハ出荷枚数(300ミリ換算)は堅調に増加しています。ウェハ1枚当たり売上高は今2Qに過去最高を更新しました。AI半導体の寄与と思われます。

表4 TSMCの分野別売上構成

TSMCの分野別売上高:前四半期比

TSMCの分野別売上構成比

グラフ5 TSMCのテクノロジー別売上高

表5 TSMCのテクノロジー別売上高

出所:会社開示の売上構成比より楽天証券計算

グラフ6 TSMCのウェハ出荷枚数

グラフ7 TSMC:ウェハ1枚当たり売上高

3.楽天証券の2024年12月期、2025年12月期業績予想を上方修正する

今3Qの会社側ガイダンスは、売上高224~232億USドル、1USドル=32.5台湾ドル、売上総利益率53.5~55.5%、営業利益率42.5~44.5%です。ここから会社予想のレンジ平均値を計算すると、売上高7,410億台湾ドル(前年比35.5%増)、営業利益3,223億台湾ドル(同41.3%増)となります。引き続きHPC向け、特にAI半導体が牽引する形で業績好調が続くと予想されます。

今2Qまでの実績、今3Qの会社側ガイダンス、半導体市場の動向を考慮し、楽天証券の2024年12月期、2025年12月期業績予想を上方修正します。2024年12月期は前回予想の売上高2兆7,600億台湾ドル、営業利益1兆1,500億台湾ドルを、売上高2兆8,000億台湾ドル、営業利益1兆2,100億台湾ドルへ、2025年12月期は前回の売上高3兆4,500億台湾ドル、営業利益1兆5,200億台湾ドルを、売上高3兆5,500億台湾ドル、営業利益1兆5,700億台湾ドルへ各々上方修正します。

アメリカ大統領選挙の中で、トランプ氏は、台湾、TSMCとアメリカとの関係について、台湾は我々から半導体ビジネスを奪ったとし、より一層アメリカの半導体生産能力を拡充することを主張しましたが、それがTSMCの利益に反すると株式市場に受け取られていると思われます。今回の半導体株の大きな下げの要因の一つは、このような政治的発言と思われます。ただし、TSMCがこれまでに蓄積した技術力と分厚い顧客層をいきなりアメリカにもっていこうとしても無理です。トランプ氏がTSMCの利益に反する発言を繰り返し、仮に次の大統領になったときにそのような政策を実行する場合は、アップル、エヌビディアなどアメリカの大手企業に大きなマイナスの影響が出ることになると思われます。

また、トランプ氏の対抗馬であるハリス氏が半導体産業についてどう発言するのか、しないのかが注目されます。

いずれにせよ、TSMCのファンダメンタルは良好であり、アメリカの次の大統領がTSMCのみならず自国経済にとっても破壊的な半導体政策をとらない限り、順調に業績拡大が続くと予想されます。

4.今後6~12カ月間の目標株価は前回の200ドルを維持する

TSMCの今後6~12カ月間の目標株価は前回の200ドルを維持します。業績が順調に拡大していることを評価しましたが、同時にアメリカ大統領選挙に伴うリスクも考慮しました。

中長期では引き続き投資妙味を感じます。

ASMLホールディング

1.2024年12月期2Qは、9.5%減収、18.9%営業減益

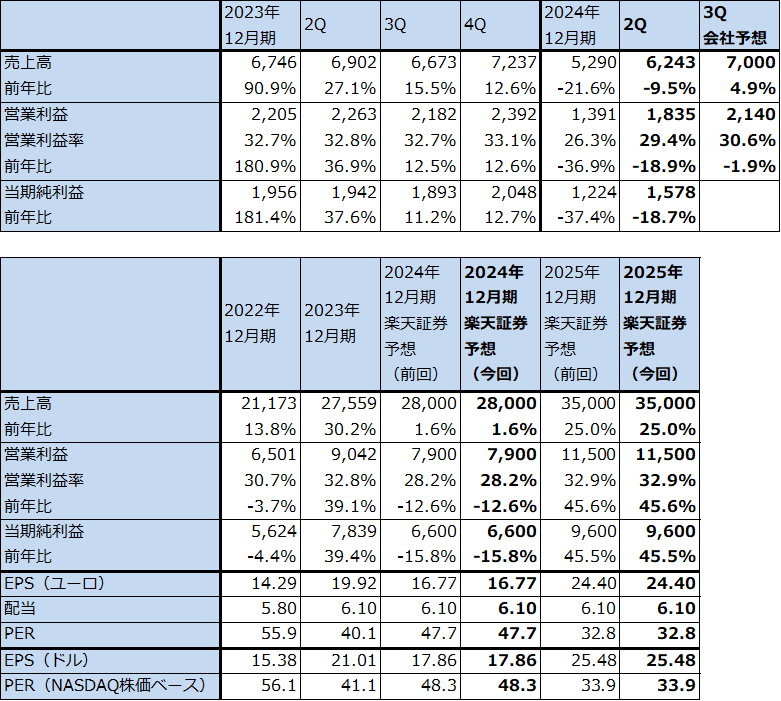

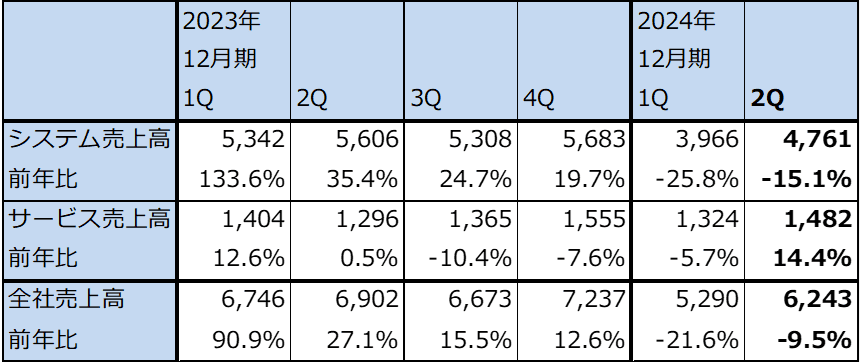

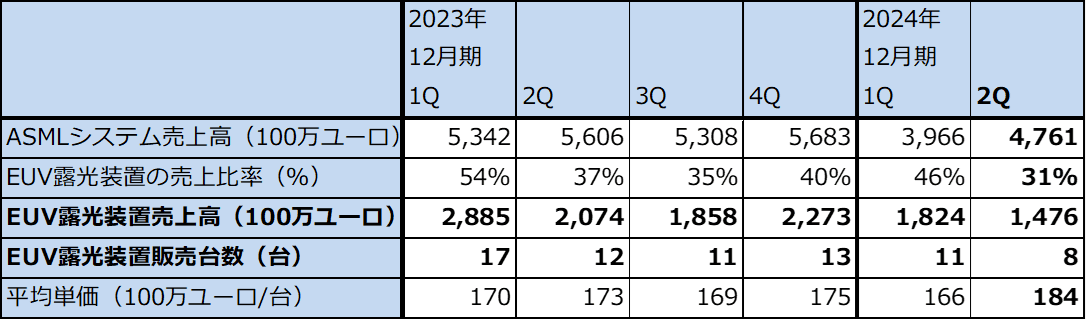

ASMLホールディングの2024年12月期2Q(2024年4-6月期、以下今2Q)は、売上高62.43億ユーロ(前年比9.5%減)、営業利益18.35億ユーロ(同18.9%減)となりました。2023年12月期は、EUV露光装置に対する強い需要に応えるために「高速出荷」(ASMLの工場内での検査を省き、顧客工場内で検査した後検収(収益認識)する)しており、その反動が今1Q、2Qに出ている模様です。ただし、今3Q、今4Qは検収されるEUV露光装置が増加する予定なので、業績は再び拡大期に入ると思われます。

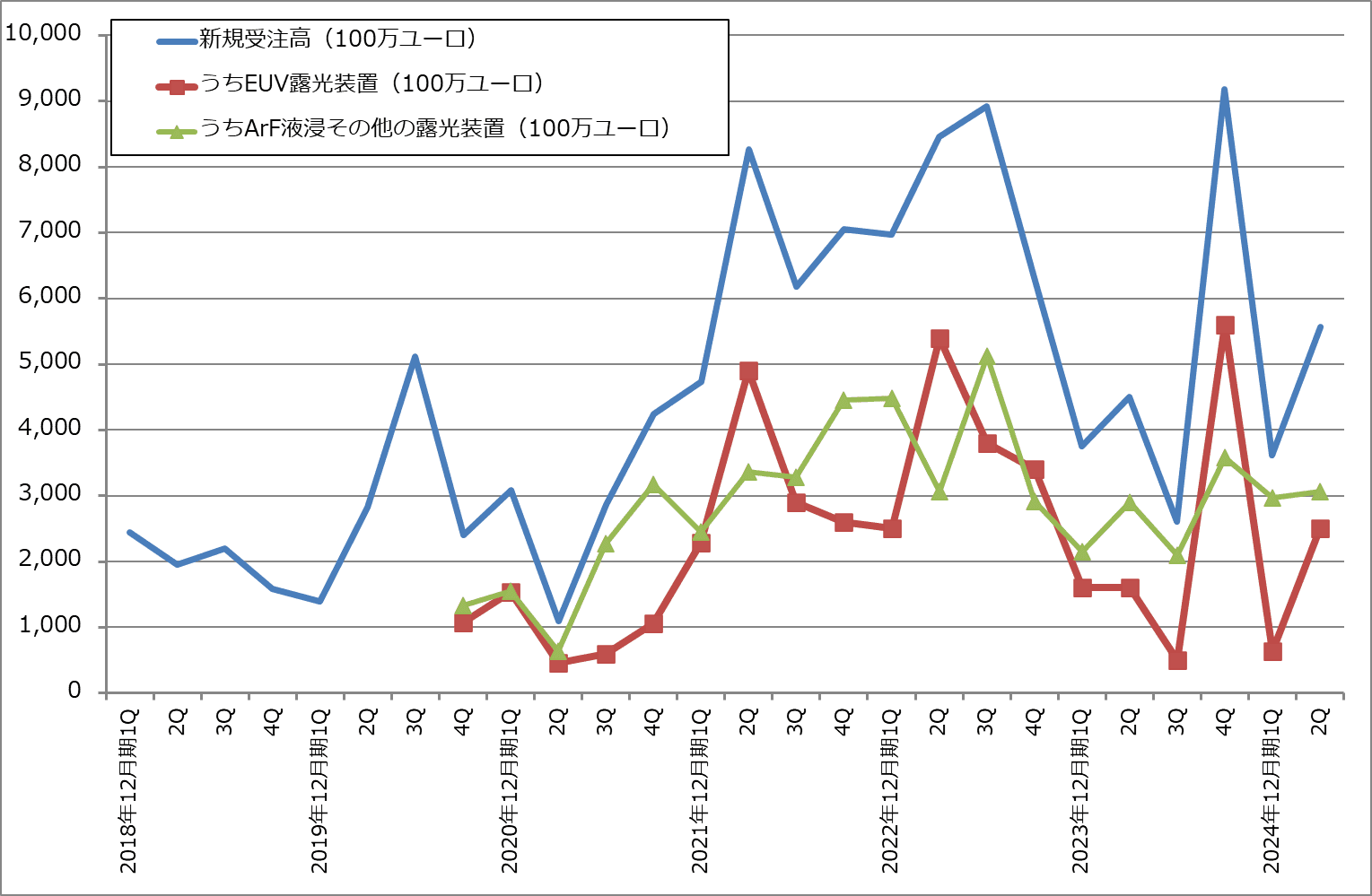

新規受注高は、前4Q91.86億ユーロから今1Q36.11億ユーロ、今2Q55.67億ユーロとなり、今2Qに小幅回復しました。このうちEUV露光装置は、同56.00億ユーロ→6.36億ユーロ→25.00億ユーロとこれも小幅回復しました。

2ナノ以降の先端ロジックと先端DRAMとHBMの生産工程で使われる次世代EUV露光装置である「High-NA」EUV露光装置の受注は今2Qはありませんでしたが、すでにロジック、DRAMの大手がHigh-NAを発注しています(発注した企業は、TSMC、インテル、サムスン電子、SKハイニックス、サムスン電子メモリ部門、マイクロン・テクノロジーと思われる)。1号機はインテルが発注し、今1Qに出荷済み。2号機は顧客名は不明ですが今2Qに出荷済みです。今期中にこの1台または2台が検収され収益認識される見込みです。2025年12月期になると、High-NAの出荷はさらに増加すると思われます。

今2QのEUV露光装置の平均単価は1.84億ユーロ/台(約305億円)、High-NAの平均単価は約3.5億ユーロ/台(約581億円)になります。ASMLに対するEUV露光装置の収益寄与は、現在はコスト先行ですが、来期には大きくなると思われます。

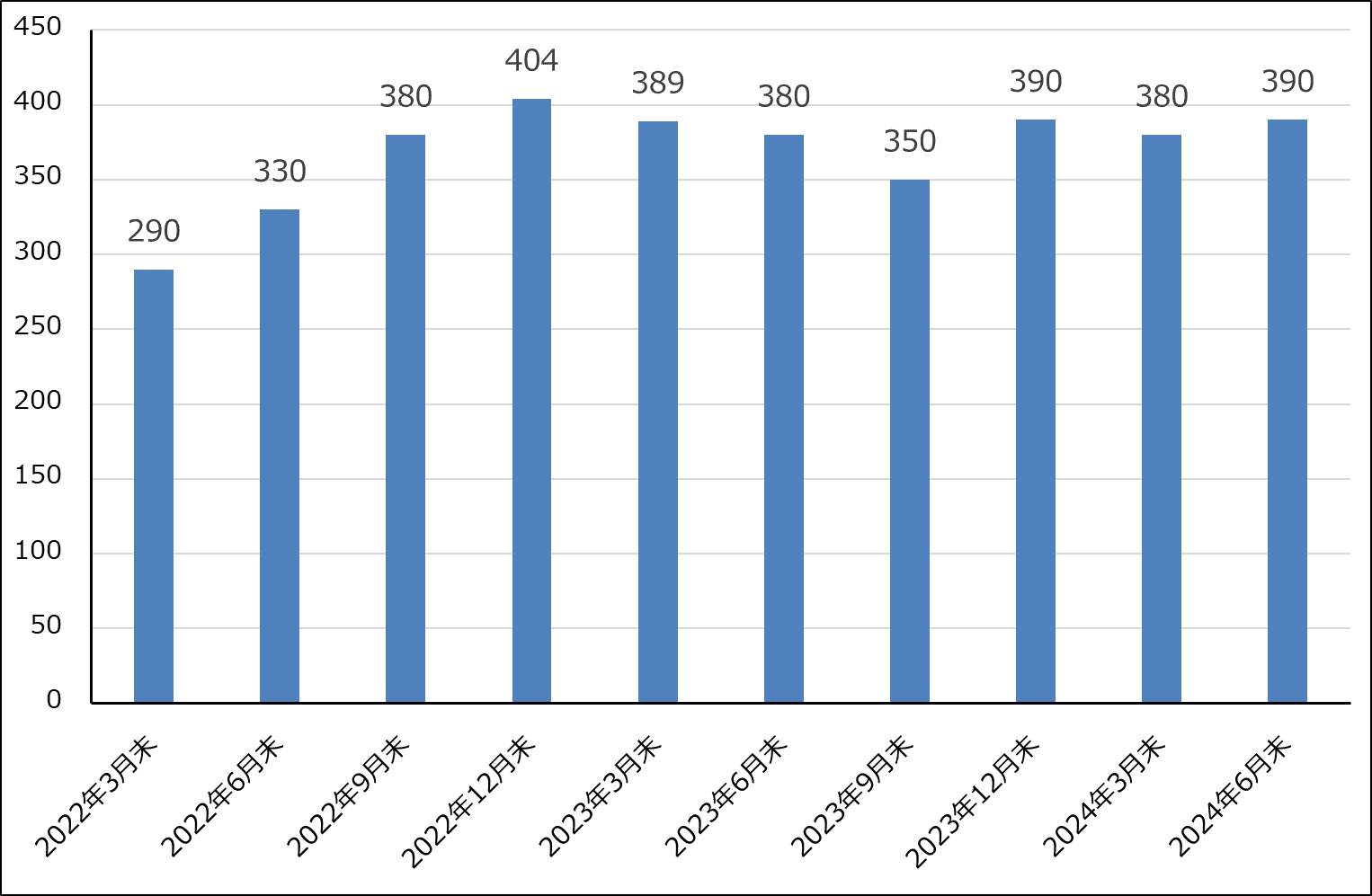

2024年6月末の受注残高は約390億ドルと高水準でした。この受注高の約20%が中国向けでした。中国向け売上高は今2Qシステム売上高47.61億ユーロの49%(23.33億ユーロ)であり、今1Qの19.43億ユーロから増加しましたが、受注残高から見るとこれ以上の伸びは考えにくいと思われます。また、システム売上高におけるメモリ比率は、今1Q37%、今2Q46%となりました。Low-NA EUV露光装置も含まれており、メモリ向けがロジック向けと並んで重要になっています。

表6 ASMLホールディングの業績

株価(NASDAQ) 862.63USドル(2024年7月25日)

時価総額 339,186百万USドル(2024年7月25日)

発行済株数 393.5百万株(完全希薄化後、Dilluted)

発行済株数 393.2百万株(完全希薄化前、Basic)

1ユーロ 1.0852USドル(2024年7月26日)

単位:百万ユーロ、ユーロ、米ドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後(Diluted)発行済株数で計算。ただし、時価総額は完全希薄化前(Basic)で計算。

注3:ASMLホールディングはアムステルダム、NASDAQに上場しているが、ここではNASDAQの株価でPERと時価総額を計算した。

注4:会社予想は予想レンジのレンジ平均値。

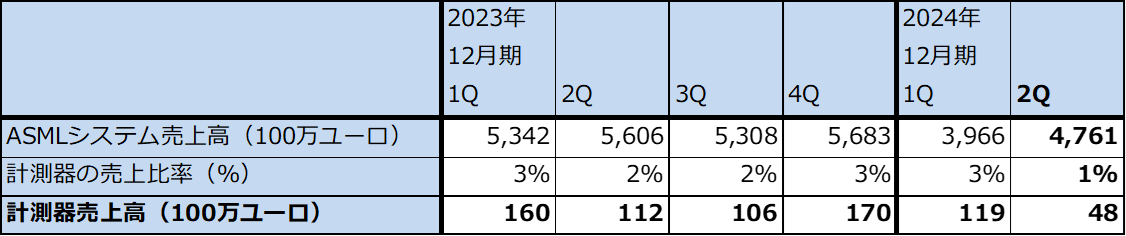

表7 ASMLホールディング:売上高内訳(四半期)

出所:会社資料より楽天証券作成

注:端数処理のため合計が合わない場合がある。

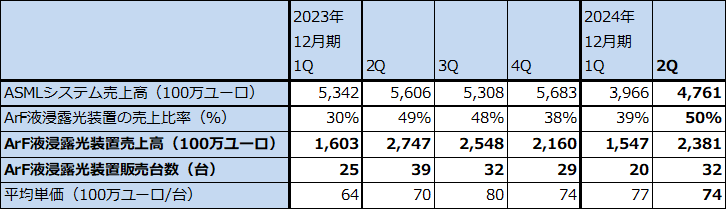

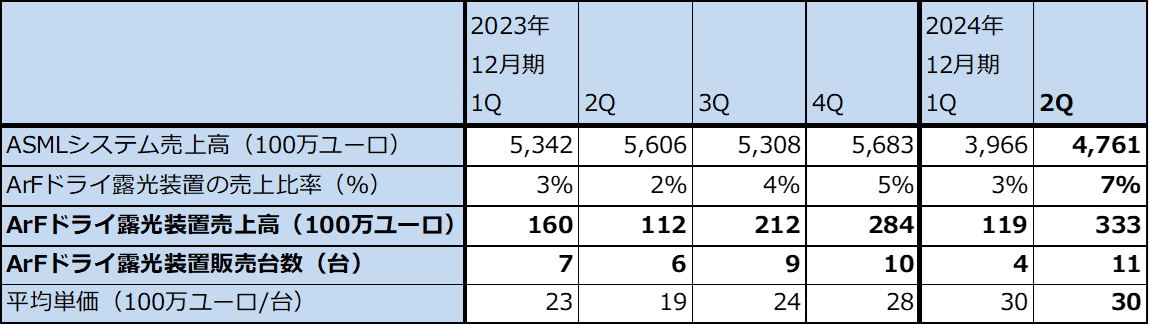

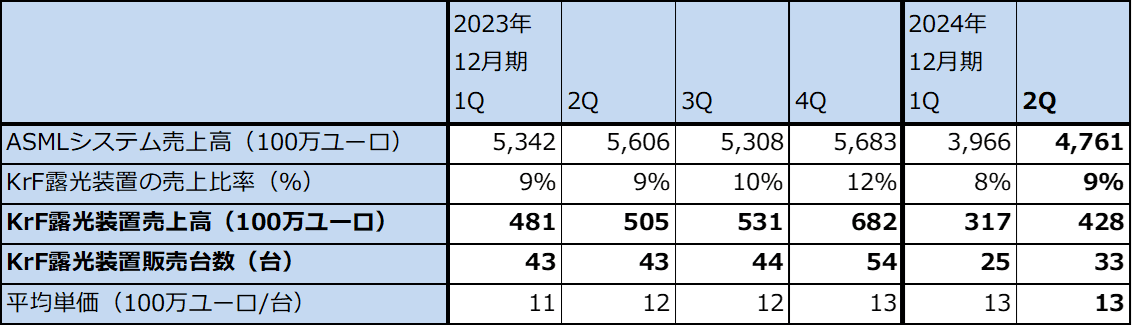

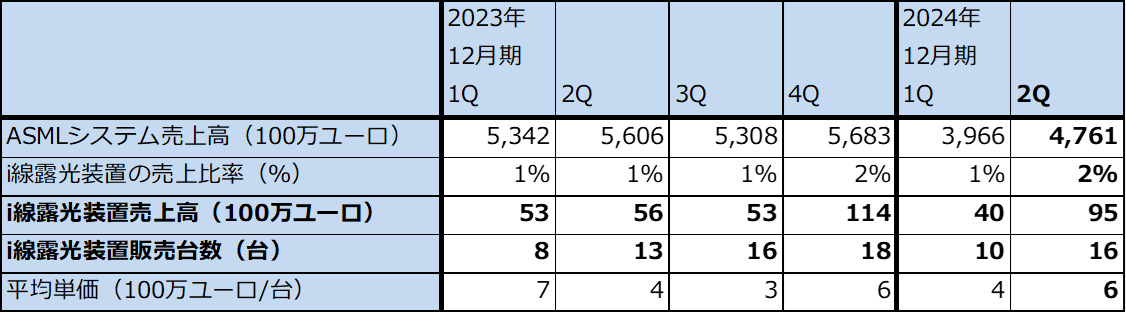

表8 ASMLホールディングの機種別売上高、販売台数、単価(四半期)

ASMLホールディング:EUV露光装置の売上高、販売台数、単価(四半期)

ASMLホールディング:ArF液浸露光装置の売上高、販売台数、単価(四半期)

ASMLホールディング:ArFドライ露光装置の売上高、販売台数、単価

ASMLホールディング:KrF露光装置の売上高、販売台数、単価(四半期)

ASMLホールディング:i線露光装置の売上高、販売台数、単価

ASMLホールディング:計測器の売上高、販売台数、単価

グラフ8 ASMLホールディングの新規受注高

グラフ9 ASMLホールディングの期末受注残高

2.今下期から業績回復へ。楽天証券業績予想を維持する

今1Q、今2Qの業績は停滞しましたが、今3Qからは業績は回復に向かうと思われます。会社側の今3Q業績ガイダンスは、売上高67~73億ユーロ、売上総利益率50~51%、研究開発費11億ドル、販管費(研究開発費を除く)2.95億ドルです。また、2024年12月期通期では、売上高は前年比横ばい、で売上総利益率は前年比でやや低下し、実効税率は16~17%です。

ここから今3Qの会社側ガイダンスのレンジ平均値を計算すると、売上高70億ユーロ(前年比4.9%増)、営業利益21.40億ユーロ(同1.9%減)となります。また、2024年12月期の楽天証券予想は前回と同じ売上高280億ユーロ(同1.6%増)、営業利益79億ユーロ(同12.6%減)です。

会社側はこれまでの受注と顧客の態度から見て2025年12月期の業績は強いと考えています。楽天証券の2025年12月期業績予想は前回予想の売上高350億ユーロ(同25.0%増)、営業利益115億ユーロ(同45.6%増)を維持します。

リスクは、アメリカ政府が対中国半導体製造装置の輸出規制をさらに強化する可能性があることです。報道によれば、アメリカ政府は外国直接産品ルール(FDPR)という措置の活用を検討しています。これは、米国製技術を使用した外国製品に制限措置を導入することを可能にするルールです。これがアメリカ製のみならずアメリカの同盟国の半導体製造装置に導入されると、ASMLの対中国輸出には大きなブレーキがかかると思われます。

ただし、この規制強化が実施された場合、アメリカの産業界全体に対して半導体調達に制約が発生する可能性があります。中国からアメリカに半導体工場を移転する場合は1~2年はかかります。コストアップにもなります。次のアメリカ大統領がこの問題をどうするのか注目されます。

もっとも、ASMLの中国向け売上高が来期に半分になったとしても、EUV露光装置の需要の強さ、特にHigh-NAの需要がDRAM向けも含めて強いことを考えると、アメリカの対中国半導体製造装置輸出規制が強化されたとしても、2025年12月期以降の高い成長は実現できるというのが現時点での私の見方です。

この見方から、今回の2024年12月期、2025年12月期の楽天証券業績予想は前回のそれを維持します。

3.今後6~12カ月間の目標株価は前回の1,100ドルを維持する

ASMLホールディングの今後6~12カ月間の目標株価を前回と同じ1,100ドルとします。引き続き中長期で投資妙味を感じます。

ディスコ

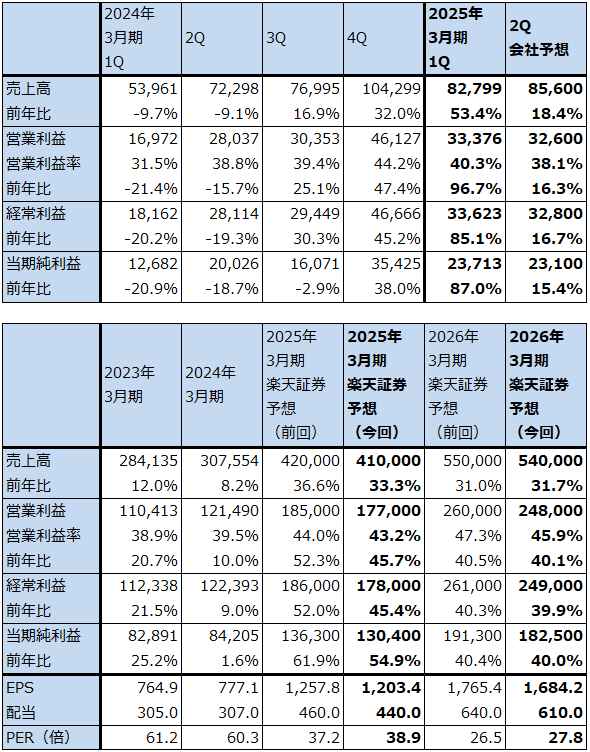

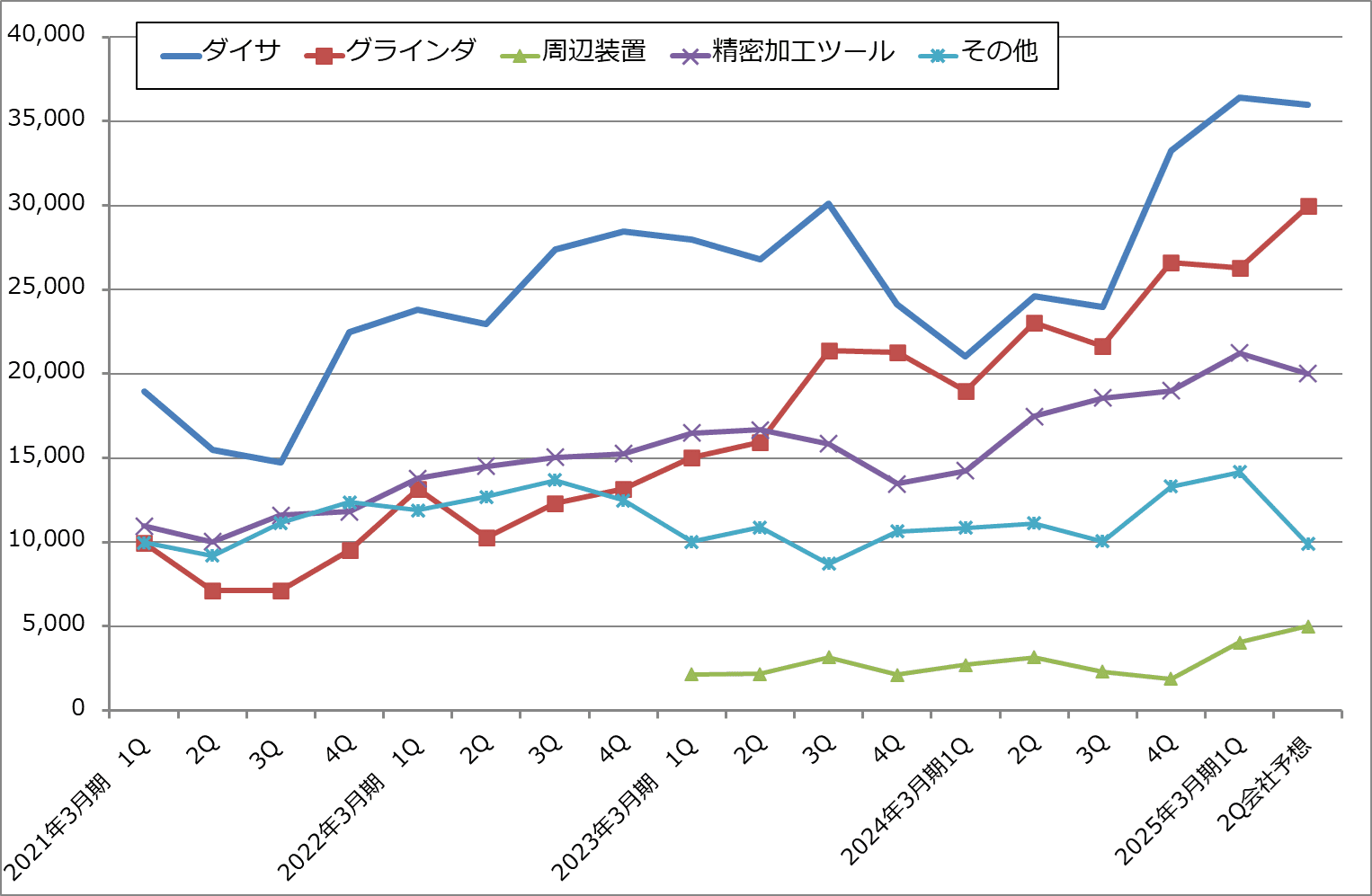

1.2025年3月期2Qは、53.4%増収、96.7%営業増益

ディスコの2025年3月期1Q(2024年4-6月期、以下今1Q)は、売上高827.99億円(前年比53.4%増)、営業利益333.76億円(同96.7%増)となりました。通常、年度最後の4Qに検収が多くなるため、前4Q比では減収減益となりましたが、前年比では大幅増収増益となりました。大幅増収に伴い営業利益率は前1Q31.5%から今1Qは40.3%となりました。

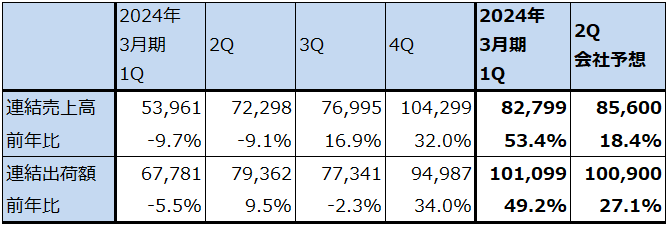

また、事業全体のトレンドを示す連結出荷額は、前4Q949.87億円から今1Q1,010.99億円へ増加しました。今1Qは四半期ベースで過去最高の出荷額となりました。従来からのパワー半導体向け(中心は最新型のSiC系パワー半導体向け)は伸びが鈍化しましたが、生成AI向けグラインダ(シリコンウェハの底面を薄く削る)が好調でした。

会社側開示の製品別出荷額構成比から製品別出荷額を計算するとグラフ11のようになります。今1Qはダイサ(回路を描き込んだシリコンウェハを四角いチップに切り出す)がIC向け中心に伸びました。グラインダもIC向けが伸びましたが、パワー半導体向け、素材ウェハ向け(シリコンウェハメーカー向け)が減少しました。ただし、生成AI向けグラインダ(メモリ向け)は、グラインダの単価が通常型に比べ2倍以上するため採算が高く、生成AI向けの伸びが続く限り、ディスコの業績には伸びる要素が大きいと言えます。

表9 ディスコの業績

時価総額 5,076,807百万円(2024/7/25)

発行済み株数 108,363千株

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:発行済み株数は自己株式を除いたもの。

注3:2023年4月1日付けで1対3の株式分割を実施。これに対応して過去の配当額を遡及修正している。

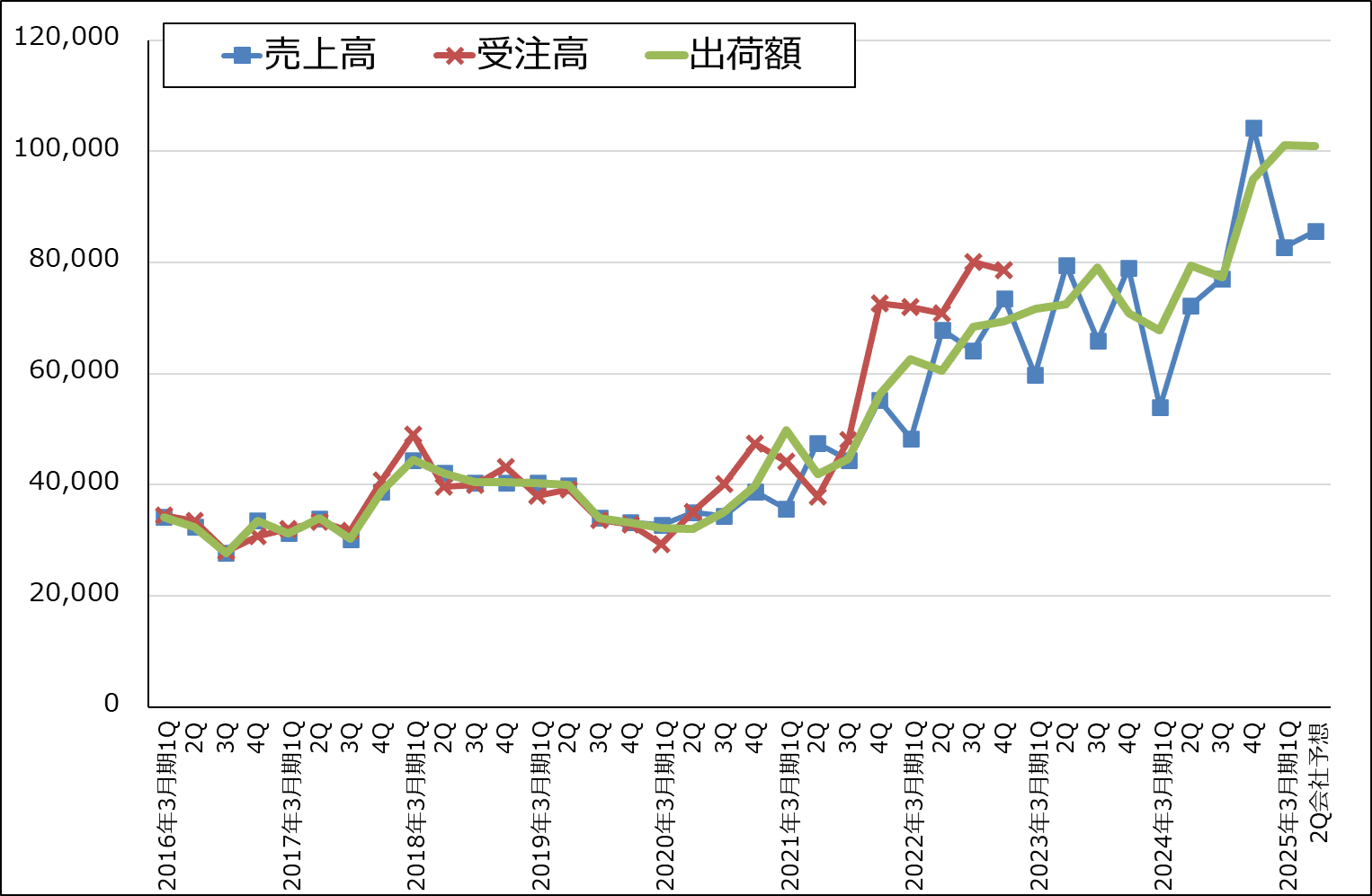

グラフ10 ディスコ:売上高、受注高、出荷額(連結ベース)

表10 ディスコ:連結受注高、売上高、出荷額

出所:会社資料より楽天証券作成

グラフ11 ディスコの製品別出荷額

2.円高を織り込み、今期、来期の業績予想を若干下方修正する

会社側の今2Q(2024年7-9月期)業績予想は(ディスコは翌四半期の業績予想のみを開示)、売上高856億円(前年比18.4%増)、営業利益326億円(同16.3%増)です。

この業績予想では今1Qに比べ業績の伸びが鈍化することになります。これは、まず円高によるものです。為替レートの今1Q実績は1ドル=158.2円で、1ドル1円の円安で営業利益に対して約15億円の円安メリットが発生する計算になりますが、今2Qはこれが円高でメリットになる見込みです。

また、特に生成AI向けの案件が大型化しており、これによって検収に時間がかかるようになった模様です。これが今2Qに業績の伸びが鈍化するという予想に繋がっています。

ただし、これは今3Q、今4Qに検収が完了する案件が増えることになるため、今回の2025年3月期、2026年3月期の楽天証券業績予想は円高分を下方修正しました。

今後を見ると、パワー半導体向けはEV市場の鈍化によって従来型のシリコン系、新型のSiC系ともに一定水準の売上高は見込めると思われますが、伸びが期待できなくなりそうです。

一方で生成AI向けは、時期は不明ですが、2023~2024年の設備投資第一弾に続き、第二弾がいずれ起こるというのが会社側の見方です。おそらく2026年にエヌビディアの次世代AI半導体「Rubin(ルービン)」に搭載される「HBM4」が転換点になると思われますが、この次の「HBM4e」が出てきたときに、グラインダだけでなく、ダイサもクリーン度が高い前工程に近いところで使う価格が高いものになる可能性があります。

また、TSMCは先端パッケージングに進出すると表明しており、インテル、サムスン電子も同様の動きです。この場合、ディスコの直接の顧客にTSMC、インテルなどのファウンドリ、IDMがなるということになります。安定した収益を得ることができるようになる可能性があります。

このような見方から、楽天証券では2025年3月期を売上高4,100億円、営業利益1,770億円、2026年3月期を売上高5,400億円、営業利益2,480億円と予想します。下方修正しますが、引き続き高い伸びが期待できると思われます。

3.今後6~12カ月間の目標株価は、前回の7万9,000円を6万4,000円に引き下げる

ディスコの今後6~12カ月間の目標株価を、前回の7万9,000円から6万4,000円に引き下げます。

楽天証券の2026年3月期予想EPS(1株当たり利益)1,684.2円に楽天証券予想営業増益率40.1%に対して諸情勢の不確実性を考慮しPEG=0.9~1.0として、想定PERを35~40倍としました。短期間で目標株価を引き下げることになりますが、円高とアメリカ大統領選挙がディスコに与える不確実性を考慮しました。ただし、今の株価よりも目標株価は高い株価になります。

株価回復には時間がかかる可能性もありますが、成長性を考えると株価上昇の余地があると思われます。

本レポートに掲載した銘柄:TSMC(TSM、台湾、NYSE ADR)、ASMLホールディング(ASML、アムステルダム、NASDAQ)、ディスコ(6146、東証プライム)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。