資産運用を長く続けていく中で、どうしても避けて通れないのが市場の急落局面です。資産運用は本来、長期的な目標達成に向けて旅を続けていくようなものです。

なるべくなら安全に、スムーズに、早く確実に目的地に到達したいというのが私たちの本音ですが、実際には時に悪天候になったり、アクシデントで足止めを余儀なくされたり、または予期せぬ天災に遭遇したりと、なかなか思うようにはいかないものです。

金融市場を相手にする資産運用も同様に、常に変動にさらされつつ、時に大きな下落局面に遭遇して不安になったり、判断に迷ったり、もしかしたら損をして資産運用そのものをやめてしまうといったこともあるかもしれません。

2024年の夏、まさに今、このような市場の動揺を前に不安を募らせているかもしれない読者の皆さまにとって、市場の急落時にこそあらためて資産運用における考え方を再確認していただき、少しでもその不安を和らげて、元々の目標に向けた資産運用の旅を、希望を持って続けていただければと思います。

1年間の市場変動幅を理解しよう!

それではまず、株式市場における長期的なデータから、資産運用の投資先として人気の、日本株式や外国株式が1年間の間でどれくらい変動するものなのか、目安を確認しておきましょう。天気の雨に例えるとイメージしやすいかもしれません。

例えば、ある地域の年間平均降水量といったデータは入手可能です。しかし、いつ頃どれくらい降りそうか、目先の予測はできても、日々の雨量を事前に完全に把握することはできません。予期せぬ豪雨に見舞われることもあります。ただ、長期的に見れば、トータルの雨量はおおよそ平均値前後に毎年落ち着く、といったものです。

とはいえ、何年か、もしくは何十年に一度、平均的な雨量を大きく超える大豪雨が発生することもあります。このように、時折予測の幅と平均値を大きく超えて不測の事態が起こるのも、金融市場の不確実性と似ているかもしれません。

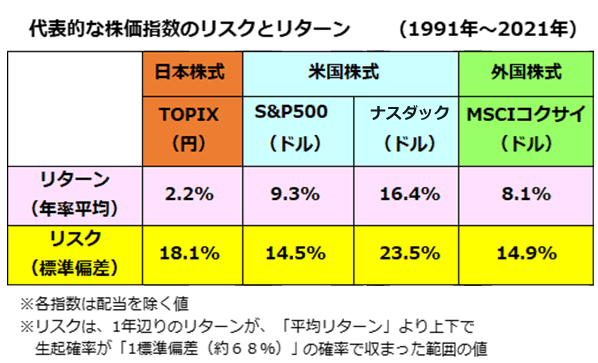

さて、金融市場に話を戻しますと、次の図表をご覧ください。

こちらは、日本株式の代表的な株価指数であるTOPIX(東証株価指数)と、同じく米国株式の代表的な株価指数であるS&P500種指数(S&P500)とナスダック総合指数(ナスダック)、そして全世界株式(除く日本株式)の代表的な株価指数であるMSCIコクサイの、1991年から2021年までの30年間にわたる配当を除くリスクとリターンの実績を示したものです。

リターンは各株式指数が年あたりでどれくらいのリターンだったかという実績数値ですが、重要なのは黄色部分の、リスクの数値の見方です。リスクは「投資対象(の株価指数)のリターンのブレ」ですから、この数値が大きいほど、1年の中でも上下の変動幅が大きくなる可能性が高いということになります。

そして、このリスクの数値は、正規分布上での1標準偏差を表しています。

1標準偏差とは、平均値から上下に約68%の確率で収まる動きの範囲を示していますので、日本株式のTOPIXを例にしてみると、リターンの2.2%から上下18.1%の範囲内(つまり上が2.2+18.1=20.3%、下が2.2-18.1=マイナス15.9%)で動いた期間が1年のうちで8カ月間ほど平均的にありそうだが、逆に1年のうち何度かは約20%を超えて上昇する場面も、マイナス15%を超えて下落する場面もあり得る、という可能性を示しています。

このように、過去の長期的なデータから読み取れるとおり、株価指数、特に米国株式のリターンの平均値はそれなりに高いけれど、そもそもその平均値から上下に10%どころか、20%以上の変動があっても十分想定の範囲内、というものなのです。

このようにお伝えすると、そんなに大きく変動するものと思っていなかった、損するのが怖い、といった声が聞こえてきそうですが、だからこそ資産運用には中長期的な時間の余裕を持つことが重要なのです。

というのも、リターンの値は過去30年間の実績平均値からもプラスです。大きな変動は当然ですが、長期的にならせばプラスのリターンが期待できるからこその投資なのです。もし、当たるか外れるかのタイミングに賭けるものだったら投資とは言わないですよね。

長期的に考えれば報われる可能性がそれなりにある、期待できると思えるからこそ多くの投資家が資産運用を行うのです。

そして、資産運用における投資では、そもそも短期的な変動の予測は難しいということを想定した上で、どのようにリスク(不確実な変動とその幅)と付き合うかが重要なのです。なるべくなら大きなトラブルに遭うことなく、もしくは先に進めなくなるような事態にならずに、将来きちんとゴールにたどり着くよう、工夫が生きるのが、資産運用なのです。

最大の失敗は「途中でやめること」

この意味で、資産運用における最大の失敗は、投資を途中でやめてしまうことです。正確に言うと、やめざるを得ない状況に陥ってしまうことです。それは、再起不能な損をしてしまう(抱えてしまう)ことです。

再起不能な水準についてはもちろん資金余力や投資可能な期間、そして感情的な要素もあって人それぞれ違いますが、例えばある投資先が50%下落して半分の評価になったとすると、元の100%に戻そうとして、そこから1.5倍になったとしても、元の評価からは75%にしかなりません。元に戻すためには2倍の200%の上昇が必要なのです。

これは容易なことではありません。繰り返しですが、資産運用における最大の注意点は、大きな損失を取り返すことは非常に困難なことなので、投資を続けることができない事態にならないようにすることです。

逆に言えば、自分の状況に見合った運用内容と計画をあらかじめ立てて地道に実行していくことが、実は一番スムーズにゴールにたどり着くための秘訣(ひけつ)なのかもしれないのです。

最大の回避法は「時間分散」

では、この「急がば回れ」ともいえる、致命的失敗を回避する資産運用の工夫ですが、その代表的な方法はやはり積立投資(時間分散の手法)です。積立投資は、自分でタイミングを見る必要がない以上に、「下がった時には数量をたくさん買うことができる」「上がった時には買う数量を少なく抑えることができる」といったことを自動的にできる方法です。

積立投資は、株価指数のように価格が比較的大きく変動する投資対象に対して有効性が高く、定期的に一定の金額で購入する方法として「ドルコスト平均法」と呼ばれています。

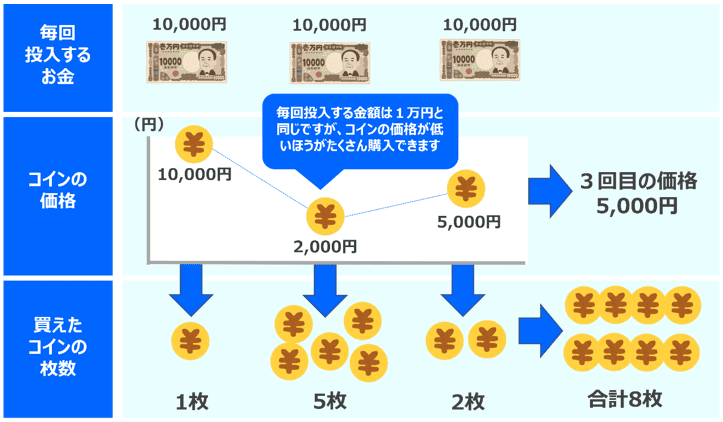

購入金額を一定に保つことで、価格が下がった時には多くの数量を購入し、価格が上がった時には少ない数量を購入しますから、途中の変動、特に下落局面がある場合は、以下の図のように、結果的に平均購入単価を下げられる可能性が期待できます。

前提条件として、3万円の資金を投じてコインを購入するとします。当初にまとめて購入する一括投資と、購入のタイミングを複数回に分ける積立投資のケースで考えてみましょう。なお、コインの価格は図のように変動したとします。

まず積立投資のケースで考えます。

最初に、1万円で1枚1万円のコインを購入します。購入枚数は1枚です。そして次回購入時に、少々極端な例ですが、仮にコインが1枚2,000円の価格に下がったとしましょう。すると1万円で5枚のコインが購入できます。

さらに次回は1枚5,000円でしたので、2枚追加購入しました。さて、この時点でコインの保有枚数は合計8枚です。1枚5,000円の価格なら、合計の評価は8枚×5,000円で4万円ということになります。平均購入単価は5,000円です。

次に一括投資のケースです。

当初3万円で1枚1万円の評価のコインを一括購入したとすると、3枚購入することになりますので、比較のため同じく1枚5,000円の時で検証すると、合計の評価は3枚×5,000円で1万5,000円です。

あくまで仮ですが、例のような投資のケースでは2万5,000円もの差がでてしまいました。これは平均購入単価が1万円と高く、それに3枚と8枚というように保有枚数に大きな差が出てしまったためです。

実際の資産運用ではこのような極端な変動はさすがに望ましくありませんが、下落局面は数量を増やして最終的に価格が回復していく、もしくは上昇していく中で、数量を増やした効果が大きく出ることが期待できる点が、積立投資(時間分散)の利点です。

ですから積立投資では、将来的に有望な、つまり長期的に見て平均リターンがプラスであることが期待できる資産に投資をし続けることと、途中の変動で起こり得る下落局面はゆくゆく投資効果を享受するための、いわば貯め込み期間だと思うことが重要なのです。

「変動」を味方につける!

しかしもちろん注意点もあります。積立投資をすれば失敗しない、必ず成功する、とは限りません。積立投資の手法自体がパフォーマンスを良くするものではなく、あくまでも将来的に有望な投資に対して、途中の「変動を味方につける工夫」だということは知っておくべきです。

もし、投資した資産が右肩上がりで上昇を続けた場合は、当初に一括購入した場合の方が積立投資をした場合より良い結果になるケースもあります。

逆に、右肩下がりの動きだった場合は、どちらも損をしてしまうこともあります(この場合、積立投資の方が損失は小さくなる可能性はある)。いずれにせよ、上下の値動きがあるからこそ、さらに言えば途中の下落局面があるからこそ、積立投資が最終的に有効になるのです。

いかがでしょうか。資産運用におけるリターンの源泉はリスク、つまり不確実な価格の変動です。だからこそ、値下がりする可能性のあるリスクを感情的に避けてしまったり、一時的な下落で長期的な運用計画をむやみに変更してしまったりすること自体が、失敗の原因になりかねないのです。

資産運用で成功する人と失敗する人との差がもしあるとしたら、それは下落局面をピンチと思うかチャンスと思うか、その差だと思います。

下落はチャンス?ピンチ?

下落局面をチャンスと思うには、いくつか必要なことがあります。それは、例えば以下のようなものです。

- 資金的な余裕がある運用計画と運用を行う

- 長期的には成長が期待できる投資先を選別している

- 投資先の価格変動の可能性の幅、つまりリスクをある程度想定している

- 積立投資の効果とメリットを理解している

- 短期的な下落要因や情報を重要視しすぎない

- そもそも運用成果は長期的に得られるものと腹をくくっておく

今、まさに下落局面に遭遇しているとしたら、それはあらためてご自身の資産運用がぶれないように見直す機会になるのではないでしょうか。そしてそこをチャンスだと思えればなお良いですね。

とはいえ、情報が氾濫する中で、頭では分かっていても、なかなか判断が難しかったり不安になったりすることはどうしても仕方のないことです。しかし、波はあっても、地域によって差はあっても、世界経済はプラス成長を続けています。長期的な資産運用の果実は、世界経済の成長から生まれるといってもいいでしょう。

このように考えると、短期的なニュースに一喜一憂することが得策ではないことが実感できるのではないでしょうか。実は資産運用において最も必要なことは、忍耐力かもしれません。

ついつい乗ってしまいたい良さそうな情報や、聞きたくない下落を報じる情報、そしてついつい目移りする投資商品、投資の判断や方法が正しいか分からない自分自身への不安など、さまざまな悩みが尽きないのが資産運用です。

それでも、長期的なゴールに向けてぶれずに地道に進み続け、時に休み、時に耐える。これが資産運用です。繰り返しですが、途中でやめずに続けていく忍耐力こそが資産運用において必須なのです。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。