※このレポートは、YouTube動画で視聴いただくこともできます。

著者の愛宕 伸康が解説しています。以下のリンクよりご視聴ください。

「国債買入額は2年後に月3兆円へ~日銀はどこまで保有国債を減らせるのか~」

日本銀行は7月のMPM(金融政策決定会合)で国債買入れ減額に関する1~2年先までの計画を発表しますが、今日のレポートでは、そもそもどのくらいの減額幅が現実的なのか、長期的な視点から考えてみました。ポイントは、日銀の代わりに誰が国債を買うのか・買えるのか、です。日本の財政問題を真剣に考えなければならないことがよく分かると思います。

国債買入れの減額ペース決定、そもそも日銀にとって重要な点とは?

日本銀行は国債買入れの減額計画を策定するに当たって、債券市場の声を参考に減額ペースを決めようとしていますが、そもそも日銀にとって重要なのは、中央銀行として国債保有残高をどういうレベルに着地させるか、すなわち中央銀行としてのあり得るべきバランスシートの姿です。

7月17日のレポートでも紹介しましたが、海外の中央銀行では、まずバランスシートの負債側にある「準備預金(当座預金)」の適正な規模を、金融システムの安定という観点から割り出し、それを起点に資産側にある国債などの資産構成を検討しているようです。

中央銀行に与えられた使命を果たすのに重要なのは流動性供給であり、バランスシート項目で言えば準備預金だという考え方です。7月17日のレポートで紹介したイングランド銀行では、その適正な準備預金の規模を、準備預金制度適用先に必要な準備預金の額を直接聞くことによって決定しようとしています。

翻って日銀はというと、負債側の議論は全く伺われず、とりあえず資産側に大量に積み上がった国債を減らすことを先に決め、その買入額の減額ペースを、債券市場に波乱を与えないよう、市場参加者の意見を聞きながら慎重に決定しようとしています。

もちろん、その手順も間違いではありません。日銀の国債保有残高が準備預金の適正な水準を考えるといったレベルを遥かに超えて積み上がっていますし、債券市場を金利が市場で決まる正常な姿に戻すことが優先されるべきだからです。ただ、そうはいっても、目指す先がどこか、考え方すら分からなければ、投資家も発行体も不安になるのは当然でしょう。

「債券市場参加者会合」の意見から、2年後の国債買入額は月3兆円程度か

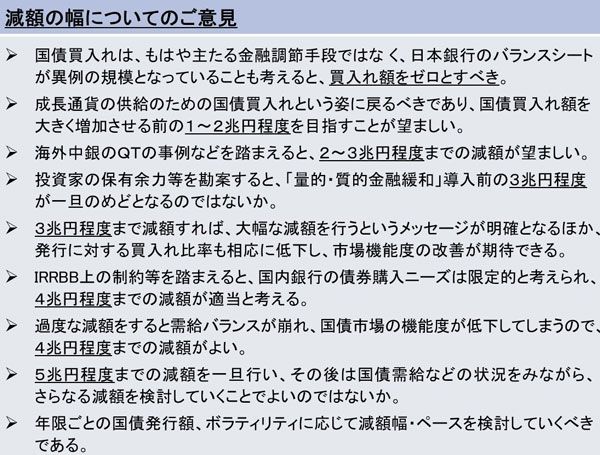

日銀が7月19日に公表した「債券市場参加者会合」(第20回)の議事要旨を読むと、そうした市場参加者の不安な気持ちが伝わってきます。ただ、以下ではまず、当レポートに関連する国債買入れの減額幅に焦点を絞り、具体的にどんな意見が出ていたのか確認することから始めることにしましょう(図表1)。

図表1 日銀「債券市場参加者会合」の国債買入れ減額に関する意見

図表1から明らかなとおり、毎月の国債買入額については、「ゼロとすべき」から「2~3兆円程度」「4兆円程度」「いったん5兆円程度」と、意見がかなりバラついているのが分かります。

金融機関自身のポジションや金利リスクに応じてさまざまな意見が出るのは当然ですが、これを日銀がどう集約して、減額計画を策定するのか見ものです。筆者はこの議事要旨を見て、日銀は段階的に買入額を減らしていき、2年後に月3兆円程度にするのではないかと予想しています。

日銀が「成長通貨」の考え方で長期国債を買い続ける意味

ただ、繰り返しになりますが、ゴールが分からなければ、仮に2年後の買入額が月3兆円程度になったとしても、それが適切な水準なのか全くイメージがつかめません。そこで、いったん、7月17日のレポートで触れた「成長通貨」という考え方に立ち戻ってみることにします。

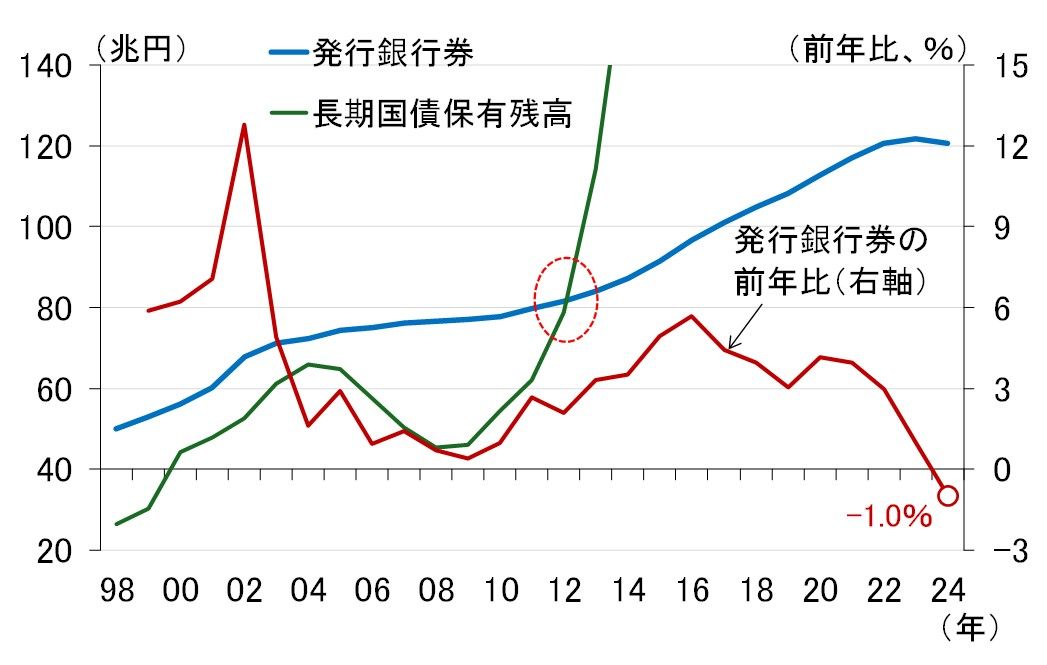

図表1に掲載された2番目の意見にもありますが、簡単におさらいすると、経済が成長すれば貨幣需要が増加し、その結果、日銀のバランスシートにある「発行銀行券」も増えることになります。この発行銀行券は日銀にとっては長期的な負債であり、その裏付けとして長期的な安全資産である長期国債を対応させる、これが成長通貨の考え方です。

図表2は、発行銀行券と日銀の長期国債保有残高の推移です。異次元緩和が始まる前は、1990年代後半は毎月5,000億円弱、2000年代入り後は毎月1兆円台と、長期国債を淡々と購入し、国債保有残高は発行銀行券を下回っていました。その後、2012年後半に同水準となり、異次元緩和以降は長期国債保有残高が跳ね上がっているのが分かります。

図表2 日銀の「発行銀行券」と「長期国債保有残高」

国債買入れ月額3兆円程度とは、国債保有残高を260兆円に収束させること?

ここで、改めて発行銀行券の足元を見ると、約120兆円で横ばいになっています。こうした傾向が今後も続くと想定すれば、「成長通貨」の考え方のもとでは、日銀の国債保有残高を最終的にこの120兆円に収束させるということになります。

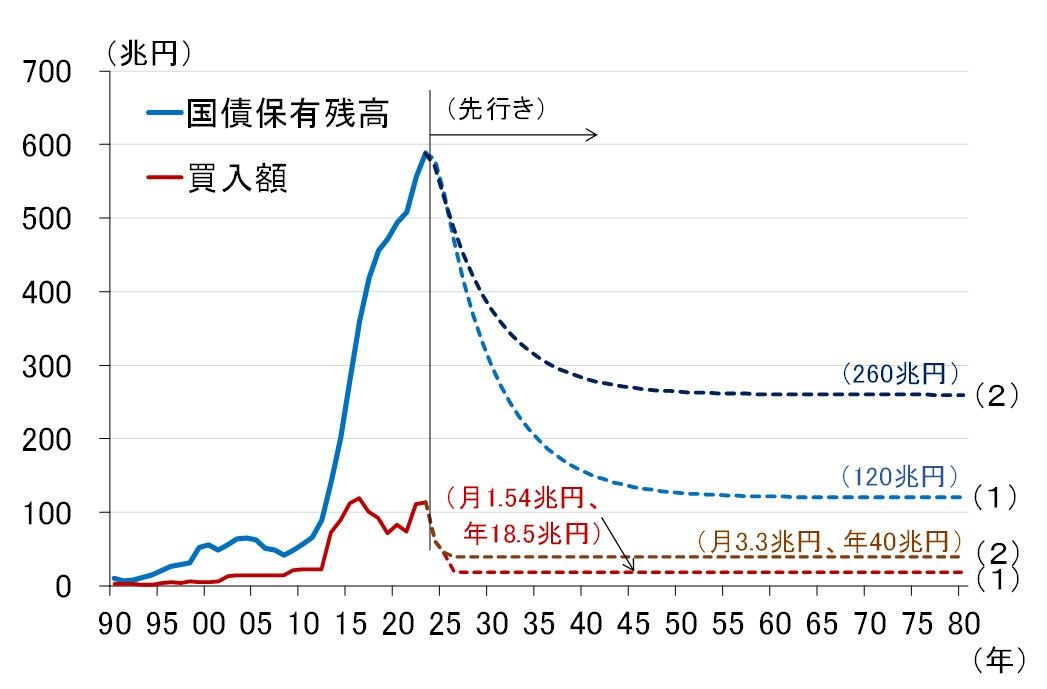

日銀が保有する長期国債の平均残存期間が現在の6.5年で今後も一定だと仮定すると、1年間に償還される国債の金額は18.5兆円(=120÷6.5)になります。従って、国債保有残高が120兆円になった段階で、同じ18.5兆円の国債を購入すれば、残高は120兆円で一定となります。この場合、国債買入額は年間18.5兆円、月額1.54兆円がゴールとなります。

あるいは、発行銀行券の先行きを120兆円で横ばいとせず、2020年以前と同じ前年比3%程度で伸びると仮定すると、発行銀行券は2050年に260兆円になります。仮に、この260兆円を前提とすれば、それに見合う国債買入額は年間40兆円、月額3.3兆円となり、「債券市場参加者会合」から見通した3兆円程度とちょうど重なることになります。

後は減額していくペースですが、例えば今年7月から毎月2,000億円ずつ国債買入額を減額していけば、2025年8月に月3.3兆円、2026年5月に月1.54兆円になります。そうなった段階で買入額を横ばいにすれば、日銀の国債保有残高は2060年にかけて、それぞれ120兆円、260兆円に収束するという計算になります(図表3)。

図表3 日銀の国債買入額と国債保有残高

日銀が国債買入額を減らしたとき、代わりに誰が国債を買うのか

ただし、国債保有残高のゴールを120兆円あるいは260兆円に設定したとして、果たして日銀は計画通りにそのゴールを達成することができるでしょうか。6月末時点で584.8兆円に上る国債保有残高をそこまで圧縮するとなれば、当然、市場には相当なインパクトを与えることになります。

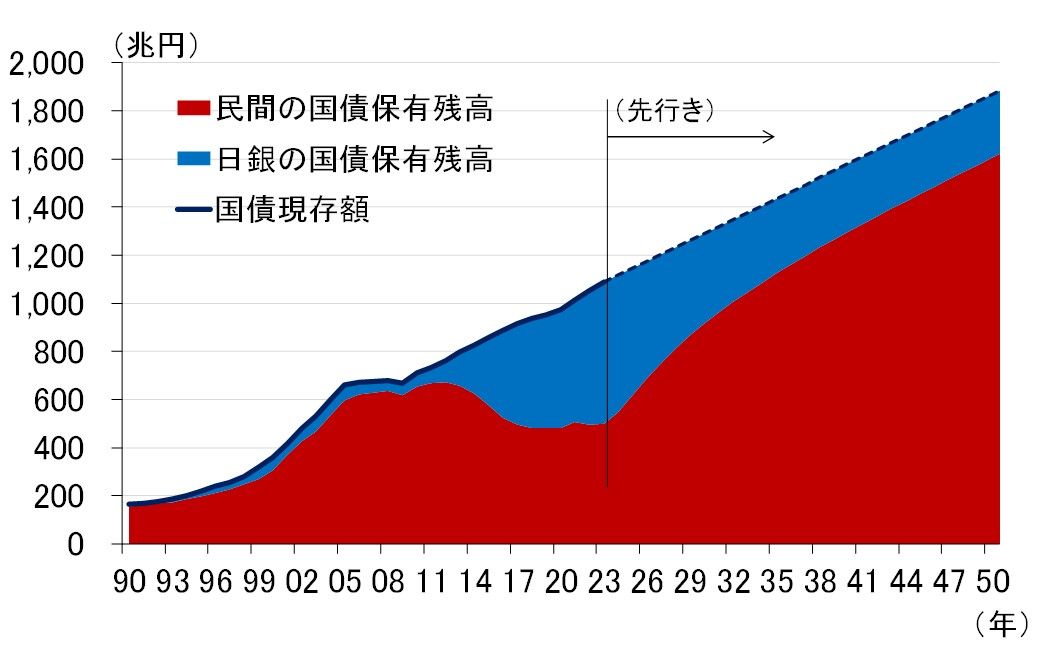

日銀のデータによれば、2024年6月の国債現存額(市場に存在する長期国債の総額)は1,104兆円です。日銀は償却原価法で計上しているため厳密ではありませんが、このうち日銀の保有残高を差し引いた519.3兆円が民間の保有分となります。

国債現存額が今後もこれまでのように増加していくと考えれば、日銀の保有分が減少するにつれて民間保有分が劇的に膨らむことになります。

図表4は、国債現存額が過去10年間のトレンドで今後も増加し続けた場合の、日銀と民間の国債保有残高の推移です。日銀の保有額は図表3で示した260兆円に収束するケース(2)を前提としています。それでも民間の国債保有残高は2026年後半に異次元緩和前のピークを更新し、その後も一方的に増加し続けることが分かります。

図表4 日銀と民間の国債保有残高(図表3のケース(2))

日銀が国債保有残高を減らし続けると、いずれ民間では吸収しきれなくなる

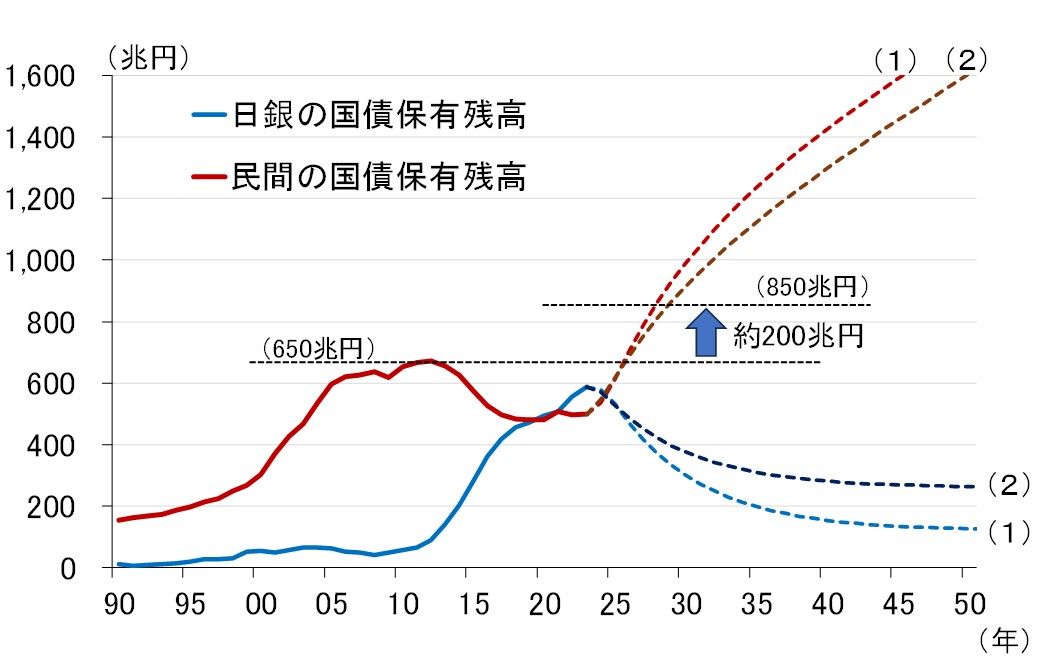

図表4の日銀と民間の国債保有残高を折れ線グラフにして、より分かりやすくしたものが図表5になります。(1)が日銀の国債保有残高を120兆円に収束させるケース、(2)が260兆円に収束させるケースです。

図表5 日銀と民間の国債保有残高

図表5には、参考までに650兆円と850兆円の水準に点線を引いています。前者は異次元緩和前の民間保有分のピーク、後者はそれより200兆円高い水準になりますが、実はこの差200兆円は、国内銀行の預貸率の悪化分を示しています。

預貸率とは、銀行の預金に対する貸出金の比率のことですが、それが悪化(低下)するということは、その分余資が発生し、国債に対する買い余力が高まっていることを示唆しています。つまり、ピークの頃からの悪化分、金額にして約200兆円、民間の国債吸収力が高まっているのではないかと推測できます。

いずれにせよ、財政赤字が今後も継続し、国債現存額がこれまでのペースで拡大を続けると、仮に日銀が市場への影響が比較的軽いと思われる買入額3兆円を選択したところで、数年のうちに民間の国債吸収余力が枯渇してしまうリスクがあるということを、図表5は示しています。

国債の需給バランスが崩れれば長期金利は急騰する

国債の需給バランスが崩れると長期金利は急騰します。それは、1998年12月の運用部ショックや2003年6月のVaRショックで経験済みです。折を見て別稿で紹介しますが、上で示した国債市場の構図を前提に長期金利がどこまで跳ね上がるのか、10年金利の非線形関数を作成して試算したところ、とんでもない水準に上昇するという結果が得られています。

国債買入れの減額を開始した当初は、日銀が減額した分を民間が吸収することによって、順調に日銀の国債保有残高は縮小していくと考えられますが、そのままずっと減額後の国債買入れを続け、国債保有残高を100兆円台とか200兆円台まで縮小できるのかというと、甚だ疑問であると言わざるを得ません。

現実的には、民間の国債買い余力がなくなり、長期金利が反乱を起こした段階で、日銀の国債保有残高の縮小はできなくなるのではないでしょうか。

いや、そうした予兆が現れた段階で、あるいは現れる前に、「成長通貨」に代わる理屈、例えばイングランド銀行のPMRR(望ましい最低準備預金)のような基準を編み出し、国債保有残高を比較的高い水準で落ち着かせることになるのではないかと予想しています。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。