※このレポートは、YouTube動画で視聴いただくこともできます。

著者の窪田 真之が解説しています。以下のリンクよりご視聴ください。

「円安は終わり?円高反転4つの理由。どうなる日経平均? 」

日経平均急落、円高を嫌気

先週(営業日7月16~19日)の日経平均株価は、1週間で1,126円下落し、4万0,063円となりました。7月11日には一時、4万2,426円まで上昇しましたが、そこから5営業日で2,363円の急落となりました。一時「4万円の壁」をきれいに抜けたように見えましたが、「長い上ひげ」と「長い陰線」による急落で打ち消された形です。

今年の3月に2回、4万円超えを試しましたが、直後の急落で打ち消されました。7月に3度目のトライできれいに上抜けたように見えたのですが、またしても打ち返された形です。

日経平均株価の週足:2024年1月4日~7月19日

二つの株高要因(円安・米国株高)に変調を来したことが、日経平均急落の引き金となりました。

【1】円安→円高

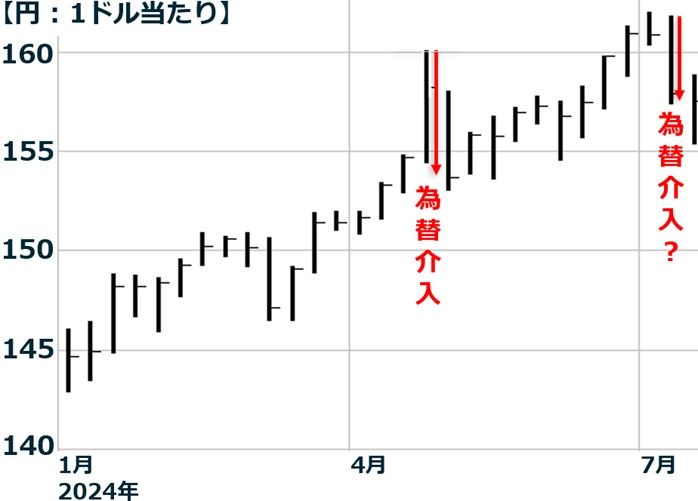

一時1ドル162円台まで円安が進み、外国人投資家による日本株買いを招きました。ところが、7月11日以降、円高が進み、外国人投資家の売りを誘発した可能性があります。

円高反転の理由として以下四つがあります。

(1)景気鈍化を示す指標が増え9月利下げが確実視されるようになったこと。

(2)年内に日本銀行が利上する可能性があること。

(3)7月11日に政府・日銀による為替介入と見られる動きがあったこと。

(4)「ドル高は問題」と考えるトランプ氏が米大統領選で優位となったこと。

ドル/円為替レートの週次推移:2024年1月2日~7月19日

【2】米国株高(生成AIラリー継続)→高値から少し調整

米景気・米インフレ鈍化を示す景気指標が増えたことにより、ドル安(円高)が進みましたが、米国株高は、あまり揺らいでいません。米景気鈍化により、9月にも米利下げが見込まれるようになったことが、米国株をさらに押し上げる要因となっています。

トランプ前大統領への銃撃で、トランプ氏再選の可能性が高まったとして、先週は一時、トランプ・ラリー(トランプ関連株、エネルギー・軍需株などの上昇)があり、米国株が活気づきました。ところが、先週末にかけて、さすがに米国株の過熱感が意識されて利益確定売りが増え、米国株は反落しました。

ナスダック総合指数の週足:2024年1月2日~7月19日

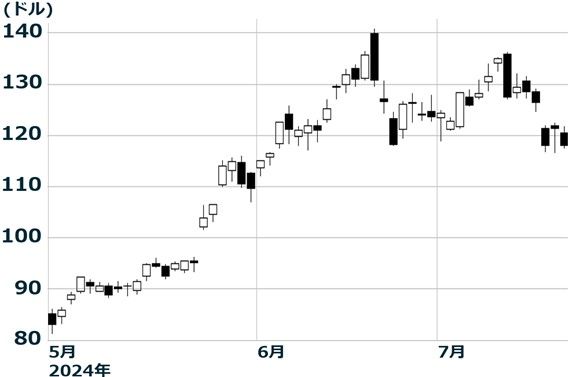

以下の通り、生成AI関連の主力株には、利益確定売りが増えています。生成AIラリーはいったん休止と思われます。

エヌビディア(NVDA)株日足:2024年5月1日~7月19日

マイクロソフト(MSFT)株日足:2024年5月1日~7月19日

円安は終わり?

7月11日以降、急激に円高が進んだ理由として、四つあります。

【1】6月の米CPI(消費者物価指数)が想定以上に鈍化。9月利下げが確実視される

【2】年内に日銀が利上げする可能性があること。

【3】政府・日銀による為替介入(正式発表はないが、実施されたのはほぼ確実)

【4】「ドル高は問題」と考えるトランプ氏が大統領選で優位に

短期的な材料として注目が高まっているのが【4】です。トランプ氏はかつて、円安を厳しく批判していました。現在、為替への言及は少ないですが、根っこの考え方は変わっていません。トランプ氏が円安批判を再開すれば、円高転換を招く可能性もあります。

トランプ氏は2018年に、パウエルFRB(米連邦準備制度理事会)による利上げを厳しく批判していました。大統領在任中は、恒常的に利下げを要求していました。現在、FRBの金融政策への言及は少ないものの、大統領に再選すれば、利下げ要求を再開する可能性があります。利下げを通じて、円高を誘発する可能性もあります。

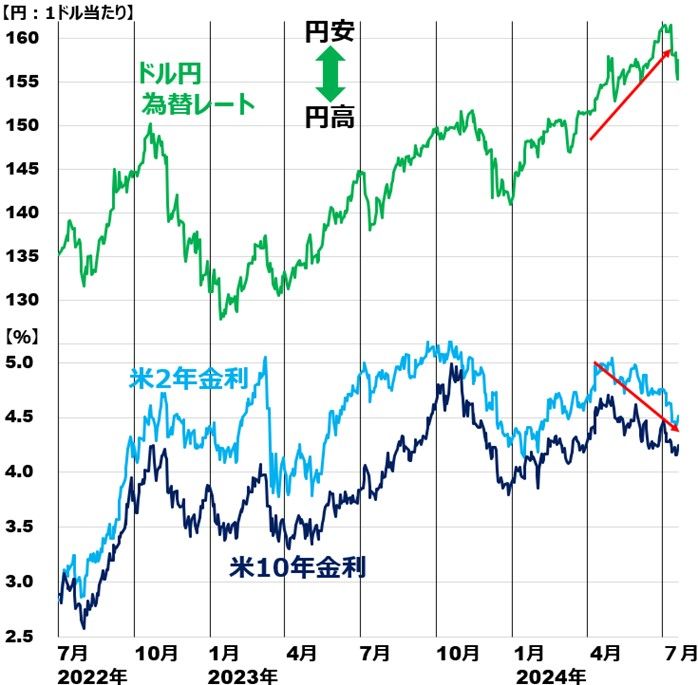

ドル/円を動かすファンダメンタルズとしてもっとも重要なのは【1】です。米利下げが実施されると、日米金利差の縮小を通じて、円高への転換につながります。

最近、米景気鈍化を示す指標の発表が増えたことを受けて、米長期金利は低下していましたが、米金利低下に関係なく、円安が進んでいました。米景気鈍化がよりはっきりして、米利下げが実施されると、円高が進む可能性があります。

ドル/円為替レートと米2年・10年金利推移:2022年7月1日~2024年7月19日

以下、米景気・インフレ鈍化を示した景気指標を掲げます。

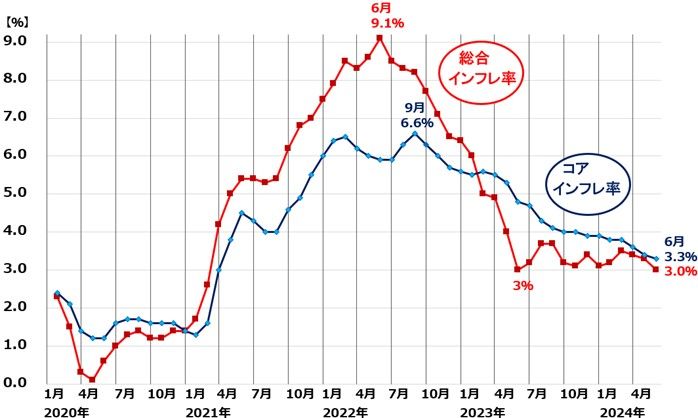

米国インフレ率(CPI総合指数・コア指数の前年比上昇率)推移:2020年1月~2024年6月

総合インフレ率、つまりCPI総合指数の前年同月比上昇率は3%まで低下しました。さらに特筆すべきは、同指数が前月比マイナス0.1%と減少に転じたことです。インフレ収束が鮮明になってきたと解釈されます。

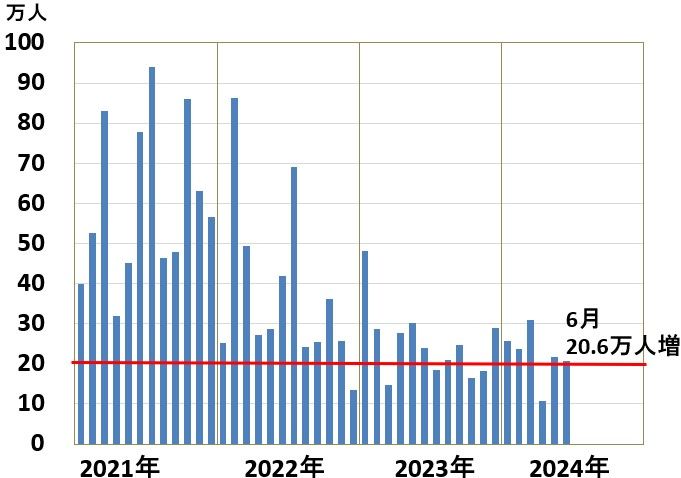

米雇用統計:非農業部門の雇用者増加数(前月比)

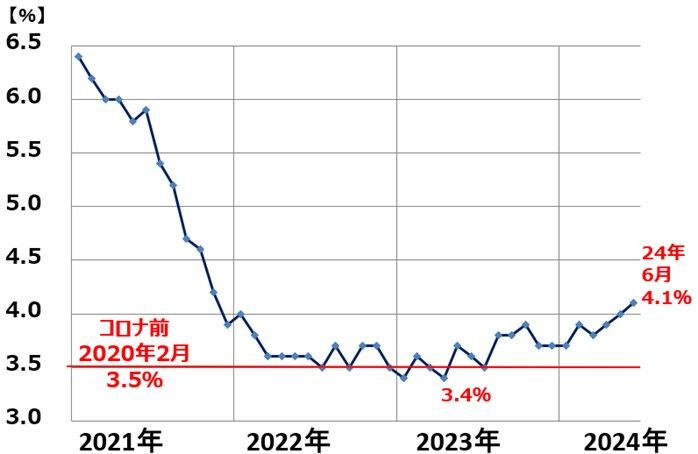

米雇用統計:完全失業率

非農業部門の雇用者増加数が徐々に減少、一時期に比べ雇用の勢いは低下していると解釈されます。6月の完全失業率は4.1%で、上昇しつつあります。

ISM製造業・非製造業景況指数:2020年1月~2024年6月

ISM(米サプライマネジメント協会)景況指数は、製造業・非製造業とも、6月は景況の分かれ目である50を割り込みました。

以上、まとめると、米景気の鈍化がはっきりしてきたことが、円高になった背景として大きいと言えます。米国は長引くインフレによって、生活必需品の価格が高騰しており、インフレにより消費が失速するリスクはあります。今後の米消費動向に注意が必要です。

日本株の投資戦略

ここから日経平均がさらに売り込まれるか、あるいは反発に向かうか、鍵を握っているのはドル/円為替レートだと思います。

円安となれば、外国人投資家が日本株を買い、日経平均が反発する可能性が高まります。さらに円高が進めば、外国人投資家の売りが増えて、日経平均がさらに下がる可能性が高まります。

日本株の投資戦略について、結論はいつもお話ししていることと同じです。日本株は割安で、長期的に上昇余地が大きいとの見方は変わりません。とはいえ、最近、米国株も日本株も上昇ピッチがやや速すぎると感じています。

また、年内に米利下げが見込まれる中、一時的に円高が進む可能性もあると考えています。さらなる円高があれば、夏場に日経平均がスピード調整する可能性があると考えています。

最後に「株トレ」新刊出版のお知らせです。ダイヤモンド社より8月1日ごろ私の新刊が出版されます。

「2000億円超を運用した伝説のファンドマネジャーの 株トレ ファンダメンタルズ編」

一問一答形式で、株式投資のファンダメンタルズ分析を学ぶ内容です。

2021年12月に出版した前作「2000億円超を運用した伝説のファンドマネジャーの 株トレ 世界一楽しい「一問一答」株の教科書」の続編です。前作で、テクニカル分析(チャートの読み方)を学び、今回出版する続編でファンダメンタルズ分析(決算書の読み方など)を学びます。

株式投資で個別株投資にチャレンジしたい方、決算書くらい読めるようになりたい方に役立つ内容です。

▼著者おすすめのバックナンバー

2024年7月18日:セブン&アイ、イオン:コロナ後の成長が見えてきた「小売株」投資戦略(窪田真之)

2024年7月16日:円高ショックで日経平均急落、夏枯れ相場の始まり?(窪田真之)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。