※このレポートは、YouTube動画で視聴いただくこともできます。

著者の荒地 潤が解説しています。以下のリンクよりご視聴ください。

「「早くも円高終了か? ドル/円買戻しで2円上昇」FXマーケットライブ」

今日のレンジ予測

[本日のドル/円]

↑上値メドは158.15円

↓下値メドは155.60円

メキシコCPI:トマト価格の上昇でインフレ高止まり

金価格:金先物上昇の影の主役に中国人投機家

豪ドル:RBA利下げは25年2月へ後ずれ。G7の中で最もタカ派

ECB利下げ:7月会合で今後の金利政策の方針発表

スイス利下げ:SNBは今年あと2回の利下げを検討

前日の市況

7月18日(木曜)のドル/円相場は前日比1.09円の「円安」。

2024年144営業日目は156.13円からスタート。

トランプ前大統領が「ドル高(円安)は大きな問題」との考えを示したことがドル売りを加速して、東京時間朝に約1カ月ぶりの円高となる155.36 円まで下落した。

ただ、短期の下げ幅としてもそして米国経済の強さを考えても、ドル売りは行き過ぎとの見方が増えるなかでその後は買い戻しが優勢になった。ドル/円は156円台を通り抜けて、明け方には157.40円まで円安に戻した。終値は157.37円。24時間のレンジ幅は1.09円。

パウエルFRB(米連邦準備制度理事会)議長は、利下げの可能性について「今すぐに利下げのシグナルを送る意図はない」と述べ、時期についての明言を避けている。

パウエル議長によるとFRBは今、「インフレ再加速」と「米経済の減速」という「二面性のリスク」に直面しているという。早急に利下げに踏み切ればインフレが再加速する可能性がある一方で、利下げが遅すぎると経済に悪影響を与えかねる。そのため慎重な姿勢を保っている状況だ。

しかしパウエル議長がインフレ率の低下が続く場合、「利下げを行う準備がある」との見解を示したことは、マーケットを利下げの方向へと誘導しようとしているように思える。

6月のCPI(消費者物価指数)は、広範囲に鈍化した。前年比で3.0%上昇、前月比では0.1%下落となり、いずれも予想を下回った。またエネルギーや食品を除いたコアCPIの前年比は+3.3%で、3年余りで最も低い伸びにおさまった。

9月利下げがコンセンサスになりつつあるなかで、マーケットの関心は、年内あと何回するかということに移っている。

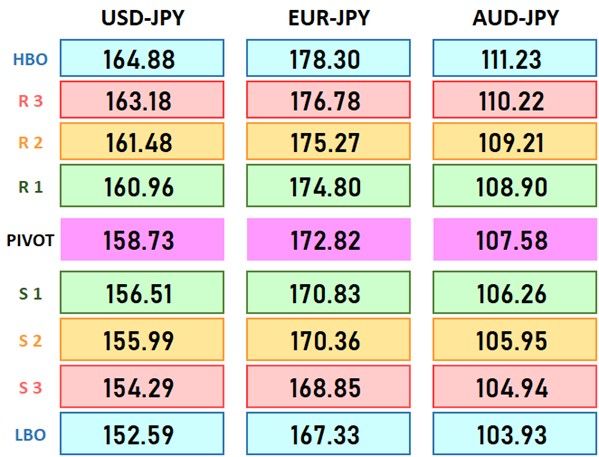

週末から来週前半の「円安・円高のメド」

円安のメドは、157.40円、158.00円、158.65円

円高のメドは、156.50円、156.00円、155.50円

ドル/円:7月1日~7月18日

短期:円高

7月のドル/円のレンジは、155.36円から161.95円。

高値と安値の50%(中間点)は、158.65円。

中間点から見て現在の水準は、「円高」。

中期:中立

5月から7月までのドル/円のレンジは151.85円から161.95円。

高値と安値の50%(中間点)は、156.90円。

中間点から見て現在の水準は、「ほぼ同水準」。

主要指標 終値

今日の為替ウォーキング

今日の一言

元気をだせ。あしたには何もかも新しい競馬がはじまる

Baker Street

ECB(欧州中央銀行)は18日の定例理事会において政策金利を据え置くことを決定した。欧州のインフレ再燃の可能性があるため、追加の利下げを慎重に判断する必要があると考えたことが理由だ。しかし前回6月の会合ではECBは利下げをしている。その時点ではインフレが落ち着いていたからと言われているが、実際は経済状態よりもECB内の政治が理由だったようだ。6月に利下げすることをECB理事の面々がフォワードガイダンスとして強くアピールし続けたために、欧州の経済データは金利据え置きを示唆していたのに、引き下がることができなかったようだ。

利下げを早まったことだけが理由ではないが、今回7月の利下げは見送るしかなかった。このような政策変更を頻繁に繰り返せばECBそしてラガルド総裁に対する信頼は大きく損なわれることになる。ECBは6月に利下げをしたことで、逆に利上げできない状況に自らを追い込んでしまった。

中央銀行総裁が経済の専門家ではないことに問題があると指摘するエコノミストもいる。ラガルドECB総裁やパウエルFRB議長(二人とも法律家)は、経済的イデオロギー(信念)を持っていないから、不正確なスタッフの予測に頼ったり、独自の解釈や思惑を持つ委員からの意見に簡単に影響されたりしてしまうというのだ。

フランスの政治情勢もECBの政策に影響する可能性がある。フランスの下院議会選挙の第2回投票では、過半数に迫ると見られていた反ユーロ、反EU的な極右政党の国民連合(RN)が3位に押しやられ、左派連合のNFPが最大勢力へ躍り出る予想外の結果となった。

フランスでは憲法により1年間は新しい選挙が禁止されているため、少数派政府か、あるいは不安定な連立政権が誕生することになる。どの政党も議席の単独過半数を獲得しない「ハング・パーラメント」では、極端な政策の実行は困難だということが、短期的なユーロの安心材料となった。しかし同時にフランス政府が深刻な財政問題に対処する可能性も低くなる。これは中期的なユーロ不安材料である。

フランスの財政悪化は深刻だ。政府債務の対GDP(国内総生産)比率は110%を超え、EU(欧州連合)定める債務残高60%の2倍近くに膨れ上がっている。これは2010年代初めに起きたユーロ危機直前のイタリアの比率と同じ水準だ。しかし、債務削減に取り組むと宣言したマクロン大統領に議会を動かす力はもうない。今後どの政治勢力がどのように財政赤字問題に取り組むかは全く不透明な状況だ。

1年前にイタリア政府が予算案において財政赤字見込みを引き上げたことでイタリアの金利が急騰した。同じことが今後フランスで起きるリスクがある。格下げのリスク高まっている。そう考えるとユーロ高も限定的になりそうだ。

今週の注目経済指標

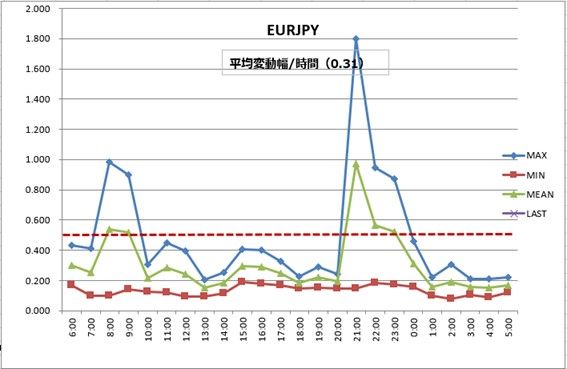

今日の目テクニカルレベル

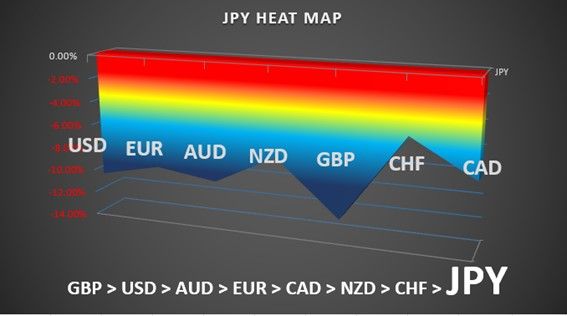

Winners & Losers

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。