今日のレンジ予測

[本日のドル/円]

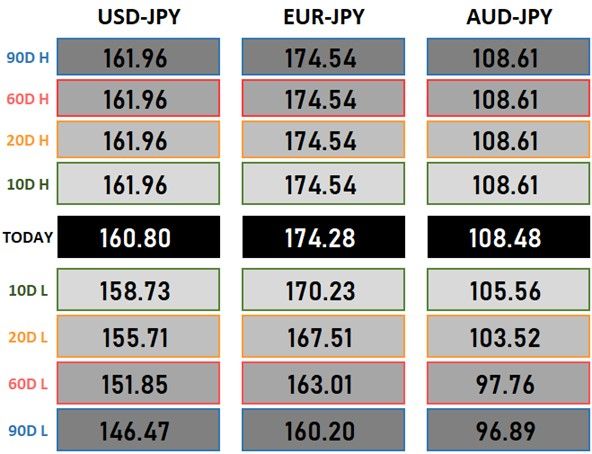

↑上値メドは161.70円

↓下値メドは160.70円

インフレ:米国のインフレの背景は、コロナに対する金融・財政政策の過剰反応

米インフレ:FRB「2010年~19年の「低インフレ時代」に戻すつもりはない」

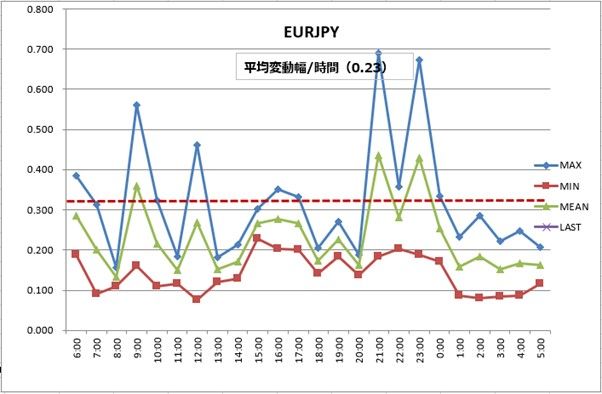

ECB利下げ:今年の利下げは、9月と12月の2回

中国:中国の米債保有額が230億ドル減。かわりに金の保有増やす。同時期の日本は160億ドル増

米インフレ:ボウマン理事「インフレ低下は止まった可能性がある」

前日の市況

7月9日(火曜)のドル/円相場は前日比0.46円の「円安」だった。

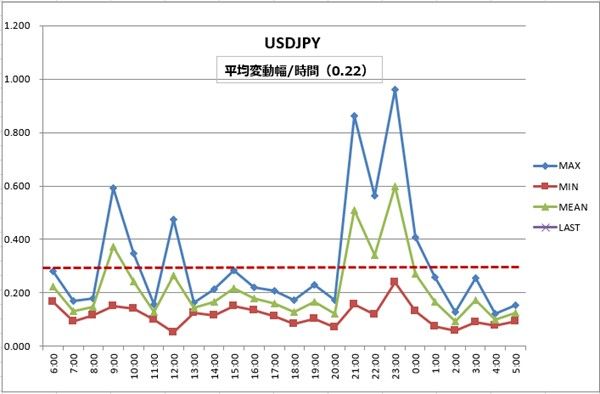

2024年137営業日目は160.75円からスタート。東京時間朝に160.72円まで少し下げてこの日の安値をつけたが、その後は上昇。昼前に161円台にのせて、パウエルFRB(米連邦準備制度理事会)議長の議会証言を確認してから未明には161.152円まで円安に進んで先週金曜日につけた米雇用統計後の高値161.40円を超えた。終値は161.28円。24時間のレンジ幅は0.80円。

パウエルFRB議長はこの日行われた議会証言で、利下げの可能性について、「今すぐに利下げのシグナルを送る意図はない」と明言して6月のFOMC(米連邦公開市場委員会)声明と同様の立場を示した。マーケットは、利下げのタイミングの言及がなかったことで、パウエル議長の発言を「タカ派」的と受け取ったが、全体的にはむしろ「ハト派」的な内容だった。

パウエル議長によると、FRBは今、「インフレ再加速」と「米経済の減速」という二面性のリスクに直面している。早急に利下げに踏み切ればインフレが再加速する可能性がある一方で、利下げが遅すぎると経済に悪影響を与えかねないため、慎重な姿勢を保っている状況だ。

そのうえでパウエル議長は、インフレ率の低下が続く場合「利下げを行う準備がある」との見解を示した。今週発表される米国の6月CPI(消費者物価指数)に市場の注目が集まっており、それが今後のFRBの政策決定に影響を与える可能性がある。CPIの結果によっては9月利下げ確率がさらに高まるだろう。

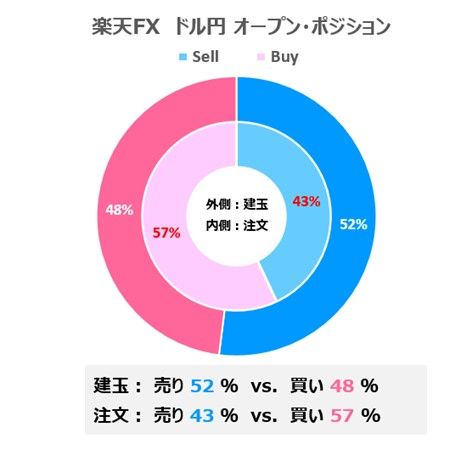

ドル/円 最新売買動向:売り持ちと買い持ちの比率が「逆転」

下のドーナツグラフは、楽天FX口座における個人投資家の最新の売買比率(売りと買いの数量の割合)で、外側のドーナツは「建玉(保有ポジション)」、内側のドーナツは「注文(オーダー)」の比率を示している。

7月10日朝のドル/円のオープン(未決済)・ポジションは、前日と比較して、売り持ちがさらに3ポイント増えて、売り持ち「52%」に対して、買い持ちは「48%」となっている。前日のドル/円が161.50円まで円安に動くなかで、買い増しするよりも売り上がりを選んだ個人投資家が多かったようだ。

売りと買いの数量比率でみると、先週は買い持ちがわずかに上回ったが、再び売り持ちが多くなっている。

ドル/円のオーダー状況は、前日と比較して、売り方向が2ポイント減り、売りオーダー「43%」に対して、買いオーダーは「57%」となっている。「下がったら買う」という注文が6割近くを占める。

主要指標 終値

今日の為替ウォーキング

今日の一言

なりたかった自分になるのに遅すぎることはない。- ジョージ・エリオット(作家)

Kashmir

明日11日(木曜)に米国の6月CPI(消費者物価指数)が発表される。

米国のインフレ率は 2022年6月に9.1%まで上昇してピークをつけたあと、2023年6月には3.0%まで下げたが、今年の1月から3月にかけては再び上昇に転じた。FRBが利下げに踏み切れない理由である。しかし5月のCPI(消費者物価指数)は、総合、コアの両方とも市場予想を下回り、FRBにとっては良いニュースとなった。

総合CPIは、前年比3.3%上昇と、前月(3.4%)から鈍化し、前月比は横ばい(0.0%)だった。エネルギーと食品を除くコア指数の上昇率は、前年同月比3.4%で、4月の3.6%から減速した。前月比は0.2%上昇で、前月(0.3%)から低下した。

CPIの構成品目別では、新車や運送サービス、衣料品価格の下落が目立った。一方でOER(所有者居住相当家賃)の5月は前月比0.43%(前月0.35%増)で、減速ペースとしては2021年以降で最も遅い状況が続いている。

OERは住宅コストを反映する重要な指標で、CPIにおける住居費の大部分を占める。FOMCメンバーが、インフレ低下に確信が持てずにいるのは、OERに低下傾向が見られないことが大きな理由である可能性が高い。逆に言えば、OERが下落すれば、それはインフレ改善に大きな進展があることを意味する。

CPIで結果が事前予想よりも高くなるという、昨年末から続いていた「アップサイド・サプライズ」のパターンが崩れたことは、インフレ終息に向けた「正しい方向」へ進みはじめたサインだ。しかし、FOMCが利下げを確信するにはまだまだ物足りないようだ。

今週の注目経済指標

今日の重要ブレークアウトレベル

コーンチャート分析

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。