※このレポートは、YouTube動画で視聴いただくこともできます。

著者の愛宕 伸康が解説しています。以下のリンクよりご視聴ください。

「日銀はどんな考え方で国債買い入れを減額するのか~イングランド銀行の考え方~」

日本銀行は7月30~31日に開催するMPM(金融政策決定会合)で、国債買い入れ減額に関する1~2年先までの計画を発表します。

植田和男総裁は6月MPM後の記者会見で、「長期的に望ましい状態にまで1、2年で到達できるとは思っていない」「減額する以上、相応の規模になる」と述べましたが、総裁の言う「長期的に望ましい状態」とはいったいどんな状態で、「相応の規模」とはどんな規模なのか。5月に行われたベイリー・イングランド銀行総裁の講演を参考に考えてみます。

当座預金や国債保有残高の在り方に悩む中央銀行

上述した「長期的に望ましい状態」に関して植田総裁は、「その長期的に望ましい状態での、例えば日銀の負債側でいえば、超過準備の水準がどれくらいであるかという点に関しても、現状では確固たることはなかなか言いにくい」と述べています。

日本銀行が国債買い入れオペで金融機関から国債を買い入れると、買い入れた国債が日銀のバランスシートの資産側に計上され、その支払代金が日銀にある金融機関の口座(当座預金)に振り込まれる結果、負債側では当座預金が同時に膨らむことになります。

つまり、資産側で望ましい国債保有残高を考えるということは、負債側から見れば、望ましい当座預金の在り方を考えるということを意味しており、植田総裁が負債側の超過準備に言及したのは、こうした会計上の仕組みがあるからです。

もっと言うと、長期的に望ましいバランスシートの規模を考える際、資産側ではなく、負債側の準備預金(あるいはそれを含む当座預金)の在り方を起点とする考え方が、植田総裁の頭の中にあったのかもしれません。実は、以下で紹介するベイリー・イングランド銀行総裁の説明も、そうした考え方に立っています。

ベイリーBOE総裁は金融危機前に比べ準備預金に対するニーズが高まったと説明

イギリスの中央銀行であるBOE(英国中央銀行)のアンドリュー・ベイリー総裁は、今年5月21日にLSE(London School of Economics)で行った講演で、準備預金の在り方に関する考え方を丁寧に整理し、「金融安定性の観点から、中央銀行のバランスシートは現在ほど大きくはないにせよ、金融危機以前よりも大きいままになる」と述べています。

講演の内容を大ざっぱに整理すると、以下のとおりです。

(1)金融危機や新型コロナ禍を経て、流動性確保の観点から、準備預金(reserves)に対する金融機関のニーズが大幅に高まっている。

(2)ただし、準備預金を多く抱えることによるデメリット、すなわち金融システムの流動性管理能力の低下などのコストも顕在化する。

(3)それらのバランスするポイントがPMRR(the Preferred Minimum Range of Reserves、望ましい最低準備預金)である。

(4)しかし、PMRRを数値化するのは難しく、銀行に準備預金の需要総額がどの程度か直接聞くのが出発点になる~我々は半年に一度、その調査を行っている~。

(5)MPC(金融政策決定会合)のシナリオでは、早ければ来年後半にPMRRに到達する可能性がある。

(6)PMRRに到達した後、金融安定性を維持しながら金融政策を運営するために必要な準備預金の裏付けとなる資産の構成をどうするかという問題に直面する。

(7)重要な点は、金利リスクを中央銀行のバランスシートでどの程度引き取るか。QEのような強い政策的根拠がない限り、金融リスクは民間金融部門で管理され、分散されるのが最善である。

(8)決定は明確で一貫した原則に基づくべきで、現在、a.金融政策と金融安定の責務に従う、b.我々のバランスシートに与えるリスクを最小化する、c.市場のゆがみを最小限にとどめる、d.透明性と説明責任を満たす、というような枠組みを検討している。

上の(3)(4)に出てくる「PMRR」(the Preferred Minimum Range of Reserves)とは、「望ましい最低準備預金」と直訳しましたが、BOEの元Executive Directorで現オーストラリア準備銀行副総裁のアンドリュー・ハウザー氏が考案した概念です。

筆者なりに咀嚼(そしゃく)すると、何か起きたときの潜在的な資金ニーズを満たすギリギリの準備預金の範囲のことで、それを下回れば短期金利を誘導目標の範囲にコントロールするのが難しくなる水準と捉えることができます。

ベイリー総裁はこのPMRRの水準(3,450~4,900億ポンド、1ポンド205円で換算して70~100兆円程度)に準備預金を着地させ、その上でその裏付けとなる資産残高および資産構成を検討するとしています。

日本銀行に積み上がった超過準備はPMRRをはるかに上回るレベル?

ベイリー総裁が(あるいは他の中央銀行関係者の先行研究も含め)、バランスシートの負債側にある準備預金の在り方を起点に考えているのは、金融政策と金融システムの安定というBOEに与えられた使命と直結するのが準備預金だからであり、国債などの資産残高の在り方にコミットすると、長期金利などにゆがみをもたらすからだと考えられます。

ただ、日銀の場合はそんなことを言っていられないほどバランスシートが膨張しています。日銀の資料「営業毎旬報告」を確認すると、6月30日現在、国債保有残高が588.5兆円、当座預金が551.8兆円。当座預金のうち、準備預金制度の対象先に義務付けられた「法定準備預金額」(所要準備)は約13兆円に過ぎず、超過準備は400兆円台後半に上ります。

日銀としては、もちろん準備預金あるいは当座預金のあり得べき姿を議論するのは重要なのですが、それが理論的に定まったとしてもその水準に近づく道のりは気が遠くなるほど長いと予想されるわけで、今できることは済々と資産側に積み上がった国債を削減していくこと、そう考えているのではないでしょうか。

その際、国債買い入れ減額の長期金利に与える影響に配慮し、どのような減額ペースが適切か、「債券市場参加者会合」(7月9日、10日開催)を通じて金融機関から意見を聞くことにした、ということなのでしょう。ヒアリングをベースにするという手法自体はBOEと同じです。

月2,000億円か3カ月5,000億円のペースで減額し、2年以内で国債買入額を月2兆円に

ともかく、7月MPMでどのような国債買い入れの減額ペースが発表されるかは、結果を待つしかありません。ただし、筆者が周囲と議論する中で、こんなものかなと感覚的に予想しているのは、月2,000億円か3カ月5,000億円のペースで国債買入額を減額していき、2年以内に国債買入額が月2兆円になったところでそれを維持する、というものです。

月2兆円という買い入れ額は、リーマンショック後、異次元緩和が始まる前までのペースとおおむね同じです。その頃までの日銀は、「成長通貨」という考え方の下、「発行銀行券の範囲内」という上限を設けて淡々と長期国債を購入していました。

2013年3月の白川方明総裁(当時)の記者会見での説明を借りるなら、経済が成長していくとそれに伴って銀行券に対する需要も増加するわけですが、その銀行券は「発行銀行券」として日銀のバランスシートの負債側に計上されます。そうした長期的な負債の裏付けとして、長期的な安全資産である長期国債で対応させる、これが成長通貨の考え方です。

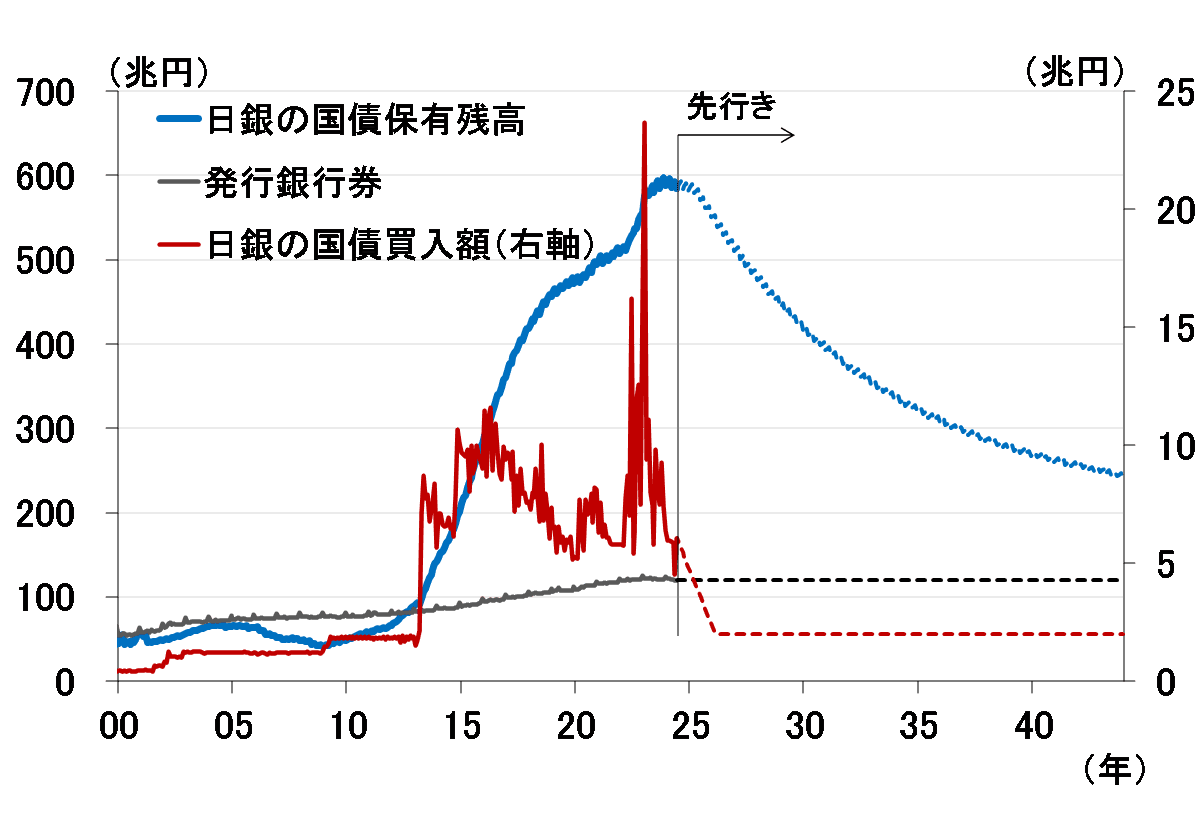

国債買入額を2兆円まで減らすというアイデアは、単に「異次元緩和の前がそうだったから」というだけのことでしかありませんが、そこまで買い入れ額を圧縮したところで、現在の「発行銀行券」の水準である約120兆円には20年たっても到達することはありません(図表1)。買入額を1兆円まで減らせば、結構良い線までは行きます。

<図表1 日銀の国債買入額と国債保有残高>

図表1は、国債買入額を月2,000億円のペースで減額し、国債買入額が月2兆円になったところで横ばいにしたケースの国債保有残高の推移を示しています。「発行銀行券」の点線は、直近の約120兆円で先行きを延ばしたものです。

もちろん、成長通貨の理屈がキャッシュレスの進んだ現在にも単純に当てはまるとは考え難く、ゆくゆくはベイリー総裁が指摘する「明確で一貫した」PMRRのような、新たな考え方が必要になってくることは間違いありません。

国債買入額を月2兆円で維持すると日本の10年金利は3%に届かない

ちなみに、図表1のように国債買い入れを減額し、国債保有残高が減っていった場合に日本の長期金利がどうなるか、長期的なシミュレーションを行ってみました。結論を先取りすると、10年金利は20年後も3%には到達しない計算となります。

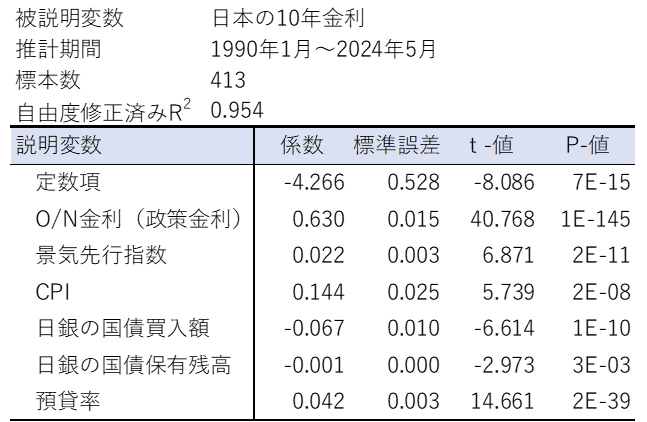

使用した推計式は、6月19日のレポートで紹介したものと基本的には同じです(図表2)。説明変数には、政策金利(コールレート・オーバーナイト物)、景気先行指数、消費者物価指数、日銀の国債買入額、日銀の国債保有残高、銀行の預貸率の6つを採用しました。

<図表2 日本の10年金利の推計結果>

(出所)総務省、内閣府、日本銀行、Bloomberg、楽天証券経済研究所作成

説明変数の先行きについては、まず政策金利は、2024年9月0.25%→2025年3月0.5%→2025年9月0.75%→2026年3月1.0%→その後横ばいと設定しました。

景気先行指数と預貸率は過去10年程度のトレンドで先行きを延ばし、消費者物価は前年比プラス幅が2026年以降2%で横ばいと想定しました。

結果は図表3に示したとおりです。日本の10年金利は20年たっても2.7%程度にとどまり、3%には到達しません。背景には、20年後も200兆円台半ばを維持する保有国債の金利押し下げ効果があります。

国債買い入れや国債保有残高による金利押し下げ効果は、20年後も0.3%ポイント程度は残る計算となり、それがなければ10年金利は3%に到達します。この3%という水準は、「潜在成長率1%+予想物価上昇率2%」という単純なイメージと符合します。

<図表3 日銀の10年金利の先行き>

もちろん、実際には、政策金利が1%でずっと横ばいだったり、景気動向指数が線形トレンドで上昇を続けるということはあり得ず、図表3はあくまで数値計算にしか過ぎません。しかし、国債保有残高をある一定のペースで減らしていくと、長期金利がどこを目指していくのかという、イメージづくりには役立ちます。

いつにもましてテクニカルな内容になってしまいましたが、このレポートで言いたかったことは、日銀のバランスシートの正常化を、いったいどういう理屈で、どこを目指して進めていくのか、その本質的な議論が抜けてはならないということです。

来月からどのくらい国債買い入れが減額されるのかももちろん重要ですが、それって日銀のバランスシートをどこに落ち着かせるかという極めて重要な議論のほんの一部に過ぎないように思います。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。