※このレポートは、YouTube動画で視聴いただくこともできます。

著者の田中 泰輔が解説しています。以下のリンクよりご視聴ください。

「【米日株/金利/ドル円】7月「ほぼトラ」 相場インパクト」

今回のサマリー

●6月27日の米大統領候補討論会を経て、トランプ氏有利の観測が強まった

●市場では、投機が債券金利を押し上げ、株価、ドル/円など市場に影響

●しかし、選挙結果の織り込みは尚早、経済・金利はサイクル変わり目で流動的

●7月第2週から、債券金利高一服で、米株に比較的短いサマーラリーを期待するが…

「ほぼトラ」の一次反応

6月27日、11月の米大統領選挙へ、バイデン民主党候補とトランプ共和党候補のテレビ討論が行われました。予想された通り、政策面で中身のある討論にならず、互いの批判の応酬ばかり。語気鋭く批判する術はトランプ候補が長けており、バイデン現大統領は押され気味でした。

バイデン陣営は、この劣勢を想定して、テレビ討論を定例の秋ではなく前倒しし、選挙までの時間的猶予を確保したともいわれます。ただし、討論では予想以上にバイデン氏の覇気のなさ、もたつきが目立ちました。

討論後の評価は、トランプ氏が圧倒的優勢とされ、バイデン氏には衰えへの懸念が一層高まりました。民主党支持層までも、バイデン氏は選挙戦から降板すべきという声が出る始末。バイデン氏は家族会議で選挙戦継続を決めたと報じられていますが、8月上旬まで、候補者選定の行方は分かりません。

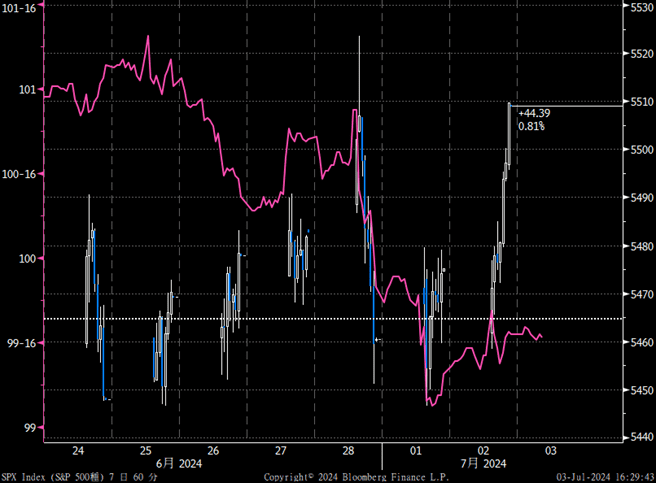

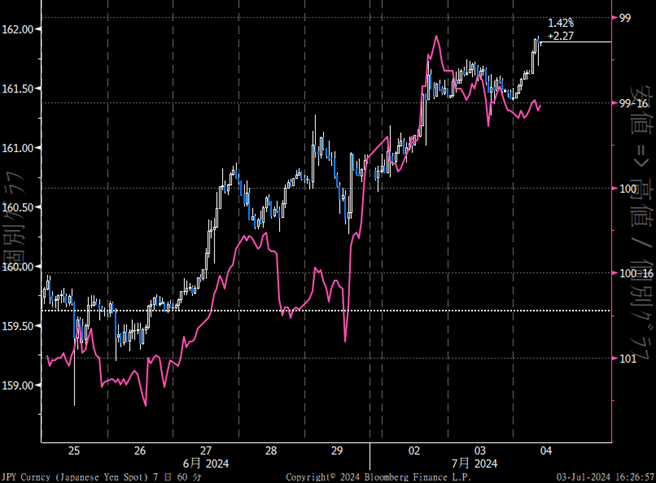

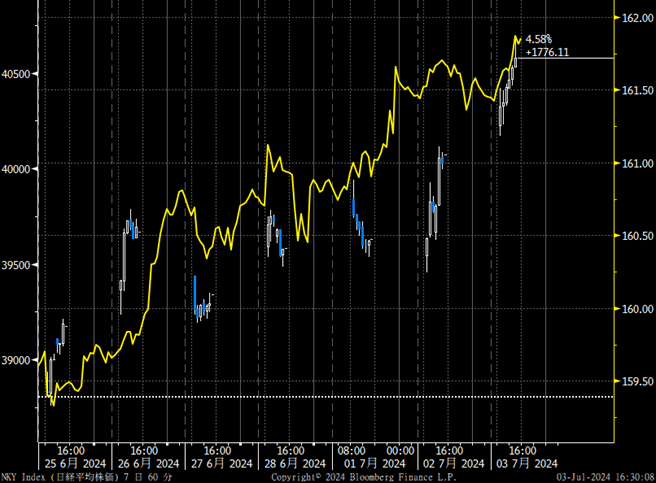

市場は討論後、「ほぼトラ(ほぼトランプ氏当選確実)」とばかりに、思惑的な一次反応を見せました。7月相場のスタートでは、特に米債券金利が急上昇し、当初上昇動意を見せた米株価を圧迫しました(図1a)。為替市場では、米債券金利高がドル/円を押し上げ(図1b)、それが最近もたつき気味だった日本株の反発の一助にもなったとみられます(図1c)。

図1a:米国債10年価格 vs S&P500

図1b:ドル/円 vs 米国債10年価格(逆表記)

図1c:ドル/円 vs 日経平均

トランプ政策への思惑

これら相場の一次反応のうち、特に目立ったのが債券金利の上昇です。債券投機筋は、2023年9~10月に続いて、2024年4月にも金利上昇を仕掛けましたが、不発に終わっていました。金利高サイクルが変節を迎えつつある最終局面は、投機筋が狙いやすい、限定的な市場で脈絡なく相場をあおる現象が見られます。焦れてそのうごめく債券投機筋が、「ほぼトラ」にかこつけて活性化した印象です。

金利高の思惑の背景は、トランプ候補の公約のうち、第1に、主に中国製品を対象とした関税全般の増税、第2に、関税の増税と入れ替えに国内減税、第3に、移民の対米流入抑制があります。

関税引き上げは輸入価格を押し上げて、インフレ低下を遅らせ、減税など財政積極化は、インフレ的であり、財政赤字増(国債発行増)を想起させます。移民の抑制は、労働力不足をもたらし、賃金を高め、やはりインフレ的といえます。

一方で、トランプ氏勝利の後には、FRB(米連邦準備制度理事会)の利下げを歓迎するでしょうし、それ以上に、利下げするよう圧力を強めるかもしれません。すでにFRBは利下げのタイミングと程度を思案する段階に近づいています。トランプ第2次政権の政策が実現し、効果を発揮するまでに、利下げが段階的に進む目もあります。

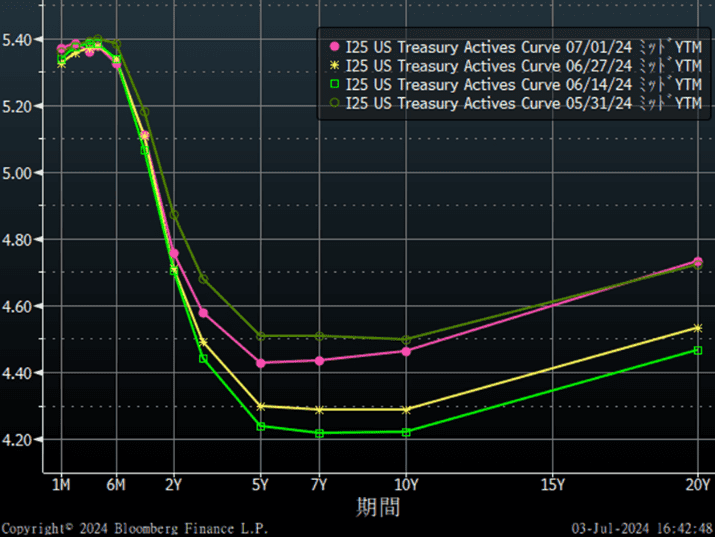

ここから期待されるのは、イールドカーブのスティープ化、すなわち、長期金利が中短期金利より高まりやすい状況です(図2)。このため、このスティープ化が収益の源泉になる銀行など金融株が思惑買いされました。

株式市場では他にも、債券金利高のみならず、対中国強硬姿勢を警戒して、AI(人工知能)・半導体株が一時売られました。バイデン民主党政権の政策にことごとく反対するのではないかとの思惑から、国民医療保険見直しでの保険株が買われたり、インフラ関連やクリーンエネルギー関連のポジションは減らすべきかという思惑が浮上したり、と相場がざわつきました。

図2:米国債イールドカーブ スティープ化の思惑

今織り込めること

しかし、米大統領選挙の投開票は11月5日で、まだ4カ月先です。米国では、民主党、共和党とも支持層があります。特にトランプ候補は、岩盤のような支持層がある一方、反トランプの勢力も強固であるため、討論の評価に比べて、支持率のシフトは限られています。トランプ氏がさまざまな裁判で被告になっており、すんなり選挙に進めないリスクも完全には排除できません。要は、米大統領選挙の結果は依然として「水物」ということを、踏まえておくべき段階と考えています。

トランプ候補が勝利しても、公約する政策が実現するかは、議会選挙の結果にも左右されます。トランプ共和党候補が勝利し、議会の上院、下院とも共和党が過半数を確保する「トリプル・レッド」(共和党のカラー=赤)になれば、トランプ候補の公約も実現の可能性が高まります。現時点で、大統領はトランプ氏が優勢、上院は改選議席数の少ない共和党が有利で、下院選挙の結果が焦点とされます。

この「選挙は水物」に、景気、インフレ、政策金利が下降サイクル入りするかもしれないという「ファンダメンタルズも水物」という状況が重なります。従って、先の討論会以降に、市場は「ほぼトラ」の思惑で、債券金利高に走ろうとしましたが、どうも、政策をもろもろ織り込んでの相場展開は時期尚早で、持続性に疑問あり、というのが筆者の判断です。

7月相場はどう変わる

米株式相場は、5~6月に、米金利軟化とエヌビディア社の超好決算を受けて、生成AI・半導体株主導の高速ラリーを見せました。筆者は、この延長線上で、7月第1週のISM景況指数や雇用関連統計などの重要経済指標を無難にこなすことで、控えめなサマーラリーがあると見立てています。

今回の「ほぼトラ」の金利高では、経済指標とは別に金利リスクが生じる可能性を、一瞬警戒しました。しかし、「ほぼトラ」相場の持続性への疑問から、もし金利上昇に一服感が出れば、7月第2週以降の株高リズムに、金利軟化の後押しが加わる巡り合わせも期待できる、という前向きの構えを維持しています。

この超短期の相場の見方は、相場のアヤほどのことで、予想というほど強いものではありません。このレポートが公表されて数日のうちに、打ちひしがれているかもしれません。しかし、5~6月ラリーの延長という微妙な波動リズムで、上がるか下がるかの明暗がテクニカルに容易に変転し得る相場を狙う場面は、予想というより、既存にポジションの延長線としての戦術自体が視座になります。

筆者は、6月後半のテック株調整を経て、7月にもう一山狙う買い場があるかという構えでいます。相場には、上も下も相応の確率であり得るという悩ましい場面が折々あります。そんな時に、口頭で「上昇だ」「急落だ」とズバリ予想を言いたがる専門家もいますが、確たる根拠はないと考えるべき場面です。その中では、投資をどう継続するかという、ポジショニングで表す行動予想に基づいて、次の相場対応を思案する方が目線も定まります。

なお、筆者は7月相場のラリーを控えめで短期かという見立てで構えています。テクニカルに上下両サイドのリスクがある一方、金利リスクも流動的です。そして7月後半には企業決算のかく乱があり、締めくくりは31日のFOMC(米連邦公開市場委員会)です。8~9月は、夏枯れ相場という季節性を意識する投資家が多いでしょう。そして10月、選挙前に投資を積極化できるかは、現時点では分かりません。

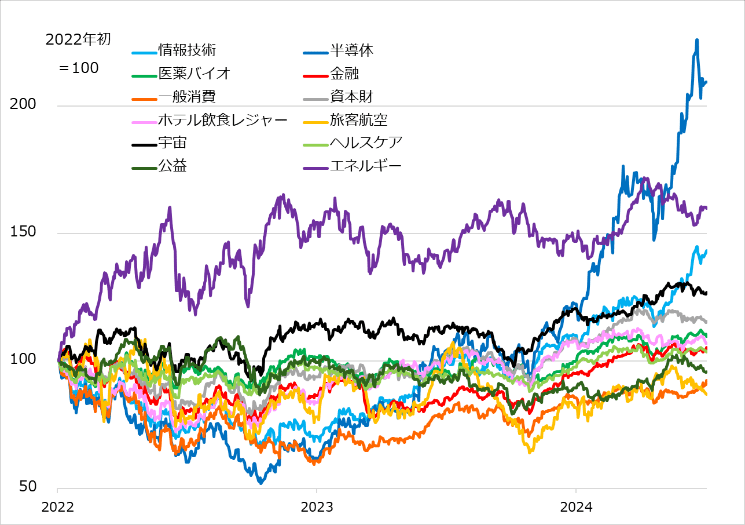

中長期の視点に立てば、討論会後の相場の反応は初期微動というほどのものです(図3)。これから数カ月、トランプ第2次政権誕生、トリプル・レッドを想定して、その政策に沿う投資ポジションを分散して組み入れるのは一案です。トレンド狙いで些事(さじ)に慌てない「鈍感力」を発揮するには、銘柄・時間の分散アプローチは有効でしょう。

他方、ファンダメンタルズの行方も流動的という現状を思案すると、ある程度情報に通じた銘柄・業種に絞って、集中投資することが「機動性」を発揮する上では有効ともいえます。この点で、筆者は引き続き生成AI・半導体株を軸に、戦術・戦略を試す構えでいます。

図3:米株テーマ別推移 大局と「ほぼトラ」微動

■著者・田中泰輔の『逃げて勝つ 投資の鉄則』(日本経済新聞出版刊)が発売中です!

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。