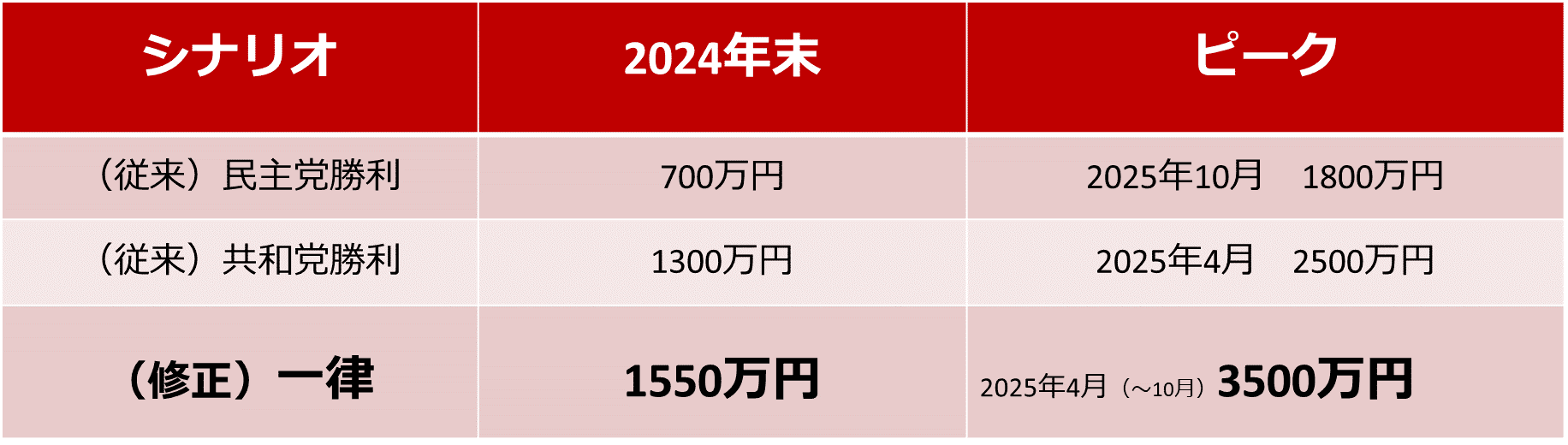

ピークの時期と水準

2024年初の予想では以下の通り11月の大統領選挙の勝者によって場合分けをした。

「民主党が勝利した場合、大統領選挙までは5万ドル(700万円)近辺での取引が続き、大統領選挙後も本格上昇は後ずれ、2025年4月ごろから10月にかけて本格上昇、ピーク12.5万ドル(1,800万円)に到達するイメージで、2024年末は700万円と予想する。」

「共和党が勝利する場合、現時点ではこちらの可能性がメインシナリオと考えるが、11月の選挙までは5万ドル(700万円)近辺で推移するが、大統領選挙直後11月から本格上昇開始、2025年4月までの6カ月でピーク17.5万ドル(2,500万円)に到達するとして、年末は本格上昇の2カ月分で+600万円、1,300万円と予想する。」

今回、その場合分けを止め、選挙結果にかかわらず、2024年末10万ドル、2025年のピークを22.5万ドルに上方修正し、ドル/円も145円から155円に修正、円建てでは年末1,550万円、2025年ピークは3,500万円と予想する。

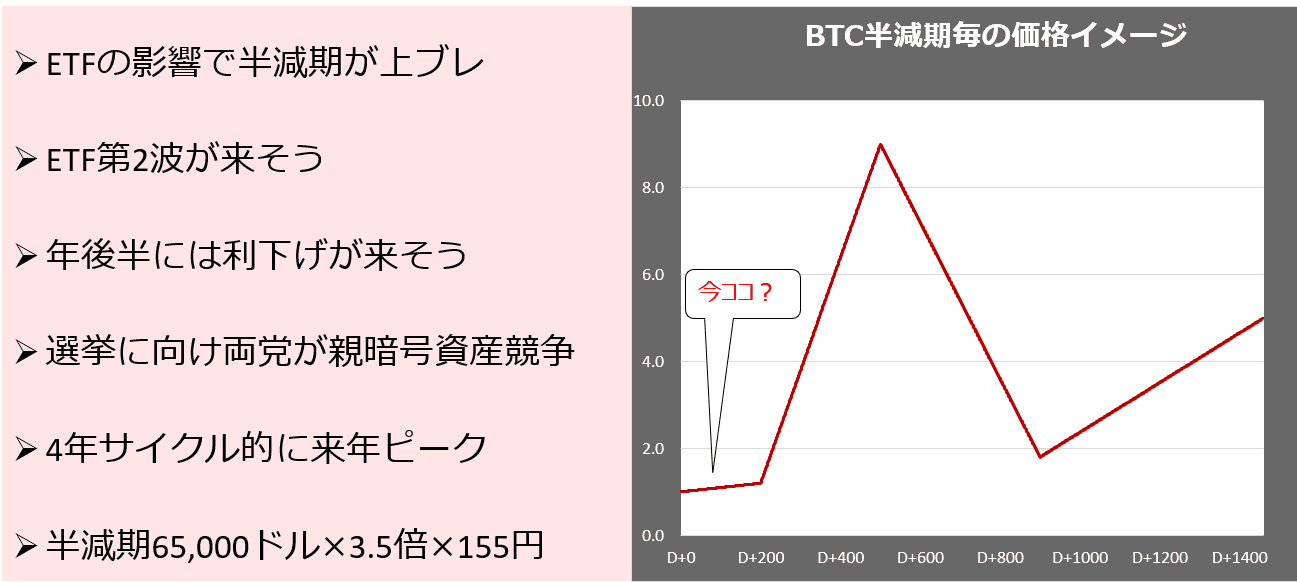

理由その1 半減期の上ブレ

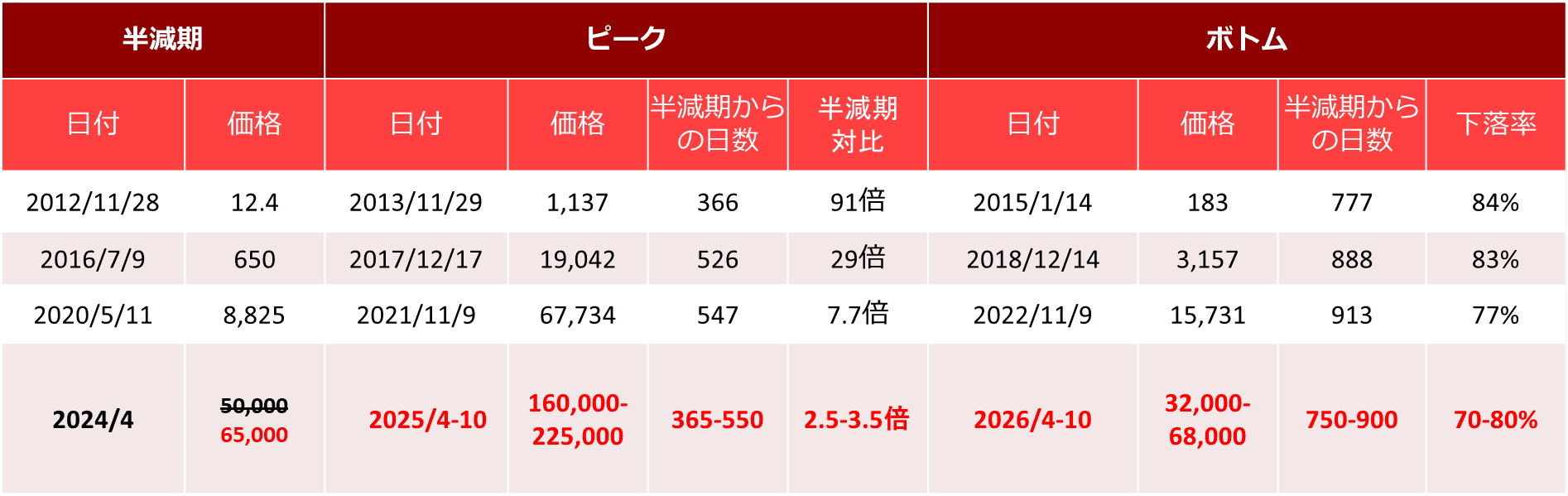

半減期・ピーク・ボトムの時期と水準

BTCに限らず市場における価格は需給で決まる。この点、BTCは供給が一定で、4年ごとに半分になることから4年サイクルで動く傾向がある。

これまではボトムから半減期までは期待先行で3倍前後に上昇しており、今回はボトムが約1万6,000ドルだったことから半減期は5万ドルで通過すると予想、そして次回のピークはその2.5~3.5倍だと考え、12.5万ドル(1,800万円@145円)から17.5万ドル(2,500万円@145円)と予想した。

しかし1月にローンチしたBTC ETF(上場投資信託)が予想を上回る大ヒットとなり、半減期時のレベルが5万ドルから6.5万ドルに上振れた。その結果、ピークの予想も16万ドルから22.5万ドルに上方にシフト、その中でも上方向の22.5万ドルに一本化した。

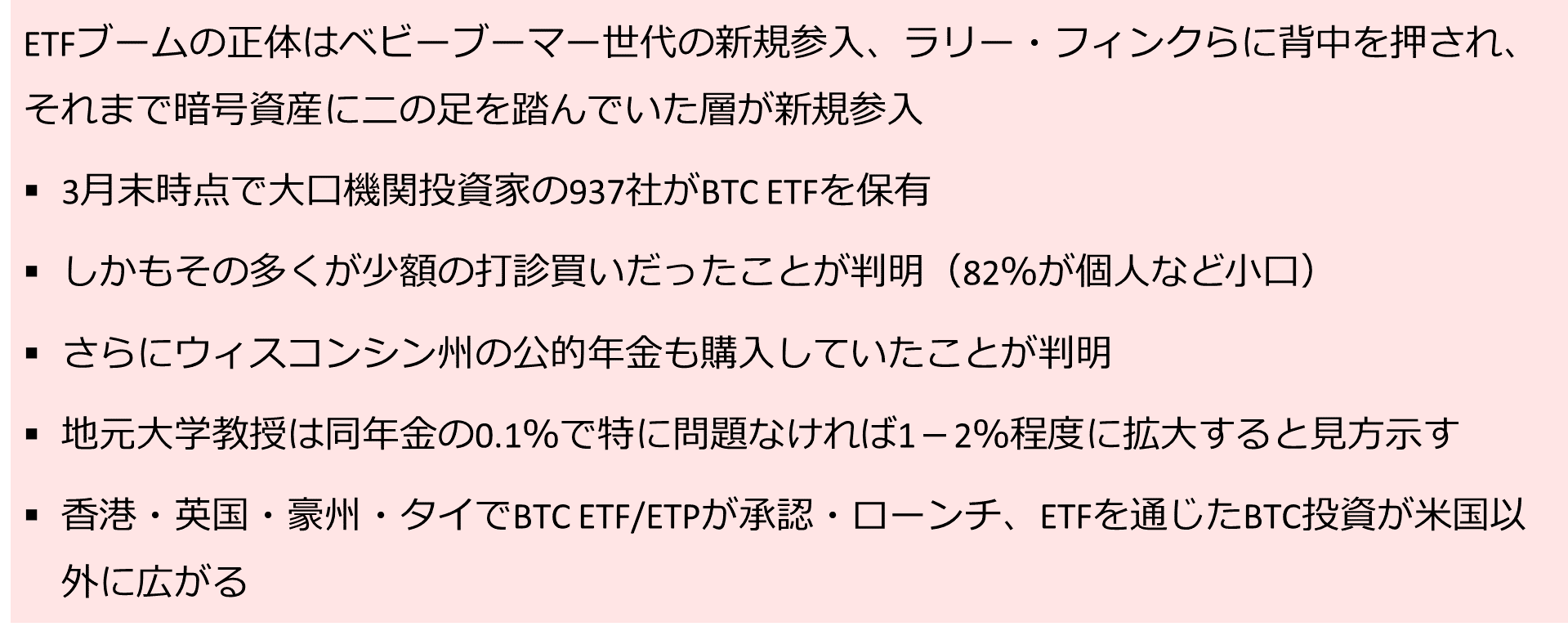

理由その2 ETFフロー第2波

では、なぜ16万~22.5万ドルのレンジの上限と予想するのか? それは、今年後半にETFフローの第2波が期待できることとFRB(米連邦準備制度理事会)が利下げに転じる時期が近づいていることだ。

まず前者だが、歴史的大成功をおさめ3月の史上最高値更新を演出したETFフローだったが、3月末の大口機関投資家の報告によればその8割以上が個人を中心とした小口だった。

では大口投資家は買っていなかったかといえば、リサーチ会社K22の調べでは米上場株式・ETFを1億ドル以上保有している大口の機関投資家の実に937社がBTC ETFを購入していた。要は大口の機関投資家は少額の打診買いで今後の本格投資に備えている構図だ。

象徴的なのはウィスコンシン州の公的年金が180百万ドル投資していたことだ。地元TVのインタビューで地元大学の名誉教授が、これは同年金の運用総額の0.1%に過ぎず、特に問題が無ければ、今後1~2%に投資額を拡大、全米の他の週も追随するだろうとの見通しを示したことだ。

こうした動きが全50州とはいかずとも半分の州に広がっただけで数百億ドル、兆円規模のBTC買い圧力となる見込みだ。

理由その3 FRB利下げ

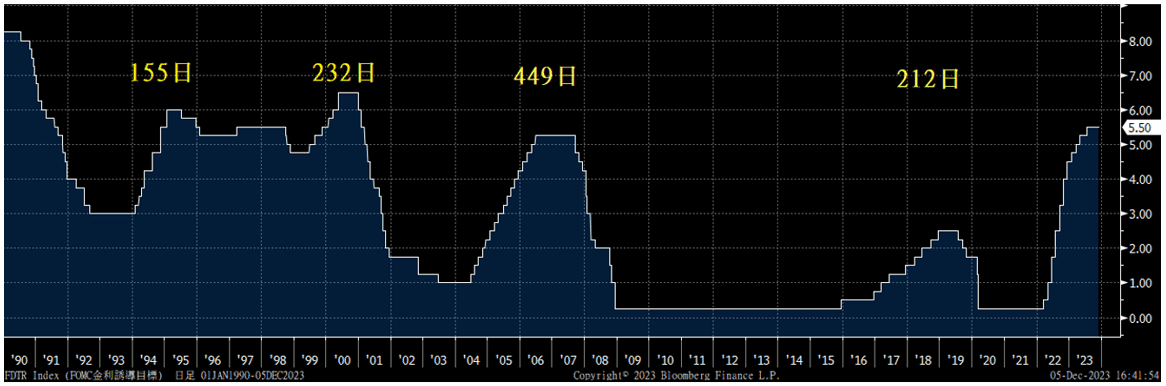

1990年以降の米FF金利と最後の利上げから最初の利下げまでの日数

もう一つはいよいよFRBの利下げが近くなってきたことだ。BTC相場は2020年ごろからヘッジファンドを中心とした一部の投資家がインフレヘッジとしてポートフォリオに組み入れ始めたこともあり、米金融政策に非常に反応するようになった。

要は米ドルの代替資産として投資するので、米ドルの価値の上下に左右される訳だ。2021年11月のピークはFRBがテーパリングを開始した時期と一致するし、2023年の上昇のほとんどはFRBの金融政策で説明可能だ。

そして、いよいよ今年後半にはFRBが利下げに転じ、BTCはもう一段上昇することが期待されている。1990年以降、連続利上げ打ち止めから最初の利下げまでの最長期間は449日、今回で言えば2024年10月ごろとなる。

ちなみに、FRBが利下げに転じる理由は景気が後退するからではない点にも注意が必要だ。GDP(国内総生産)と同様、FRBは政策金利を実質金利で見ている。実質金利は名目金利-インフレ率なので、今後、インフレ率が下がれば実質金利が上昇し、引き締め過ぎとなる恐れがあるので、インフレ率の低下に従って名目金利を調整する必要がある。

そのため、現在のペースでインフレ率が低下していけば年内のいずれかの時期に利下げに踏み切る可能性が高い。

理由その4 民主党の暗号資産シフト

今回は11月の選挙結果による場合分けをやめ、2025年のピークを22.5万ドル(3,500万円)に一本化した。この背景には、ETH ETF承認などにみられる民主党の暗号資産シフトが挙げられる。

これまで民主党は暗号資産にネガティブだったが、全米で5,000万人ともいわれる暗号資産ユーザーを敵に回しては選挙戦は戦えないと、11月の選挙で改選予定の議員を中心に方針転換を求める声が強まったことがきっかけとみられている。

トランプ陣営がバイデン政権の暗号資産敵視政策を止めさせるとし、暗号資産での寄付を受付けるなど親暗号資産色を強める中、バイデン政権も当初否認されるとみられていたETH ETFを鶴の一声で承認に転換させ、暗号資産での寄付受付を検討するなど、ユーザーの支持の取り合いの様相を呈してきた。

詳しくは別稿に譲るが、こうした中、11月の選挙で民主党が勝ってもネガティブには働かないと考える。

まとめ

以上まとめると、ETFの影響で半減期時の価格が予想の5万ドルから6.5万ドルに上振れた。前回2020年の半減期ではピークは半減期の7.7倍。半減期の影響は1/2~1/3となると考えると今回はおおよそ2.5~3.5倍。ETFの第2波が来そうであること、年後半に利下げが始まる可能性が高いことから、半減期の3.5倍と想定。

民主党が反暗号資産姿勢を改め始めたことで場合分けを改め、11月の選挙でどの党が勝とうが、半減期6.5万ドル3.5倍、155円換算で3,500万円が来年のピークと考える。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。