米国の株式市場は世界最大の時価総額を持ち、建国当初から株価は右肩上がりの成長を続けています。その理由の一つとして、常に企業の新陳代謝が起こり、時代ごとに革新的な企業を生み出していることが挙げられます。

米国株式の代表的な株式指数は、鉄道・公共事業以外の工業株30銘柄で構成される「NYダウ平均株価」、NASDAQ(ナスダック)に上場している全銘柄を対象とした「ナスダック総合株価指数」、NYSE(ニューヨーク証券取引所)とNASDAQに上場している大型株500銘柄を対象とした「S&P500種指数」があります。

これらに採用されている企業は長期間にわたり利益を出し続け、株価も上昇し、配当を増配し続けている銘柄も珍しくはありません。

そこで2024年7月権利落ちの米国株高配当5銘柄について解説します。

|

▼参照データ |

その前に、日本と米国の高配当銘柄への投資で、特に重要な三つの違いについて、お伝えします。

(1)米国株の配当金は、通常米国で10%、日本で20.315%の2段階、約30%の課税がされます。しかし確定申告で還付を受けることにより、日本株と同じように20.315%の税率と同じになります。

ただし、NISA(ニーサ:少額投資非課税制度)口座で購入した場合は、日本での利益・配当金はもともと非課税のため、還付を受けることはできません。この場合は米国で10%の課税のみとなります。

※米国市場で上場していても、国籍が米国籍企業以外の場合、配当金にかかる源泉税率は日本との租税条約によって異なり10%ではありません。

(2)米国株は日本株と異なり、権利落ち日が月末に集中していません。そのため、銘柄ごとに権利落ち日を確認する必要がありますので注意が必要です。

(3)米国株は日本円で買う円貨決済と、米ドルで買う外貨決済を選べます。日本円から外貨に替える為替手数料も積もれば大きな金額になるので、米国株を買い続けるなら売却時にも外貨決済で米ドルにしなければ無駄に手数料を支払うことになります。

2024年に制度改正された新NISAは、つみたて投資枠と成長投資枠に分かれていますが、米国株も投資できる成長投資枠では、年間240万円を運用期間無期限かつ最大1,200万円まで投資が可能となり、制度期間も恒久化されています。

とはいえ、米国株でNISAを必ず枠全部まで利用しなければいけないわけではありません。運用期間が無期限になったことにより、自分のペースで投資をすることができますので、無理のない範囲で長期投資の手段として有効活用していきましょう。

【2024年からの新NISA制度について、詳しい説明はこちら】

米国高配当株1:アンテロ・ミッドストリーム(AM)

アンテロ・ミッドストリーム社は、アパラチア盆地で事業を展開するフルサービスの中流エネルギー企業です。

ウェストバージニア州とオハイオ州において、高度にカスタマイズされた中流資産の統合システムを所有・運営しており、米有数のシェール層であるマーセラス・シェール層とユティカ・シェール層における集荷パイプライン、圧縮設備、処理・分留プラントの権益、水処理システムを営んでいます。

天然ガスの輸送や、MPLX LP社(NYSE: MPLX)と処理・分留資産を開発する合弁事業も行っています。

時価総額は69億3,400万ドルで、日本円で約1兆800億円となっています(1USD=156.00円換算)。

事業の注目ポイント

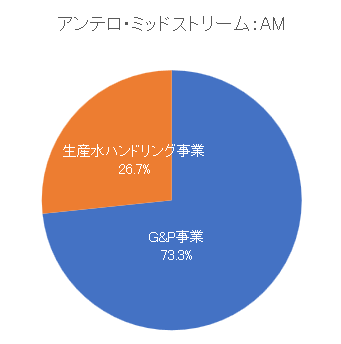

事業の中心は「G&P事業(採取および供給、gathering and processing)」で、続いて「生産水ハンドリング事業(water handling)」となります。

「G&P事業」では、ウェストバージニア州とオハイオ州にあるAntero Resourcesの油井からの生産物を集荷・加工する集荷パイプラインとコンプレッサーステーションのネットワークを取り扱っており、「生産水ハンドリング事業」では、オハイオ川、地元の貯水池、いくつかの地域水路を含む水源から水を供給するシステムを取り扱っています。

競合他社

競合他社として、生産地域を主要な需要センターと輸出ターミナルに接続する重要な中流インフラストラクチャーシステムを所有し、運用する有限責任事業組合であるプレーンズGPホールディングス(PAGP)、原油タンカーおよびプロダクトタンカーを保有・運航し、オーストラリア政府との契約に基づいて各種船舶の運航サービス、石油産業向け海上輸送をグローバルに提供するティーケイ・タンカーズ(TNK)などがあります。

株式の注目ポイント

株価は年初の水準を上回って推移しており、配当は横ばいで推移しています。コロナ発生後に株価は大きく下落しましたが、その後徐々に株価は回復しました。

会社側は直近の決算で、2024年3月31日に終了した3カ月間において天然ガス価格は大幅に下落したが、NGLおよび石油価格は2023年同期と比較して一定しており、当社の収益の大部分は、商品価格の変動に直接影響を受けない固定料金契約に基づいていると発表しています。

また、資源価格の変動は収益およびキャッシュ・フローに影響を及ぼすものの、Antero Resourcesの流動性とレバレッジは過去の水準と比較して改善されているため、商品価格の変動により当社の処理量が大きく変動することはないとの予想を発表しています。

配当利回りも6%近い銘柄であることから、中長期で保有を検討されてもよいのではないでしょうか。

業績動向

2024年4月24日開示の四半期決算では、1株利益・売上ともに市場予想を上回りました。

決算について会社側は、調整後EBITDAを2桁成長させ、資本支出を前年同期比で2桁減少させるという、またとない四半期を達成しました。

その結果、当四半期、配当後のフリーキャッシュフローを7,400万ドル生み出し、これらの結果はアパラチアにおける当社の統合計画・開発プログラムの価値を浮き彫りにするもので、2024年にはレバレッジ3.0倍の目標を達成する見込みであり、これは株主へのさらなる資本還元を追求する上で有利な位置付けとなると発表しています。

今後の業績によっては、増配や自社株買いが期待される内容となっています。

次回2024年7月24日に開示予定の四半期決算で、市場予想を上回る決算を発表できるか注目です。

注意点

インフレ圧力やサプライチェーンの混乱により、固定費以外の営業費用や資本費用がさらに増加する可能性があることは懸念点であると会社側も発表しています。

株価動向、配当利回り紹介

配当:0.90ドル

配当利回り:6.20%

株価:14.54ドル(約2,200円)

この銘柄、権利落ち日は7月上旬の予定(権利実施は8月上旬)です。

配当利回りは6月6日時点で6.20%、株価は6月6日終値が14.54ドルでおよそ2,200円から購入できます(1USD=156.00円計算)。

2022年からの最高値は15.02ドル、最安値は8.86ドルとなっています(終値ベース)。

米国高配当株2:アッヴィ(ABBV)

2013年にアボット社から独立し、設立されました。

免疫学、腫瘍学、美容学、神経科学、眼科医療においてリーダーシップを発揮する包括的な製品ポートフォリオを有し、成功に向けて多角的な研究を行うグローバルなバイオ医薬品企業です。

自社で有する専門知識、献身的な人材、革新への独自のアプローチにより、世界で最も複雑かつ深刻な疾患のいくつかに対処する先進的な治療薬を開発し、販売しています。

時価総額は2,828億7,400万ドルで、日本円で約44兆1,200億円となっています(1USD=156.00円換算)。

事業の注目ポイント

事業は「グローバルバイオ医薬品事業(global business)」の単一事業となります。

売上の中心は、関節リウマチや若年性特発性関節炎、クローン病、尋常性乾癬・関節症性乾癬・膿疱性乾癬、非感染性ぶどう膜炎などに効果を発揮する「HUMIRA」で、続いて尋常性乾癬、関節症性乾癬、膿疱性乾癬、乾癬性紅皮症、掌蹠膿疱症、クローン病などに効果がある「Skyrizi」となります。

競合他社

競合他社として、バイオ医薬品、ワクチン、アニマルヘルス製品などの処方薬を通じた医療ソリューションを提供するグローバルなヘルスケア会社であるメルク(MRK)、世界中でバイオ医薬品の発見、開発、製造、マーケティング、販売、流通を展開する研究開発型のバイオ医薬品会社であるファイザー(PFE)などがあります。

株式の注目ポイント

株価は年初近辺の水準で推移しており、配当は今年に入って増配しています。

昨年10月27日開示の四半期決算で、「HUMIRA」以外の成長プラットフォームが二桁成長を達成し、業績が加速したことで、来年のEPS(1株当たり利益)の見通しを上方修正し、四半期配当も増配すると発表しました。

また、直近の決算でも「HUMIRA」のバイオシミラー医薬品の競合品の影響で売上が落ち込んでいるものの、「Skyrizi」など他の製品の売上が拡大していることで好調な業績につながっています。

イミュノジェン社とその主力がん治療薬Elahereの買収を完了させており、この買収が次の売上の中心となり堅調な株価が続くことが期待されます。

業績動向

2024年4月26日開示の四半期決算では、1株利益・売上ともに市場予想を上回りました。

会社側は直近の決算で、第1四半期の業績はHUMIRAを除く成長基盤の優れた業績にけん引され、予想を大きく上回る好調な業績により通期の見通しを上方修正すると発表し、2024年の調整後希薄化後EPSガイダンスレンジを10.97~11.17ドルから11.13~11.33ドルに引き上げています。

また、イミュノジェン社の買収によりFRα陽性のプラチナ製剤抵抗性上皮性卵巣がんに対するイミュノジェン社の主力抗体薬物複合体(ADC)であるElahereがアッヴィのポートフォリオに加わったことで、さらなる患者への機会を提供できるとも発表しており、今後も堅調な業績が期待されます。

次回2024年7月26日に開示予定の四半期決算で、市場予想を上回る決算を発表できるか注目です。

注意点

「HUMIRA」のシェアは現在も圧倒的ではありますが、バイオシミラー医薬品が今後シェアを拡大する際は業績への悪影響が予想されるため注意が必要です。

株価動向、配当利回り紹介

配当:6.2ドル

配当利回り:3.70%

株価:168.57ドル(約2万6,200円)

この銘柄、権利落ち日は7月中旬の予定(権利実施は8月中旬)です。

配当利回りは6月6日時点で3.70%、株価は6月6日終値が168.57ドルでおよそ2万6,200円から購入できます(1USD=156.00円計算)。

2022年からの最高値は182.10ドル、最安値は131.98ドルとなっています(終値ベース)。

米国高配当株3:エジソン・インターナショナル(EIX)

クリーンエネルギーの未来に向けて電力業界の変革をリードすることをビジョンとし、子会社を通じて、電力の発電と配電、再生可能エネルギーを含むエネルギー・サービスと技術を提供しています。

138年にわたる革新の歴史を持つエジソン・インターナショナルは、クリーンエネルギー、効率的な電化、未来の送電網、顧客の選択といったビジネスチャンスに焦点を当て、事業を強化・成長させることで長きにわたりインフラサービスを提供しています。

時価総額は293億4,800万ドルで、日本円で約4兆5,700億円となっています(1USD=156.00円換算)。

事業の注目ポイント

事業は傘下の「米国サザンカリフォルニアエジソン社(SCE、Southern California Edison)」の単独事業です。

売上は、米国最大級の電力会社であり、再生可能エネルギーとエネルギー効率における長年のリーダーである子会社のサザン・カリフォルニア・エジソンの売上が中心となります。

サザン・カリフォルニア・エジソンはカリフォルニア州中部、沿岸、南部の5万平方マイルの地域で約1,500 万人にサービスを提供しています。

競合他社

競合他社として、Consolidated Edison Company of New York, Inc.、Orange and Rockland Utilities, Inc.、Con Edison Transmission, Inc.をはじめとする子会社を通じて、エネルギー関連製品とサービスを顧客に提供するエネルギー供給会社であるコンソリデーテッド・エジソン(ED)、規制配電セグメントと規制送電セグメントの二つのセグメントで事業を運営し主に送電、配電、発電を行うファーストエナジー(FE)などがあります。

株式の注目ポイント

株価は年初の水準を上回って推移しており、配当は昨年増配しています。2023年12月14日に普通株配当を5.8%増額し、20年連続増配とすると発表されました。

また、コロナ発生時は大きく株価が下落しましたが、その後上昇し現在はコロナ発生前の水準近辺で推移しています。

業種柄、株価の変動が少ない銘柄ですが業績が堅調であることから少しずつ株価が上昇しており、直近もカリフォルニア州独立系統運用者(CAISO)により、公益事業規模の太陽光発電、風力発電、バッテリー設備などの再生可能エネルギー源から南カリフォルニアにエネルギーを供給する新たな送電インフラの開発、許可、所有、運営、保守を行う事業者に選ばれたと発表しており、今後も堅調な業績とそれに伴う株価の推移が期待されます。

業績動向

2024年4月30日開示の四半期決算では、1株利益・売上ともに市場予想を下回りました。

会社側は直近の決算発表で、今年度のスタートには満足しており、2024年のコアEPSガイダンスの範囲は確信を持って確認できているとしています。また長期的なEPS成長目標の達成にも引き続き自信を持っていると発表しています。

直近も、傘下のサザン・カリフォルニア・エジソンが大規模送電プロジェクト建設に選定されましたが、カリフォルニア州では、EV、ヒートポンプ、データセンター、経済全体の電化などの成長により、これまでにない新たな電力需要に対応するため、過去の最大4倍の送電容量を新たに建設する必要があると発表しており、今後もこれらの需要増を背景に堅調な業績が期待されます。

次回2024年7月25日に開示予定の四期決算で、前年同期を上回る決算を発表できるか注目です。

注意点

山火事が全米で問題となっています。今後も自然災害による同社の業績への悪影響には注意が必要です。

株価動向、配当利回り紹介

配当:3.12ドル

配当利回り:4.20%

株価:74.50ドル(約1万1,600円)

この銘柄、権利落ち日は7月上旬の予定(権利実施は7月下旬)です。

配当利回りは6月6日時点で4.20%、株価は6月6日終値が74.50ドルでおよそ1万1,600円から購入できます(1USD=156.00円計算)。

2022年からの最高値は76.85ドル、最安値は54.94ドルとなっています(終値ベース)。

米国高配当株4:バータス・インベストメント・パートナーズ(VRTS)

機関投資家および個人投資家に投資運用、関連サービスを提供しています。

マルチ・マネージャー、マルチ・スタイル・アプローチを採用しており、それぞれが独自の投資スタイル、自律的な投資プロセス、個別ブランドを持つ提携マネージャーや、一部のリテール・ファンドでは厳選した非提携マネージャーの投資戦略を提供しています。

また、さまざまな資産クラス(株式、債券、マルチ・アセット、オルタナティブ)、地域(国内、国際、エマージング)、時価総額(大型、中型、小型)、スタイル(グロース、コア、バリュー)、投資アプローチ(ファンダメンタルズ、クオンツ)においても商品を提供しています。

時価総額は16億3,900万ドルで、日本円で約2,500億円となっています(1USD=156.00円換算)。

事業の注目ポイント

事業はブティック型投資運用業務(boutique investment)の単一事業となります。

その中で商品別運用資産残高の中心は「オープン・エンド型ファンド(Open-endfunds)」で、続いて「機関投資家向け運用口座(Institutional accounts)」、「リテール向け運用口座(Retail separate accounts)」、「クローズド・エンド型ファンド(Closed-endfunds)」となります。

「オープン・エンド型ファンド」では、米国リテール・ファンド、グローバル・ファンド、ETF(上場投資信託)などで構成されており、「機関投資家向け運用口座」は企業、複数事業主退職基金、公務員退職制度、財団、寄付金また九つのローン担保証券(CLO)の担保マネージャーなどで構成されています。

競合他社

競合他社として、機関投資家および個人投資家向けに、株式、債券、マルチアセット、オルタナティブの四つの機能を備えた多分野にわたる投資商品を運用し、英国を拠点とする独立系グローバル資産運用会社で、多様な資産クラスにおけるアクティブ投資に特化するジャナス・ヘンダーソン・グループ(JHG)、関連会社と呼ばれる多様なパートナー所有の投資会社に投資することに注力するグローバルに独立した投資管理会社であるアフィリエーテッド・マネジャーズ・グループ(AMG)などがあります。

株式の注目ポイント

株価は年初近辺の水準で推移しており、配当は6年連続で増配しています。コロナ後株価は大きく上昇し、2021年に高値をつけその後2022年以降は一定の範囲内で株価が推移しています。

将来の業績を示すものではありませんが、2023年末時点で、創業以来のバータスの累積総株主利益率と、スタンダード&プアーズ500(「S&P 500」)株価指数とを比較したとき、バータスのリターンは2,709%で、S&P 500は589%となっており、運用成績が好調なことから業績も堅調に推移しています。

会社側は直近、夏の始まりが近づくにつれ、昨年の夏と同じように利回りがさらに上昇する環境を懸念しているが、ここ1年半の間、一貫して最悪の事態に備えて質の高いバッファーを確保しておくことで、夏のドロ沼市場を手に入れると発表しており、今後マーケットの変動があった場合でも堅調な株価が維持されることが期待されます。

業績動向

2024年4月26日開示の四半期決算では、1株利益は市場予想通りとなり、売上は市場予想を上回りました。

全ての商品カテゴリーで売上が増加した結果、売上総額は第4四半期の62億ドルから22%増の76億ドルとなりました。調整後の営業収益は、主に平均運用資産が7%増加したことにより、前四半期の1億9,340万ドルから4%増加し、2億220万ドルとなりました。

今年初めにバロン誌で、全期間においてトップ5のファンド・ファミリーとして評価され、投資実績が評価されていることから、インフレと金利の動向をめぐる投資家の不透明感が続いているにもかかわらず、好調な業績となっています。

今後については、非米国の機関投資家向けのビジネスチャンスについて期待しているとも会社側は発表しており、今後も堅調な業績が期待されます。

次回は2024年7月26日に四半期決算の開示予定ですが、市場予想を上回る数字を出せるか注目です。

注意点

給与税および手当の増額など雇用費用が増大しており、今後もインフレに伴う費用の増加には注意が必要です。

株価動向、配当利回り紹介

配当:7.60ドル

配当利回り:3.40%

株価:221.98ドル(約3万4,600円)

この銘柄、権利落ち日は7月31日(権利実施は8月15日)です。

配当利回りは6月6日時点で3.40%、株価は6月6日終値が221.98ドルでおよそ3万4,600円から購入できます(1USD=156.00円計算)。

2022年からの最高値は296.50ドル、最安値は147.75ドルとなっています(終値ベース)。

米国高配当株5:モルガン・スタンレー(MS)

1981年にデラウェア州法に基づいて設立され、その前身は1924年までさかのぼるグローバルな金融サービス会社であり、政府、機関投資家、個人投資家に対する助言、資金調達、取引、運用、分配を行っています。1956年改正の銀行持株会社法に基づき、FRB(米連邦準備制度理事会)の規制を受ける金融持株会社です。

ニューヨーク市およびその周辺にある本社、米国全土にある地域事務所および支店、ロンドン、フランクフルト、東京、香港、およびその他の世界の金融センターにある主要拠点で業務を行っています。

時価総額は1,583億7,500万ドルで、日本円で約24兆700億円となっています(1USD=156円換算)。

事業の注目ポイント

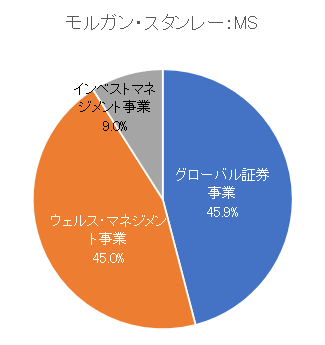

事業の中心は「グローバル証券事業(Institutional Securities)」で、続いて「ウェルス・マネジメント事業(Wealth Management)」、そして「インベストマネジメント事業(Investment Management)」となります。

「グローバル証券事業」では、企業、政府機関、金融機関、超富裕層の顧客にさまざまな商品とサービスを提供し、「ウェルス・マネジメント事業」では、個人投資家および中小企業・機関投資家向けに、ブローカー業務、カストディ業務、管理業務、投資助言サービス、自己勘定ブローカー業務、ファイナンシャル・プランニングおよびウェルス・プランニングなどのサービスを提供しています。

「インベストマネジメント事業」では債券、株式、その他商品の引き受け、M&A(買収や合併)、リストラクチャリング、プロジェクト・ファイナンスに関するアドバイスなどの広範な投資戦略と商品を、機関投資家および仲介チャネルを通じて多様な顧客グループに提供しています。

競合他社

競合他社として、三つのセグメントで事業を展開する、企業、金融機関、政府機関、個人を含む多様な顧客基盤に幅広い金融サービスを提供するグローバル金融機関であるゴールドマン・サックス・グループ(GS)、コンシューマーバンキングとクレジット、企業と投資銀行、証券仲介、貿易と証券サービス、ウェルス・マネジメントなど、各種金融商品およびサービスを提供するシティグループ(C)などがあります。

株式の注目ポイント

株価は年初の水準を上回って推移しており、配当は横ばいで推移しています。2022年3月の米国利上げ開始後に株価が軟調ですが、業績は好調であり、一定のボックス圏の中で推移しています。

会社側は直近の決算において、「新規資産が強く伸びた結果、ウェルスマネジメントとインベストメントマネジメントの顧客資産は7兆ドルに達した」と明らかにしており、モルガン・スタンレーは助言手数料収入で主要ライバルに後れを取っているが、グローバル証券業務においても堅調に推移したと発表しています。

業績動向

2024年4月16日開示の四半期決算では、1株利益は市場予想を下回り、売上も市場予想を上回りました。

2024 年第 1 四半期の純収益は 151 億ドル、1 株当たり利益は 2.02 ドルとなり、有形株主資本利益率は20.0%、ROE(自己資本利益率)は14.5%、ROTCEは19.7%となりました。

グローバル証券事業の純収入は70億ドルとなり、幅広い事業分野で好調な業績を反映し、特にエクイティ事業と引受収益が好調でしたが、アドバイザリー事業の業績低下により一部相殺されました。

ウェルス・マネジメント部門は、市場環境の好転により資産運用収益が増加し、純収入は69億ドルとなりました。インベストメント・マネジメント事業の業績は、1兆5,000億ドルの増加による14億ドルの純収益となりました。

次回2024年7月16日に開示予定の四半期決算で、市場予想を上回る決算を発表できるか注目です。

注意点

現在の経済環境とビジネスおよび消費者行動の変化は、金利上昇、テナントのリース更新、償還期限が近いローンの借り換えリスクの上昇などによる圧力により、商業用不動産の借り手に悪影響を及ぼしています。

同社は商業用・住宅用不動産および不動産関連資産・商品を幅広く証券化して取引しているため注視していますが、米国で商業用不動産(特にオフィス)の状況がさらに悪化した際には注意が必要です。

株価動向、配当利回り紹介

配当:3.40ドル

配当利回り:3.51%

株価:96.85ドル(約1万5,100円)

この銘柄、権利落ち日は7月下旬の予定(権利実施は8月中旬)です。

配当利回りは6月6日時点で3.51%、株価は6月6日終値が96.85ドルでおよそ1万5,100円から購入できます(1USD=156.00円計算)。

2022年からの最高値は108.73ドル、最安値は70.40ドルとなっています(終値ベース)。

■著者・西崎努氏の著書『60歳を過ぎたらやってはいけない資産運用』(アスコム刊)、『老後資産の一番安全な運用方法 シニア投資入門』(アスコム刊)が大好評発売中です!

【要チェック】

楽天証券「トウシルの公式YouTubeチャンネル」では、同筆者が執筆した「やってはいけない資産形成」のコラムを動画で視聴できます。

また、リーファス社の公式YouTubeチャンネル『ニーサ教授のお金と投資の実践講座』では、同コラムの他にも動画でお金と投資の知識を学ぶことができます。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。