※このレポートは、YouTube動画で視聴いただくこともできます。

著者の松田 康生が解説しています。以下のリンクよりご視聴ください。

「6月のビットコイン見通し~突然、イーサリアムETFが承認された政治的背景」

5月のビットコインイベント

| NEW! 5月1日 | バイナンスCZ前CEO禁固4カ月 |

| NEW! 5月9日 | トランプ候補、暗号資産支持を明確化 |

| NEW! 5月15日 | 退職年金運用するウィスコンシン州投資委員会、ビットコインETF保有 |

| NEW! 5月23日 | 米下院FIT21可決、民主党からペロシ含む71名造反 |

| NEW! 5月24日 | ETH ETF承認 |

*2024年1月以降の主なビットコインイベントは記事最終ページにまとめています。

楽天ウォレットで毎日の仮想通貨マーケット情報をチェック!>>

材料面から見た6月見通し

5月の振り返り

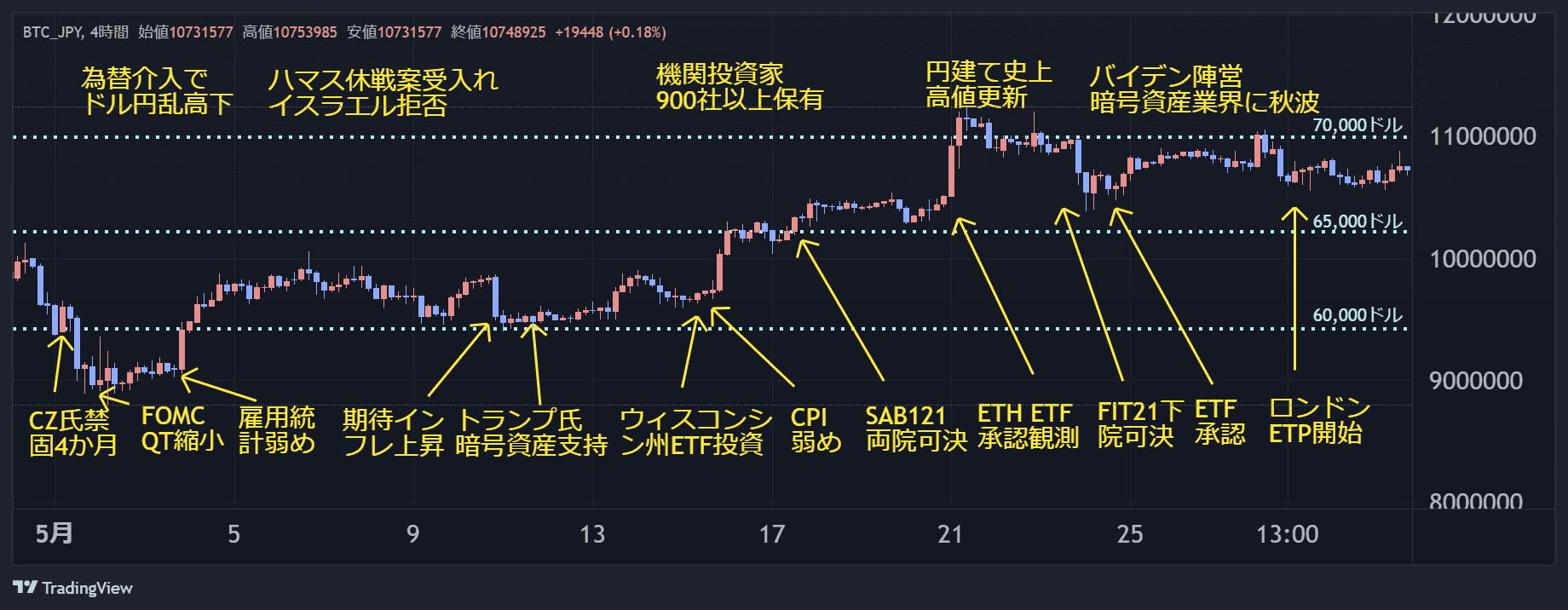

5月のビットコイン価格(円)とイベント

5月のBTC相場は上昇。3月からの5万9,000~7万4,000ドルのレンジを月初割り込んだが、そこから切り返し、月末には7万ドル台を回復、レンジの上限をうかがっている。

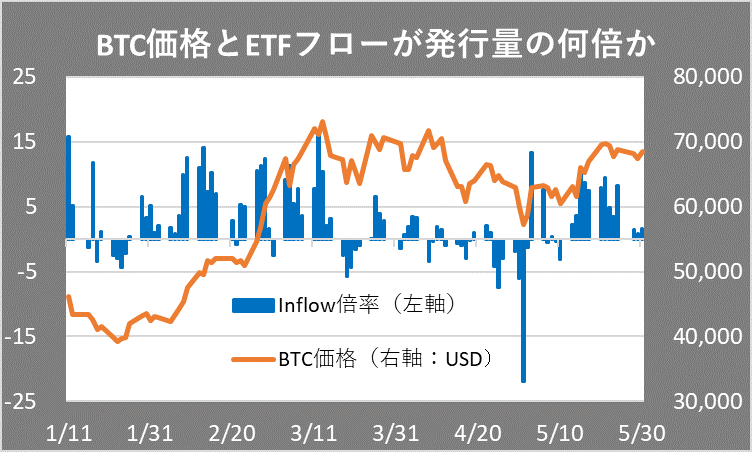

BTC ETFのフローが発行量の何倍か

ETFフロー

5月相場をけん引した大きな要因がETF(上場投資信託)フローの復活。5月13日から14営業日連続でプラス、22億ドルの流入となった。これはBTC価にして3.3万BTCの買い圧力で、同時期のBTC発行量8,550BTCの約4倍に相当する。

上図は、ETFからのフローが毎日の発行量の何倍かを示したもの。5月1日の流出で大きく値を下げた後、5月半ばから連日5倍以上の流入がみられた結果、相場は大きく上昇したことが分かる。

この背景には、総額1億ドル(約150億円)以上の株式やETFを保有する機関投資家が四半期ごとにSEC(米国証券取引委員会)に保有銘柄の一覧を提出する「フォーム13F」という報告書がある。3月末の報告期限が5月15日で、その少し前から米機関投資家のBTC ETF保有状況が明らかになった。調査会社K33リサーチによれば、その数937社。

さらに勇気づけられたのが、それでも大口の機関投資家の保有額110億ドルがBTC ETF全体の18%でしかなく、従来より指摘されていたように8割以上が小口投資家だということが裏付けられた。

中には世界第3位のヘッジファンド、ミレニアムのように総資産の3%に相当する20億ドルを保有している投資家もいたが、ほとんどがほんの少数、いわば事務手続きを確認するかのような打診買いで、彼らが本格的に購入する第2の波を予感させる動きで、市場の雰囲気を明るくした。

またウィスコンシン州の公務員退職年金を運用する投資委員会も名を連ねており、こうした動きが残りの49州の多くに広がるのではないかと期待されている。

またブラックロックのブラックロック・ストラテジック・インカム・オポチュニティーズ・ポートフォリオ(BSIIX)やブラックロック・グローバル・アロケーション・ファンド(MALOX)という総額8兆円規模のファンド・オブ・ファンズも少額ながら購入を始めたことが明らかになっている。

ETH ETF

もう一つ5月の相場で大きかったのはETH ETFの承認だ。SECがVanEck申請のETH ETFの可否判断の最終期日が5月23日となっていたが、当初は否認されるとの見方が有力だった。というのは、承認する場合に必要な事前の面談や修正依頼といった動きが全くなかったからだ。

ところが20日ごろになって突然、SECがETH ETFを申請中の8社に書類のリバイスを求め始め、承認期待が急浮上、結局23日の午後4時過ぎ(日本時間24日午前6時過ぎ)に承認された。BTC ETFの際は、このプロセスに2カ月程度時間をかけていたことを考えると、いかに性急な方針転換だったかが分かる。

バイデン陣営からの鶴の一声でこの転換がなされたという見方がもっぱらだ。

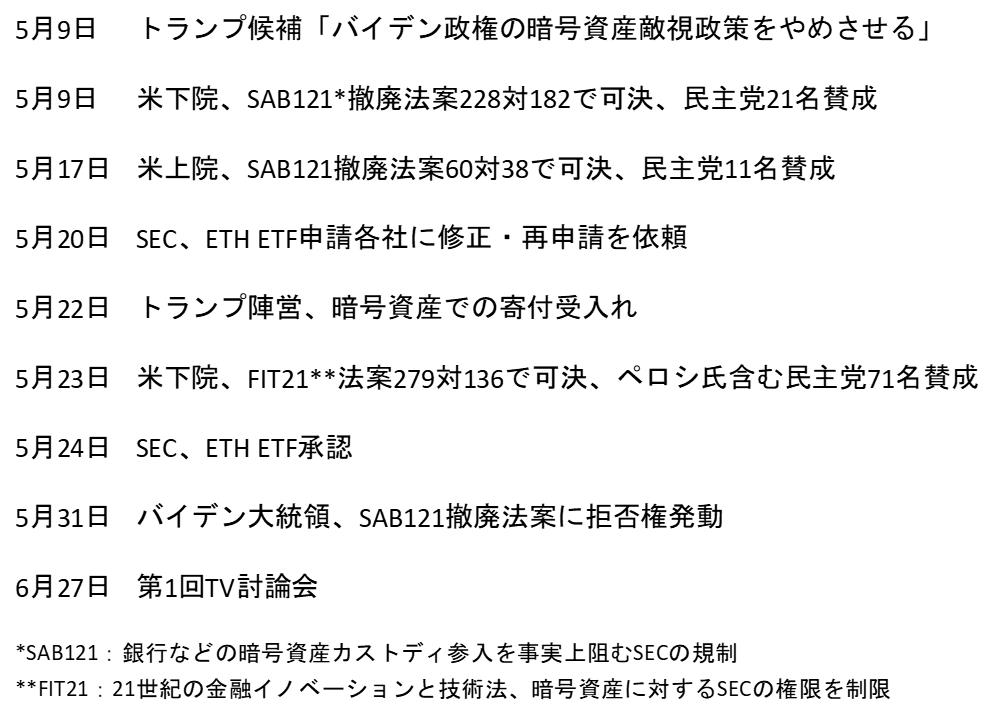

これには伏線がある。SAB121(Staff Accounting Bulletin No.121)というSECの会計基準では銀行などの金融機関が暗号資産のカストディをする場合、他の資産のカストディと異なり預かり資産をバランスシートに乗せることを求められており、これが実質的に金融機関のカストディ参入を拒んでいた。

これを撤廃させる法案を共和党が提案したところ、下院が228対182、上院が60対38で可決した。これは民主党から多数の造反者が出たことを示している。

実は、米国には連邦レベルで暗号資産を定義する法律がなく、曖昧な定義を利用してSECが後付けで暗号資産を証券だと決めつけて業者を訴追する「法執行による規制」と呼ばれる強権的なやり方が問題視されてきた。ついには、デッドボックスという暗号資産サービスに対する訴訟で、裁判所がSECの訴追を権利の乱用として法定費用の支払いを命じるに至っている。

この背景には、反暗号資産軍を自任するエリザベス・ウォーレン上院議員とその子飼いとされるゲンスラーSEC委員長の意図があると報じられている。

バイデン政権も、この民主党左派の重鎮で大統領候補としても戦った彼女の意向に配慮してか、比較的暗号資産に対し厳しい態度を示し、このSAB121法案にも可決しても拒否権を発動すると明言していた。

ところが今度は、暗号資産が証券に該当するか否かを明確化し、その管轄をCFTCとSECとに明文化するFIT21法案が279対136の大差で下院本会議を通過した。民主党から造反した71名の中には、大統領の盟友で下院の女帝ペロシ元議長も含まれていた。

推測だが、暗号資産をよく分からない高齢の大統領は、暗号資産に厳しい態度を示せばアンチ派の支持を得られるとのウォーレン氏やゲンスラー氏の説明に従って行動していたが、実はそれでは選挙を戦えないとお膝元の民主党議員が多数造反、話が違うではないかと方針を転換し始めたとみられている。

言い換えると、5,000万人の暗号資産ユーザーを敵に回すことを回避すべく、ETH ETF承認に急展開したという訳だ。

急な方針転換の痕跡は、BTCの際にほぼ同時に承認された取引所の申請は承認されたが、S-1といわれる実際のローンチに必要な手数料など、細部を詰めた各運用会社の申請はまだ提出されたばかりだ。ブルームバーグのアナリストは7月4日までに承認されると予想している。

では今後はどうなるか? 暗号資産業界に秋波を送ったバイデン政権だが、足元ではこうした方針転換のきっかけとなったSAB121の撤廃法案に対し拒否権を行使、政権のスタンスがよく分からない事態となっている。おそらく内部で綱引きが行われている可能性が高い。こうした中、6月27日に予定されている第1回TV討論会に注目が集まる。

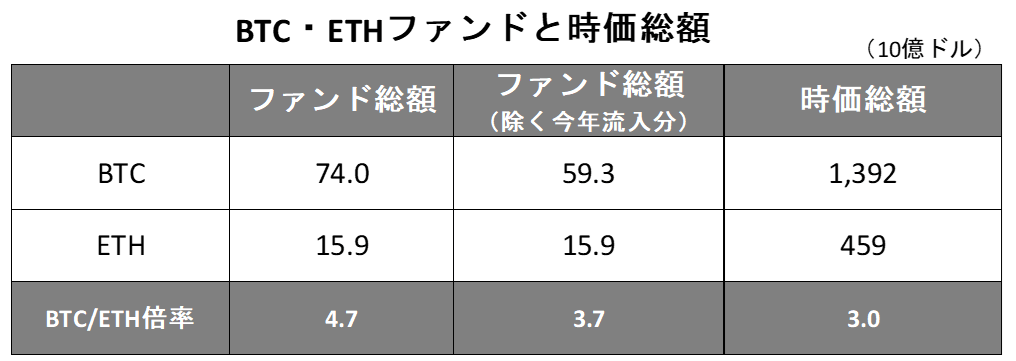

ETH ETFが承認されればどの程度の上昇が見込めるだろうか? BTCはすでに投資対象として確たる地位を占めているが、アルトコインの場合、BTCと同様のニーズがあるとは限らない。ひとつのメルクマールとなるのが、暗号資産ファンドの時価総額と実際の銘柄ごとの時価総額だ。

時価総額ではBTCはETHの3倍だが、ファンドでみると4.7倍だ。すなわちファンドを購入する機関投資家からの人気では、ETHは若干BTCに劣後していることが分かる。ただ、BTCにはETFの影響があるので、その影響(年初来の流入をETFと推定)を取り除くと3.7倍となり、それでも若干BTCに劣後している形となる。

BTCはETFローンチ後、4万9,000ドルから7万4,000ドルに約5割上昇した。ETHの場合、少し控えめに見て3割前後の上昇を見込めるか。足元は3,800ドル近辺なので5,000ドル前後がターゲットとなる。これはあくまでETFローンチ後の話だが、そうした展開が見通せる中、6月も底堅く推移する可能性が高く、BTCもサポートされると考える。

中東情勢・利下げ見通し

中東情勢は相場の重しとなった。人質解放による恒久停戦を求めるハマス側とハマスの軍事的・政治的無能力化を求めるイスラエルとの間で話はまとまらず、イスラエルはラファへの侵攻を進めた。同国がラファの難民キャンプを空爆、停戦を求める国際世論が高まったが、結局、ラファへの地上侵攻を米国はレッドラインを越えていないと許容した。

引き続き停戦に向けた努力は続いており、また地域的な紛争がより広範囲の武力衝突に飛び火する可能性がそれほど高くなく、予断は許さないが市場への影響は限定的で、むしろ停戦となった場合の上振れが見込めそうだ。

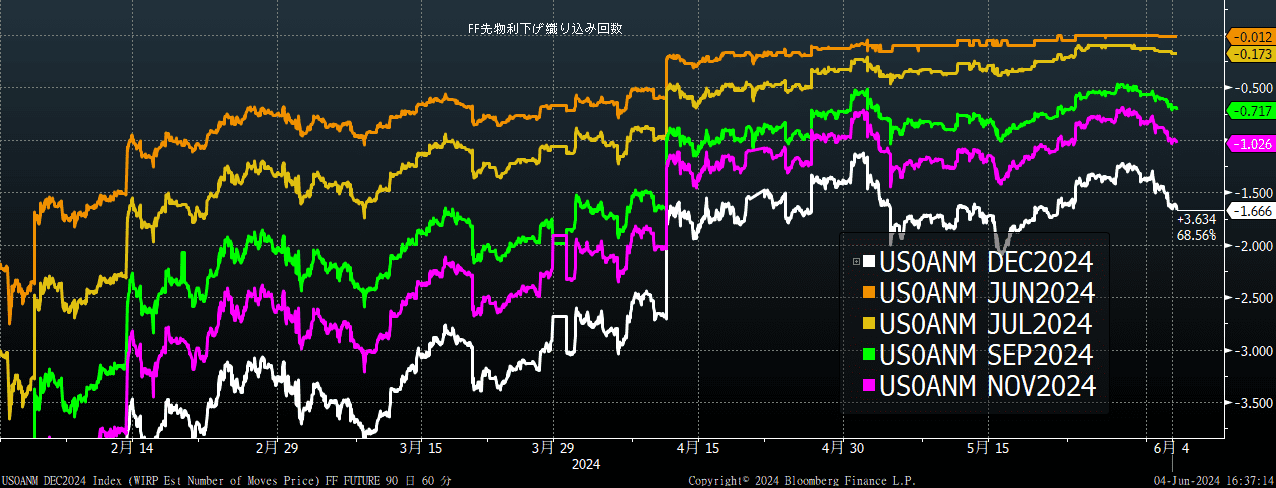

FF先物利下げ織り込み回数

利下げ見通しは迷走している。5月の雇用統計とCPI(消費者物価指数)は緩やかに減速、FRB(米連邦準備制度理事会)の利下げシナリオを肯定する内容だったが、コアCPIはまだ前年比3.6%と水準としては高く、利下げに否定的なFRB高官の発言が相次いだ。

そうした中、FF先物に織り込まれる利下げ回数は、3月や4月と比べて安定しているのが特徴だった。初回利下げ時期は9月と11月との間で、このどちらが正解か、まだ6月時点の数字では勝負がつかない。ワイルドカードとして、今後発表されるCPIなどが急低下したり、景気が急減速したりしていれば7月利下げの可能性も否定できない。

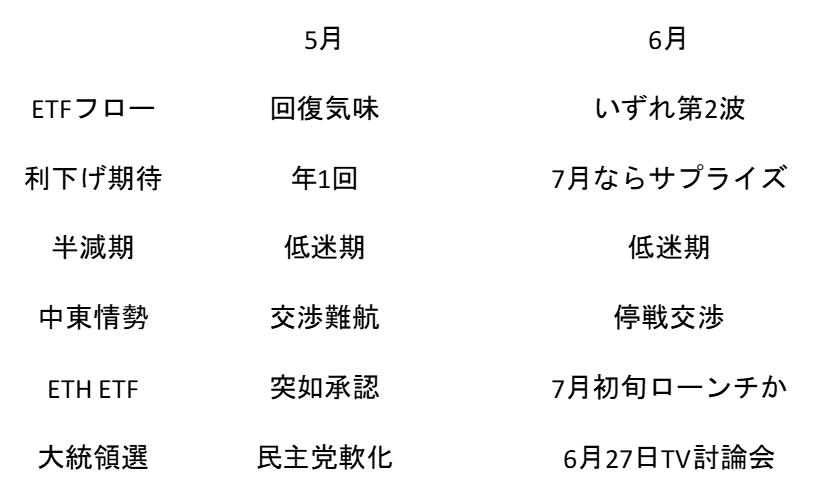

材料面から見た6月見通し

このように、5月の相場はETFフローの復活とETH ETFの承認、その背後にある民主党の態度軟化で上昇したが、中東での停戦交渉難航、利下げ期待は9月か11月に1回と、硬軟材料が交錯し、特に後半は方向感を失った。

ETFは今後いずれ第2波が期待され、半減期後の低迷期もいずれ急騰相場に転じるイメージだが、まだ6月は早い印象だ。またETH ETFは7月初ローンチ予想で、利下げもあって7月。月末にはTV討論会も控えている。

こうした中、6月の相場は基本的には横ばい圏での取引か。7月以降の期待感もあり底堅そうだが、月前半は決め手に欠ける展開となりそうだ。場合によっては月末前後に一段の上昇はあり得るか。

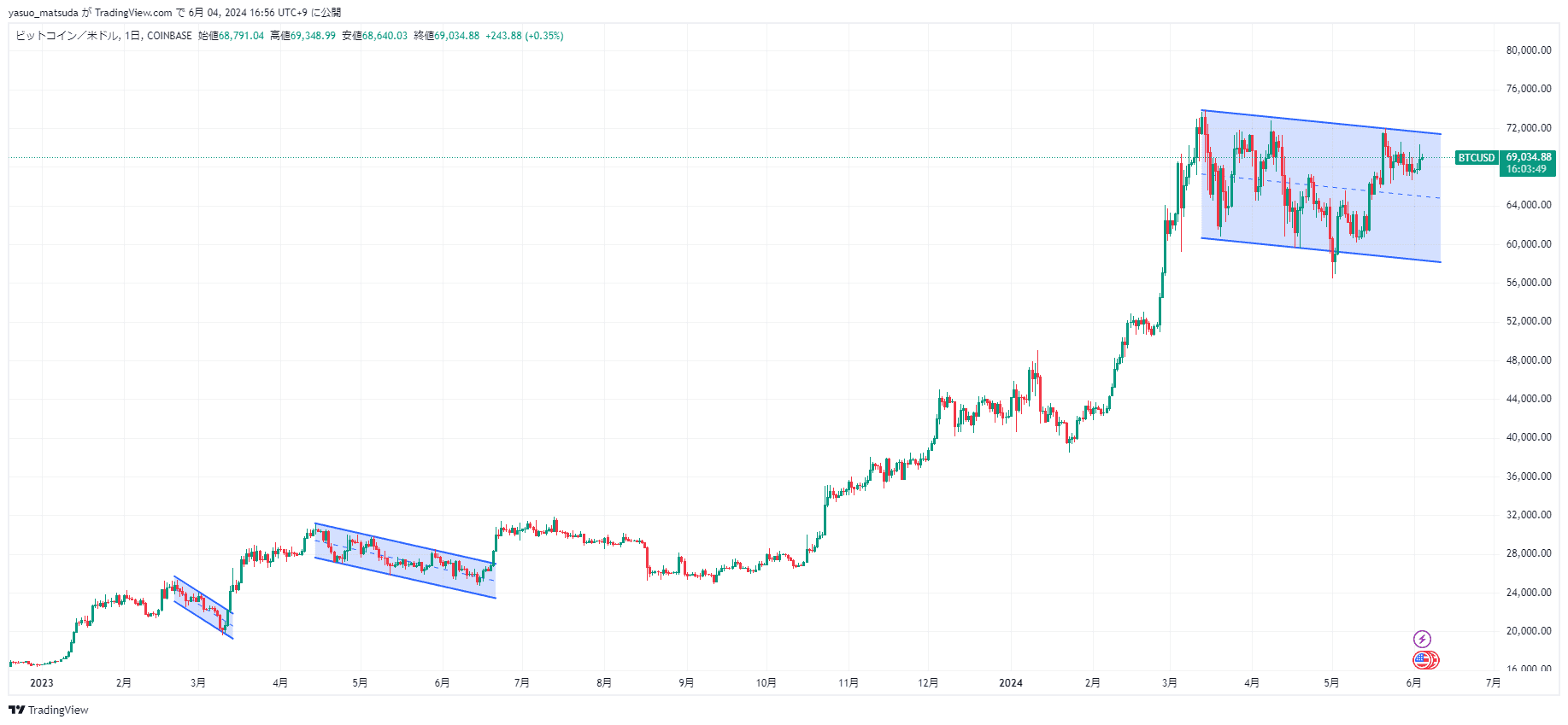

テクニカル面で見たBTC相場見通し

BTC/USD

BTCは先月紹介した上昇相場の中での下降チャネルでレンジ上抜けを示唆する上昇フラッグの中にいる。4月末から5月初にかけて一時割り込んだがダマしに終わった。この結果、レンジ内で2往復して3往復目に差し掛かっているイメージで、いつレンジを上抜けしても不思議はないが、過去のパターンで見るともう少しもみ合っても不思議はないか。

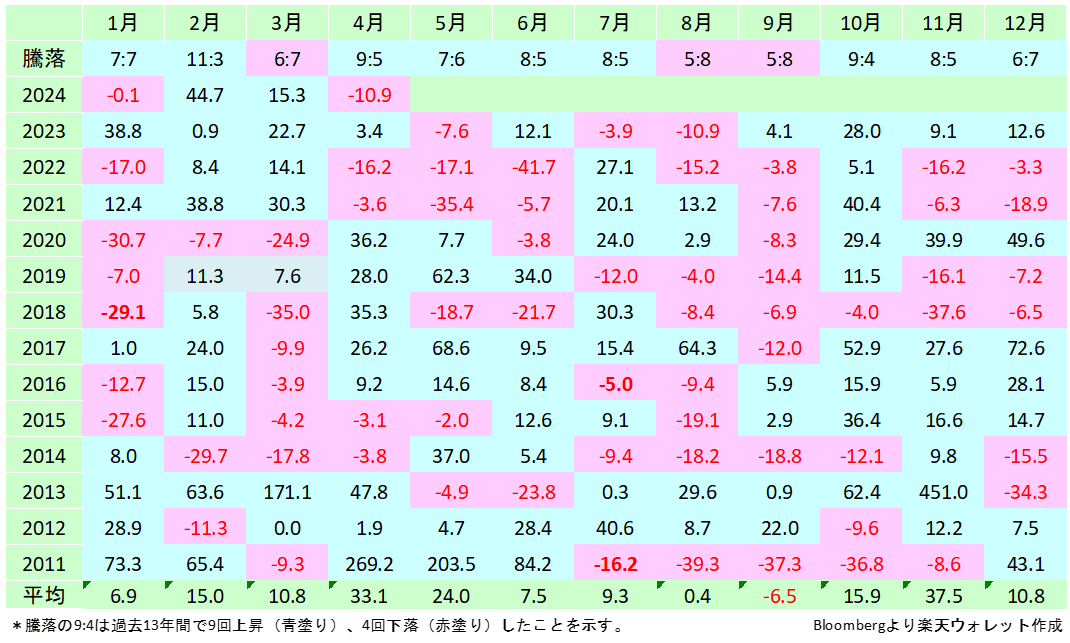

BTC月別騰落一覧

恒例の月別のアノマリーで今一つだった5月は陽線。6月は過去13年で8回陽線でこれも6割強。合わせ技でどちらかといえば上昇しやすいイメージか。翌7月も同様で、6月か7月にレンジを上抜けする可能性が高そうだ。

6月見通し

6月の相場はレンジ内での横ばい圏での取引を予想する。材料的には6月中は決め手に欠くが、7月以降上昇しそうな雰囲気。テクニカル的にもいずれレンジブレークしそうだが、もう少し時間がかかっても不思議はない。

アノマリー的にも6月はそれほど強くないが、6月か7月のいずれかに上昇するイメージ。うまくすれば月末付近、7月にレンジブレークするイメージで、6月は底堅く推移しそうだ。

2024年 時事イベントと暗号資産イベント(最新順)

| 4月20日 | BTC半減期 |

| 4月4日 | ビットコインキャッシュ(BCH)半減期 |

| 3月13日 | ETHデンクンアップデート |

| 3月5日 | ドル建てで史上最高値更新 |

| 2月29日 | ブラックロックのIBITが史上最速7週間で100億ドルファンドに |

| 2月19日 | 週次の暗号資産ファンドへの流入が過去最高の24.5億ドルに |

| 2月15日 | 円建てで史上最高値更新 |

| 1月11日 | BTC現物ETF10件ローンチ |

| 1月10日 | SEC、ETF承認(日本時間11日) |

*マイニングとは:暗号資産(仮想通貨)は一般的にブロックチェーンと呼ばれるネットワーク参加者が誰でも見られる元帳上に取引を記録していきます。そのブロックチェーン上に取引データを記録する際に、膨大な計算を行うことで新たなブロックを生成する暗号を見つけ出し、その報酬としてコインを手に入れる行為のことです。マイニングの主な役割は「暗号資産の新規発行」と「取引の承認」です。

**BlockFiとは:暗号資産融資プラットフォームBlockFi(ブロックファイ)が提供する暗号資産を預かって利息を払うサービス(レンディング)が証券法に違反したと提訴された事件に関する和解として、SEC(米国証券取引委員会)に1億ドル(約115億円)を支払うと発表。

楽天ウォレットで毎日の仮想通貨マーケット情報をチェック!>>

一目で分かる!暗号資産擬人化図鑑はこちらから!

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。