※このレポートは、YouTube動画で視聴いただくこともできます。

著者の土信田 雅之が解説しています。以下のリンクよりご視聴ください。

「【テクニカル分析】今週の日本株 定まりにくい「相場の視点」で動けない?~一部で話題の米「暴落サイン」もチェック~<チャートで振り返る先週の株式市場と今週の見通し>」

今週は6月最終週になります。

これまでの6月相場を振り返ると、ここ直近のレポートでも指摘してきたように、テクニカル分析的には、「いつ株価が大きく動き出してもおかしくない」状況ではあるものの、実際の株価の動きは「方向感がなかなか出てこない」という展開が続いています。

そのため、今週も基本的な相場の見通し自体は変わらず、このまま膠着感が継続して月末を迎えるのか、それとも翌週の7月相場に向けて新たな動きが出てくるのかが焦点になるわけですが、まずはいつものように、先週の日経平均株価の値動きから確認していきます。

先週の日経平均の日足チャートはジワリと悪化

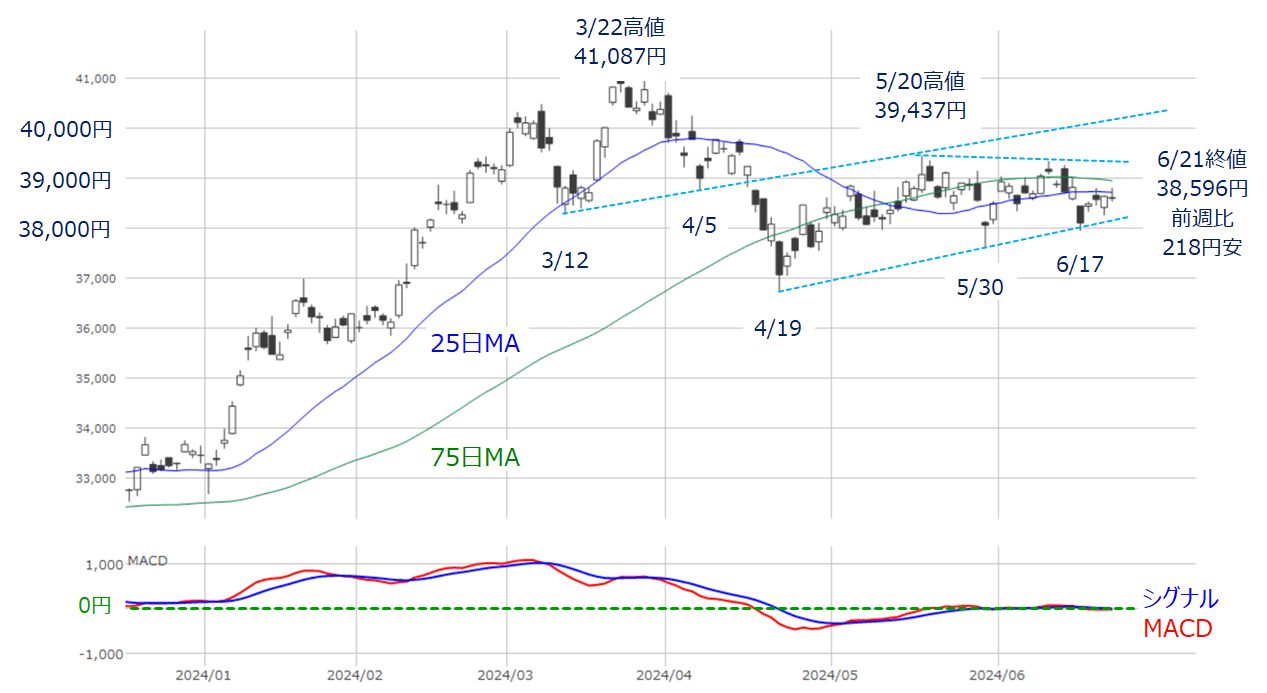

図1 日経平均(日足)とMACDの動き(2024年6月21日時点)

先週末6月21日(金)の日経平均終値は3万8,596円でした。前週末終値(3万8,814円)からは218円安、週足ベースでは3週ぶりの下落に転じています。

また、週間の値動きを辿っていくと、週初の17日(月)は前週末比で700円を超える一段安となり、取引時間中には節目の3万8,000円台を下回る場面もありました。その後は持ち直しを見せたものの、25日移動平均線が上値を抑える状態のまま週末を迎えています。下段のMACDも「0円」ラインを挟んで横ばいの推移が続いています。

株価の下値については、図1にもあるように、4月19日、5月30日、そして先週の安値である6月17日がひとつの線で結ぶ下値ラインを描くことができ、一応、「株価が安くなったところで拾う」買い意欲が確認できます。

その一方で、上値については、週を通じて3万9,000円台や、これまで2カ月近くにわたって意識されてきた75日移動平均線に届かず、上値を抑えている25日移動平均の傾きも下向きとなっているため、「積極的に高値をトライできない」様子もうかがえます。

したがって、日足チャートの見た目自体は前回からあまり変わっていないように見えますが、チャートから受ける印象はジワリと悪化しています。

ボリンジャーバンドの「スクイーズ」は健在

また、前回のレポートでは、「市場のエネルギーが溜まっている状態」を確認するテクニカル指標として、ボリンジャーバンドを紹介しました。

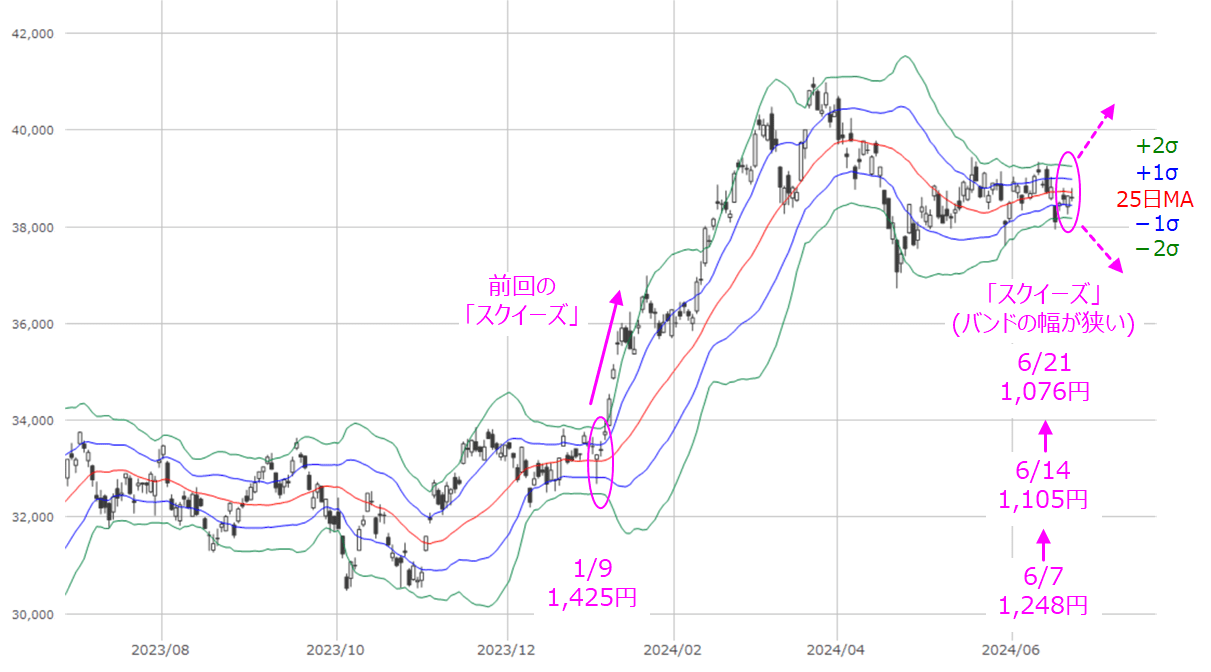

図2 日経平均(日足)のボリンジャーバンド(2024年6月21日時点)

上の図2で注目するのは、バンド(帯)の幅が狭いところを指す「スクイーズ」の箇所です。

ボリンジャーバンドのバンド幅は値動きの大きさを示しています。相場にトレンドが出ている時など、株価が大きく動いている局面ではバンドの幅が広くなり、反対に、値動きが小さくなっている時はバンドの幅が狭くなります。

そこで、先週末21日時点のバンド幅を見ると1,076円です。6月に入ってからのバンド幅は、1,248円(7日)、1,105円(14日)といった具合に、着実に狭くなっています。

一般的に、相場の膠着状態が長く続いた後に株価が動き出すと、その鬱憤を晴らすかのように、動いた方向に動きが出やすいとされていますので。引き続き、「市場のエネルギーが溜まっている状態」は健在と言えます。

中長期トレンドでの株価位置は悪くないが...

先程の図1にもあるように、4月以降の日経平均は、目立った方向感が出ないまま、75日移動平均線に沿って2カ月近く推移してきました。

結構長い期間が経過していますので、週足チャートでも何らかの変化が現れていないかについて確認していきます。

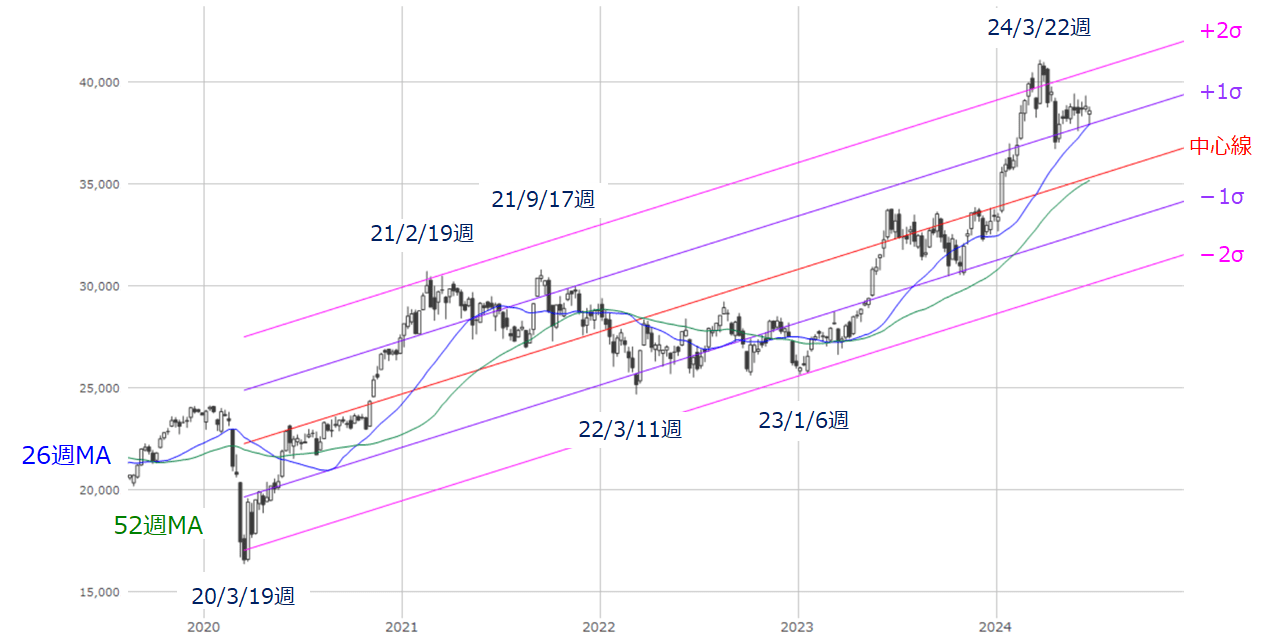

図3 日経平均(週足)の線形回帰トレンド(2024年6月21日時点)

上の図3は日経平均の週足チャートの「線形回帰トレンド」です。起点はコロナ・ショック時に安値をつけた2020年3月19日週です。

中長期のトレンドが右肩上がりの中、足元の株価はプラス1σ(シグマ)のところに位置しています。

株価が上昇するのであれば、プラス2σに向かい、反対に下方向であれば回帰トレンドの中心線に向かうことになりますが、現時点の株価位置はトレンドとしてまだ強いところにあるため、このまま時間をかけてプラス1σに沿って推移し、やがて4万円台に近づくというシナリオも考えられます。

また、図3では2本の移動平均線(26週と52週)を描いています。最近の株価は方向感のない展開が続いたことで、26週移動平均線が株価に追いつきつつあることが分かります。

さらに、図3の週足チャートをトレンドのサイクル的に捉えると、2020年3月19日週でマイナス2σにあった株価が中心線まで上昇し、しばらくもたついた後、2021年2月19日週にプラス2σまで再上昇、その後は、26週と52週移動平均線を意識しながら、もみ合いが続くという展開でした。

足元のトレンドサイクルも、2023年1月6日週を起点にして、マイナス2σから上昇して中心線でもたつき、2024年3月22日週にプラス2σをつけて、足元はプラス1σあたりで、26週移動平均線にタッチしたところです。今後は52週移動平均線との絡みも視野に入って来ることが予想されます。

したがって、中長期のトレンドで見た現在の株価位置は悪くはないと言えそうですが、「4万円や直近高値(3月22日の4万1,087円)から先」をトライするだけの買い材料に乏しいことや、前回のトレンドサイクルの動きが意識される可能性を踏まえると、株価が上昇しても直近高値まで、もしくは、上値が重たいか、ある程度の調整局面も想定しておく方が良いかもしれません。

今週は「相場の視点」定まりにくい?

再び話を短期に戻すと、今週の株式市場もイベントスケジュール的に動きにくくなる可能性が高そうです。

今週は米国を中心とした材料が多く、具体的に見て行くと、経済指標面では、米FRB(連邦準備理事会)が注視している米5月の個人消費支出(PCE)や米6月消費者信頼感指数などが公表されるほか、企業決算では、米物流大手のフェデックス(FDX)、消費関連のナイキ(NKE)やウォルグリーン・ブーツ・アライアンス(WBA)などが予定されています。

引き続き、景況感とインフレ動向による米金融政策への思惑が働きやすい状況となりますが、米半導体関連企業のマイクロン テクノロジー(MU)の決算も予定されています。

最近までの米国株市場は、S&P500やNASDAQが連日で最高値を更新するなど、一部の大手テック株に資金が集中する格好で上昇してきましたが、先週あたりから徐々に息切れ感も出始めてきているだけに、相場の牽引役の変化には注意が必要です。

さらに、27日(木)には米大統領選の候補者によるテレビ討論会が行われます。

今後は政治への関心も高まっていくことになりますが、インドの議会選挙では、圧倒的勝利の予想に反して政権与党が思わぬ苦戦を強いられたことや、メキシコでは新政権の誕生で財政懸念が高まったこと、欧州ではフランスなどで極右勢力の台頭が警戒されるなど、最近の政治絡みの話題はマーケットにとって明るい材料でないことが多く、政治面の材料にも注意が必要です。

このように、経済指標や企業決算、政治イベントなど、相場の視点が定まりにくい地合いの中、海外市場のムードに振り回される展開も考えらえます。

米株市場で気になるサインが出現

最後に、米国株市場の一部で話題となっている、「ヒンデンブルグ・オーメン」のサイン点灯についてもチェックしておきます。

「ヒンデンブルグ・オーメン」とは、1980年代に数学者のJames R Miekka氏によって考案され、相場急落の予兆として、株式市場で度々注目されます。そのネーミングが1937年5月6日に発生した、飛行船ヒンデンブルグ号の爆発・炎上事故に由来していることもあって、インパクトの強い印象を受けます。

一般的に、ヒンデンブルグ・オーメンのサイン点灯は1カ月間有効で、

「まあまあ」の株価下落(5%前後)…約80%の確率

「大きめ」の株価下落(10%前後)…約40%の確率

「暴落レベル」の株価下落(20%以上)…約25%の確率

になると言われていますが、実際に、米国株市場で先月の5月22日と、先週の6月18日にサインが点灯したことで、記事やSNS、動画サイトなどでも取り上げられ、その内容は、「暴落に注意」と危機感を煽るものであったり、「外れることも多く、あまり参考にならない」とサインを否定するものであったりと、様々な議論が交わされています。

そこで、ヒンデンブルグ・オーメンのサイン点灯と株価下落の関係について、簡単に見て行きたいと思います。

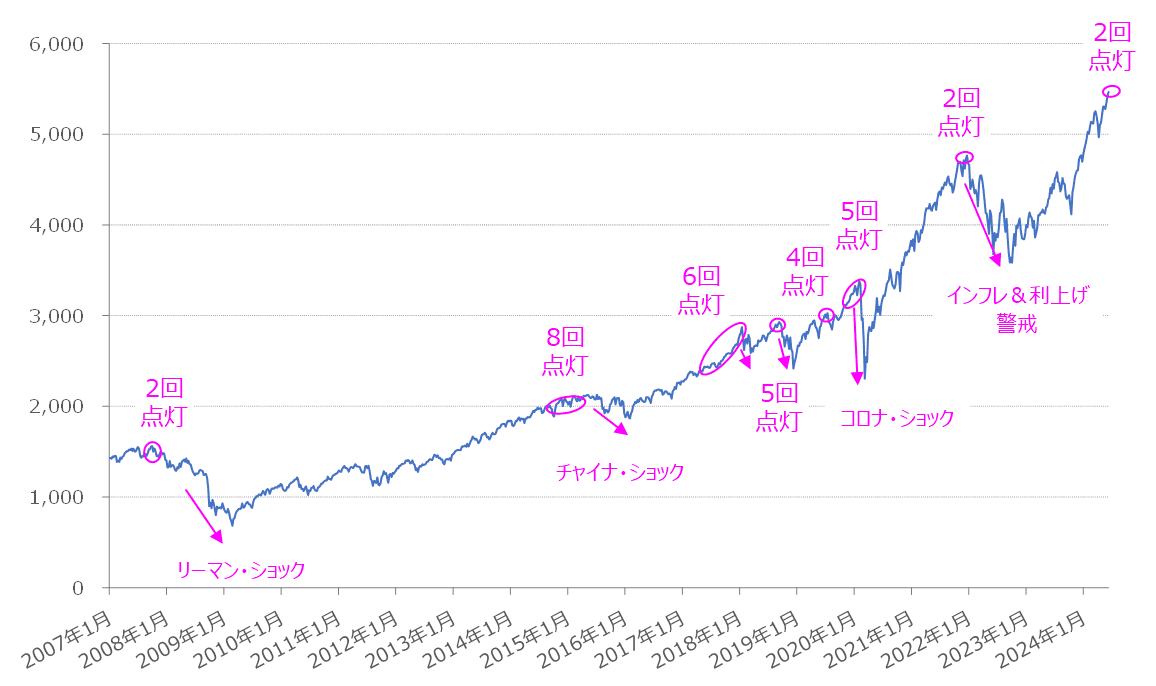

図4 米S&P500と「ヒンデンブルグ・オーメン」のサイン点灯

上の図4を見ると、確かに、株価が大きく下落する前にヒンデンブルグ・オーメンのサインが点灯していることが分かりますが、実際のところ、「サイン点灯後に急落する」ケースもあれば、それ以外にも、リーマン・ショックやチャイナ・ショック時のように、「サインが点灯してから株価が急落するまでに時間が掛かっている」ケースや、2017年から2018年の時のように、「長期間で単発のサインが点灯し、結果的に株価は下落したものの、サインが点灯している期間は相場の上昇基調が続いていた」ケースもあります。

そのため、必ずしも「サインの点灯がすぐに株価急落につながっていた」わけではありません。

むしろ重要なのは、サインが当たるかどうかといった検証よりも、「何故、ヒンデンブルグ・オーメンのサイン点灯が株価下落の予兆となるのか?」の方です。

ここで、ヒンデンブルグ・オーメンの条件についても見て行きます。以下の4つを満たすとサイン点灯となります。

- 「株価指数(NYSE総合)」が50営業日前よりも高い

⇒株価が上昇基調にあるか? - 「McClellan oscillator(マクレラン・オシレーター)」の値がマイナス

⇒騰落銘柄数の温度感は? - 52週間の「高値と安値の更新銘柄数」の割合が全銘柄の2.2%以上

⇒「高値(安値)の更新=強い動き」の銘柄が増えているか? - 「高値更新銘柄数」が安値更新銘柄数の2倍を超えない

⇒「強い動き」の銘柄のバランスは?

細かい条件(McClellan oscillatorの意味など)の説明は省きますが、ヒンデンブルグ・オーメンの判断基準は、「株価指数自体は上昇しているが、騰落銘柄の状況を見ると、上昇している銘柄が少なく、実は弱いかもしれない」、「上昇している銘柄が少ない状況であれば、いったん相場が崩れると脆いかもしれない」ということです。

確かに、足元の米国株市場は、一部の大手IT企業やテック企業に資金が集中して、相場を牽引している面があるため、サインが点灯するのも頷けます。これら牽引役が勢いを失くしてしまった際には注意が必要です。

その一方で、受け皿となる銘柄が増えてくれば、相場の下落圧力を吸収することも考えられます。ちょうど、1カ月先は企業決算シーズンでもあるため、結局、相場の行方は米金融政策や景況感、企業決算の動向がカギを握ることになります。

ヒンデンブルグ・オーメンは、名前のインパクトの割には、あまり難しいルールや理屈が働いているわけではなく、売買のタイミングを判断するサインとしても使い勝手は良くないため、あくまでも、中長期の大きな相場の流れの中で参考にするのがベターと言えます。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。