今日のレンジ予測

[本日のドル/円]

↑上値メドは156.65円

↓下値メドは155.75円

スイス:SNBのカリスマ、ジョーダン総裁の退任でスイス金融政策決定に空白期間生じる恐れ

雇用市場:セルフサービスとは、客が店の仕事を無償で肩代わりすること

米インフレ:米国のコアコアCPIは、すでにインフレ終了の兆候

米雇用市場:NY市では、2020年の新型コロナ禍以降わずか3年間で190万もの仕事が増える

米利上げ:メスター連銀総裁「あと数回インフレ指標を確認する必要がある」

前日の市況

5月21日(火曜)のドル/円相場は前日比0.07円の「円高」だった。

この日は米利下げ時期を巡りFRB(米連邦準備制度理事会)高官の発言があった。ウォラーFRB理事は「あと数カ月データを見る必要がある」、ボスティック・アトランタ連銀総裁は「9月より前はないだろう」などと、早期利下げについて慎重な意見が示された。ただ利上げについても否定的だったことで、全体として相場への影響は限られた。

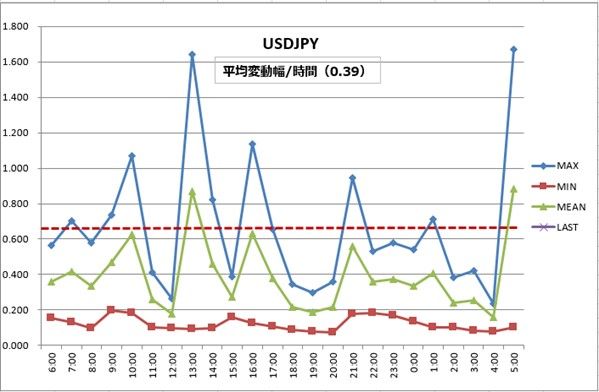

2024年102営業日目のドル/円は、156.14円からスタート。東京時間昼過ぎに156.55円をつけて先週水曜日の高値(156.56円)にほぼ並んだが、そこで上昇は止まった。

その後は徐々に下落して未明頃には155.84円まで下落した。ただすぐに156円台に戻して終値は156.20円。24時間のレンジ幅は0.70円。

ウォラーFRB理事は、「利下げを確信するレベルに達していない」との見方を示している。米国経済が弱くなったというデータが出てくるまでは利下げはないということだ。

4月に発表された経済データは、米雇用統計はNFP(非農業部門雇用者)が 30.3万人と大幅に増えた。CPI(消費者物価指数)は前年比で3.5%と上昇が加速して、昨年9月以来の大幅な伸びとなった。小売売上高は、前月比0.7%増と予想を大きく上回り、米国の消費の力強さを裏付けた。

ところが5月に入るとNFPは、事前予想の25万人増を下回る17.5万人増加にとどまり、失業率は3.9%で前月より0.1ポイント上昇した。平均時給は、前月比で0.3%、前年同月比は3.9%上昇で、ここ数年で最低のペースまで鈍化した。CPIは前年比3.4%上昇で、伸びは3ヵ月ぶりに前月から鈍化した。小売売上高は、前月比横ばいで、米経済を支えてきた消費者需要が息切れしつつあることを示唆した。

もっとも、1回のデータだけでFOMC(米連邦公開市場委員会)が利下げを決定することはない。6月11-12日に行われる次回会合の前に雇用統計とCPIはもう1ラウンド発表される。

主要指標 終値

今日の為替ウォーキング

今日の一言

終わってしまったからといって嘆くのでなく、それを経験できたことを喜ぼう

Don't Dream It's Over

米国で今回のインフレ上昇が確認されたのは2021年だが、当時のパウエルFRB議長は「インフレは一過性の現象にすぎない」と米議会で証言して、利上げを否定した。その結果、何が起きたか。米国のインフレは一時9%近くまで跳ね上がり、FRBがいくら利上げしても、まだ完全に沈静化できずにいる。

FRBをはじめ世界の主要中央銀行が、インフレそのもの以上に警戒していることがある。それはインフレの「2次的効果(セカンド・ラウンド・エフェクト)」の発生だ。インフレの2次的効果とは、物価の上昇が人々の持つインフレ率の期待値を高めたり、賃金上昇を通じたりすることで、より広範なインフレを引き起こすことである。

2次的効果による物価上昇圧力が中央銀行の利上げ効果を打ち消すことで、需要後退のなかでのインフレ進行という「スタグフレーション」が起きる可能性がある。

ところが、日銀は世界の中央銀行とは真逆に、日本人の頭からデフレマインドを完全に洗い流すために、インフレの2次効果を爆発的に発生させようと試みているのだ。そう考えると、なぜ日銀が円安に無頓着で緩和政策の継続にこだわるのか理解できる。

今週の注目経済指標

今日の重要ブレークアウトレベル

コーンチャート分析

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。