※このレポートは、YouTube動画で視聴いただくこともできます。

著者の愛宕 伸康が解説しています。以下のリンクよりご視聴ください。

「日銀の次の一手は国債買入れの減額か ~「主な意見」は早ければ6月実施を示唆」

4月金融政策決定会合の「主な意見」の読み方

日本銀行は5月9日、4月MPM(金融政策決定会合)の「主な意見」(「金融政策決定会合における主な意見」)を公表しました。日銀ウオッチャーが最も重視するこの資料、丁寧に読むと今後の政策運営に関するヒントが浮かび上がってきます。ポイントは以下の3点です。

(1)物価の上振れリスクに関する意見が数多く掲載されている点。このことから、執行部から円安が物価に与える影響についてかなり詳しい分析・報告がなされ、MPMで議論されたことが分かります。

(2)その割に利上げ前倒しを匂わす意見が見られない点。「金融政策運営に関する意見」を見ると全体的にタカ派色が強まった印象は受けますが、内容からは利上げが近いという切迫感は伝わってきません。

(3)国債買入れの減額について具体的な意見が三つも掲載された点。これらの中身を精査すると、次の一手が利上げではなく、国債買入れの減額である可能性が高いことが伝わってきます。

4月MPMでは円安が物価に及ぼす影響がかなり議論されたもよう

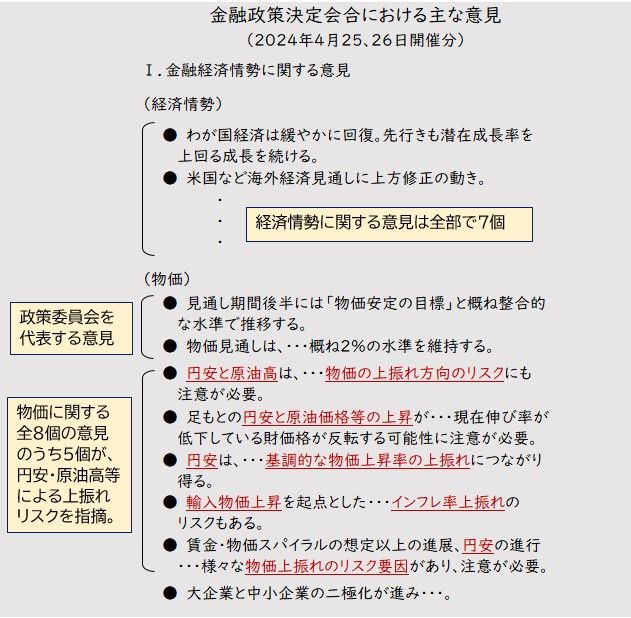

それでは上のポイントを順に見ていきましょう。まず、「I.金融経済情勢に関する意見」で特に目立ったのが、物価上振れリスクに関する意見が多かった点です(図表1)。

図表1 4月MPM「主な意見」の金融経済情勢に関する意見

「主な意見」は各政策委員が議長(総裁)に意見を提出し、議長が編集することになっているため、例えば物価に関する意見が8個掲載されたということは、議長を除く8人の政策委員が一つずつ意見を提出した可能性が高いことを示しています。

しかも、通常は政策委員の見解を代表する意見が最初に掲載されますので、物価に関する意見の最初の二つは、執行部のトップである副総裁の意見である可能性が極めて高いと思われます。ただ、今回目を引いたのは3番目以降の意見です。

5個続けて物価の上振れリスクに触れており、6人いる審議委員のうち5人が物価の上振れリスクを意識していることになります。このことから、円安の物価に対する影響についての詳しい分析と報告が事前にあり、MPMの場でかなり突っ込んだ議論がなされたことを示唆しています。

物価上振れリスクが意識されている割に、利上げ前倒しの切迫感は伝わって来ず

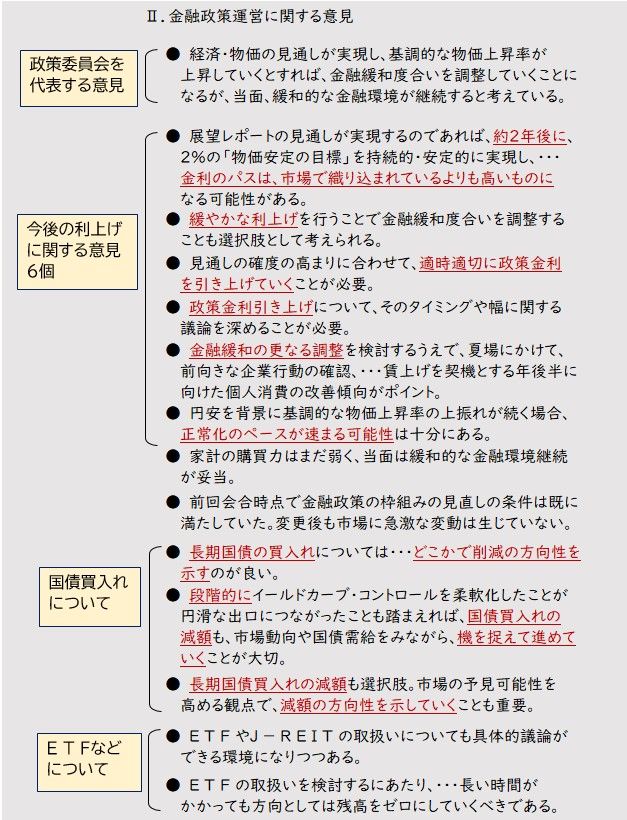

しかし、その割には「II.金融政策運営に関する意見」の内容から、利上げ前倒しがあるかもしれないといった切迫感は伝わってきません(図表2)。

図表2 4月MPM「主な意見」の金融政策運営に関する意見

図表2に掲載した利上げに関する6個の意見を見ると、確かに全体としてタカ派色が強まった印象は受けますが、内容自体は今年の後半から2年後に向けてのものばかりで、早急に利上げが行われるというニュアンスの意見はないことが分かります。

これは、結局のところ、円安の物価に与える影響を詳しく分析しても、利上げ前倒しが必要なほどの結論が得られなかったことを示唆しています。だからこそ植田和男総裁も記者会見で、「基調的な物価上昇率への大きな影響はないと、皆さん判断したということになる」と発言したのだと思われます。

輸入物価に対する円安の影響は減衰していく可能性が高い

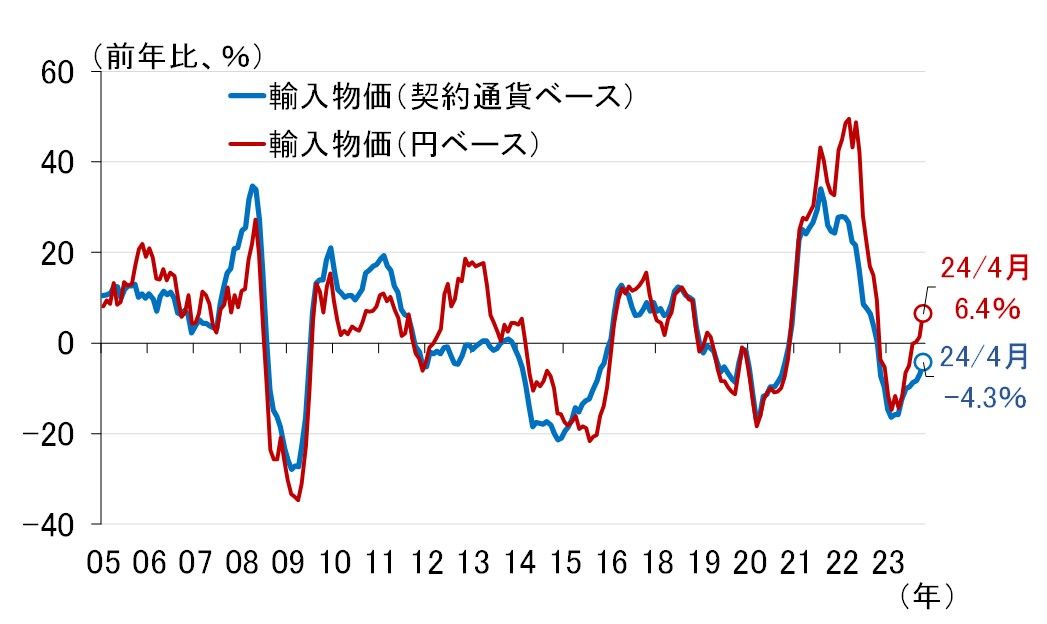

ちょうどタイミングよく、日本銀行から昨日、4月の輸入物価が発表されましたので、円安の影響がどの程度出ているか、改めて確認しておきましょう。図表3を見てください。

図表3 日本の輸入物価指数

これは輸入物価の契約通貨ベースと円ベースの前年比を見たものです。契約通貨ベースとは、輸入している企業が契約上使っている通貨で指数を作成したもの、円ベースは契約通貨ベースの輸入価格を日本銀行が円に換算して指数化したものです。従って、円安の影響はその差に表れることになります。

4月は契約通貨ベースが前年比マイナス4.3%、円ベースで6.4%でしたので、その差10.7%ポイントが円安による影響ということになります。確かに、この差が最近拡大しつつあるように見え、このまま円安の影響が大きくなれば、円ベースの輸入物価がもっとプラス幅を拡大させていくように思えますが、果たしてそうでしょうか。

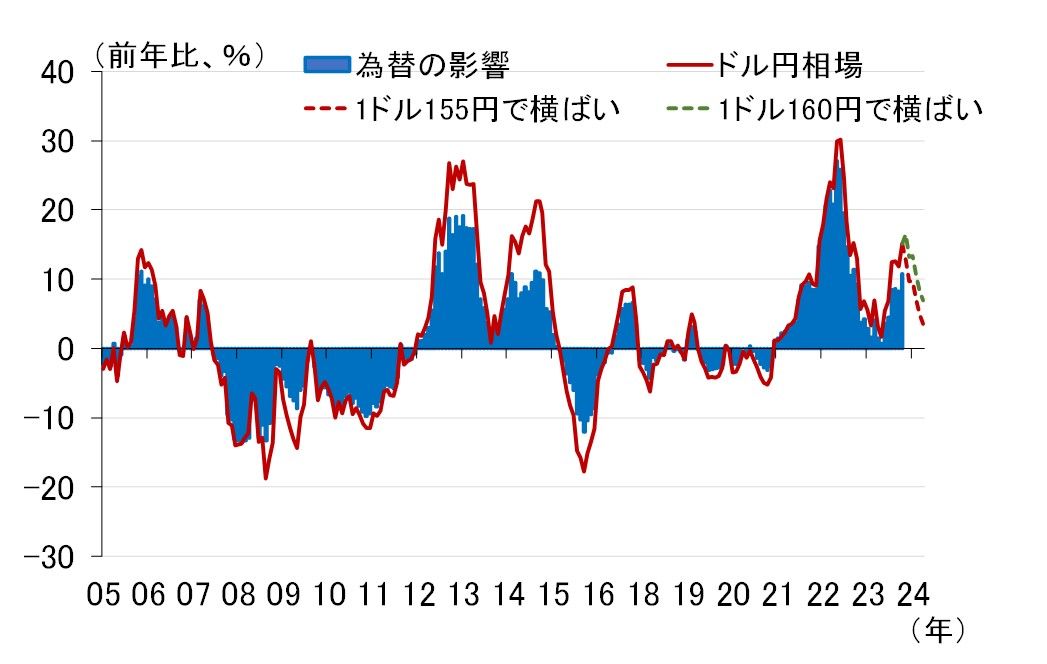

図表4を見てください。これは、円ベースの前年比から契約通貨ベースの前年比を差し引いた「為替の影響」と、ドル/円相場の前年比を比べたものです。当たり前といえば当たり前ですが、両者はきれいにリンクしています。

図表4 輸入物価への為替の影響とドル/円相場

注目してほしいのは点線です。赤い点線はこの先1ドル155円で横ばいとした場合の前年比、緑の点線はこの先1ドル160円で横ばいとしたときの前年比です。いずれのケースにおいてもプラス幅は縮小していく計算となり、この程度の円安であれば、輸入物価への影響は縮小していくと予想されます。

日銀の次の一手は利上げではなく、国債買入れの減額~6月の可能性も

以上のように、輸入物価と為替の関係をきちんと見れば、極端な円安でも起きない限り、日本銀行が利上げを前倒す可能性は低いことが分かります。円安をはやして利上げをあおる報道も一部に見受けられますが、冷静に受け止める必要があります。

ただし、国債買入れの減額については別かもしれません。実は、今回の「主な意見」の最大のメッセージは、日銀の次の一手が利上げではなく、国債買入れの減額である可能性が高いということを示唆している点です。図表2をもう一度見てください。

今回掲載された国債買入れに関する三つの意見をよく読むと、内容がかなり具体的で、減額の方向性を示すべきという趣旨が共通していることが分かります。しかも、減額に反対する意見は出ていません。おそらく三つの中には副総裁の意見も含まれているとみられます。

差し当たり円安が物価に大きな影響を及ぼすことがないとすれば、利上げ前倒しは困難ですが、国債買入れの減額は着手可能です。今の日本銀行の金融政策手段は、あくまでコールレート(オーバーナイト物)の金利操作であって国債買入れではありません。4月MPMの声明文はそれを明確に示しています。

とはいえ、このタイミングで国債買入れの減額を実施すれば、市場は円安防止のために行ったと受け取るでしょう。日銀としては、そう受け取られないようコミュニケーションに工夫が必要となりますが、植田総裁の講演がヒントを与えています。

植田総裁は5月8日に行った読売国際経済懇話会の講演(「賃金と物価の好循環と今後の金融政策運営」)で、以下のように述べています。

長期金利は、金融市場において形成されることが基本となるため、今後は、長期金利が、海外金利の動向や経済・物価見通しの変化などを反映して変動することは自然であると言えます。また、現在は、3月に見直した国債買入れの枠組みのもとでの金融市場の状況を確認しているところですが、今後、大規模な金融緩和からの出口を進めていくなかで、国債の買入れ額を減額していくことが適当であると考えています

(出所)日本銀行、楽天証券経済研究所作成

つまり、長期金利は金融市場で形成されるのが基本であるということを強調した上で、不連続な動きにならないよう配慮しつつも、国債買入れを段階的に減額していくことが自然であると説明し、早ければ6月13~14日に開催されるMPMでそれを決定する可能性が高いとみています。

国債買入れの減額でどのくらい長期金利が上昇するのか

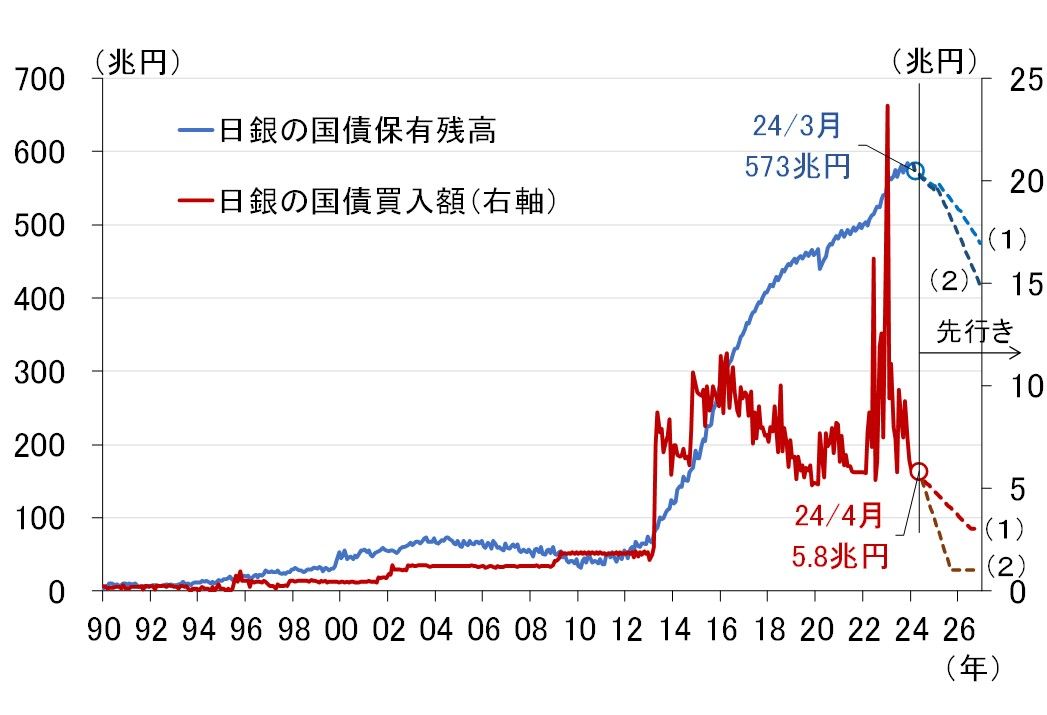

なお、以下では、国債買入れが6月から毎月1,000億円ずつ減額され、買入額が月3兆円になったところで横ばいとするケース(1)、6月から毎月3,000億円ずつ減額され、買入額が月1兆円になったところで横ばいとするケース(2)を設定し(図表5)、長期金利(10年金利)がどう推移するか、再推計しました(図表6)。

図表5 日本の10年金利と政策金利の先行き

(出所)日本銀行、楽天証券経済研究所作成

試算結果は5月1日のレポートで紹介したものと大きくは変わりませんが、改めて政策金利と長期金利(10年金利)の先行きを数値でまとめると、以下のようになります。現在10年金利は0.9%後半まで上振れていますが、年内1.2%程度まで上昇しても不思議ではありません。

政策金利…2024年末0.25%→2025年末0.75%→2026年末1.0%

ケース(1)…2024年末1.1%→2025年末1.6%→2026年末2.0%

ケース(2)…2024年末1.2%→2025年末1.8%→2026年末2.1%

図表6 日本の政策金利と10年金利との先行き

(出所)総務省、内閣府、日本銀行、Bloomberg、楽天証券経済研究所作成

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。